Vorwort

Schön, dass du den Weg zu unserem zweiten großen Aktien-Report dieser Form gefunden hast. In diesem Monat widmen wir uns konkret drei Themen:

- 3 Turnaround-Chancen: Die nächste NVIDIA?

- Tiefenanalyse des Aktienmarkts nach Sektoren: Gibt es noch Chancen?

- Dein Weg zur ersten Million an der Börse

Wir haben uns also drei spannende Themen herausgepickt, die aktuell oder generell interessant sind. NVIDIA stieg kürzlich zeitweise zum wertvollsten börsennotierten Konzern der Welt auf und hat eine beeindruckende Rallye hinter sich. Statt einer verpassten Chancen hinterher zu trauern, sollte man aber lieber Ausschau nach den Aktien halten, die jetzt in der Situation sind, wie NVIDIA vor rund 2 Jahren. Aus diesem Grund stellen wir drei spannende Turnaround-Kandidaten vor, aber gehen in einer Tiefenanalyse auch detailliert auf die aktuelle Lage am Aktienmarkt ein. Gibt es noch Chancen? Und vor allem in welchen Sektoren? Den Abschluss macht das dritte allgemeine Thema, in dem wir dir aufzeigen, wie du an der Börse deine erste Million aufbauen kannst.

50 % RABATT - NUR 24 STUNDEN + 133 PLÄTZE

Wir feiern unseren dritten Geburtstag und anlässlich dessen gibt es FÜR 24 STUNDEN 50 % RABATT auf das Jahresabo (WLA Pro / All-Inclusive). Die Aktion ist streng limitiert auf 133 Plätze und nur heute gültig, also sei schnell! Es ist zugleich die LETZTE AKTION VOR DER PREISERHÖHUNG!

Nutze den Gutscheincode "GEBURTSTAG" und sichere dir 50 % auf dein ersten Jahr bei uns!

Inhaltsverzeichnis

3 Turnaround-Chancen: Die nächste NVIDIA?

Einleitung

Kein Unternehmen wurde von den Börsianern in den vergangenen Monaten so häufig und kontrovers diskutiert wie der US-amerikanischen Chipdesigner NVIDIA. In Anbetracht einer Verzehnfachung des Aktienkurses seit dem Korrekturtief im Oktober 2022 ist dies jedoch wenig verwunderlich. Für einige Tage ist es NVIDIA sogar gelungen, Microsoft vorübergehend als wertvollstes Unternehmen der Welt abzulösen. Trotz der immensen Rallye, welche hinter uns liegt, erreicht uns häufig die Frage ob sich ein Einstieg beim Halbleitergiganten vor dem Hintergrund der weiterhin attraktiven Wachstumsaussichten noch anbietet.

Wer uns schon länger folgt, dem sollte allerdings klar sein, dass sich bei Wir Lieben Aktien alles um langfristiges Investieren mit System und einem antizyklischen Ansatz dreht, nicht um kurzfristige Spekulationen aus FOMO. Wir positionieren uns nur bei Aktien mit langfristigen Aufwärtstrends, welche sich im historischen Kontext in einer angemessenen Korrektur befinden, um an den zukünftigen Rallyes zu partizipieren. Wenngleich NVIDIA zweifelsohne ein großartiges Unternehmen ist, ist eine solche Situation beim Chipdesigner derzeit nicht gegeben. Zudem hat das Bewertungsniveau inzwischen schwindelerregende Höhe erreicht, wie Jan kürzlich im Rahmen eines YouTube-Videos aufgezeigt hat.

Statt NVIDIA hinterherzulaufen, sollten sich Anleger besser die Frage stellen, welche Unternehmen für die Zukunft über ein ähnliches Potenzial verfügen. Daher stellen wir im Folgenden drei aussichtsreiche Unternehmen mit eher spekulativem Charakter vor.

NIO

In den vergangenen Wochen haben wir häufig auf die Unterbewertung des chinesischen Aktienmarktes im Vergleich zu den US-amerikanischen und europäischen Börsen sowie einen möglichen Turnaround im Reich der Mitte hingewiesen. Um uns für diesen zu positionieren, haben wir mehrere chinesische Unternehmen im Rahmen unserer wöchentlich erscheinenden Analysen unter die Lupe genommen. Neben zwei vielversprechenden Konzernen, deren Namen unseren Mitgliedern vorbehalten ist, gehört hierzu unter anderem NIO, ein noch sehr junger Hersteller von Elektroautos.

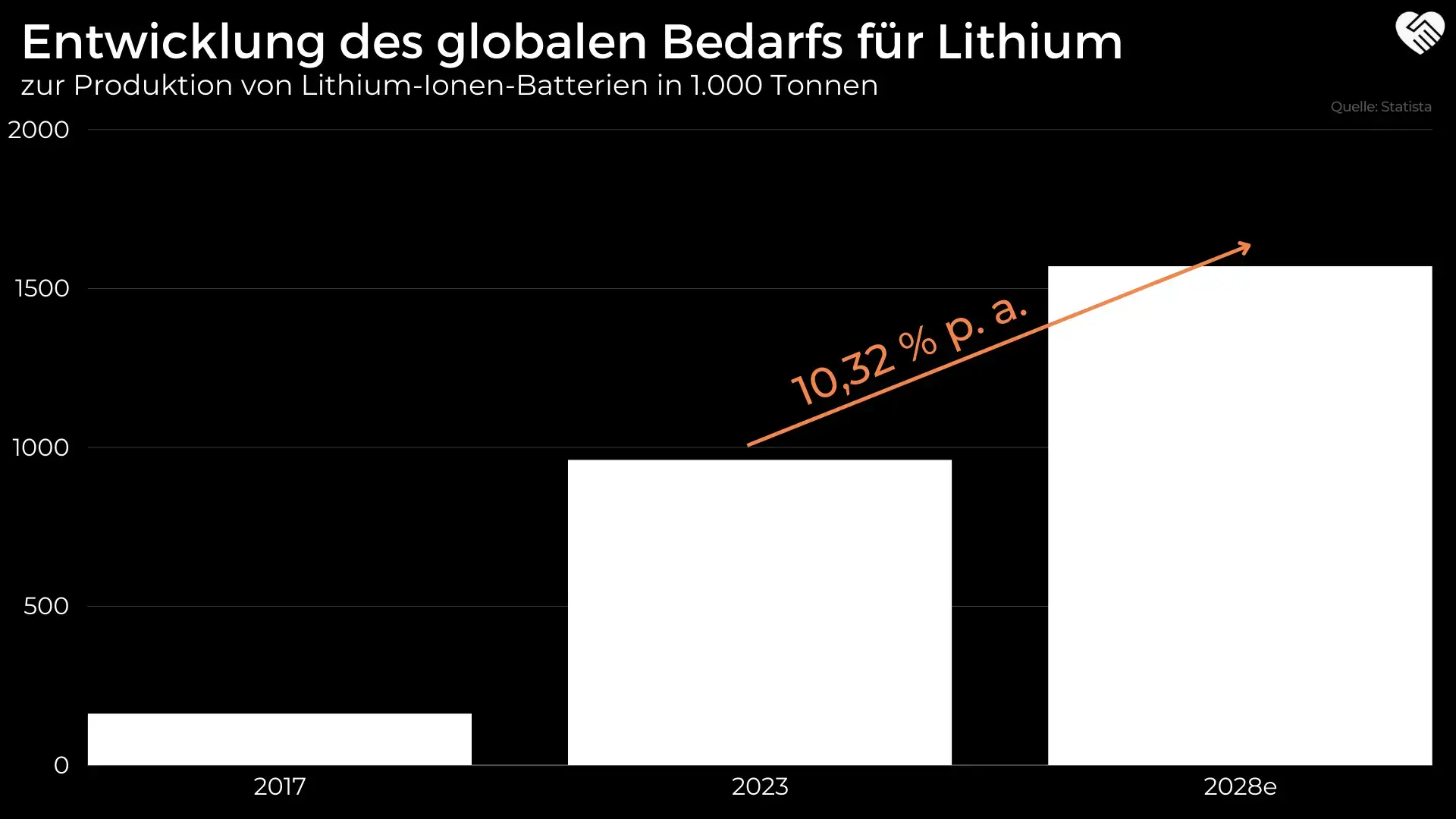

Dass die Elektromobilität durchaus als attraktive Branche einzuordnen ist, haben wir innerhalb unseres letzten Aktien-Reports im Mai ausführlich thematisiert. So ist die weltweite Anzahl an Neuzulassungen von reinen Elektroautos zwischen 2012 bis 2022 von 0,13 Mio. auf mehr als 10,00 Mio. Stück angestiegen. Der mit Abstand größte Anteil der Neuzulassungen entfällt dabei auf das Heimatland von NIO. Schätzungen des Zentrums für Sonnenenergie- und Wasserstoff-Forschung (ZWS) in Baden-Württemberg zufolge befanden sich in 2022 mehr als die Hälfte aller E-Autos in China.

Während die Automobilindustrie grundsätzlich als zyklisch zu charakterisieren ist, könnte sich die Elektromobilität als Teilbereich auch in Zukunft gleichmäßig mit einer überdurchschnittlichen Dynamik entwickeln. So soll das globale Marktvolumen aktuellen Schätzungen entsprechend bis 2028 um 10,66 % p. a. auf 770,03 Mrd. USD anwachsen. Somit stellt sich die Frage, ob und inwiefern NIO von dieser Entwicklung profitieren können wird und ob die Aktie dementsprechend als spekulative Beimischung für ein diversifiziertes Portfolio eignet.

Zunächst müssen wir darauf hinweisen, dass NIO einer höheren Risikoklasse angehört. Der Markt für Elektromobilität ist äußerst wettbewerbsintensiv und neben vielen jungen Unternehmen wie NIO wird dieser auch von etablierten Herstellern wie Volkswagen, BMW oder Mercedes-Benz bespielt. Hinzu kommt das typische „China-Risiko“ sowie die Tatsache, dass NIO nach wie vor hohe Verluste erzielt. Doch wo Risiken lauern, dort bestehen auch Chancen. Denn die überdurchschnittlichen „Gefahren“, denen Anleger bei einer Investition in NIO ausgesetzt sind, werden von den Marktteilnehmern seit mehreren Monaten durch die bis heute anhaltende Korrektur eingepreist. Das Kurs-Umsatz-Verhältnis liegt bei gerade einmal 1,10, was im Vergleich zur Peer Group als unterdurchschnittlich zu bewerten ist. Sofern du dich näher mit NIO auseinandersetzen möchtest, findest du in unserer Aktienanalyse eine ausführliche fundamentale sowie technische Analyse mit konkreten Bewertungsszenarien.

Alle unsere Aktienanalysen sind nur für unsere Mitglieder verfügbar:

50 % RABATT - NUR 24 STUNDEN + 133 PLÄTZE

Wir feiern unseren dritten Geburtstag und anlässlich dessen gibt es FÜR 24 STUNDEN 50 % RABATT auf das Jahresabo (WLA Pro / All-Inclusive). Die Aktion ist streng limitiert auf 133 Plätze und nur heute gültig, also sei schnell! Es ist zugleich die LETZTE AKTION VOR DER PREISERHÖHUNG!

Nutze den Gutscheincode "GEBURTSTAG" und sichere dir 50 % auf dein ersten Jahr bei uns!

Albemarle

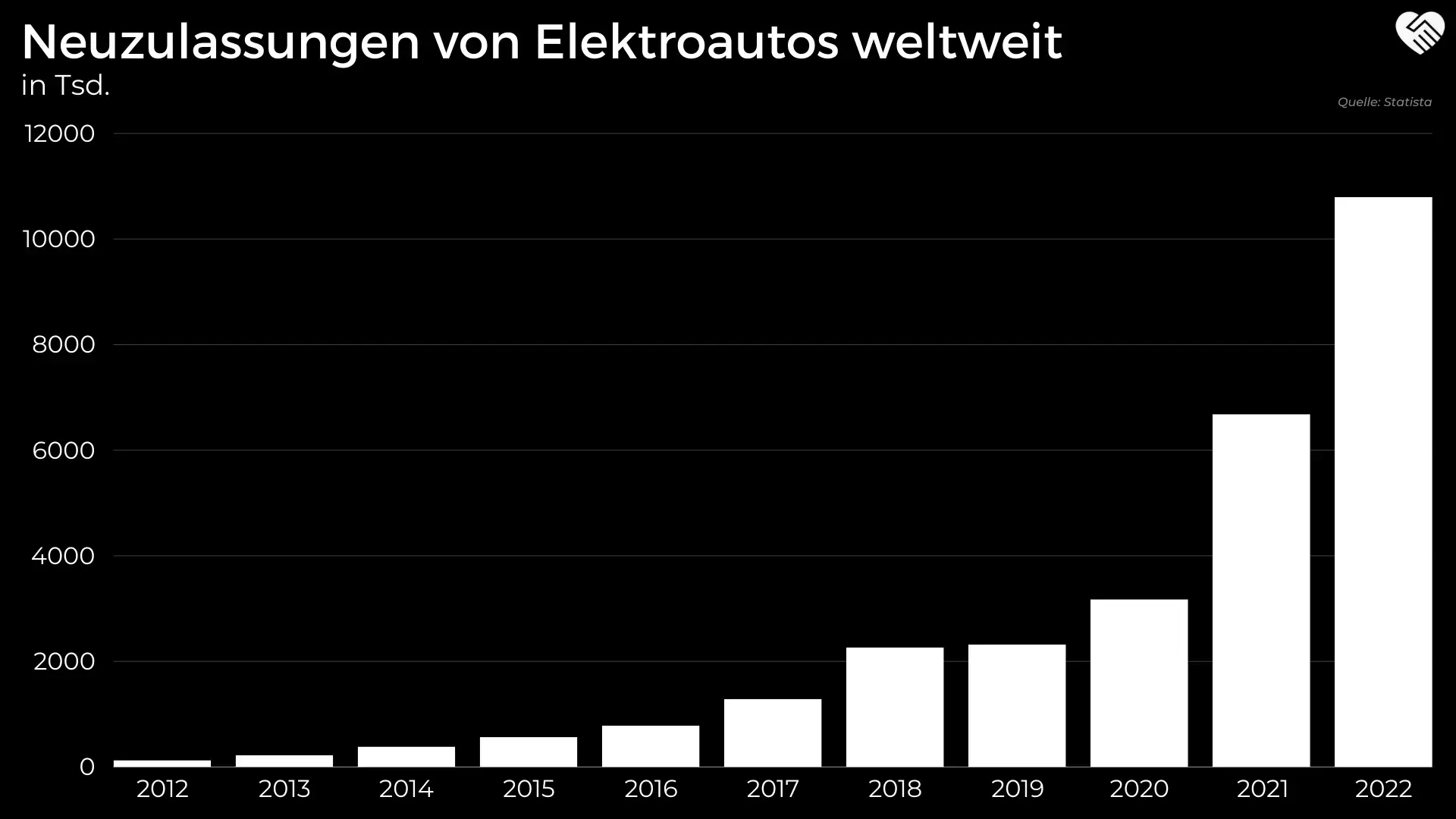

Die Elektromobilität ist allerdings nicht die einzige Branche, welcher in Zukunft ein massives Wachstum bevorsteht. Wenn über Megatrends gesprochen wird, ist neben künstlicher Intelligenz, Cybersecurity und Wasserstoff häufig auch Lithium ein Thema. Das Metall hat zwar vielfältige Anwendungsmöglichkeiten, dürfte den meisten Menschen jedoch als Herzstück der Lithium-Ionen-Akkumulatoren ein Begriff sein. Diese werden aufgrund ihrer Überlegenheit anhand von verschiedenen Eigenschaften (bspw. Energiedichte, Lebensdauer, hohe Anzahl an Ladezyklen) in den meisten kabellosen elektrischen Geräten verbaut. Hierzu zählen neben Smartphones und Werkzeugen natürlich auch Elektroautos. Somit dient das zuvor beschriebene Wachstum der Elektromobilität als wichtiger Treiber der Nachfrage für Lithium.

Wenngleich sich diese zumindest in der Vergangenheit nicht stetig, sondern in Etappen entwickelte, ist die Dynamik als durchaus attraktiv zu bewerten. So ist die globale Produktionsmenge von Lithium zwischen 2010 und 2023 um 15,36 % p. a. angewachsen. Aktuellen Prognosen entsprechend dürfte sich diese Entwicklung in den kommenden Jahren fortsetzen. So erwartet das Marktforschungsunternehmen Benchmark Mineral Intelligence bis 2028 einen Zuwachs des Bedarfs für das Metall von 10,32 % pro Jahr, von welchem verschiedene Player voraussichtlich profitieren werden.

Im Rahmen unserer Recherchen zu entsprechenden Aktien sind wir auf viele Unternehmen gestoßen, welcher aus charttechnischer Perspektive zwar als spannend, jedoch auch als äußerst risikoreich zu bewerten sind. So existiert eine hohe Anzahl an Playern, welche sich nach wie vor in der „Explorationsphase“ befinden und noch nicht einmal Umsätze erzielen. Beim US-amerikanischen Konzern Albemarle lässt sich allerdings ein anderes Bild beobachten: Dieser kann bereits auf eine 30-jährige Historie sowie ein diversifiziertes Geschäftsmodell zurückblicken. Neben der Förderung von Lithium, mit welcher Albemarle zuletzt fast drei Viertel der Umsätze erzielte, trugen Produkte auf Basis des Elements Brom sowie verschiedene Katalysatormaterialien zur Erzielung von Erlösen bei. Somit gehört Albemarle im Bereich der Lithium-Industrie zu den Playern mit der größten Substanz.

Seit dem Börsengang kann die Aktie des Unternehmens zudem einen langfristigen Aufwärtstrend vorweisen, welcher sich sowohl zeitlich als auch prozentual durch extrem ausgeprägte Progressions- und Korrekturphasen auszeichnet. Letzte beliefen sich seit der Jahrtausendwende auf durchschnittlich 49,52 %. Mit bisher 72,27 % reiht sich die jüngste, bis heute anhaltende Korrektur nicht nur in die Historie ein, sondern überschreitet den Mittelwert sogar bei weitem. Der langfristige Aufwärtstrend ist nichtsdestotrotz weiterhin problemlos intakt und wird erst beim Unterschreiten von 48,89 USD gebrochen. Sollte Albemarle einen Boden bilden und die langfristige Trendrichtung wieder aufnehmen, so besteht ein enormes Potenzial. Dieses wird deutlich, wenn man auf die durchschnittlichen Progressionsphasen der Vergangenheit blickt. In den letzten 25 Jahren beliefen sich diese im Mittel auf 259,82 %, sodass das Chance-Risiko-Verhältnis als durchaus attraktiv zu bewerten ist. Dennoch müssen wir auch an dieser Stelle auf vergleichsweise hohe Risiken sowie die Notwendigkeit einer Bodenbildung hinweisen.

Hast du schon unseren Beste Aktien Report zu den Besten Lithium Aktien gelesen?

Klicke hier für kostenlose Aktien-Updates

Trete unserem Telegram-Newsletter bei und erhalte kostenlose Updates zu allen Aktien, die nach ihren Quartalszahlen abstürzen!

Veeva Systems

Veeva Systems ist das letzte Unternehmen, welches wir an dieser Stelle thematisieren wollen. Das ebenfalls aus den Vereinigten Staaten stammende Unternehmen kombiniert mit seinem Geschäftsmodell gleich zwei der wichtigsten Trends unserer Zeit: Software und Gesundheit. Letztere ist u. a. in Anbetracht von globalen demographischen Trends interessant, welche wir in unserem Report der besten Pharma-Aktien thematisiert haben. Das Portfolio von Veeva Systems umfasst verschiedene, auf Cloud-Computing basierende Lösungen für die Life Science-Industrie, zu welcher bspw. eine Software für das Kundenbeziehungsmanagement bzw. Customer Relationship Management (CRM) gehört. Abgerundet wird das Geschäftsmodell durch verschiedene Dienstleistungen, welche u. a. die Schulung von Mitarbeitern der Kunden von Veeva Systems umfasst.

Seit seiner Gründung im Jahr 2007 befindet sich der Konzern auf einem stetigen Wachstumspfad. So konnten die Erlöse ununterbrochen erhöht werden. Für die letzten fünf Jahre steht ein Anstieg von 1,10 Mrd. USD auf 2,36 Mrd. USD zu Buche, was einem Zuwachs von 20,96 % pro Jahr entspricht. In den nächsten drei Jahren ist den aktuellen Analystenschätzungen zufolge ein Wachstum um 12,98 % p. a. auf 3,41 Mrd. USD zu erwarten. Darüber hinaus zeichnet sich Veeva Systems im Vergleich zu anderen jungen Softwarefirmen durch eine solide Profitabilität aus. So belief sich die operative Gewinnspanne in den letzten vier Quartalen auf immerhin 21,02 %. Analog zum prognostizierten Umsatzwachstum zeigen sich die Analysten auch hier recht zuversichtlich, was die zukünftige Entwicklung angeht. Die Kombination aus steigenden Umsätzen und Margen soll in den kommenden Geschäftsjahren zu einem durchschnittlichen Anstieg des Gewinns je Aktie um 18,37 % pro Jahr führen.

Die Kombination aus hohem Wachstum, attraktiver Profitabilität sowie weiteren positiven Eigenschaften (bspw. hohe Marktanteile, nicht vorhandene Nettoverschuldung) spiegelt sich jedoch in der Bewertung der Aktie wider. So liegt das Kurs-Gewinn-Verhältnis des Softwarekonzerns zum Zeitpunkt dieses Reports bei mehr als 50,00. Betrachtet man das um Sondereffekte bereinigte KGV, so steht ein Wert von 32,81 zu Buche. Ob dieses Niveau angemessen ist, bedarf einer detaillierten fundamentalen Analyse inkl. konkreter Szenarien.

Aus technischer Perspektive kann die Aktie von Veeva Systems einen langfristigen Aufwärtstrend vorweisen, welcher bis August 2021 in einer vergleichsweise engen Struktur verlief. Die aktuelle Korrektur, welche nun bald seit drei Jahren anhält und sich in der Spitze auf 56,09 % belief, ist folglich als ungewöhnlich zu bewerten. Nichtsdestotrotz sind die Anteile von Veeva Systems vor dem Hintergrund der Megatrends, welche dem Unternehmen zugrunde liegen, als aussichtsreich zu bewerten sobald eine Bodenbildung abgeschlossen wurde.

Tiefenanalyse des Aktienmarkts nach Sektoren: Gibt es noch Chancen?

Einleitung

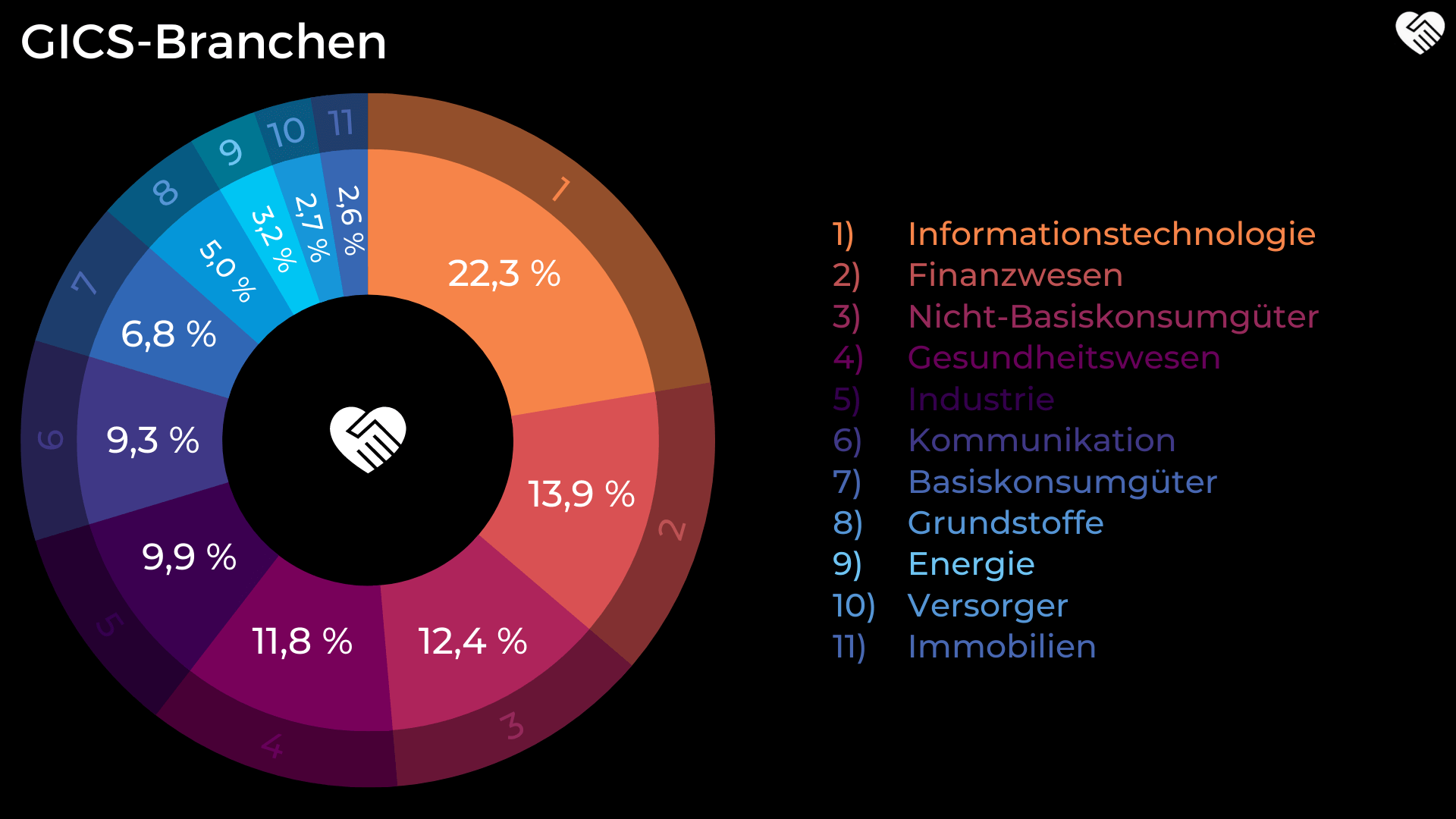

Die Analyse einzelner Wirtschaftssektoren gibt uns immer wieder einen spannenden Aufschluss darauf, wo aktuell noch Potenzial vorhanden sein könnte. Dabei unterteilen wir in 11 sogenannte “GICS-Branchen”. Die aktuell wichtigste Branche ist seit Jahren die der Informationstechnologien, mit globalen Playern wie NVIDIA, Apple oder Microsoft. Seit Jahren ist die Performance der IT-Branche deutlich besser, als die aller anderen Sektoren. Das zeigt sich auch deutlich an der Outperformance des tech-lastigen Nasdaq 100 Index vs. dem doch etwas breiter gestreuten US-Leitindex S&P 500.

Das Jahr 2024

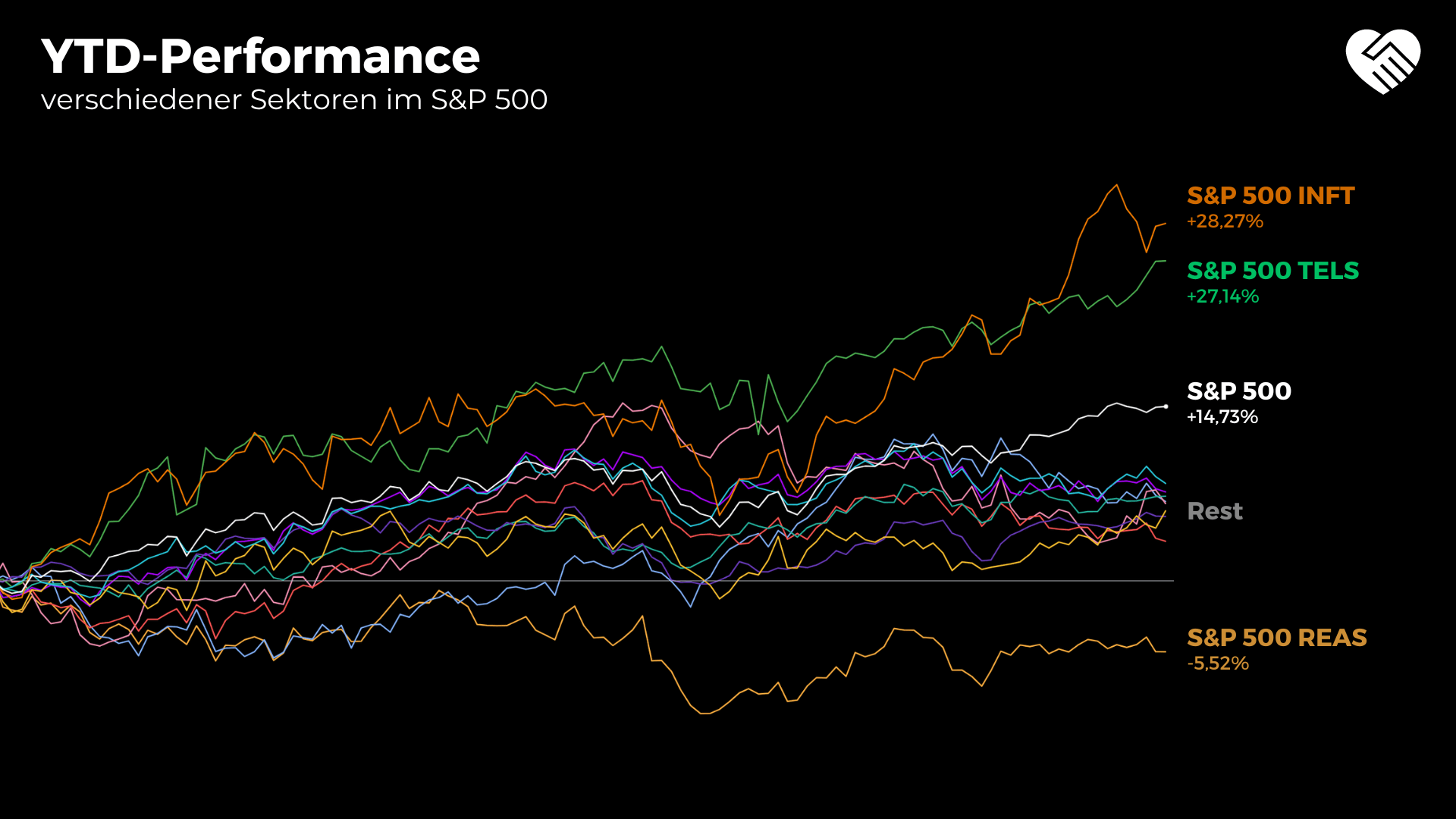

Das aktuelle Jahr ist dabei keine Ausnahme. Im bisherigen Jahresverlauf konnte der S&P 500 INFT (Unternehmen im S&P 500 aus dem Sektor information technology) bis jetzt alle anderen Sektoren outperformen. Seit Jahresanfang konnten IT-Werte um 28,27% zulegen, die Performance des S&P 500 liegt bei lediglich +14,73%. Diese Rallye verwundert wenig, wenn wir uns die Top 5 Komponenten des Index anschauen: Microsoft, Apple, Nvidia, Broadcom und Oracle.

Direkt auf den Sektor Informationstechnologie folgt die Branche “Telekommunikation”, zusammengefasst unter dem S&P 500 TELS (telecommunications). Das mag jetzt zunächst verwirrend sein, weil das erste was einem einfällt bei dieser Branche Unternehmen wie AT&T oder Verizon sind. Das stimmt zwar auch, zum Sektor gehören aber auch Aktien wie Alphabet oder Meta. Umgangssprachlich sind diese Unternehmen wohl auch Techaktien, wobei die richtige Einordnung nach der Rating-Agentur Standard & Poors aber bei Kommunikation liegt. Die 5 größten Positionen des Sektor-Index sind: Alphabet (Beide Aktien), Meta, Netflix, T-Mobile US und Walt Disney.

Durch die hohe Marktkapitalisierung von Tech-Unternehmen im S&P 500 ist es nicht verwunderlich, dass alle Branchen bis auf Kommunikation und Informationstechnologie underperformen. Die meisten ordnen sich irgendwo im Bereich um +8% YTD ein. Doch eine Branche sticht negativ heraus: Immobilien, repräsentiert durch den S&P 500 REAS (real estate). Der Immobilien-Sektor ist der einzige, der aktuell noch im Minus ist auf Jahresbasis. Insgesamt haben alle Sektor-Indizes sich aus ihren Tiefs 2022 sehr gut erholt und sind größtenteils auf neue Allzeithochs ausgebrochen. Die einzige Ausnahme ist der Immobiliensektor.

Im Immobiliensektor haben wir uns mit unseren Wir Lieben Aktien-Depots bei den besten Aktien schon geeignet positioniert. Wenn du wissen willst, wann wir welche Aktien kaufen, dann nutze deine Chance!

50 % RABATT - NUR 24 STUNDEN + 133 PLÄTZE

Wir feiern unseren dritten Geburtstag und anlässlich dessen gibt es FÜR 24 STUNDEN 50 % RABATT auf das Jahresabo (WLA Pro / All-Inclusive). Die Aktion ist streng limitiert auf 133 Plätze und nur heute gültig, also sei schnell! Es ist zugleich die LETZTE AKTION VOR DER PREISERHÖHUNG!

Nutze den Gutscheincode "GEBURTSTAG" und sichere dir 50 % auf dein ersten Jahr bei uns!

Die letzten Jahre

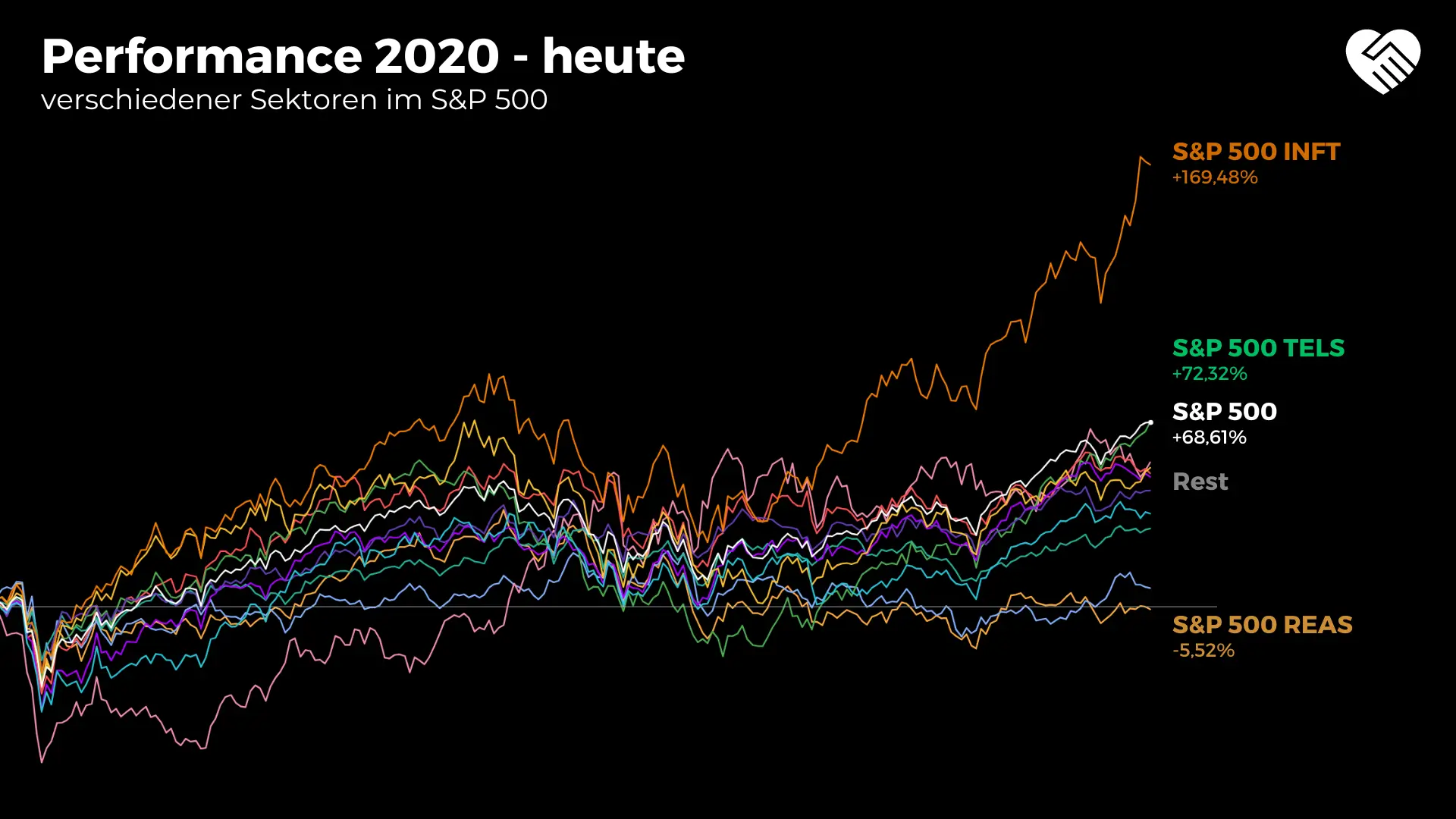

Zoomen wir noch etwas weiter hinaus, so ergibt sich ein fast identisches Bild. Lediglich die Performance des IT-Sektors wird noch extremer. Mit einem Zuwachs von +169,48% seit dem 01.01.2020 bis heute hat der S&P 500 INFT den regulären S&P 500 um den Faktor 2,47 outperformed. Der S&P 500 TELS liegt fast in-line mit dem S&P 500, Immobilien liegen auch im Jahresvergleich abgeschlagen mit -5,52% weit zurück. Aber auch der S&P 500 UTIL (utilities), also der Versorger-Index ist nur wenige Prozentpunkte besser, als der Immobilien-Sektor. Auch hier ist eine underperformance von allen Sektoren bis auf TELS und INFT klar erkennbar.

Was ist die logische Schlussfolgerung aus diesen Daten? Auf den ersten Blick erscheint es so, als müsste man sein Geld rein in Informationstechnologie stecken. Und es gibt mit Sicherheit schlechtere Entscheidungen – noch Ende 2022 haben wir den IT-Sektor als unseren absoluten Favoriten auserkoren. Zu diesem Zeitpunkt nach dem Bärenmarkt wollte keiner was von IT hören. Schließlich war der Nasdaq 100 auch überproportional gefallen gegenüber “Old-Economy” Werten. Aber diese Schlussfolgerung ist nicht ganz richtig, oder besser gesagt: Es gibt intelligentere Wege.

Dieser Sektor hat noch Potenzial

Unser Ansatz besteht darin, die Werte zu suchen, die aktuell tendenziell keiner kaufen will. Das ist ja auch relativ logisch. Desto weiter ein Markt läuft, desto höher wird auch das Risiko einer Korrektur, alleine schon durch Gewinnmitnahmen. Das Chance vs. Risikoverhältnis ist einfach schlechter. Das ist natürlich jetzt keine Freikarte dafür, irgendwelche Müll-Aktien zu kaufen. Der richtige Weg besteht darin, Werte aufzusammeln, die mittelfristig schwächeln, langfristig aber gut performen. Durch unsere Sektoranalyse kommen wir zu dem Schluss, dass diese Werte aktuell tendenziell im Immobiliensektor zu finden sind.

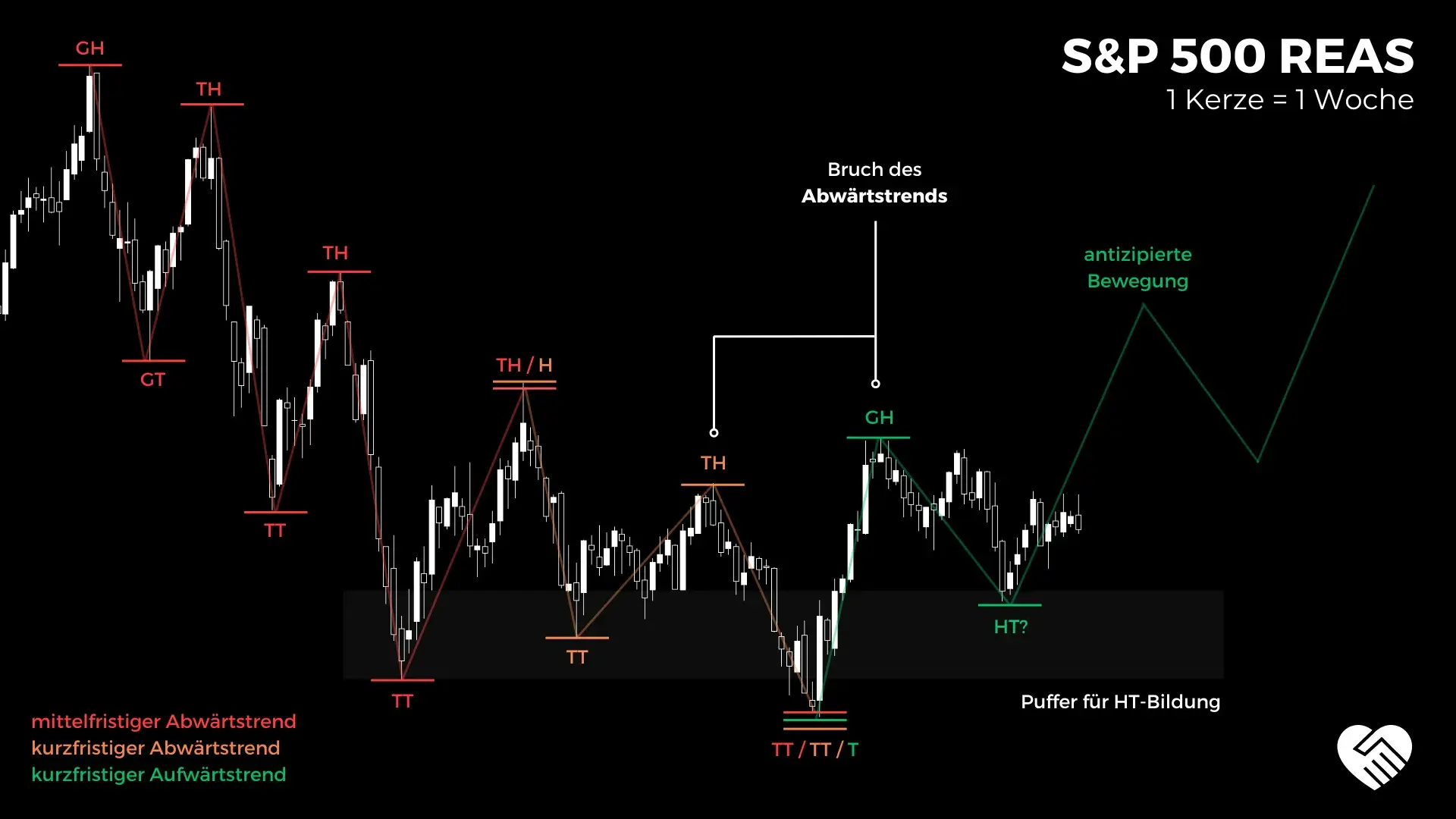

Schauen wir uns den S&P 500 REAS auf technischer Ebene an, so sehen wir eine relativ spannende Entwicklung seit Anfang 2023. Das Momentum der Bären wurde deutlich reduziert und den Käufern ist es sogar gelungen, den kurzfristigen Abwärtstrend zu brechen. Jetzt geht es darum, den potenziellen kurzfristigen Aufwärtstrend zu etablieren und auf den mittelfristigen Abwärtstrend zu übertragen und diesen zu neutralisieren.

Für eine finale Bestätigung des kurzfristigen Aufwärtstrends muss es den Bullen gelingen auf über 255 USD auf Wochenbasis auszubrechen – danach scheint eine Neutralisierung des mittelfristigen Abwärtstrends ebenfalls in Greifbarer Nähe.

Um von dieser Entwicklung zu profitieren haben wir in den letzten Monaten bereits einige Aktien aus dem Immobiliensektor in unser Cashflowdepot gekauft.

50 % RABATT - NUR 24 STUNDEN + 133 PLÄTZE

Wir feiern unseren dritten Geburtstag und anlässlich dessen gibt es FÜR 24 STUNDEN 50 % RABATT auf das Jahresabo (WLA Pro / All-Inclusive). Die Aktion ist streng limitiert auf 133 Plätze und nur heute gültig, also sei schnell! Es ist zugleich die LETZTE AKTION VOR DER PREISERHÖHUNG!

Nutze den Gutscheincode "GEBURTSTAG" und sichere dir 50 % auf dein ersten Jahr bei uns!

Dein Weg zur ersten Million an der Börse

Einleitung

Es ist der Traum von vielen eines Tages an der Börse zum Millionär zu werden und finanzielle Unabhängigkeit zu erreichen. Auch wenn dieses Ziel manchen sehr weit entfernt erscheint, ist es mit einer richtigen finanziellen Planung und durchdachten Strategie an der Börse ziemlich greifbar. In diesem Kapitel des Aktienreports werden wir eine rationale Hochrechnung aufmachen, in der wir aufzeigen, wie man an der Börse zum Millionär werden kann. Zudem beäugen wir aber auch kritisch, ob eine Million überhaupt ausreicht um finanziell frei zu sein. Zum Abschluss thematisieren wir die größten Hebel, die du hast, um dir deine erste Million aufzubauen und geben dir dafür einige nützliche Tipps mit auf den Weg.

Wie wird man zum Börsenmillionär?

Bevor wir eine Hochrechnung erstellen können, mit welchen Eckdaten man es realistisch zum Börsenmillionär schafft, müssen wir uns zunächst die Frage stellen was die Entwicklung unseres Gesamtkapitals überhaupt beeinflusst. Dies sind im Wesentlichen 4 Faktoren:

- Startkapital

- Jährliche Investitionen

- Zeit

- Rendite

Während die ersten drei Faktoren relativ simpel erscheinen, birgt der Faktor der Rendite eine gefährliche Falle, die die meisten leider nicht berücksichtigen. (Es sei denn ihr verfolgt uns aktiv auf YouTube, denn dann wisst ihr schon was jetzt kommt. 😉) Während sich viele mit den berühmten 7,00 % bis 9,00 % jährlicher Rendite am Aktienmarkt “reich rechnen”, rechnen wir immer mit einem Abschlag von rund 2,00 % bis 3,00 % von der angestrebten (und realistischen) langfristigen Rendite. Damit berücksichtigen wir die jährliche Inflation des Geldes, die auf lange Sicht ungefähr in diesem Korridor liegt. Wer diesen Abschlag nicht berücksichtigt, wird sich in 20 oder 30 Jahren noch wundern, denn er hat in seinem Depot vielleicht tatsächlich sein errechnetes Kapital, aber dies hat nicht mehr dieselbe Kaufkraft wie heute. Doof gelaufen…

Dasselbe gilt übrigens streng genommen auch für die jährlichen Investitionen. 1.000 EUR, die heute investiert werden, haben einen höheren Wert, als 1.000 EUR, die in 5 Jahren investiert werden. Allerdings steigt bei den meisten die jährliche Investitionssumme ohnehin langsam an (in ihrer “Ansparphase”). Rechnet man also damit, dass man jährlich bspw. 10.000 EUR investieren kann, dann gilt das für die aktuelle Kaufkraft von 10.000 EUR. Für denselben Effekt muss man in 5 Jahren bei 2,00 % Inflation z. B. rund 11.040 EUR in sein Depot einzahlen. Wer nun eine sehr genaue Rechnung aufmachen möchte, der sollte sich eine Excel-Datei basteln, in der die Investitionssumme für jedes einzelne Jahr eingegeben wird – mit der entsprechenden Inflationsanpassung. Wir machen das etwas simpler weiter.

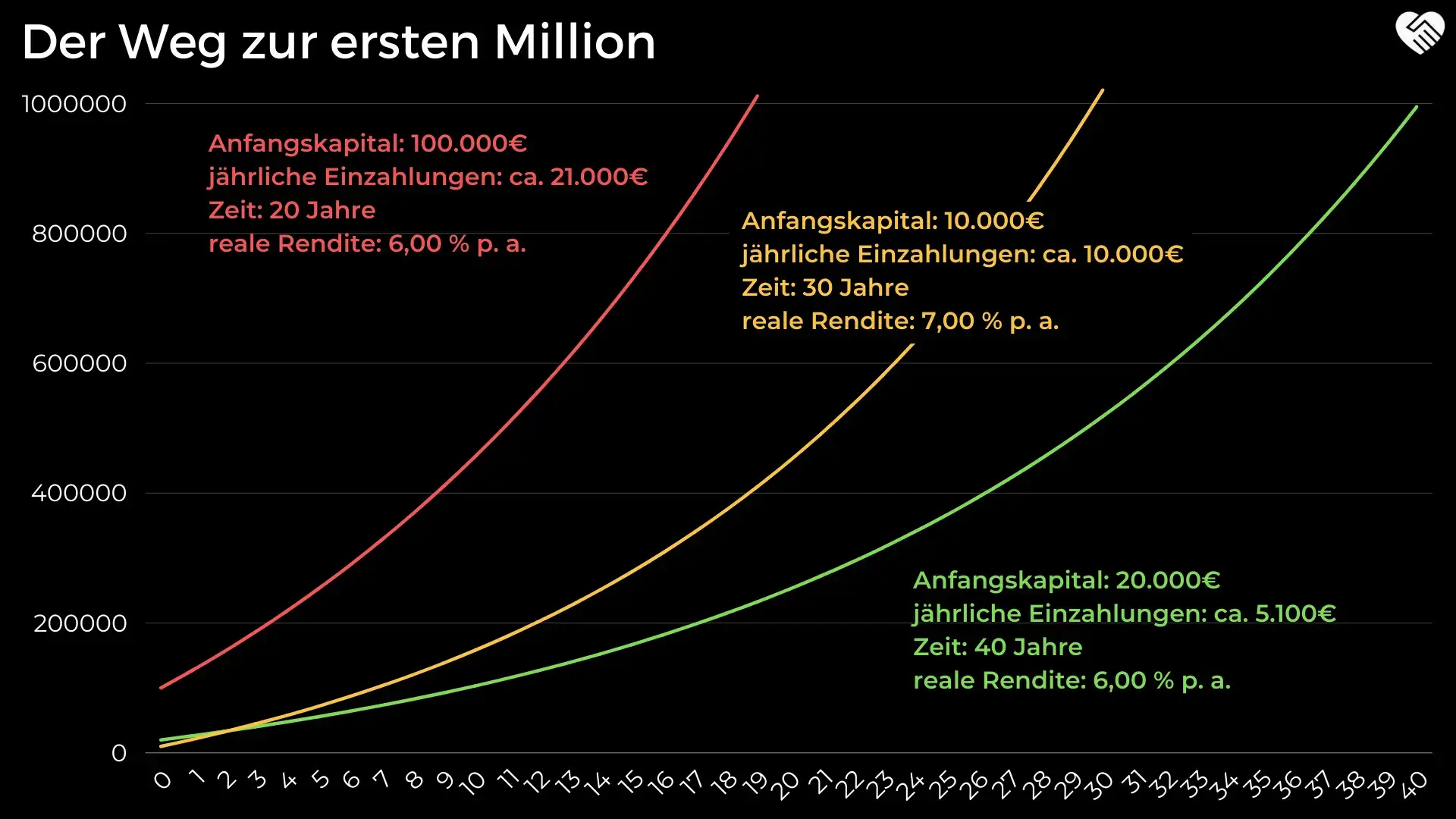

Nun also endlich zu den Szenarien, mit denen man rein rechnerisch zum Börsenmillionär wird. Ich (Jan) bin immer eher ein Freund davon mit dem Worst-Case-Szenario zu rechnen bzw. einfach etwas konservativere Annahmen zu treffen. Mir ist nicht damit geholfen mich “reich zu rechnen” und dann in einigen Jahren oder Jahrzehnten blöd aus der Wäsche zu schauen. Für die REALE Rendite nehmen wir deshalb 6,00 % p. a. an, also 8,00 % mit 2,00 % Inflationsabschlag. Wer noch etwas vorsichtiger herangehen möchte, der nimmt 5,00 %. Natürlich liegt die zu erwartende Rendite je nach Aktienauswahl (auch bei mir) aber höher!

Folgende Kombinationen führen dann beispielhaft zu einem Vermögen von einer Million Euro, gemessen zur aktuellen Kaufkraft:

Klicke hier für kostenlose Aktien-Updates

Trete unserem Telegram-Newsletter bei und erhalte kostenlose Updates zu allen Aktien, die nach ihren Quartalszahlen abstürzen!

Ist man mit einer Million finanziell frei?

Eine Million klingt immer nach einer sehr hohen Zahl, speziell wenn das eigene Depot noch weit davon entfernt ist. Ob es jedoch auch ausreicht um finanziell frei zu sein, ist von Person zu Person unterschiedlich – je nach Definition der finanziellen Freiheit. Für mich (Jan) bedeutet finanzielle Freiheit, dass ich von den Erträgen meines Portfolios gut leben kann ohne auf den Euro zu schauen. Es gibt zwar auch Strategien, bei denen man den Kapitalverzehr mit einbezieht und somit von einer Kombination aus Dividenden + Entnahmen aus dem Depot lebt, aber das ist logischerweise nur begrenzt möglich. Der Ansatz hat natürlich dennoch seine Daseinsberechtigung und führt dazu, dass man viel früher (mit weniger Kapital) zum Ergebnis kommt, dass man finanziell frei ist bzw. von seinem Geld leben kann. Die Entnahmen sollten jedoch unbedingt so geplant werden, dass man nicht irgendwann ohne etwas dasteht.

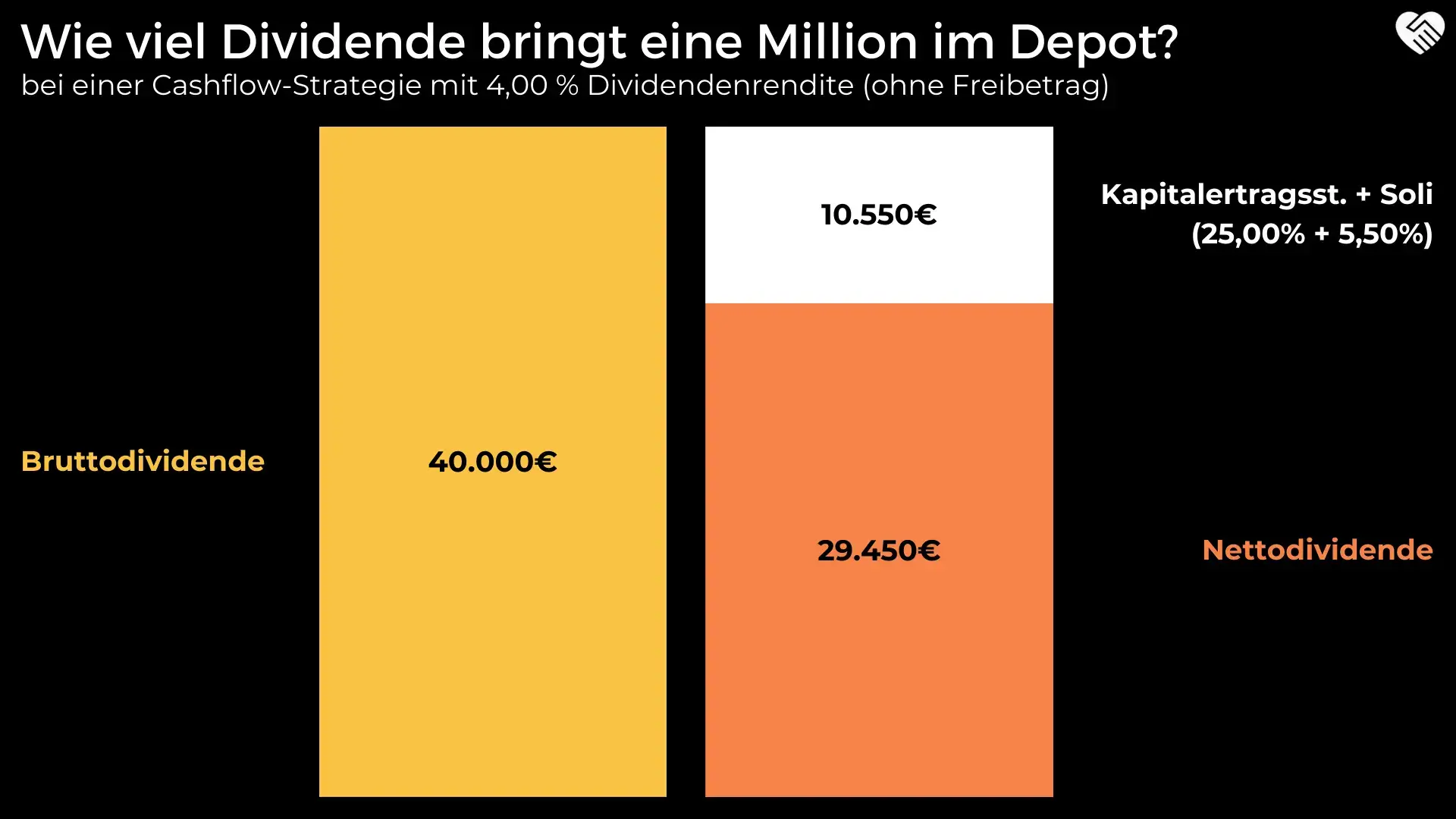

Sobald man von den Erträgen seines Depots leben möchte, ergibt der Ansatz einer Cashflow-Strategie am meisten Sinn. Mit dieser können 4,00 % Dividendenrendite (brutto) locker erreicht werden, was bei einem Depotvermögen von 1.000.000 EUR eine jährliche Bruttodividende i.H.v. 40.000 EUR bedeutet. Abzüglich der Kapitalertragssteuer + Soli bleiben netto 29.450 EUR übrig, was rund 2.450 EUR im Monat entspricht. Ggf. kommt bei dir noch die Kirchensteuer hinzu. Den Freibetrag und die potenziellen Einsparungen über das Teileinkünfteverfahren lasse ich zudem unberücksichtigt – ganz nach dem Motto: Lieber etwas konservativer rechnen und sich hinterher über mehr freuen als mit weniger als erwartet dastehen zu müssen. Das könnt ihr natürlich anders machen und hängt von eurer persönlichen Einkommenssituation ab.

Was mit einer Million möglich ist, weißt du jetzt. Ob das für dich finanzielle Freiheit oder “nur” eine gute Absicherung bedeutet, musst du selbst bewerten. Je nachdem was bei der Rechnung für das erwartete Kapital in x Jahren bei dir herauskommt, hast du dann ja auch ggf. mehr/weniger als eine Million (kaufkraftbereinigt) zur Verfügung.

So wirst du schnell zum Börsenmillionär

Zum Abschluss widmen wir uns nun noch der alles entscheidenden Frage: Wie werde ich möglichst schnell zum Börsenmillionär. Es gibt zwar keine Abkürzung um schnell reich zu werden, aber es gibt an der Börse durchaus Vorgehensweisen und simple Tricks, die man berücksichtigen kann um schneller die Million zu erreichen.

1. Risiko erhöhen

Die zu erwartende Rendite ist eng an das Risiko geknüpft, das man eingeht. Schließlich möchte ein Investor auch dafür entlohnt werden, wenn er mehr Risiken eingeht. Dieser Tipp soll kein Aufruf dazu darstellen das Portfolio ausschließlich mit High-Risk-Aktien zu füllen, aber das kontrollierte Eingehen von Risiken KANN die Rendite verbessern. Damit sind nicht direkt nur Einzelwerte gemeint, sondern auch gezielte Übergewichtungen von unterbewerteten Branchen oder Regionen, die gerade attraktive Chancen bieten. Einige Beispiele für solche Sektoren hatten wir im Laufe dieses Report bereits vorgestellt.

2. Antizyklisch handeln

Es klingt so simpel, aber die meisten Privatanleger tun sich mit diesem Tipp enorm schwer. Auf lange Sicht (10 Jahre und mehr) zahlt es sich deutlich aus, wenn man seine Aktien gezielt in Korrekturen einkauft. Damit ist nicht gemeint, dass man bei Aktien wie Bayer reingreift – es geht um gesunde Korrekturen bei schönen Dauerläufern. Auch wenn diese durchaus auch mal einige Monate brauchen um wieder einen Trendimpuls nachhaltig zu starten und in der Zwischenzeit eine andere Aktie vielleicht besser performt, zahlt sich diese Vorgehensweise auf längere Sicht aus.

Wir zeigen euch jeden Monat die aktuell kaufenswerten Aktien, die man antizyklisch gut einsammeln kann. Heute, am 27. Juni, wird wieder ein Webinar stattfinden, in dem wir unsere Top-Picks für Juli vorstellen. Im Anschluss ist dieses auch als Aufzeichnung und in Form eines Blogs mit einer großen Tabelle mit allen Aktien und den entsprechenden Kaufsignalen verfügbar. NUR FÜR MITGLIEDER! Also nutze deine Chance!

50 % RABATT - NUR 24 STUNDEN + 133 PLÄTZE

Wir feiern unseren dritten Geburtstag und anlässlich dessen gibt es FÜR 24 STUNDEN 50 % RABATT auf das Jahresabo (WLA Pro / All-Inclusive). Die Aktion ist streng limitiert auf 133 Plätze und nur heute gültig, also sei schnell! Es ist zugleich die LETZTE AKTION VOR DER PREISERHÖHUNG!

Nutze den Gutscheincode "GEBURTSTAG" und sichere dir 50 % auf dein ersten Jahr bei uns!

3. Sparsumme erhöhen

Neben der Rendite ist ein weiterer wesentlicher Aspekt, den man selbst beeinflussen kann, die Summe der jährlichen Investitionen. Hier können wir allerdings keinen direkten Tipp geben, denn die Möglichkeiten die Sparsumme zu erhöhen sind sehr von der eigenen Situation abhängig. Die naheliegenden Optionen sind aber natürlich die Steigerung des Einkommens (auf welche Art auch immer) und die Erhöhung der Sparquote.

Von den 4 Faktoren, die unser Depotvolumen der Zukunft beeinflussen (Startkapital, jährliche Investitionen, Zeit und Rendite) haben wir nun zwei thematisiert. Die Zeit und das Startkapital lässt sich nicht wirklich beeinflussen. Immerhin bist du sehr wahrscheinlich schon an der Börse unterwegs und der Tipp „früh anfangen“ bringt dir nichts mehr.

Autoren dieses Reports

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Tilman Reichel

“Wer die Aktien nicht hat, wenn sie fallen, hat sie auch nicht, wenn sie steigen.“ - André Kostolany

Jan Fuhrmann

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/