Als „Big Four“ bezeichnet man die vier größten Wirtschaftsprüfungsgesellschaften der Welt, die mit einem globalen Umsatzanteil von 67 % ein Oligopol (abgeschwächte Form eines Monopols) darstellen. Die Big Four sind Deloitte, EY, KPMG und PwC. 142 der 160 Unternehmen, die in Deutschland im DAX, MDAX und SDAX gelistet sind, werden von einer dieser Gesellschaften geprüft und teilweise auch beraten. Leider ist keiner der Big Four an der Börse gelistet.

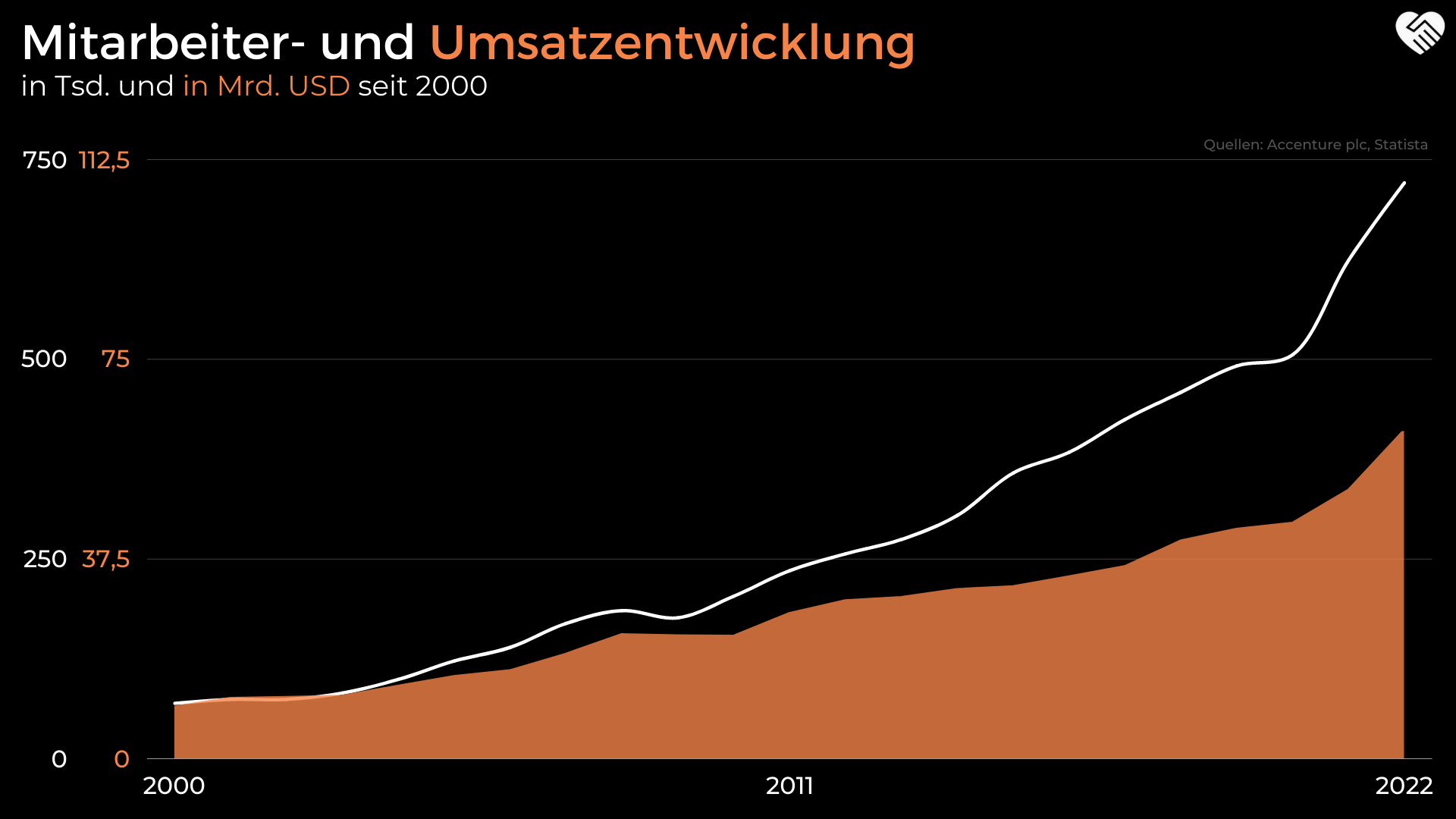

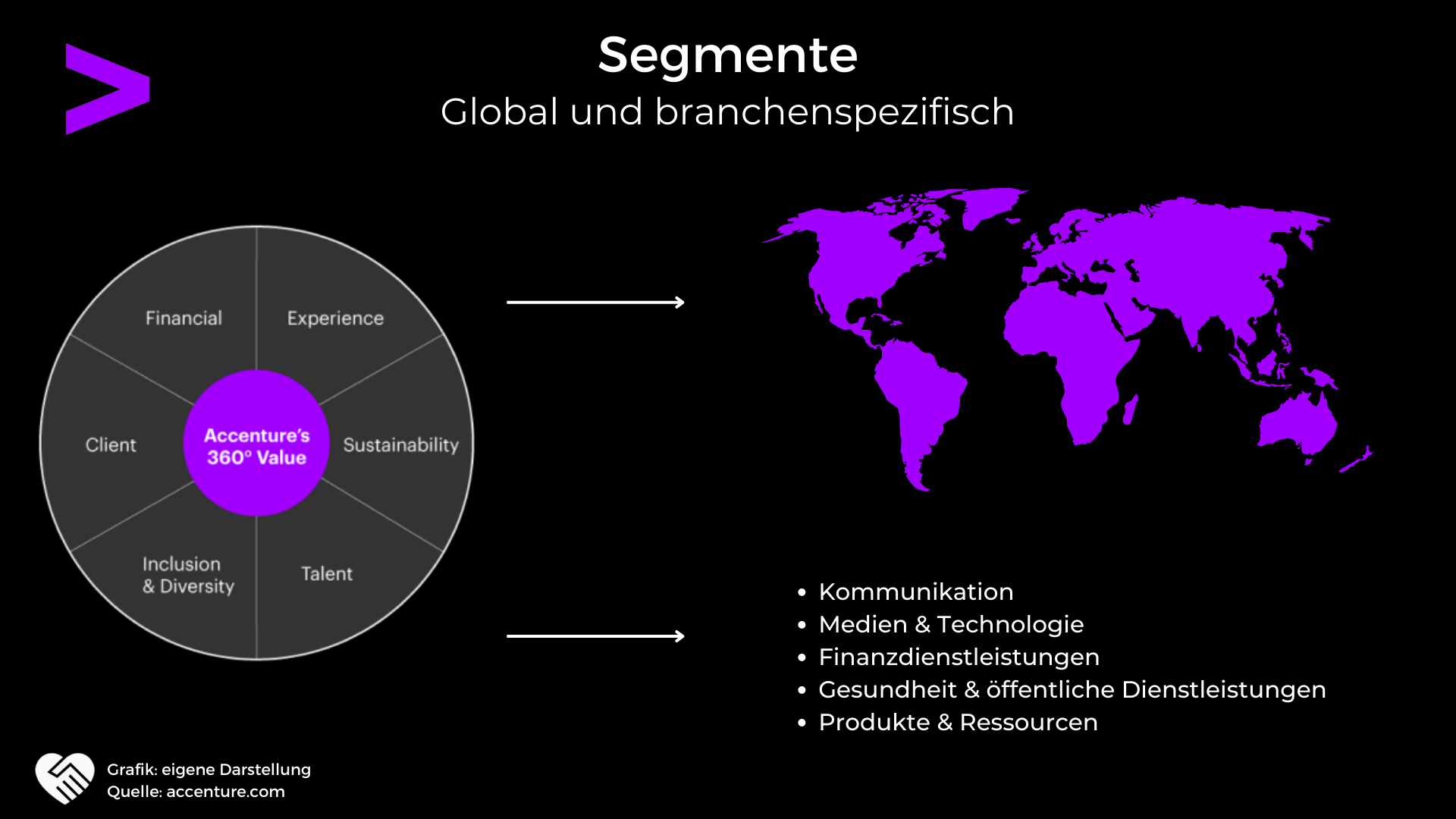

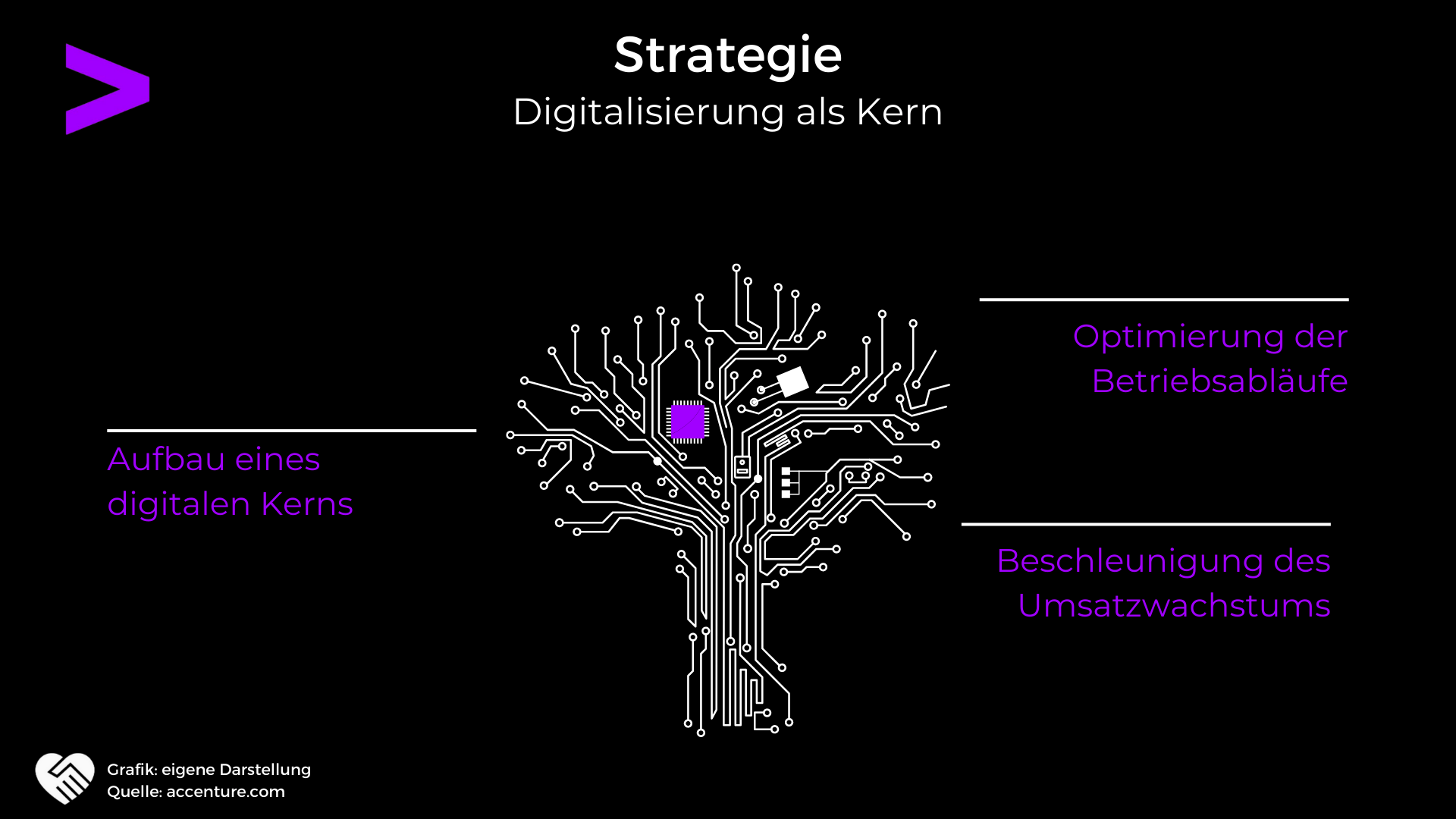

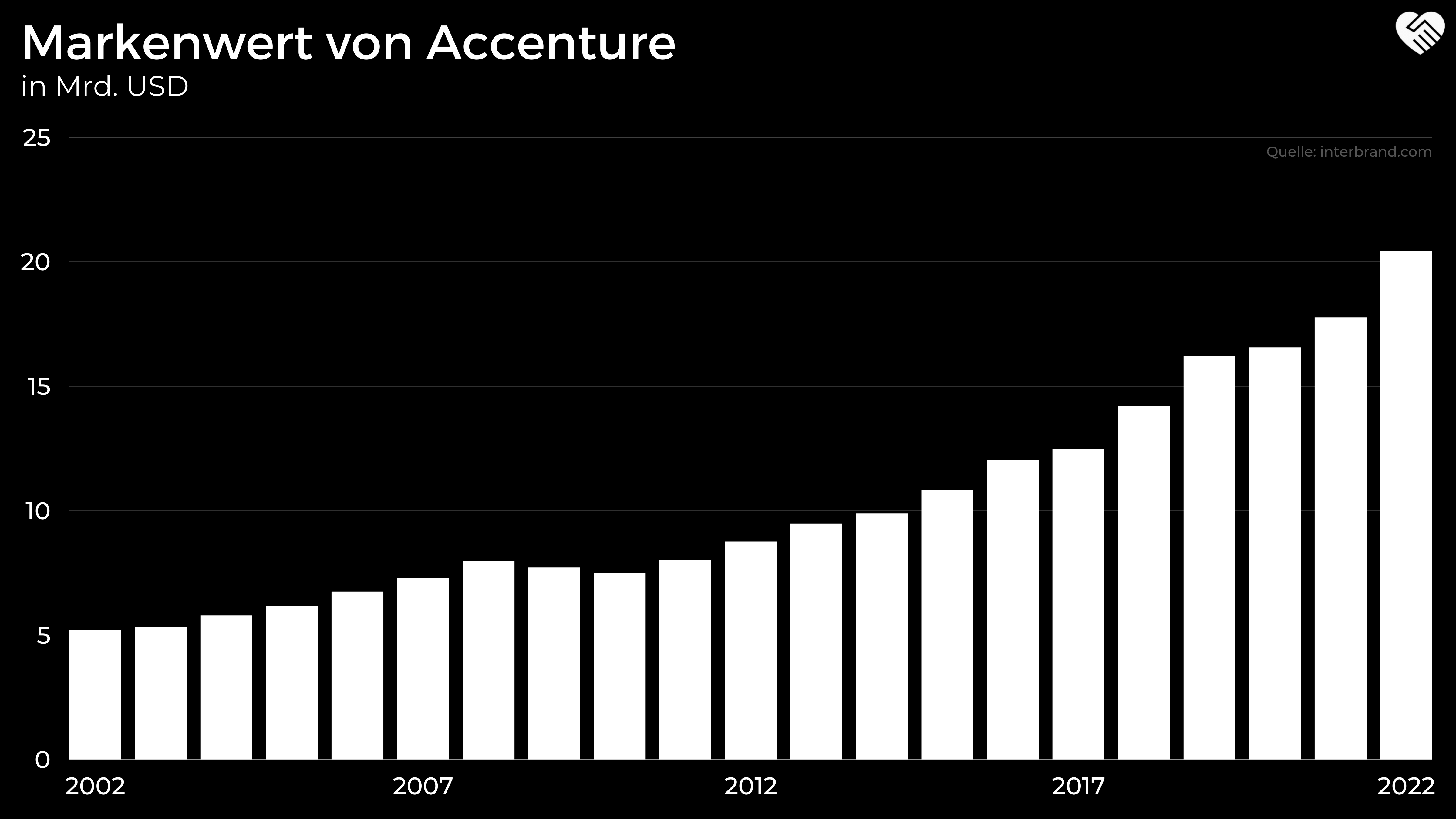

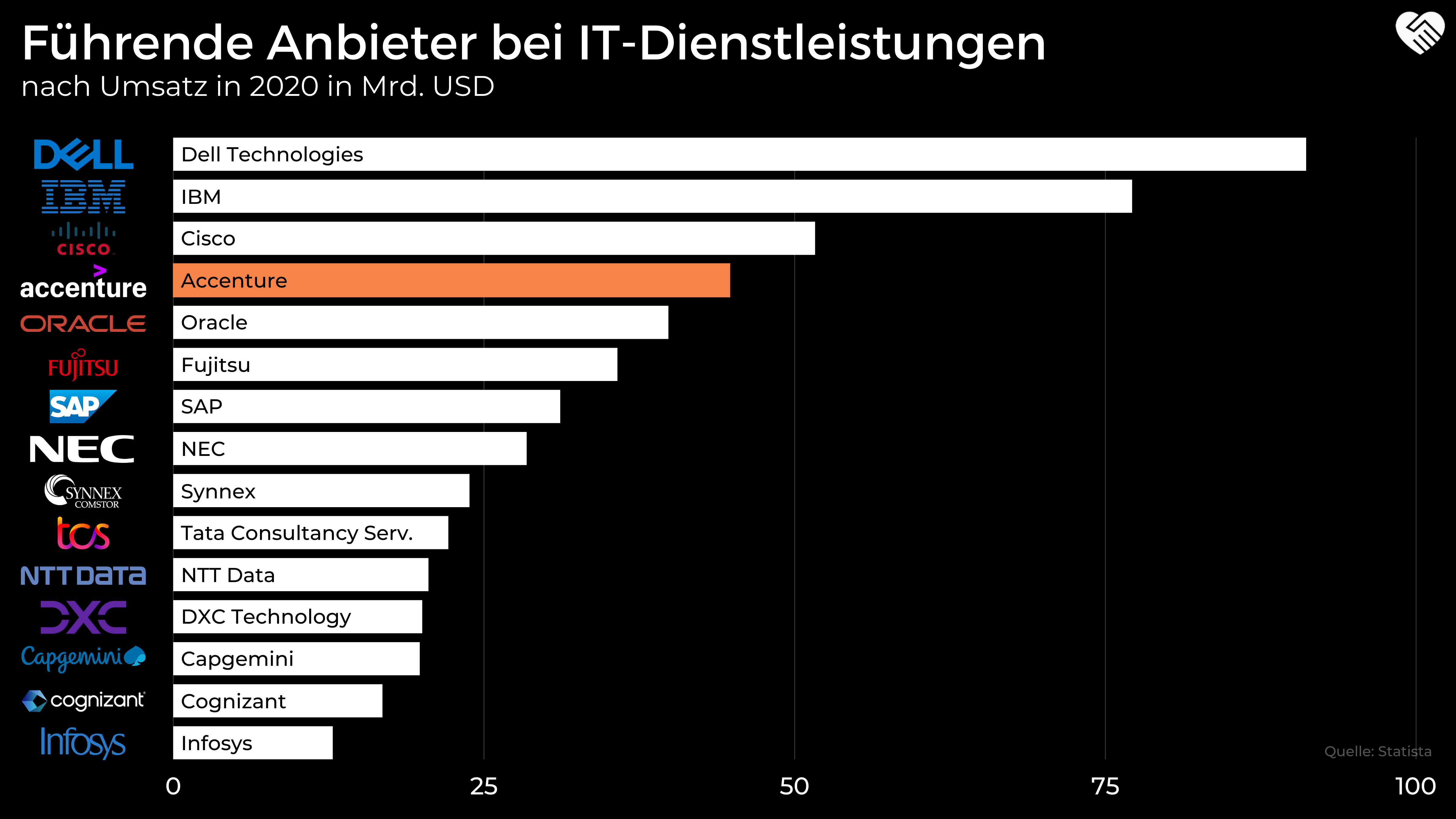

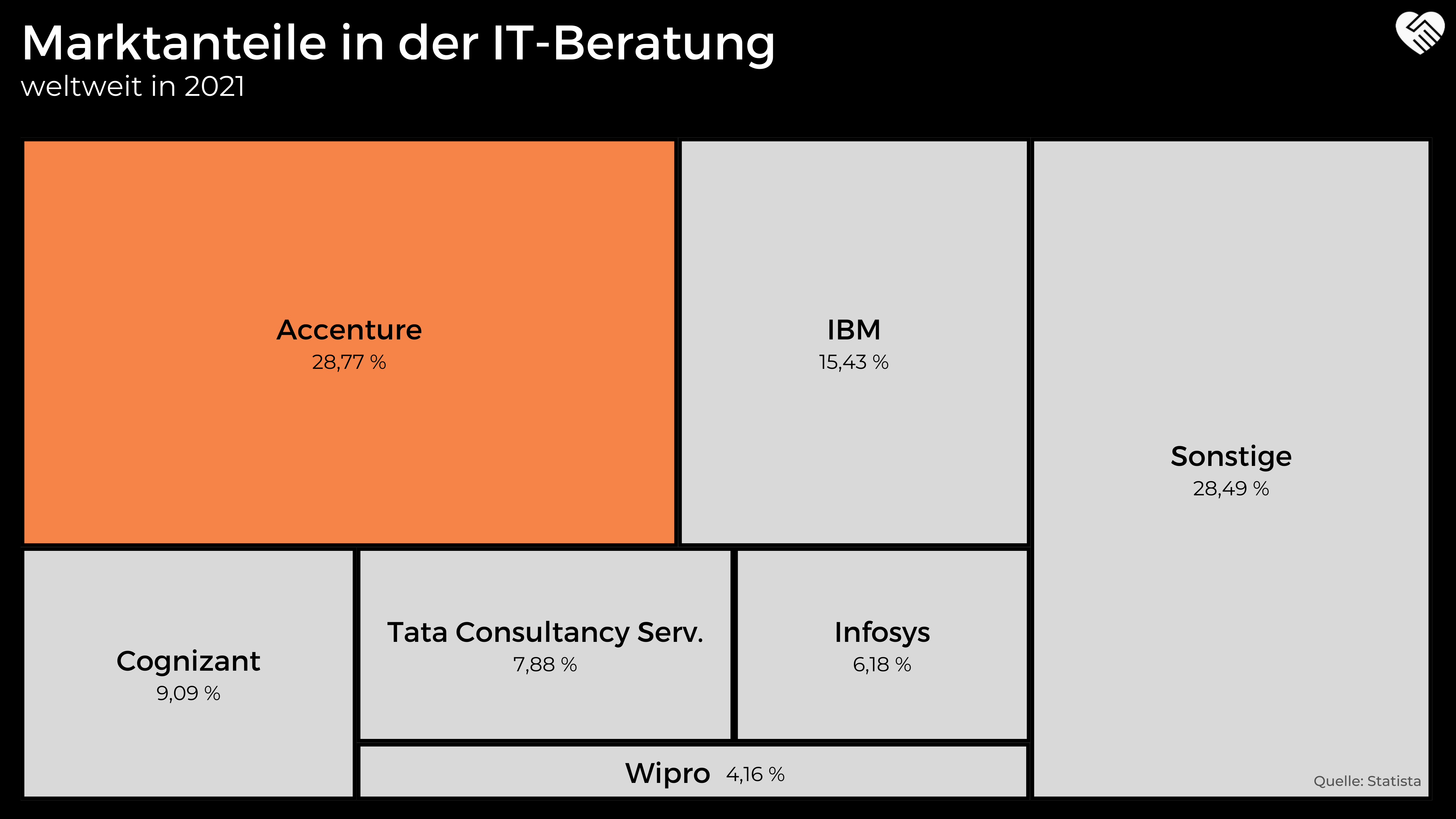

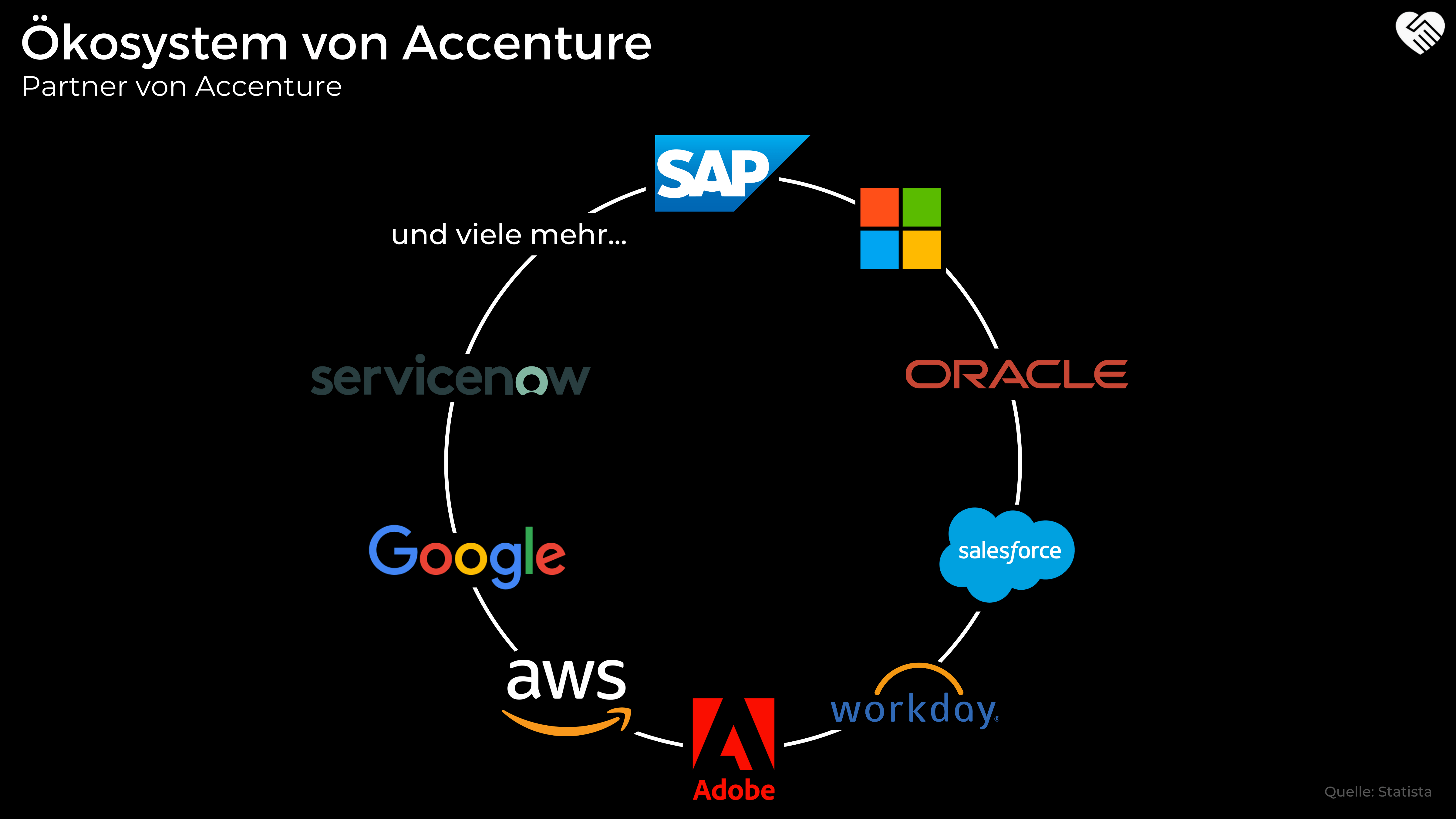

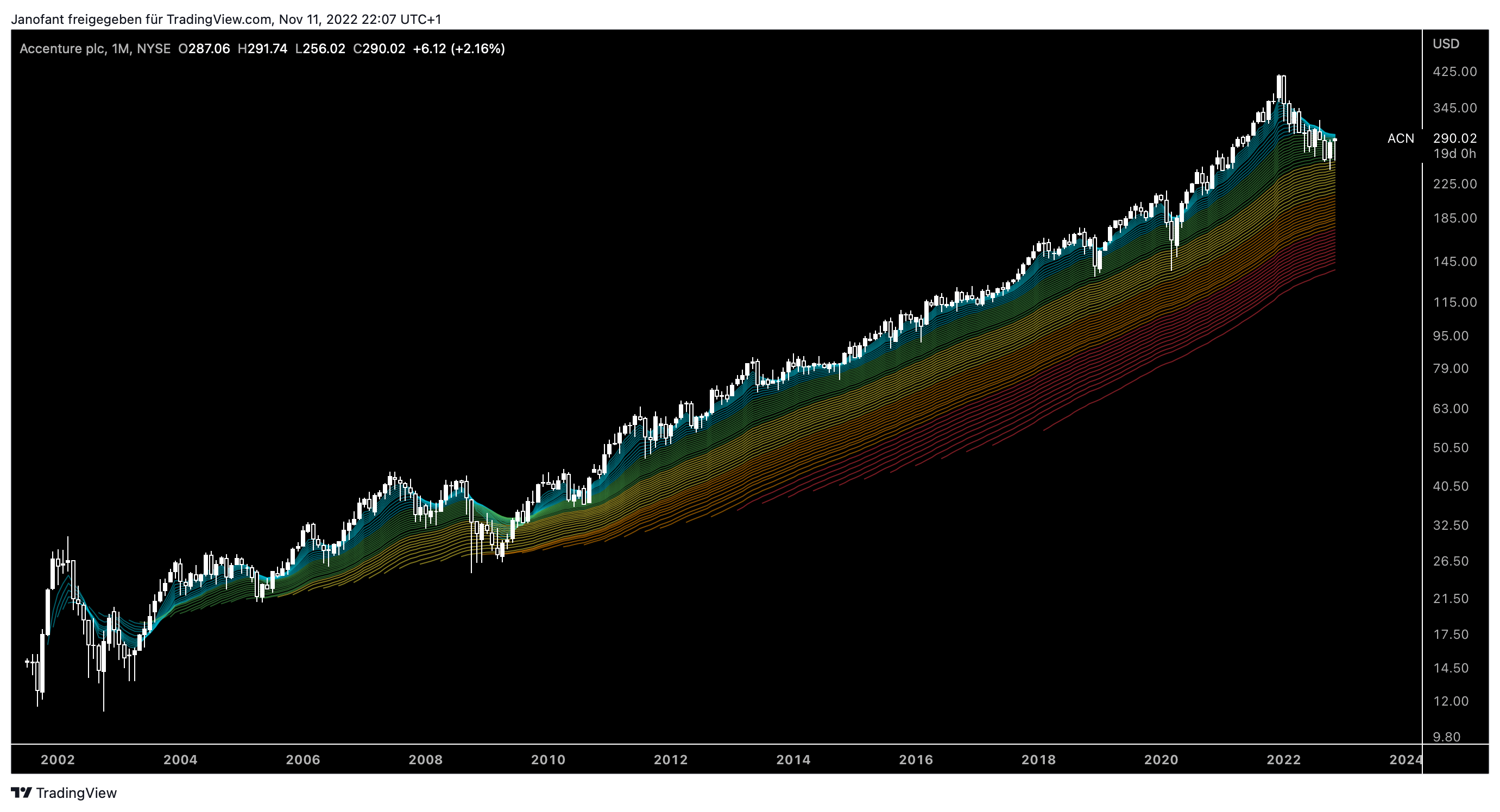

Um die 1980er-Jahre gab es noch die „Big Eight“. Eines dieser acht Unternehmen war die Wirtschaftsprüfungsgesellschaft „Arthur Andersen“. Diese war zusammen mit der damaligen „Andersen Consulting“ unter einer Dachgesellschaft, die später dann aber getrennt wurde. Aus Andersen Consulting wurde später „Accenture“, worüber ihr in der Historie noch mehr erfahrt. Accenture ist nun die IT-Beratung schlechthin, welche sich mit einem Marktanteil von knapp 30 % einen starken Namen erarbeitet hat.