Übersicht über den Softwaremarkt

Einleitung

Der Softwaremarkt unterteilt sich in insgesamt vier verschiedene Segmente, die sich in der Anwendung und ihrem Hauptfokus unterscheiden:

- Unternehmenssoftware

- Systeminfrastruktursoftware

- Produktivitätssoftware

- Anwendungsentwicklungssoftware

Bevor wir uns der Abbildung 20 widmen, wollen wir in diese verschiedenen Segmente etwas einsteigen. Dazu stehen nachfolgend kurze Erklärungen für die jeweilige Software.

Unternehmenssoftware

Das erste Segment bezieht sich auf die in Unternehmen und Organisationen verwendeten Softwares. Dies stellt den Kontrast zu einer privat eingesetzten Software dar, wobei es hier teilweise Überschneidungen geben kann, also Softwares, die im privaten, aber auch im geschäftlichen Interesse genutzt werden. Ein Beispiel hierfür wären Office-Produkte. Anwendung findet dieses Segment bei der Ressourcenplanung, dem Projektmanagement uvm.

Systeminfrastruktursoftware

Durch die Systeminfrastruktursoftware wird versucht, grundlegende Geschäftsaufgaben zu vereinfachen und zu beschleunigen. Entweder wird dies über eine Transaktionslizenz zur Verfügung gestellt oder als Abonnement verkauft. Software für die Datenverwaltung wird hier ausgeschlossen.

Anwendungsentwicklungssoftware

Hier werden Programme oder Tools angeboten, die bei der gesamten Anwendungsentwicklung unterstützend wirken. Auch hier kann die jeweilige Software über eine Transaktionslizenz oder als Abonnement gekauft werden.

Produktivitätssoftware

Die Produktivitätssoftware kann sowohl an Unternehmen (B2B), als auch an private Kunden (B2C) verkauft werden. Wichtig ist aber, dass die Software nicht kostenlos erwerbbar ist. Grob gesagt soll durch die Produktivitätssoftware die Effizienz von privaten Personen, aber auch von Unternehmen verbessert werden.

Umsatzentwicklung des Gesamtmarktes

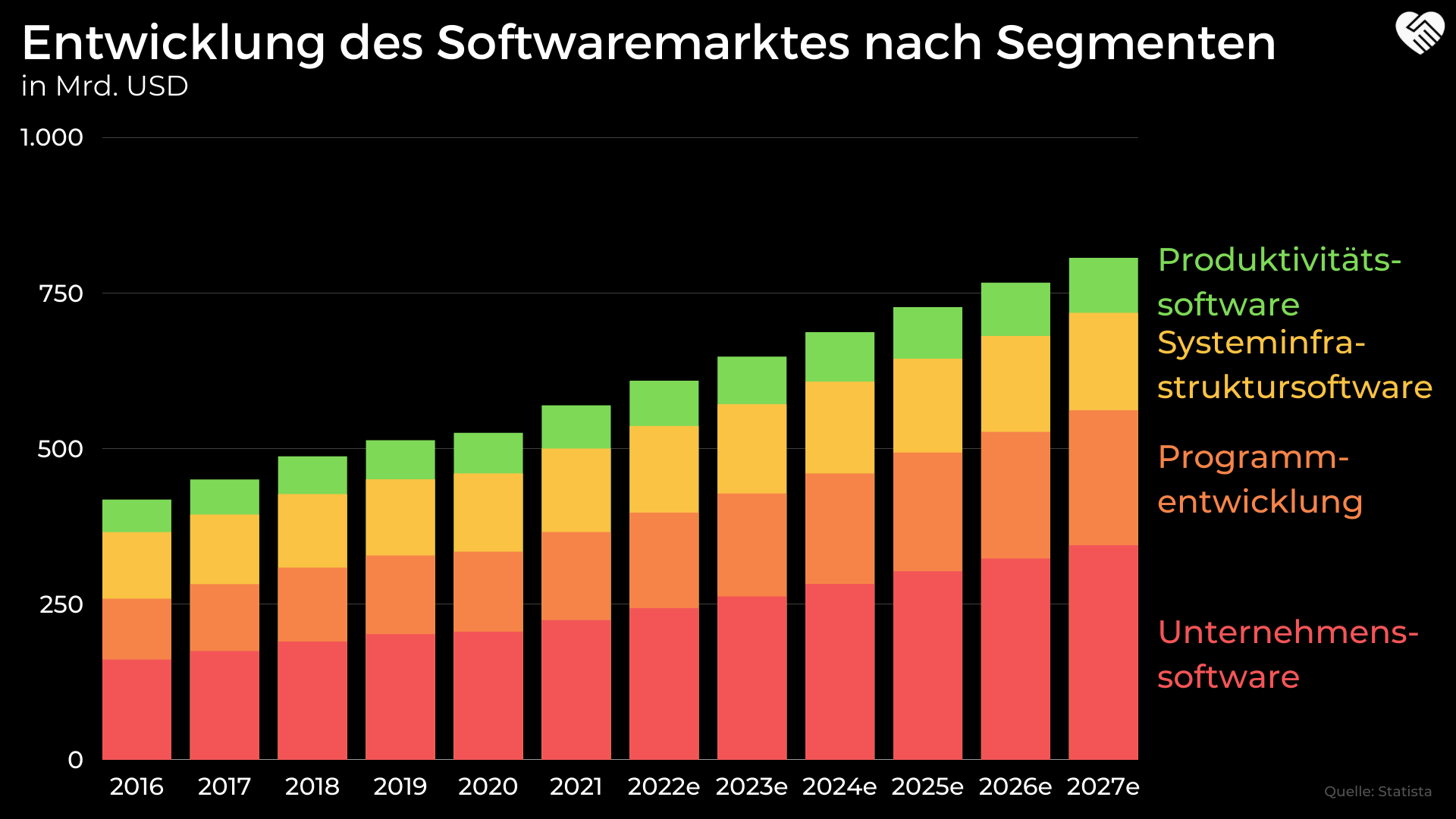

In der Abbildung 20 sehen wir die Entwicklung des gesamten Softwaremarktes. Auf den ersten Blick lässt sich bereits feststellen, dass die Produktivitätssoftware nur einen kleinen Teil der Branche einnimmt, aber dennoch wachsen soll. Der durchschnittliche Anstieg beträgt hier über den gesamten Zeitraum 4,88 %, die Entwicklung nach 2022 ist aber im Vergleich zu den Jahren 2016-2021 eher unterdurchschnittlich.

Den größten Anteil machte in jedem Jahr die Unternehmenssoftware aus, 2027 werden hier voraussichtlich 344 Mrd. USD Umsatz generiert werden. Die jährliche Wachstumsrate ist mit 7,18 % zudem die zweitgrößte.

Bei der Anwendungsentwicklungssoftware sehen wir mit 7,57 % pro Jahr das größte durchschnittliche Wachstum aller abgebildeten Branchen. Der Gesamtumsatz wird hier 2027 laut Prognosen 217 Mrd. USD betragen.

Der vierte und damit letzte Sektor ist die vorhin schon angesprochene Systeminfrastruktursoftware. Hier erwartet man im Jahresdurchschnitt Anstiege von lediglich 3,54 %, was den schlechtesten Ausblick darstellt. Die Wachstumsraten liegen teilweise bei knapp über 1,50 %.

Auf die Umsätze von 2021 bezogen, gehen 39 % der Umsätze von der Unternehmenssoftware, 25 % von der Anwendungsentwicklungssoftware, 24 % von der Systeminfrastruktursoftware und nur 12 % von der Produktivitätssoftware aus.