Inhaltsverzeichnis

Kaufchance bei Aktien aus Lateinamerika?

Anleger aus dem DACH-Raum diskutieren in erster Linie über Aktien aus den Vereinigten Staaten sowie Europa und investieren auch hauptsächlich in diese. Andere Wirtschaftsräume, speziell die Emerging Markets, werden weniger bis gar nicht diskutiert. So ist bspw. der asiatische Kontinent mit Unternehmen aus Ländern wie China, Japan oder Südkorea in den Portfolios vieler Investoren unterrepräsentiert. Mit diesem Beste Aktien-Report wollen wir den Fokus jedoch auf eine andere Region setzen, welche von den allerwenigsten Börsianern berücksichtigt wird: Lateinamerika (Latin America). Auch wir bei Wir Lieben Aktien haben mit MercadoLibre erst ein Unternehmen, welches in diesem Kontinent beheimatet ist, im Rahmen unserer wöchentlich erscheinenden Analysen unter die Lupe genommen. Dabei lassen sich mehrere Faktoren identifizieren, welche Investitionen in lateinamerikanische Aktien (Latin American Stocks/ Equity) vielversprechend erscheinen lassen: Ein dynamisches Wirtschaftswachstum, in weiten Teilen eine gesündere demographische Entwicklung im Vergleich zu den Industrienationen sowie eine niedrigeres Bewertungsniveau. Doch es gibt auch zahlreiche Risiken, welche u. a. politischer Natur sind. Mit diesem Report wollen wir einen Überblick geben und die Frage beantworten, ob und konkret welche Aktien aus Brasilien, Mexiko und Co. für Investitionen spannend sind.

Kurzer Hinweis: Wir sprechen in diesem Artikel immer von Lateinamerika und nicht von Südamerika. Der Unterschied liegt darin, dass Südamerika nur den entsprechenden Kontinent umfasst, aber nicht Mittelamerika bis hoch nach Mexiko. Nur Südamerika zu betrachten käme an der Stelle also etwas zu kurz und die meisten Indizes, Fonds etc. behandeln ganz Lateinamerika deshalb auch als eine Region und trennen nicht zwischen Süd- und Mittelamerika. Die Bezeichnung der Region wird übrigens von Latein bzw. Latin abgeleitet, denn in all diesen Ländern wird Spanisch oder Portugiesisch gesprochen. Diese romanischen Sprachen finden ihren Ursprung im Lateinischen (Latin).

Demographie in Lateinamerika

Die bevölkerungsreichsten Länder

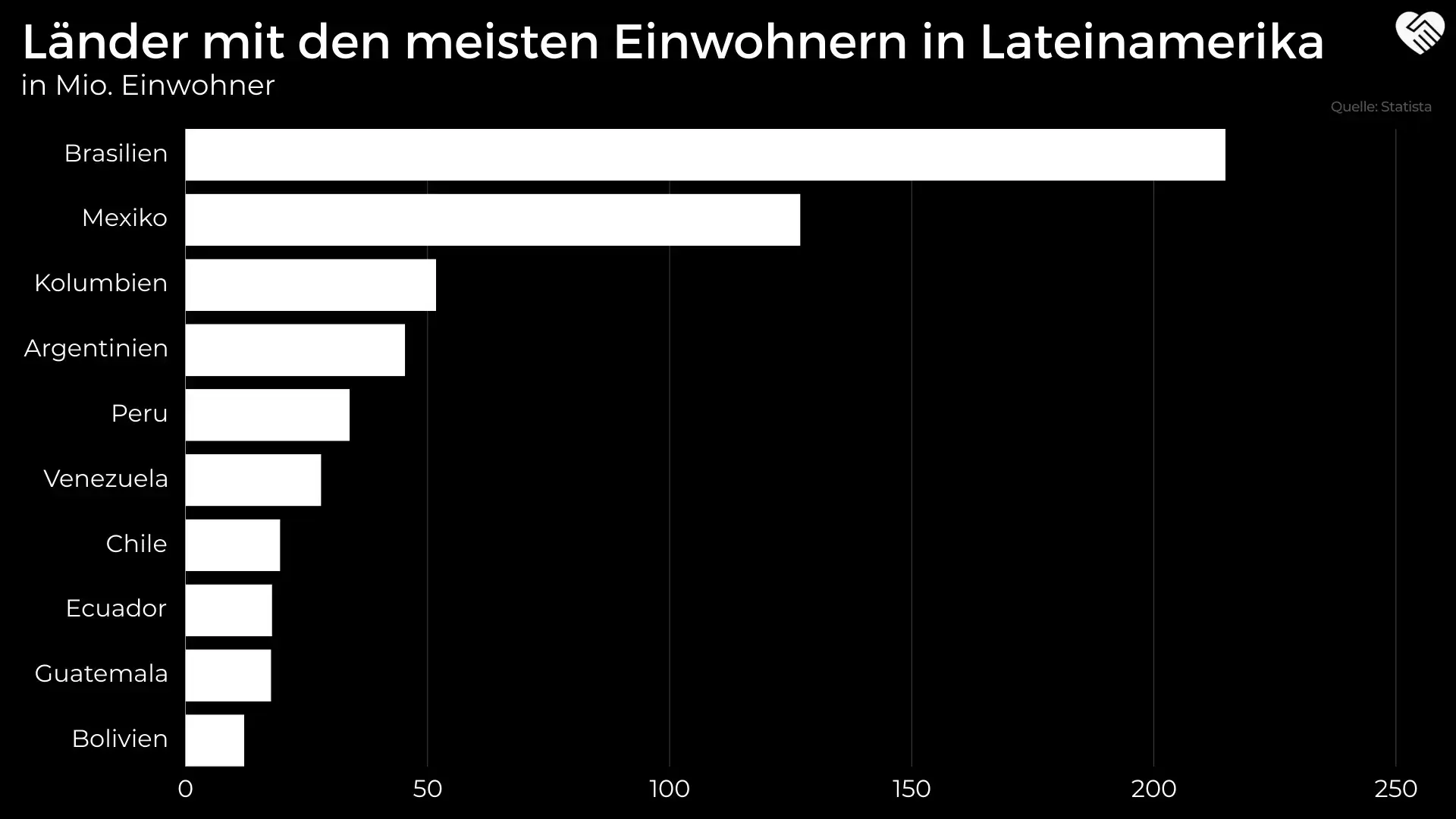

Wie in unseren Reports zu bspw. Finnland und Japan wollen wir uns zunächst mit den demographischen Entwicklungen in Lateinamerika befassen, da diese mit Blick auf die wirtschaftliche Zukunft der Region als äußerst interessant und aufschlussreich zu bewerten sind. Dabei muss natürlich zunächst zwischen verschiedenen Ländern des Kontinents unterschieden werden. Abbildung 1 zeigt dementsprechend die bevölkerungsreichsten Länder. Hierbei stechen insbesondere Brasilien und Mexiko mit 214,82 Mio. bzw. 127,02 Mio. Menschen hervor. Bereits ab dem dritten und vierten Platz, welchen Kolumbien mit 51,79 Mio. und Argentinien mit 45,39 Mio. Personen im Jahr 2022 belegen, geht die Einwohneranzahl spürbar zurück.

Fertilitätsrate und Lebenserwartung

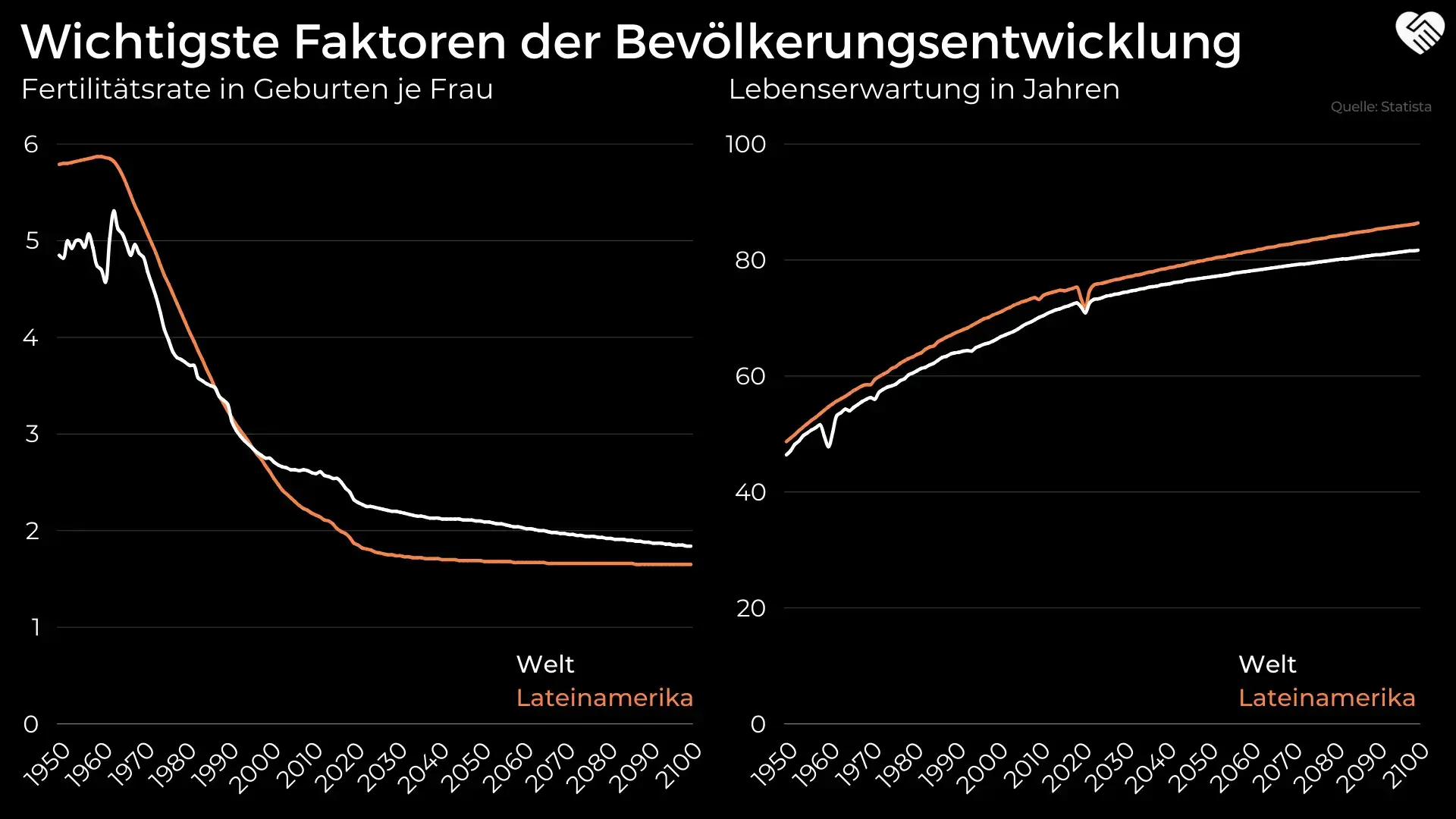

Die Entwicklung der Einwohnerzahl wird von einer unglaublichen Vielzahl an Parametern beeinflusst. Betrachtet man die organische Entwicklung der Bevölkerung eines Landes, so sind zwei Faktoren von einer besonders hohen Relevanz: Die Fertilitätsrate sowie die Lebenserwartung. Die historische sowie prognostizierte Entwicklung beider Einflussgrößen ist Abbildung 2 zu entnehmen. Hinsichtlich der Fertilitätsrate lässt sich in Lateinamerika ab den 60er-Jahren eine ähnliche Entwicklung wie in allen anderen Kontinenten bzw. Regionen beobachten: Die Anzahl an Geburten je Frau sinkt stetig. Während sich diese in 1960 mit 5,87 noch weit oberhalb des weltweiten Durchschnitts von 4,70 lag, konnte bis 2023 ein stetiger Rückgang auf einen Wert von 1,81 beobachtet werden. Damit liegt die Fertilitätsrate Lateinamerikas mittlerweile zwar unterhalb des globalen Mittelwertes von 2,25 aber immer noch oberhalb von Nordamerika (1,60) und Europa (1,40). Bis Ende des Jahrhunderts erwartet die Population Division der Vereinten Nationen, dass die Geburten je Frau in Brasilien, Mexiko und Co. auf 1,65 sinken wird.

Mit Blick auf die Lebenserwartung lässt sich natürlich ein entgegengesetzter Trend beobachten: Die Menschen in Lateinamerika werden genau wie in Europa, Nordamerika und Asien immer älter. Wer im Jahr 1960 geboren wurde, konnte bspw. auf eine Lebenserwartung von 54,70 Jahren blicken. Bis 2023 ist diese Spanne immer weiter angestiegen. Der Trend wurde nur kurzfristig durch den Ausbruch der Corona-Pandemie unterbrochen sodass sich für 2023 ein Rekordwert von 75,70 Jahren beobachten lässt, was über dem globalen Schnitt von 73,20 Jahren liegt. Wer im Jahr 2100 in Lateinamerika geboren wird, kann sich voraussichtlich auf 86,40 auf der Erde freuen. Auch diese Angaben entstammen den Schätzungen der Vereinten Nationen.

Entwicklung der Bevölkerungsanzahl

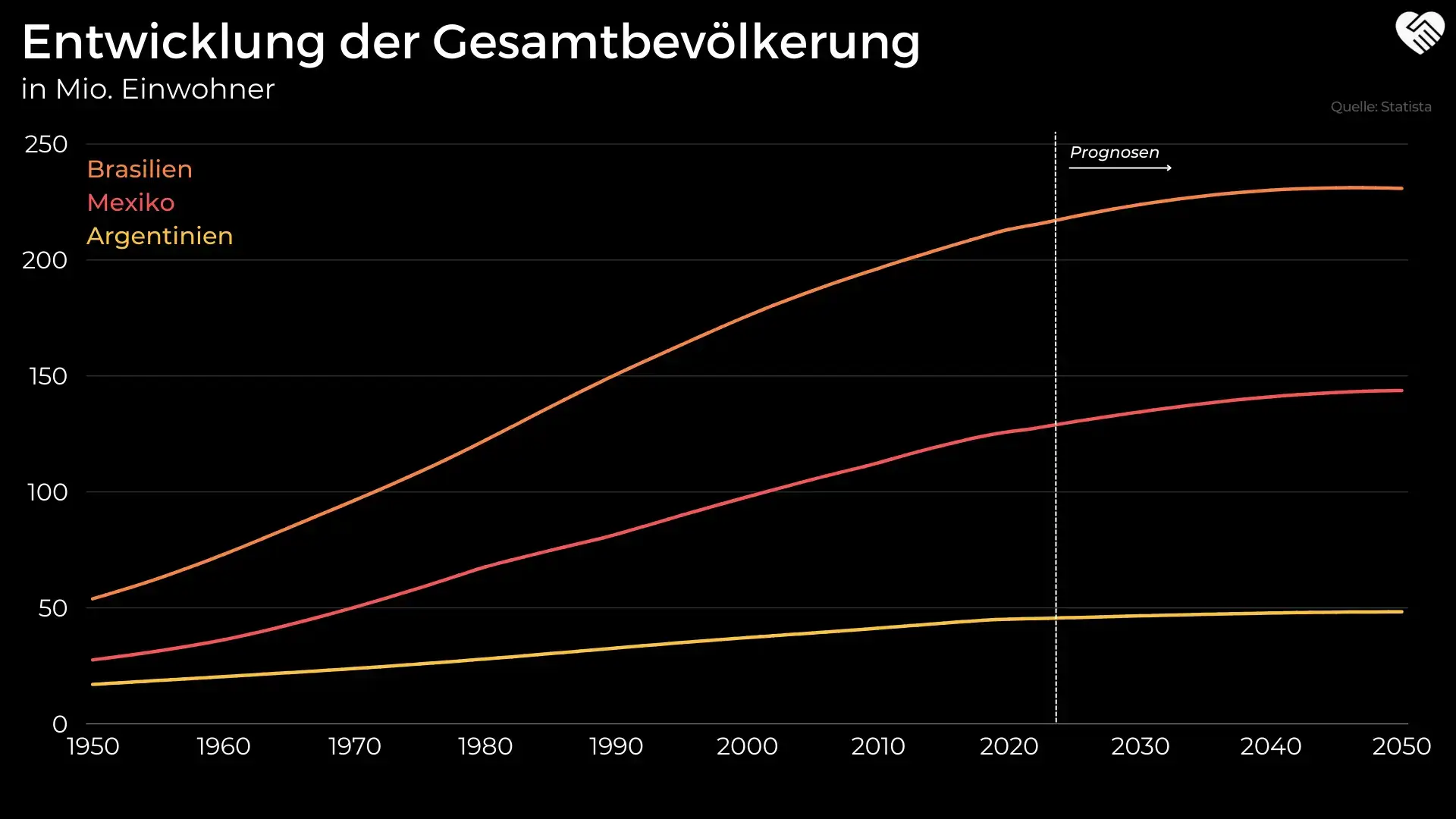

Doch wie entwickelt sich die Bevölkerungsanzahl in Lateinamerika nun konkret? Und vor allem: Wie wird sie sich vermutlich in der Zukunft entwickeln? Da wir im Folgenden nur Unternehmen vorstellen, die primär aus Brasilien, Mexiko und Argentinien stammen, betrachten wir nur diese Länder detailliert. Wie Abbildung 3 zu entnehmen ist, entwickelte sich die Einwohneranzahl in allen Ländern zwischen 1950 und 2023 analog zueinander und war von einem stetigen, dynamischen Wachstum geprägt. Während in Argentinien vor 74 Jahren noch 17,02 Mio. Menschen lebten, waren es im vergangenen Jahr 45,77 Mio., was einer Vervielfachung um den Faktor 2,69 entspricht. Gleichzeitig hat sich die Bevölkerung in Brasilien von 53,96 Mio. auf 216,42 Mio. in etwa vervierfacht. Das höchste Wachstum konnte allerdings Mexiko von 27,60 Mio. auf 128,46 Mio. Personen vorweisen, wodurch sich ein Faktor von 4,65 ergibt. Wenngleich die Dynamik in allen drei Ländern voraussichtlich bis 2025 voraussichtlich abnehmen wird, ist weiterhin mit fortlaufenden Zuwächsen zu rechnen.

Wirtschaftliche Entwicklungen in Lateinamerika

Bruttoinlandsprodukt

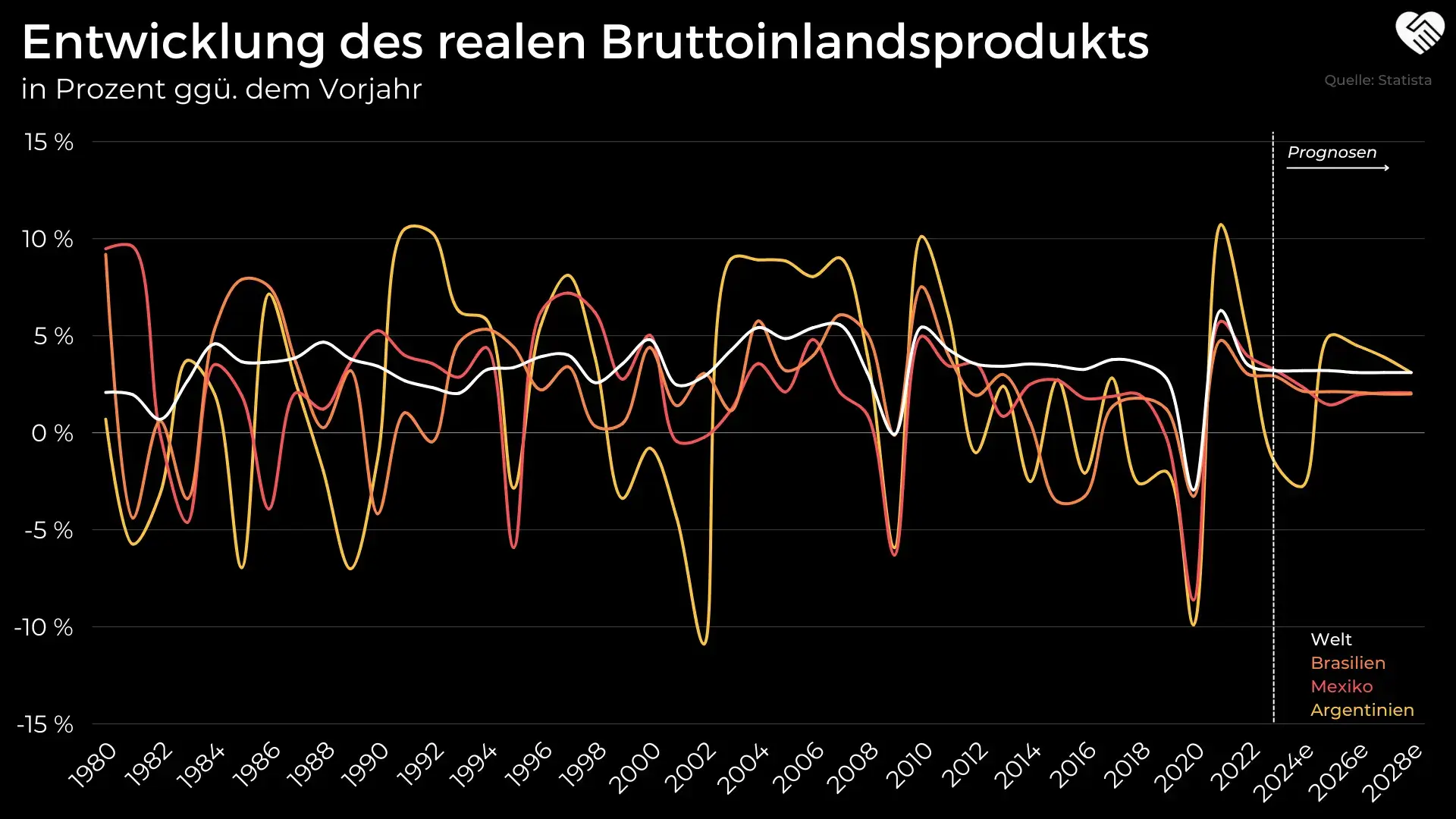

Da sie sich in einem jüngeren Entwicklungsstadium befinden, haben die Volkswirtschaften der meisten Länder Lateinamerikas ein größeres Wachstumspotenzial als viele entwickelte Märkte, was sich in der historischen Dynamik widerspiegelt. Als Grundlage hierfür betrachten wir in Abbildung 4 den jährlichen Zuwachs des weltweiten Bruttoinlandsprodukts und stellen dieses Mexiko, Brasilien und Argentinien gegenüber. Auffällig hierbei ist, dass es insbesondere bei letzteren zwei Ländern zu außergewöhnlich starken Schwankungen kommt. Während das allgemeine Wachstum grundsätzlich oberhalb des globalen Durchschnitts liegt, sind Einbrüche sowie eine vorübergehend schrumpfende Wirtschaft keine Seltenheit. Was die kommenden Jahre betrifft, so erwartet der Internationale Währungsfonds in allen Ländern, dass sich der Zuwachs des realen BIPs im Vergleich zum Vorjahr im niedrigen einstelligen Bereich einpendeln wird.

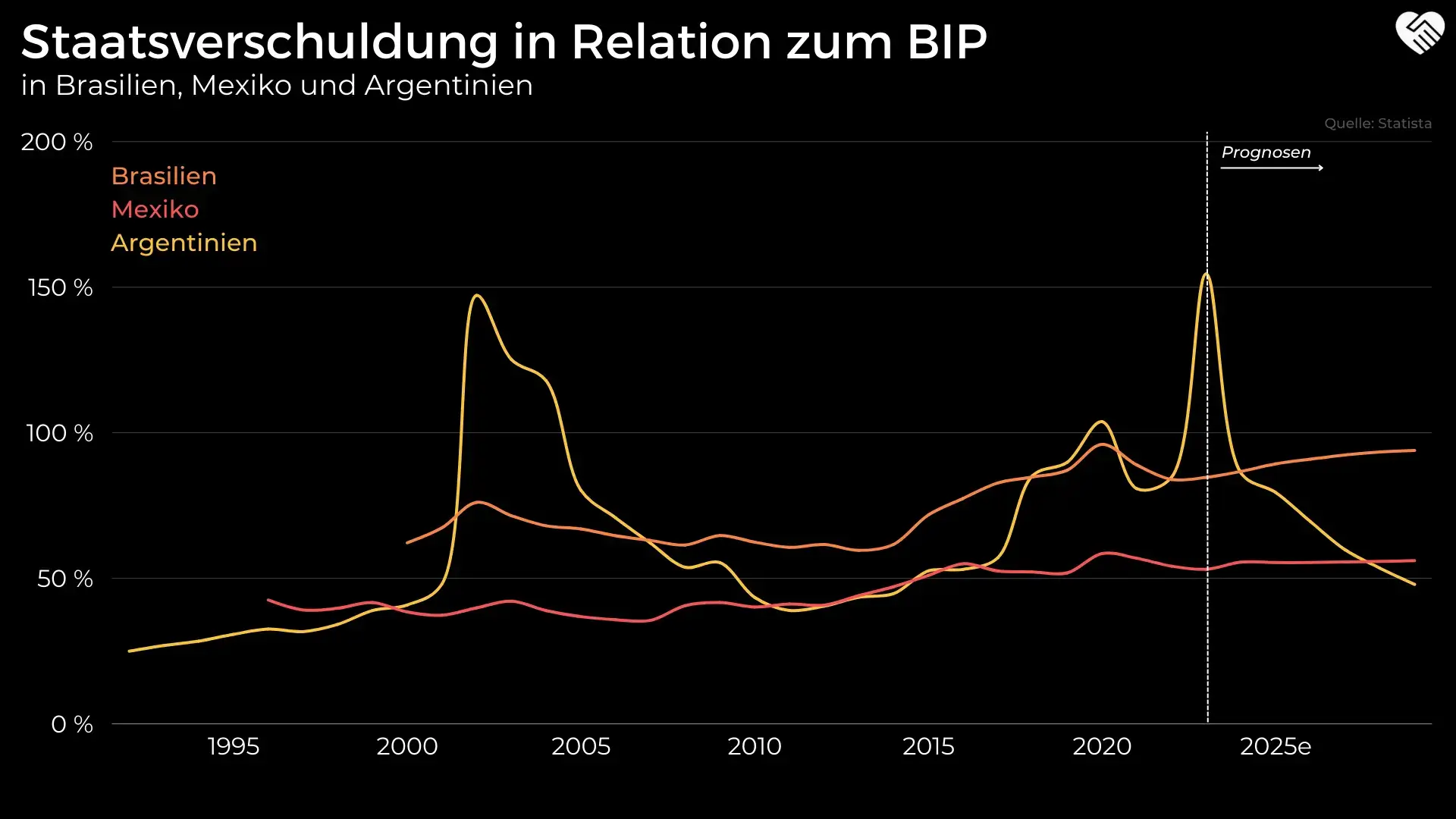

Verschuldung

Interessant ist zudem der Blick auf die Verschuldung der von uns betrachteten Staaten. Diese ist sowohl in Brasilien, als auch in Mexiko und Argentinien zuletzt unter mäßigen Schwankungen angestiegen. Allerdings lassen sich unterschiedliche Niveaus beobachten. Denn wie Abbildung 5 zu entnehmen ist, weist Argentinien mit einer Staatsverschuldung von 154,54 Prozent im vergangenen Jahr das höchste Verschuldungsniveau auf. Allerdings erwarten die Analysten des Internationalen Währungsfonds bis 2029 einen Rückgang auf 47,91 Prozent. In Brasilien und Mexiko soll sich das historische Wachstum fortsetzen. Während diese Länder zuletzt mit 84,67 % bzw. 53,09 % ihres Bruttoinlandsprodukts verschuldet waren, erwartet der IMF bis 2029 einen Anstieg auf 93,93 % bzw. 56,06 %. Zur Einordnung: Die Verschuldung der EU-27 auf ca. 81,70 Prozent des BIPs.

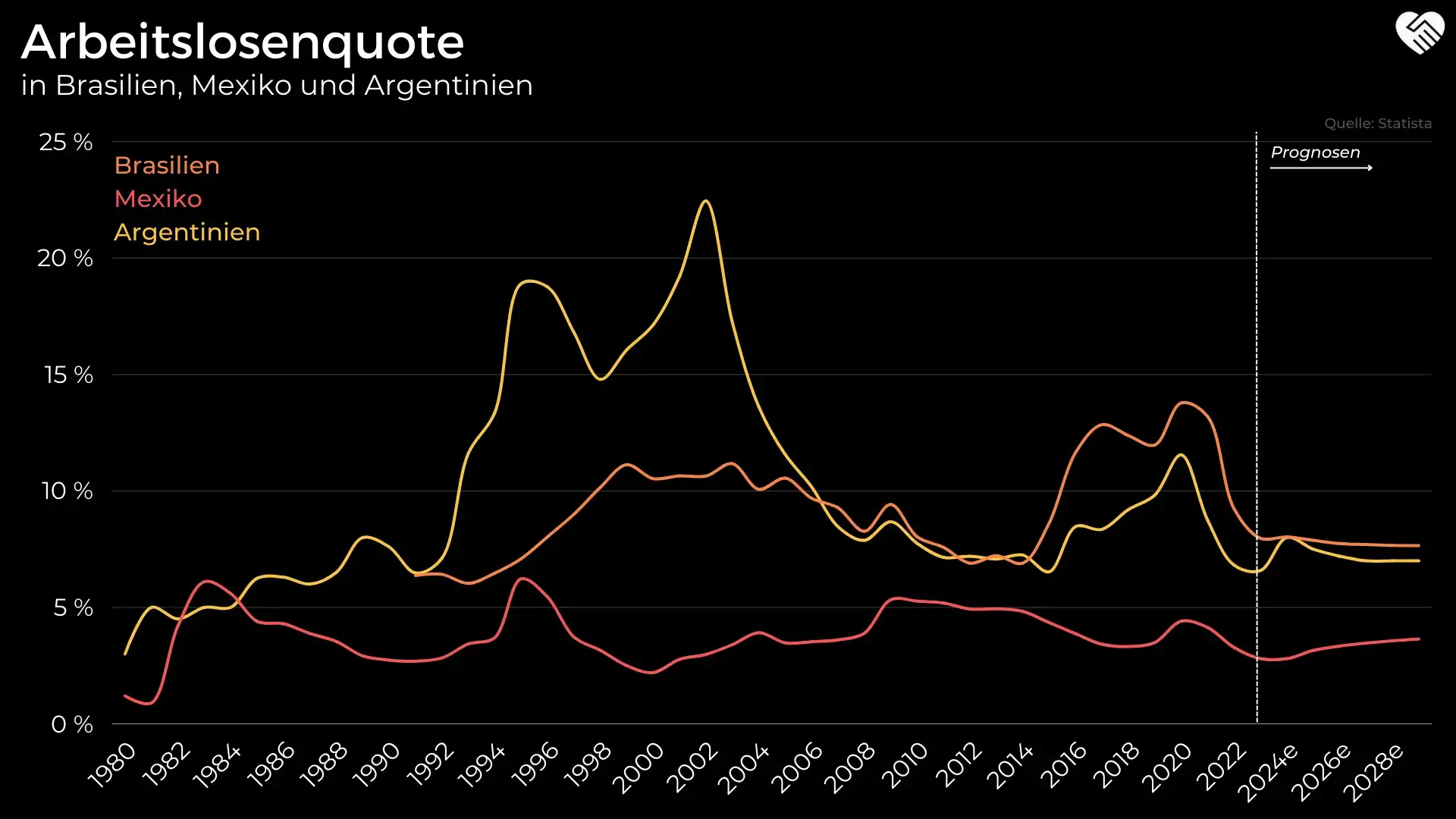

Arbeitslosenquote

Die Arbeitslosenquote ist als weiterer wichtiger Gesichtspunkt der wirtschaftlichen Entwicklung eines Landes hervorzuheben. Hier kann insbesondere Mexiko mit einem Wert von 2,80 % überzeugen, welcher sogar unterhalb der USA (4,30 %) sowie der Europäischen Union (6,00 %) liegt. Vergleichsweise hoch ist die Arbeitslosigkeit hingegen in Brasilien mit 7,97 % und Argentinien mit 6,58 %. Zugutehalten muss man beiden Ländern allerdings folgendes: Zum einen entwickelte sich der Anteil der Erwerbslosen Menschen in der jüngeren Vergangenheit sehr positiv und zum anderen ist, wie Abbildung 6 entnommen werden kann, in Zukunft mit einem weitern Abflachen zu rechnen.

Bewertungsniveau und Risiken

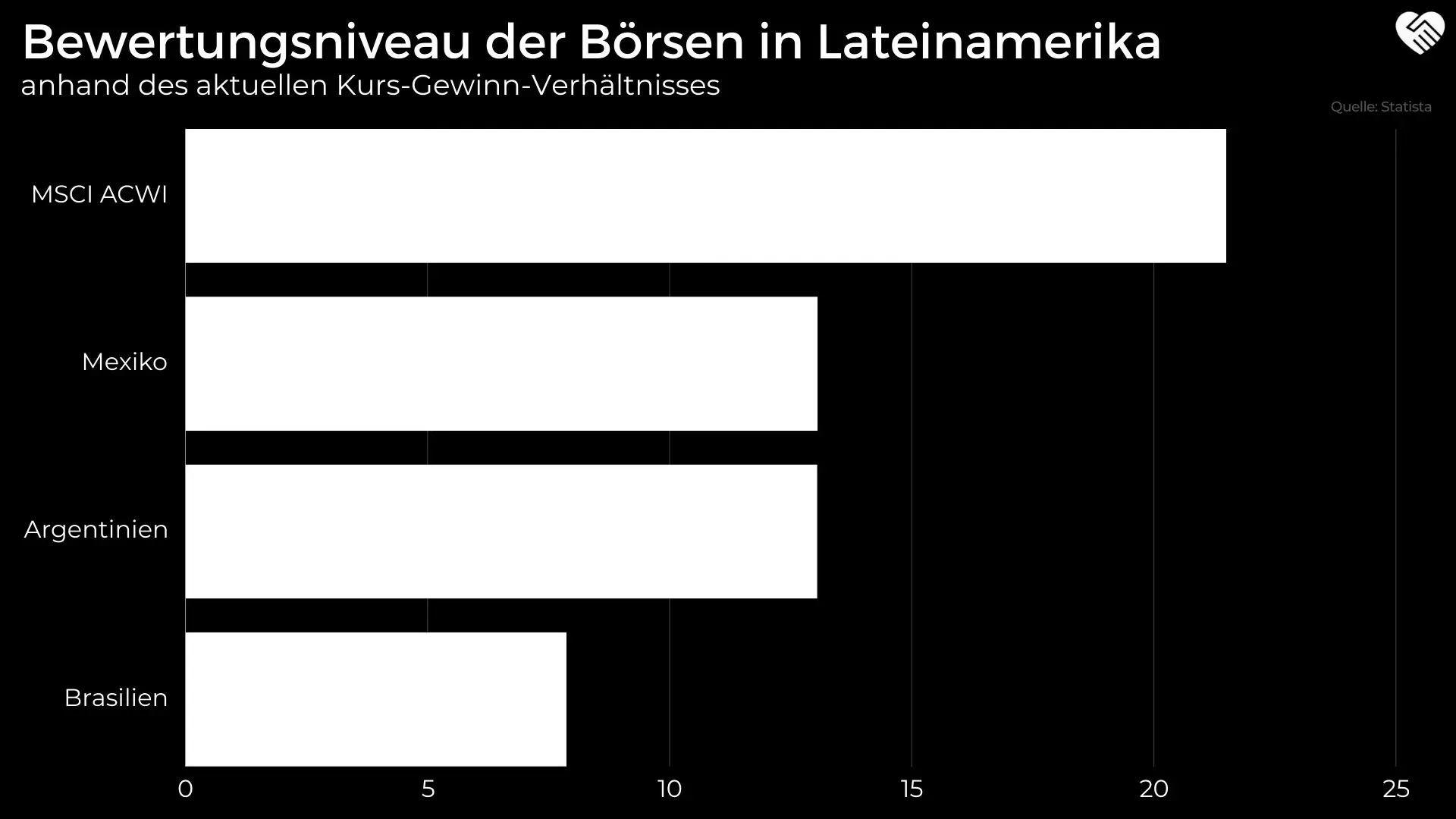

Wenngleich jede Aktie individuell betrachtet werden muss und einer ausführlichen Analyse bedarf, ist es durchaus interessant, einen Blick auf das Bewertungsniveau des gesamten Aktienmarktes eines Landes zu werfen. Auch hier beschränken wir uns auf Brasilien, Mexiko und Argentinien und verwenden als Maßstab einen der bekanntesten Indizes für den weltweiten Gesamtmarkt (bezogen auf Equity, also Aktien) – den MSCI ACWI. Das Kurs-Gewinn-Verhältnis letzteres Index, welcher 2.760 Unternehmen aus 23 entwickelten und 24 aufstreben Märkten umfasst, beläuft sich zum Zeitpunkt dieses Reports auf rund 21,50. Die Gewinnvielfachen der lateinamerikanischen Märkte (Latin American Stocks/ Equity), welche wir an dieser Stelle detailliert befassen, befinden sich laut aktuell auf folgenden Niveaus:

- Brasilien: 7,87

- Mexiko: 13,06

- Argentinien: 13,05

Woher kommt dieser gewaltige Bewertungsabschlag, speziell in Anbetracht des Wachstums, denn Wachstumsaktien sind ja eigentlich höher bewertet? Außer Frage steht, dass Anleger mit Investitionen in das aufstrebende Lateinamerika höhere Risiken in ihrem Portfolio eingehen, als mit Investitionen in entwickelte Märkte wie Nordamerika oder Europa, was sich nunmal in einer niedrigeren Bewertung widerspiegeln muss. Denn warum sollten Börsianer ihr Kapital sonst in entsprechende Unternehmen investieren? Diese höheren Risiken sind unterschiedlicher Natur. Zu nennen sind politische Turbulenzen (bspw. Proteste, außerplanmäßige Regierungswechsel, Unruhen und Unzufriedenheit in der Bevölkerung) sowie Fälle von Korruption, welche in Lateinamerika vermehrt vorkommen. Darüber hinaus sind die Volkswirtschaften im Vergleich zu Nordamerika, Europa und Teilen Asiens weitaus weniger entwickelt, was eine größeren Schwankungsanfälligkeit zur Folge hat. Als zusätzlichen Faktor wollen wir das nicht unerhebliche Währungsrisiko eingehen, welches Anleger beim Kauf von Aktien aus Brasilien, Mexiko und Co. eingehen. Dieses werden wir im nächsten Abschnitt näher beleuchten. Die Kombination all dieser Aspekte führt dazu, dass selbst Wachstumsaktien aus der Region, auf den ersten Blick recht günstig bewertet sein können.

Inflation, Währungen und Zinsen

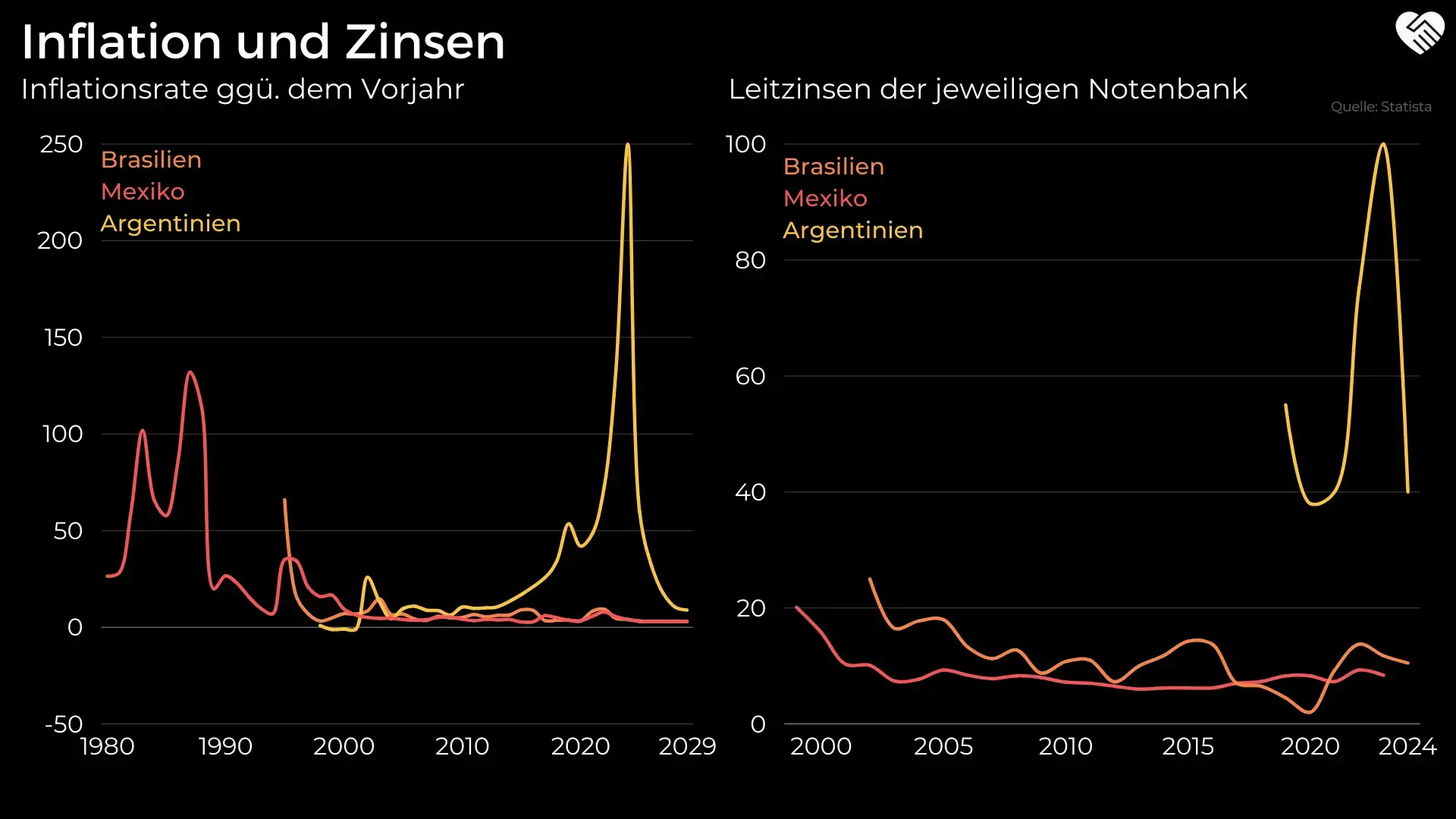

Wie sich die Inflation und das Zinsniveau in Europa und Nordamerika in der Vergangenheit entwickelten, sollte den meisten Anlegern bekannt sein. Doch wie ist die Situation in den Ländern aus Lateinamerika, welche wir an dieser Stelle detailliert betrachten? Kurzgesagt: Die Entwicklung weist eine weitaus höhere Volatilität auf. Am ehesten mit dem Westen vergleichbar sind dabei noch Brasilien und Mexiko. Nachdem die Teuerungsraten dieser Länder im vergangenen Jahrhundert teilweise im drei- und vierstelligen lagen, beruhigte sich die Inflation seit dem Jahr 2000. Nichtsdestotrotz lag diese, wie Abbildung 8 zu entnehmen ist, eher im mittleren bis hohen einstelligen Bereich. Aus der Reihe tanzt in diesem Zusammenhang Argentinien. Hier konnte in den vergangenen Jahren ein recht stetiger Anstieg der Inflation beobachtet werden, welcher im dieses Jahr mit fast 250,00 % voraussichtlich seinen Hochpunkt erreichen wird. Bis 2029 ist derzeit ein Rückgang der Teuerungsrate auf 8,90 % zu erwarten.

Aufgrund des höheren Inflationsniveaus lassen sich in Brasilien und Mexiko vergleichsweise hohe Zinsen beobachten. Die historische Entwicklung ist ebenfalls Abbildung 8 zu entnehmen. Während der mexikanische Leitzins in den letzten 20 Jahren zwischen 6,00 % und 9,30 % schwankte, bewegt sich das Zinsniveau in Brasilien in Wellen, welche sich jüngst einen Anstieg auf bis zu 13,75 % hervorbrachten. Die argentinische Zentralbank hat die Zinsen als Gegenmaßnahme zur außerordentlich hohen Inflation in den vergangenen Jahren recht stetig auf ein Rekordniveau von bis zu 133,00 % erhöht, welches im Oktober vergangenen Jahres erreicht wurde. Derzeit lässt sich ein Wert von rund 40,00 % beobachten. Da diese Daten die untenstehende Abbildung zu sehr verzerren würde, beinhaltet diese lediglich die brasilianische sowie mexikanische Leitzins- und Inflationsentwicklung.

Kleiner Hinweis: In unseren Bewertungsmodellen müssen wir Gewinne und Cashflows, die in der Zukunft liegen, abzinsen – zum heutigen Tag. Gerade bei Wachstumsaktien, bei denen ein Großteil der Ergebnisse erst in Zukunft erzielt wird, ist der Zinssatz zur Abzinsung daher immens wichtig und führt zu großen Unterschieden beim fairen Wert bzw. der Bewertung der Wachstumsaktien. Ein solch hoher Leitzins in Kombination mit den immensen Risiken, die die Länder (Latin American Countries) mit sich bringen, führt zu einer starken Abzinsung. Auch dadurch können Wachstumsaktien auf den ersten Blick vermeintlich günstig erscheinen, wenn man nur das KGV oder ähnliche Kennziffern betrachtet.

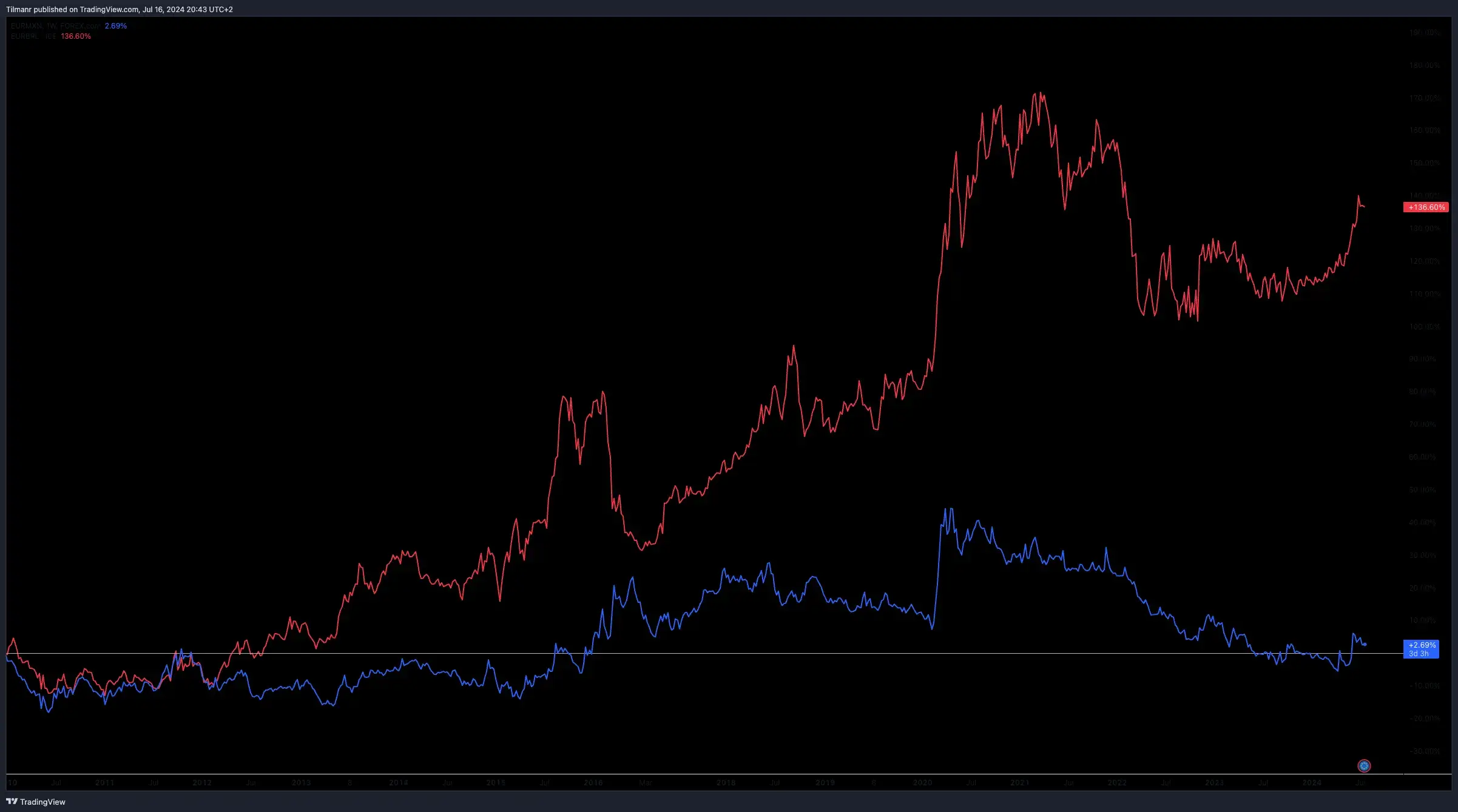

Eine derart große Unsicherheit der Währungen spiegelt sich selbstverständlich in den langfristigen Entwicklungen relativ zu den Währungen des Westens wider. So hat der mexikanische Peso (blau) in Relation zum Euro seit dem Jahr 2010 in der Spitze um rund 45,00 Prozent abgewertet. Während sich hier in den vergangen Jahren eine positive Entwicklung bzw. Erholung beobachten ließ, konnte sich der brasilianische Real (rot) relativ zum Euro oder auch zum USD zuletzt nicht durchsetzen. Während man vor 14 Jahren 1,00 EUR noch in rund 2,50 BRL tauschen konnte, sind es aktuell bereits 5,93 BRL. Deutlich dramatischer ist die Entwicklung des argentinischen Pesos. In Folge der beispiellosen Inflation hat die Währung in den vergangenen Jahren so stark abgewertet wie fast keine zweite auf unserem Planeten. Zur Einordnung: Im Januar 2010 konnte man 1,00 EUR noch gegen ca. 5,40 ARS tauschen. Derzeit sind es mehr als 1.000,00 ARS, welche man für 1,00 EUR erhält. Die Wechselkurse spielen für die Entwicklung der Aktien in Euro selbstverständlich eine übergeordnete Rolle und müssen bei Anlageentscheidungen definitiv berücksichtigt werden. Würden wir übrigens den Vergleich zum USD und nicht zum Euro ziehen, sähe die Entwicklung teilweise noch deutlich dramatischer aus, da sich der USD seit 2010 besser als der Euro entwickelte.

Übersicht über die besten lateinamerikanischen Aktien

Größte börsennotierte Aktien aus Lateinamerika

Die größten Unternehmen eines Landes, die an der Börse notiert sind, sind zugleich nicht immer die attraktivsten um von dem Aufschwung der Wirtschaft in einer Region zu profitieren. Das gilt natürlich auch für lateinamerikanische Aktien (Latin American Stocks/ Equity). Allerdings ist die Auswahl an Nebenwerten, die zugleich auch ein gutes Potenzial bergen, nicht so groß wie auf den besser etablierten Aktienmärkten. Das ist völlig normal und trifft auf eigentlich alle Emerging Markets zu.

Die folgende Liste zeigt die größten an der Börse notierten lateinamerikanischen Unternehmen, geordnet nach ihrer Marktkapitalisierung (Quelle: Statista im März 2024) und angeführt von Petrobras (Petroleo Brasileiro). Wenn man daran interessiert ist, den gesamten lateinamerikanischen Aktienmarkt stumpf abzubilden, dann findet man einen Großteil dieser Unternehmen in ETFs (börsennotierte Fonds bzw. Funds) wie dem “iShares MSCI Emerging Markets Latin America UCITS ETF” wider. Allerdings kauft man sich mit so einem ETF zwangsläufig auch in schlechtere Aktien ein und kauft generell nie zu einem guten Kurs. Das liegt daran, dass sich die Sektoren an der Börse unterschiedlich verhalten und oftmals zu verschiedenen Zeitpunkten korrigieren und somit einen guten Einstiegskurs bieten. Mit einem ETF (bspw. dem “iShares MSCI Emerging Markets Latin America UCITS ETF”) kann man einen guten Einstiegskurs für das eigene Portfolio also maximal im Mittelmaß erwischen und sich nicht in jeden Sektor einzeln gezielt einkaufen. Nur ein aktiv gemanagter Fund (Fonds) bzw. ein aktiv gemanagtes eigenes Portfolio kann das volle Potenzial des Market-Timings richtig ausnutzen.

Wir bevorzugen immer die Auswahl der besten Unternehmen für das eigene Portfolio, die auch das meiste Potenzial bieten, anstatt einem Index hinterherzulaufen, der nur auf die Marktkapitalisierung an der Börse schaut. Bei diesen Werten kaufen wir uns dann gezielt in Korrekturen ein, damit wir einen guten Kaufkurs erwischen. Auf diese Weise bauen wir uns einen “eigenen Fonds”, der nicht “blöd” irgendwelchen Indizes hinterherläuft.

Aktie | WKN (idR ADR) | Land | Petrobras (Petroleo Brasileiro) | 615375 | Brasilien |

|---|---|---|

MercadoLibre | A0MYNP | Uruguay |

Walmex | A14PRL | Mexiko |

Itaú Unibanco | A0RGKJ | Brasilien |

America Movil | A3D8PK | Mexiko |

Vale | 897136 | Brasilien |

Nu Holdings | A3C82G | Brasilien |

Fomento Económico Mexicano | 914505 | Mexiko |

Banco Santander Brasil | A0YBKP | Brasilien |

Ambev | A1W749 | Brasilien |

Beste Aktien aus Lateinamerika

Wir haben hunderte Aktien und etliche Einzelwerte von Indizes aus Lateinamerika gescreent und die besten Lateinamerika Aktien für Investitionen herausgefiltert. Es gibt nur sehr wenige Unternehmen am dortigen Aktienmarkt, bei denen der Aktienkurs einen langfristigen Aufwärtstrend im Chart vorweisen kann, der nicht nur durch die schwachen Währungen entstehen. Ebendiese Aktien, speziell bei Unternehmen, die im Argentinischen Peso notieren, weisen im EUR oder USD teilweise keine nennenswerte Renditen auf. Wenn noch eine Frage zu den einzelnen Aktien offen ist, bspw. bei welchem Kurs man am besten einsteigen sollte, dann stell sie uns im Discord.

Alle besten Lateinamerika-Aktien sind auch in der großen “Beste Aktien“-Tabelle enthalten, in der sämtliche weitere Informationen wie unsere Ratings, die Marktkapitalisierung und Dividendenrendite zum aktuellen Kurs, die gängige Korrekturlänge der Aktien oder diverse Fundamentaldaten sichtbar sind. Darüber hinaus berücksichtigen wir alle diese Aktien aus Lateinamerika auch in unserem monatlichen Aktien-Blog zu aktuell kaufenswerten Aktien. Wenn sich eine Chance bei einem Wertpapier ergibt, dann taucht die börsennotierte Aktie mit einem entsprechenden Aktienkurs als Kaufsignal in diesem Blog auf. Auf diese Weise verpasst ihr als Mitglieder keinen Einstieg um ein Wertpapier gezielt in unterbewerteten Situationen einzukaufen und auf Sicht eine höheres Wachstumspotenzial für euer Depot zu haben.

Der spannendste Teil des Artikels mit vielen exklusiven Informationen folgt erst noch. Werde jetzt Wir Lieben Aktien Mitglied und sichere dir Zugriff auf alle wichtigen Informationen, um einen Vorteil an der Börse zu erhalten!

Jetzt Mitglied werdenEs gibt viele Aktien, dessen Charts im Brasilianischen Real, Mexikanischen Peso oder Argentinischen Peso hervorragende langfristige Aufwärtstrends zeigen. Dasselbe trifft auch auf viele Indizes der jeweiligen Länder zu, bspw. den S&P Merval Index aus Argentinien. Bei unserem Screening haben wir jedoch mit einbezogen, wie der Chart in einer stabilen und etablierteren Währung (bspw. USD) aussieht.

Aktie | WKN (idR ADR) | Land | Branche | Strategie | WEG | A0MTCZ | Brasilien | Industrie | Wachstum/ Dividende |

|---|---|---|---|---|

Grupo Aeroportuario del Sureste | 165378 | Mexiko | Industrie | Cashflow |

Walmex (Walmart de México y Centroamérica) | A14PRL | Mexiko | Basiskonsumgüter | Cashflow/ Dividende |

MercadoLibre | A0MYNP | Uruguay | Nicht-Basiskonsumgüter | Wachstum |

Qualitas Controladora | A14W4H | Mexiko | Finanzwesen | Cashflow |

Corporación Inmobiliaria Vesta | A1J1LW | Mexiko | Immobilien | Dividende |

Grupo Aeroportuario del Pacífico | A0JDXN | Mexiko | Industrie | Cashflow |

Die folgenden zwei Aktien können zwar noch nicht besonders lange Aufwärtstrends am Aktienmarkt vorweisen, aber dafür liegen gleichmäßige Trends im Wochen-Chart vor, die bereits lange aktiv sind. Diese grenzen schon langsam an neue langfristige Aufwärtstrends, aber sind dennoch nicht mit der Stabilität von den wirklich langfristigen Aufwärtstrends in Monats-Charts vergleichbar.

Aktie | WKN (idR ADR) | Land | Branche | Strategie | Nu Holdings | A3C82G | Brasilien | Finanzwesen | Wachstum |

|---|---|---|---|---|

Coca-Cola FEMSA | 887811 | Mexiko | Basiskonsumgüter | Cashflow |

Autor dieses Blogs

Jan Fuhrmann

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/