Veröffentlicht am 08.03.2023 I Lesedauer: 15 Minuten

Von Jan Fuhrmann

▲ Welche Aktien sollte man jetzt kaufen?

In diesem Beitrag geht es wieder um die wichtige Frage: Welche Aktien sollten aktuell gekauft werden? Wir haben basierend auf unseren umfangreichen Aktienanalysen und Berichten einige Top-Picks ausgewählt, die sowohl grundlegende Qualitätskriterien erfüllen als auch eine attraktive Gelegenheit zum Einstieg bieten. Doch bevor wir uns darauf konzentrieren, werfen wir zunächst einen Blick auf den Gesamtmarkt im März.

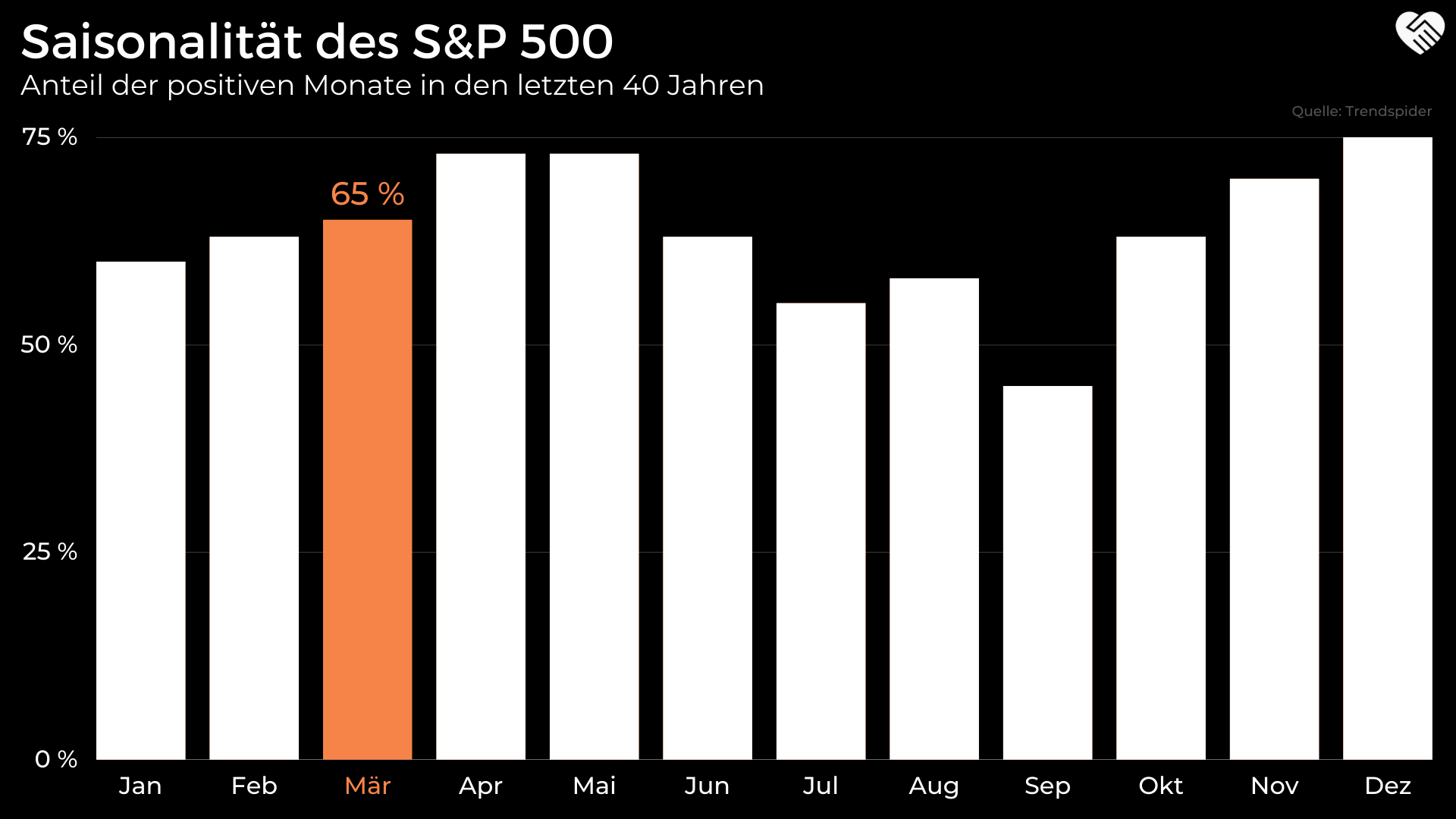

Der Börsenmonat März ist historisch betrachtet einer der besseren Monate des Jahres. In den letzten 40 Jahren endete er in 65 % der Fälle mit einer positiven Bilanz und der Mediangewinn beläuft sich auf 1,35 % – ein tendenziell sehr guter Wert verglichen mit den anderen Monaten.

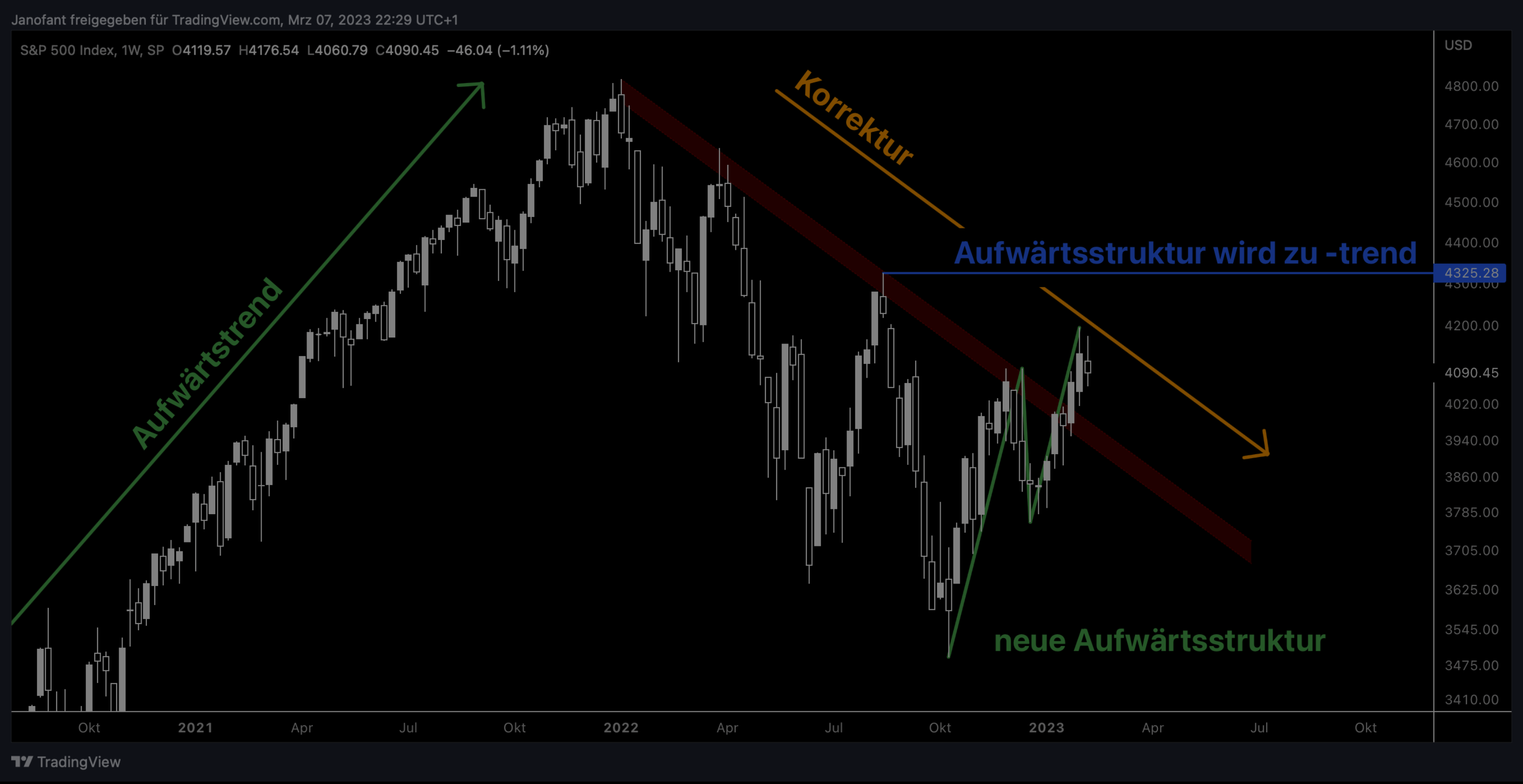

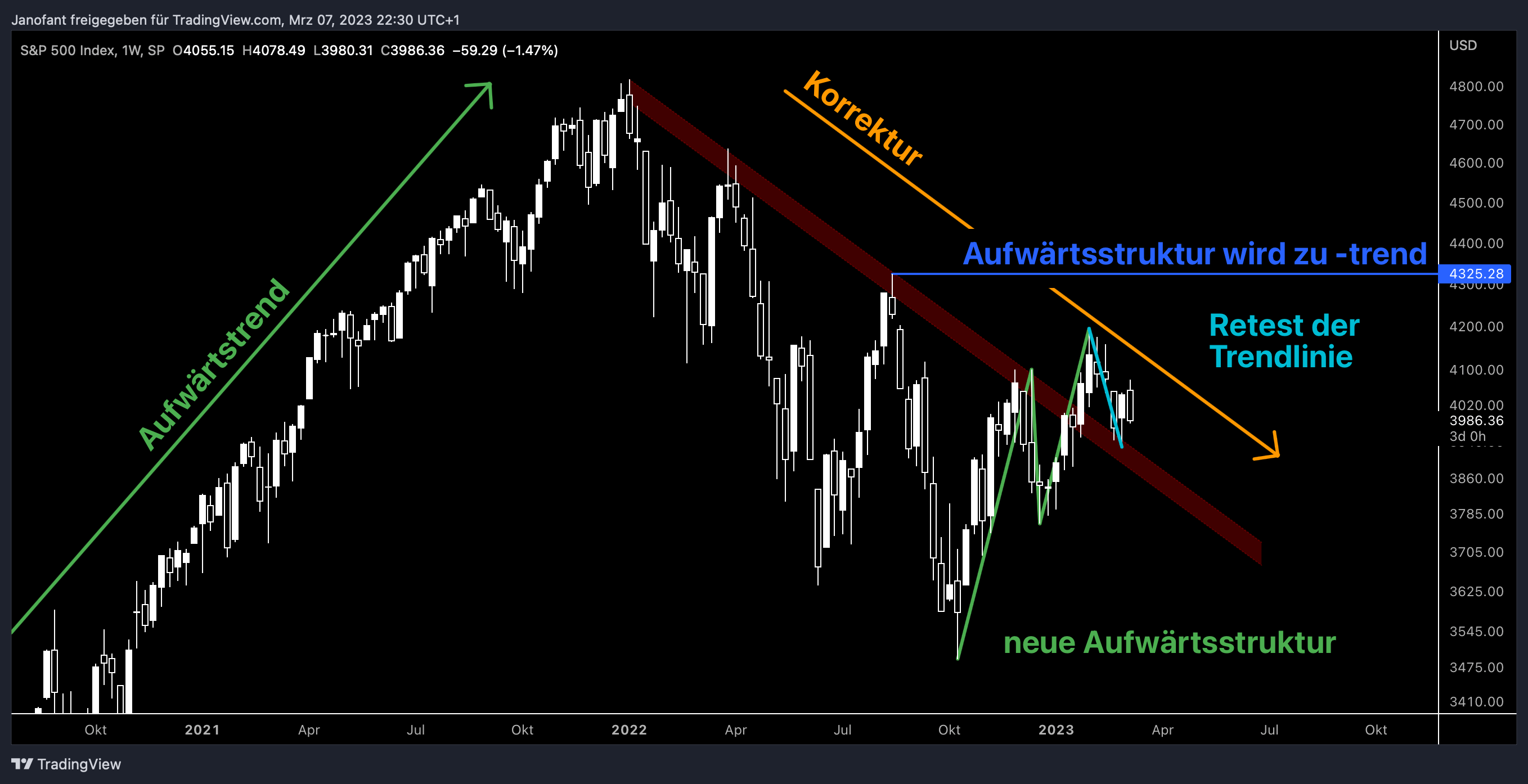

An der Situation des Gesamtmarkts hat sich seit dem letzten Monat nicht viel geändert. Die neue Aufwärtsstruktur und das Überbieten der Trendlinie ist weiterhin ein bullisches Zeichen im S&P 500 und der aktuelle Test der Trendlinie ist vollkommen in Ordnung. Jetzt sollte darauf geachtet werden, dass der Index nicht unter die Trendlinie rutscht und sich somit möglichst schnell wieder stabilisiert – je eher, desto besser.

In der folgenden Abbildungen siehst du den Chart vom 10. Februar und zudem vom 08. März im direkten Vergleich.

Aufgrund der stetig besser werdenden Situation am Gesamtmarkt gibt es auch bei einigen Einzelktien vielversprechende Einstiegschancen. Wir halten uns an unsere Grundsätze und suchen gezielt nach Qualitätsunternehmen, die langfristig sowohl fundamental als auch technisch solide aufgestellt sind und sich derzeit in einer gesunden Korrekturphase befinden, welche sich dem Ende neigt oder bereits kürzlich beendet wurde. Im Folgenden ist eine Übersicht mit insgesamt 10 Aktien, die wir derzeit als attraktiv für einen Kauf erachten.

Nachfolgend schauen wir uns einzelne Aktien an, welche wir genau jetzt interessant finden. Um die einzelnen Abschnitte zu den Einzelaktien lesen zu können logge dich bitte als Mitglied ein oder melde dich zu unserer kostenlosen Testphase an. Den Link zur Testphase findest du unten.

Der spannendste Teil des Artikels mit vielen exklusiven Informationen folgt erst noch. Werde jetzt Wir Lieben Aktien Mitglied und sichere dir Zugriff auf alle wichtigen Informationen, um einen Vorteil an der Börse zu erhalten!

Jetzt Mitglied werdenAktie | Branche | Strategie | Dividendenrendite (2023e) | fundamentales Rating | technisches Rating |

|---|---|---|---|---|---|

Alphabet | IT | Wachstum | 0,00 % | 9/10 | 9/10 |

Autodesk | IT (Software) | Wachstum | 0,00 % | 8/10 | 9/10 |

Blackstone | Finanzwesen (Vermögensverwaltung) | Cashflow | 4,64 % | (7/10) | 9/10 |

Dassault Systèmes | IT (Software) | Dividende | 0,60 % | 9/10 | 8/10 |

ICON | Gesundheitswesen (Auftragsforschung) | Wachstum | 0,00 % | 6/10 | 10/10 |

Rollins | Nicht-Basiskonsumgüter (Schädlingsbekämpfung) | Dividende | 1,45 % | 9/10 | 9/10 |

Im Artikel “Diese Aktien kaufen wir im Februar!” haben wir Sherwin-Williams, First Financial Bankshares, Fortinet, HubSpot und Intuitive Surgical vorgestellt. Alle dort genannten Aktien und gezeigten Szenarien sind weiterhin intakt und die Aktien sind aus unserer Sicht weiterhin als kaufenswert einzustufen. Eine Ausnahme stellt HubSpot dar, denn hier wurde die Korrektur nicht erneut ausgeweitet und stattdessen erfolgte der Ausbruch auf ein neues Hoch. Ein bullisches Zeichen, aber für einen Einstieg ist es nun sehr spät.

Aktie | Branche | Strategie | Dividendenrendite (2023e) | fundamentales Rating | technisches Rating |

|---|---|---|---|---|---|

First Financial Bankshares | Finanzwesen (Regionalbank) | Dividende | 2,02 % | 6/10 | 9/10 |

Fortinet | IT (Cybersecurity) | Wachstum | 0,00 % | 8/10 | 7/10 |

Intuitive Surgical | Gesundheitswesen (Medtech) | Wachstum | 0,00 % | 8/10 | 8/10 |

Sherwin-Williams | Grundstoffe (Lacke, Farben, …) | Dividende | 1,12 % | 8/10 | 8/10 |

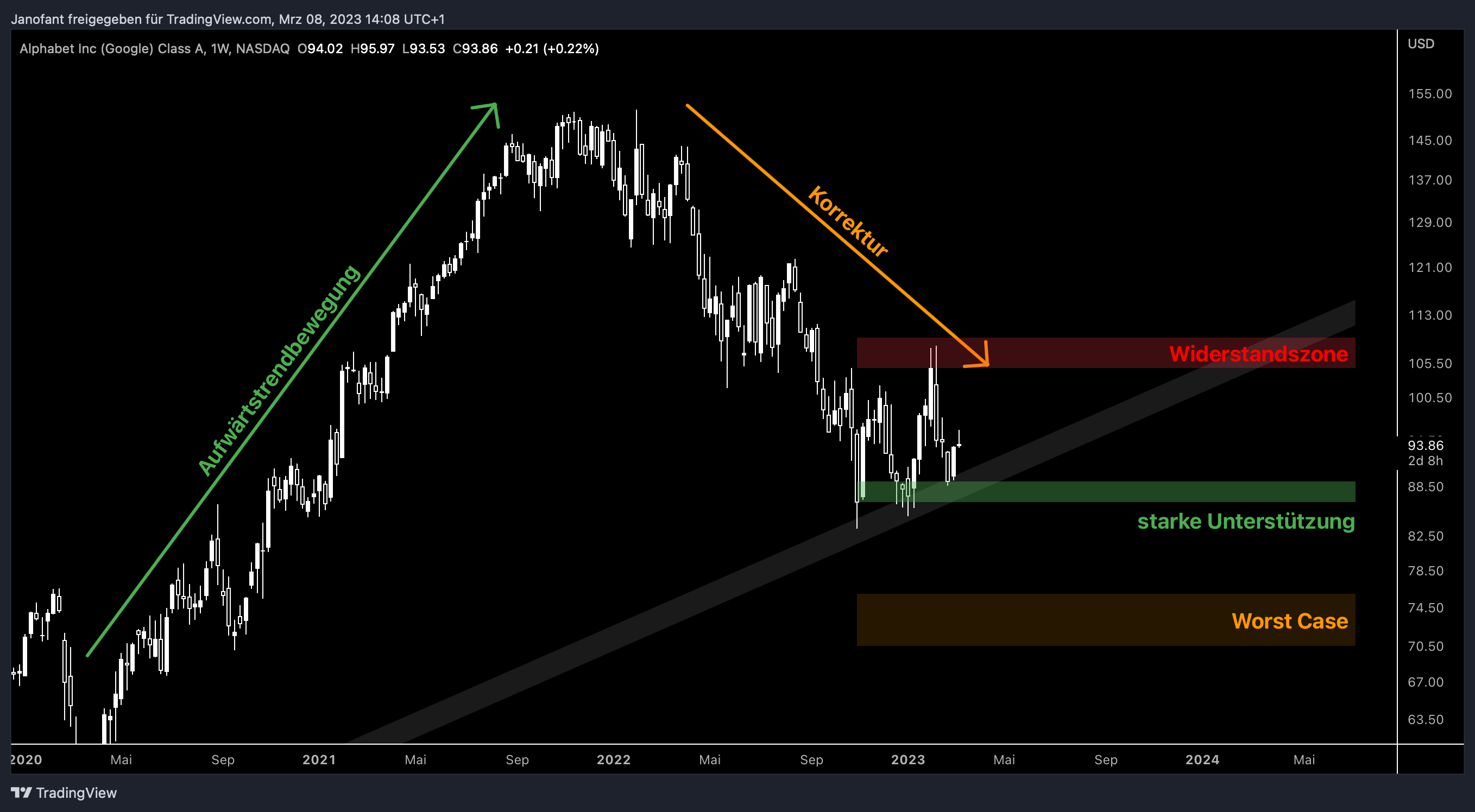

Die Aktie hat es bereits in unser Wachstumsdepot geschafft nachdem eine angemessene Korrektur erfolgte und die erste Bodenbildung zu sehen war. Im Nachhinein scheiterte dieser, aber der langfristige Aufwärtstrend ist problemlos weiterhin intakt und das aktuelle Kursniveau bietet ein gutes Potenzial für eine nachhaltige Umkehr. Bemerkenswert ist vor allem auch das Volumen, welches in der Zone von 87 USD bis 89 USD bereits akkumuliert wurde und nun als starke Unterstützung dient.

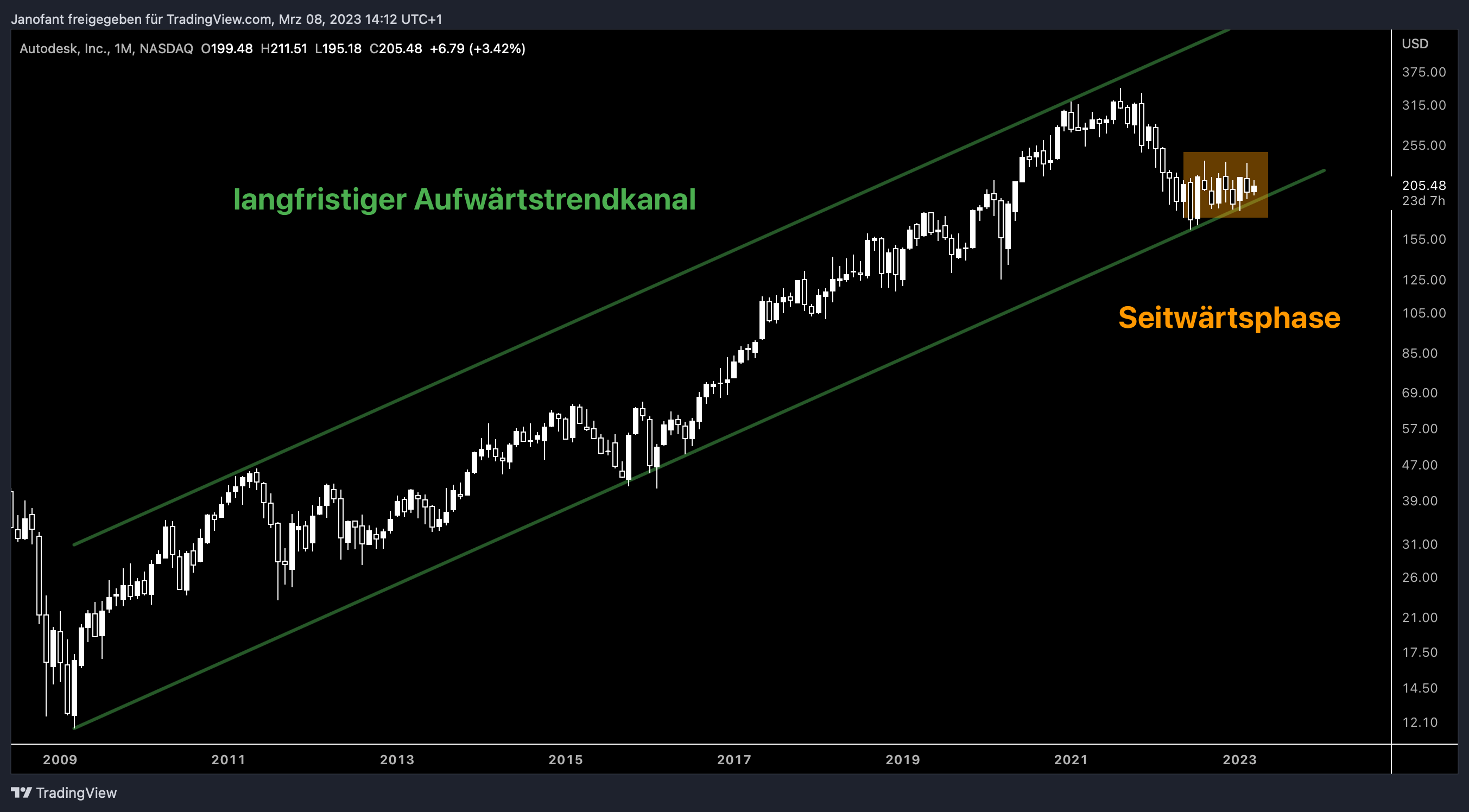

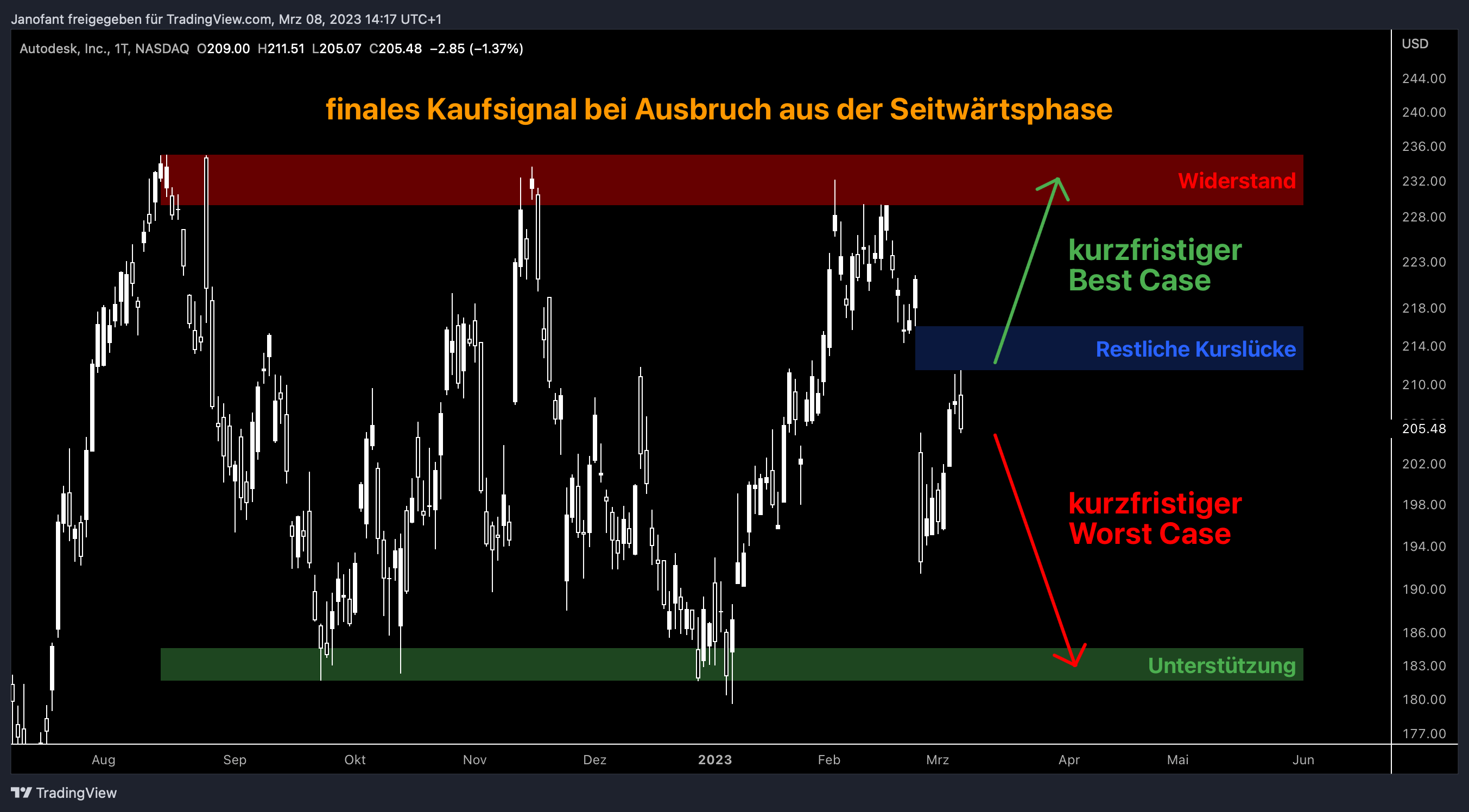

Auch Autodesk hat es bereits in unser Wachstumsdepot geschafft und konnte sich seit dem Kauf weiter stabilisieren. Statt einen neuen dynamischen Aufwärtstrend zu starten etablierte die Aktie zwar eine Seitwärtsphase, aber solange diese nicht zur Unterseite verlassen wird ist das nicht problematisch. Sobald der Ausbruch über die Widerstandszone erfolgt hat die Aktie eine enorm starke Unterstützung unter dem aktuellen Kurs und einen guten Grundstein für die nächste langfristige Rallye gelegt.

Darüber hinaus ist es positiv zu werten, dass ein nennenswerter Teil der jüngst entstandenen Abwärtslücke direkt wieder geschlossen werden konnte. Optimal wäre es, wenn Autodesk die Lücke vollständig schließt und dann der Ausbruch aus der Seitwärtsphase gelingt. Ein konservativer (aber bewertungstechnisch teurer) Kauf kann nach dem erfolgreichen Ausbruch erfolgen, ansonsten noch innerhalb der Seitwärtsphase.

Für die fundamentale Sichtweise verweise ich auch hier auf die bereits vorhandene Aktienanalyse zu Autodesk und da sich die Aktie bereits im Wachstumsdepot befindet, liegt auch hier eine separate Seite mit allen KPIs vor. Das Wachstum verlangsamte sich zwar auch hier etwas, aber dafür kann Autodesk mit stabilen bzw. leicht steigenden Margen überzeugen. Sobald die schwierige gesamtwirtschaftliche Phase vorüber ist, ist auch bei Autodesk von einer erneut zunehmen Wachstumsdynamik auszugehen.

Blackstone ist unser erster Kauf in das Cashflow-Depot gewesen, welchen wir erst vor kurzem getätigt haben. Aus diesem Grund verweise ich für die gesamte Begründung auf den entsprechenden Kaufartikel, den du hier findest. Seitdem hat sich weder an der fundamentalen Lage, noch am charttechnischen Bild etwas Wesentliches geändert.

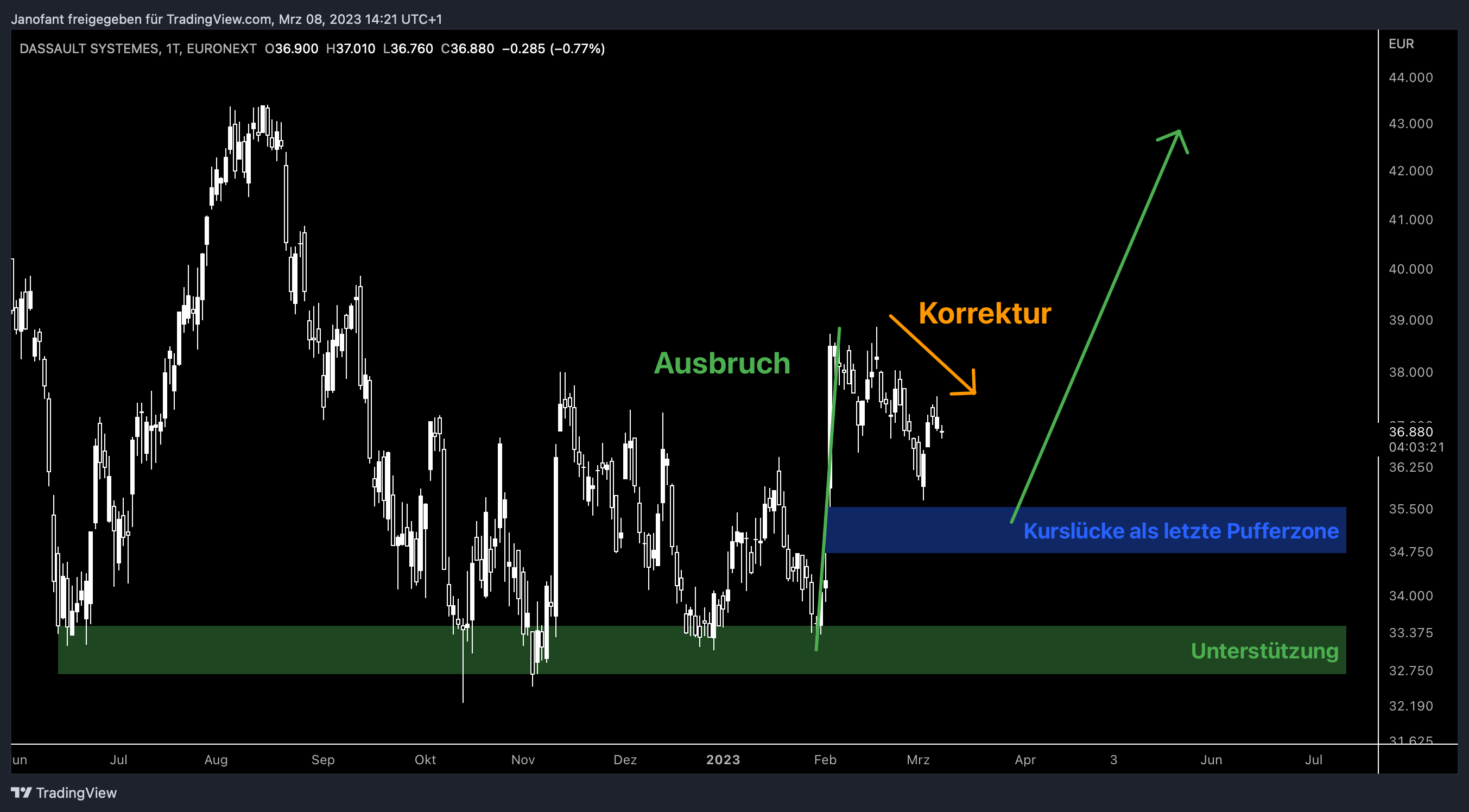

Dassault Systèmes ist ein französisches Unternehmen, welches ein direkter Konkurrent von Autodesk ist. Im Vergleich beider Aktien fällt auf, dass Dassault Systèmes den Vorzug von höheren Margen genießt, aber andererseits nur ein langsameres Wachstum vorweisen kann. Darüber hinaus schüttet das Unternehmen eine kleine Dividende aus und steigert diese regelmäßig, was ein wesentlicher Unterschied zu Autodesk ist.

Aus der technischen Perspektive ähneln sich Autodesk und Dassault Systèmes grundsätzlich sehr, aber das französische Unternehmen konnte zuletzt mit etwas mehr Stärke überzeugen. Die Unterstützung im Bereich von 33 EUR wurde mehrmals getestet und erfolgreich von den Käufern verteidigt. Aktuell sieht es so aus, dass sich die Aktie nachhaltig aus der Bodenbildung löst und der Ausbruch gelingt – erneut kann dieser noch einmal über 38,87 EUR bestätigt werden.

Genauer haben wir Dassault Systèmes bereits im Report “Aktien für die Ewigkeit” angesehen, aber eine gesamte Analyse liegt noch nicht vor. Da es sich aber um einen Konkurrenten von Autodesk handelt, kann die Branchenanalyse und der Konkurrenzvergleich aus dieser Analyse herangezogen werden. Dassault Systèmes konnte erst kürzlich mit einem guten Ausblick für 2023 überzeugen. So wie Autodesk konnte auch Dassault Systèmes in der Vergangenheit mit steigenden Margen und vor allem einem kontinuierlichen Umsatzwachstum überzeugen. Analysten gehen zudem von einem starken Dividendenwachstum aus, sodass sich die Ausschüttung bis 2026 nahezu verdoppeln könnte.

Nachdem wir unsere Analyse zu ICON veröffentlicht haben, erfolgte wie geplant noch ein Rücksetzer in die Pufferzone. Auch wenn diese noch einmal tiefer getestet werden kann, ist der Start der nächsten Aufwärtstrendbewegung von hier aus sehr wahrscheinlich und bietet zugleich die (wahrscheinlich) letzte gute Gelegenheit um sich bei ICON zu positionieren. Im nächsten Anlauf sollte die rot markierte Widerstandszone überboten werden und im Anschluss ist mit keinen tieferen Rücksetzern mehr zu rechnen.

Das Wachstum in der Branche der Auftragsforschung ist sehr konstant und vor allem die großen Marktmächte (wie bspw. ICON) können davon enorm profitieren. Neben dem organischen Wachstum gelang es dem Unternehmen in der Vergangenheit immer wieder durch geeignete Akquisitionen für zusätzliches Wachstum und eine Stärkung der Marktposition zu sorgen. Bei den kürzlich veröffentlichten Ergebnissen zum Geschäftsjahr 2022 äußerte sich das Management zudem relativ zuversichtlich in Bezug auf 2023 und erwartet einen höheren Umsatz als wir in der ICON Aktienanalyse noch angenommen hatten.

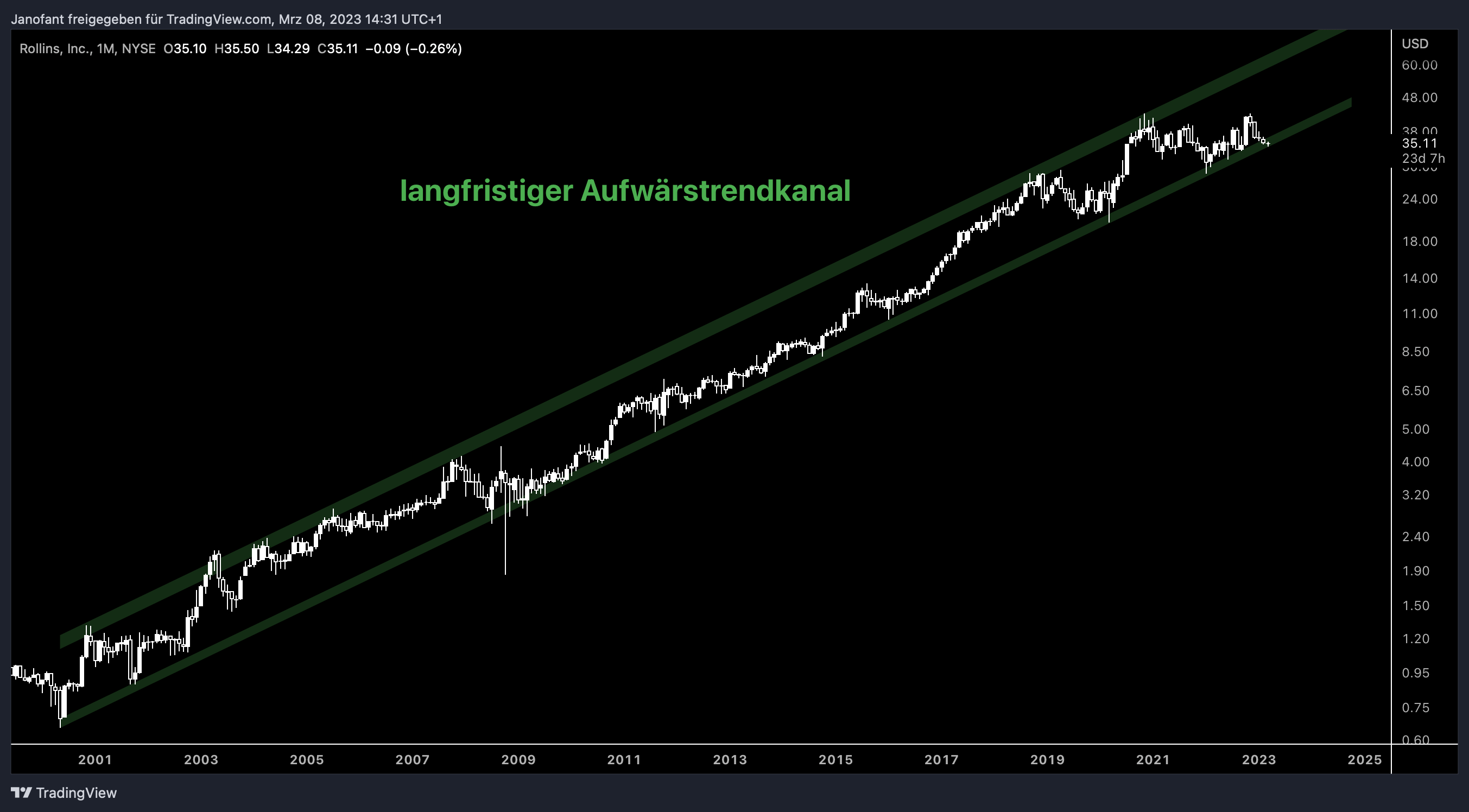

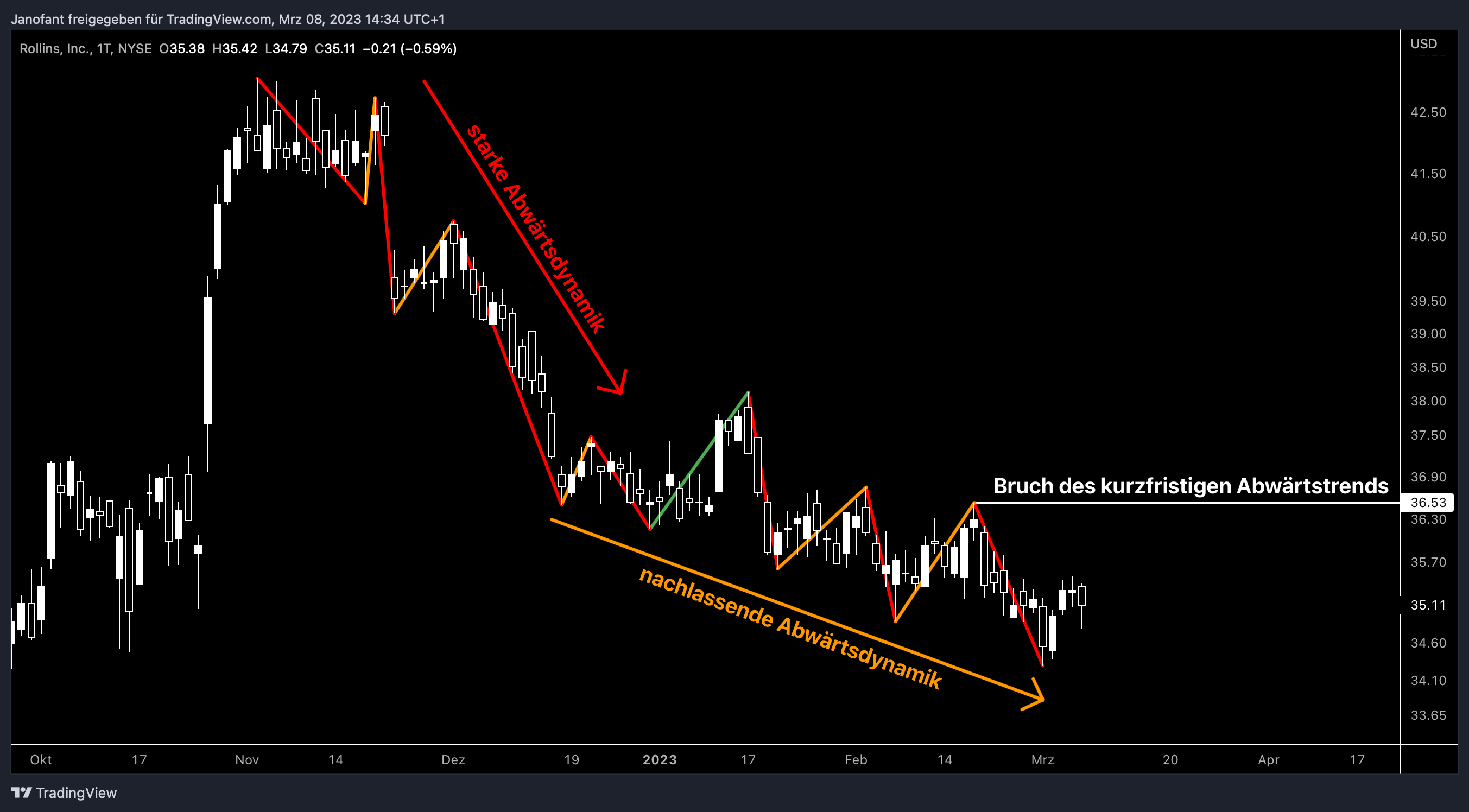

Rollins ist seit geraumer Zeit in unserem Dividendendepot 2022 und korrigierte in den letzten Monaten recht ordentlich. Die Aktie ist wieder am unteren Ende des Aufwärtstrendkanals angelangt, welcher seit über 20 Jahren die Trendgeschwindigkeit vorgibt. Auch wenn Rollins kurz- bis mittelfristig aus technischer Sicht angeschlagen ist, ist übergeordnet von einer Fortsetzung des Aufwärtstrends auszugehen und ein gutes Signal würde mit einem Ausbruch über das Hoch bei 36,53 USD erfolgen. Sobald das passiert, ist der kurzfristige Abwärtstrend vorüber und eine Umkehr kann eingeleitet werden.

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/

Neueste Depotkäufe

Neueste Depotkäufe Um die neuesten Depotkäufe zu sehen, musst du das entsprechende Paket gebucht haben und dich hier einloggen:

Neueste Artikel

Neueste Artikel 313€ pro Monat 71 % Rabatt

89€ pro Monat

Keine Kündigungsfrist – Jährliche Abrechnung