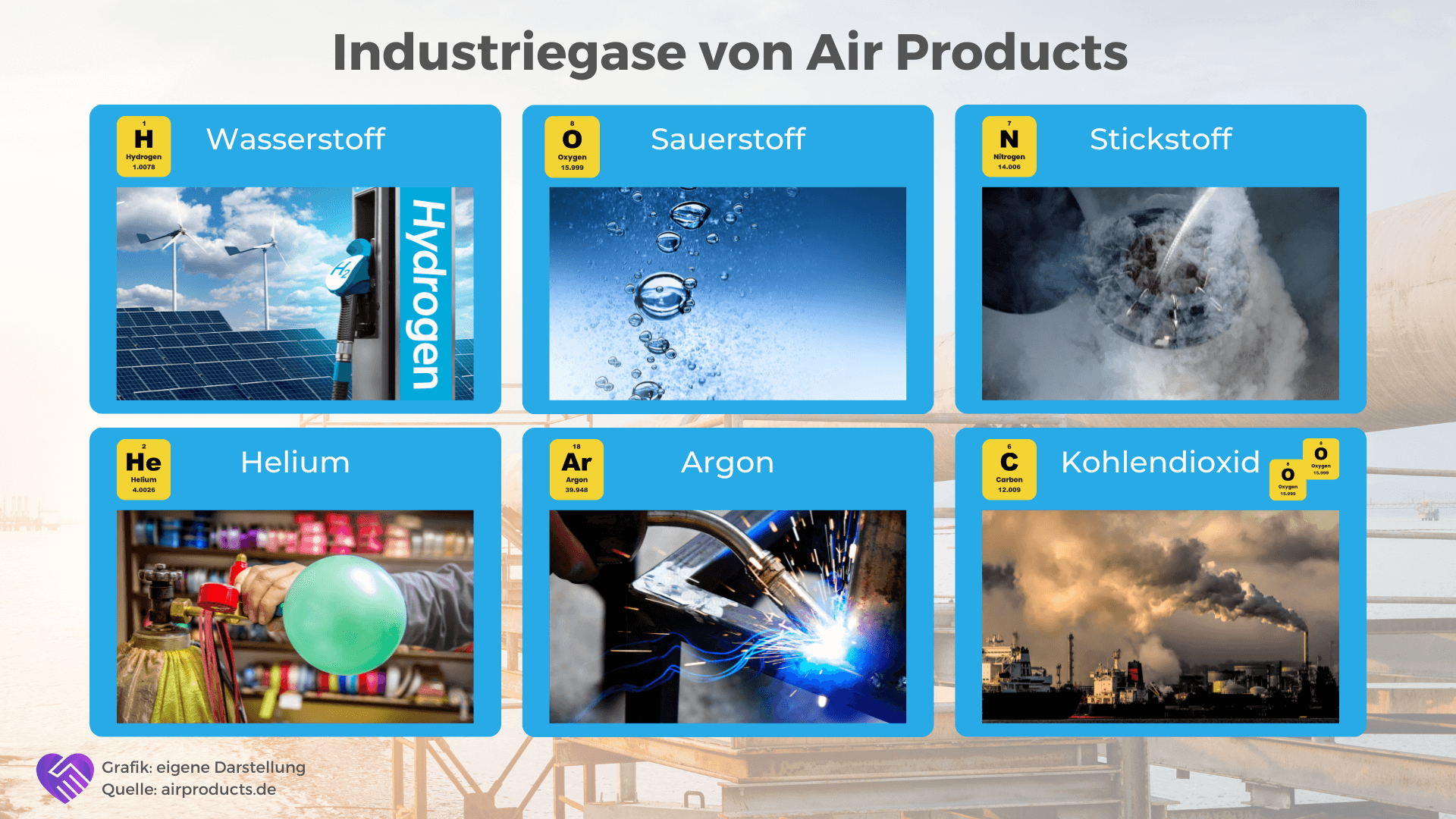

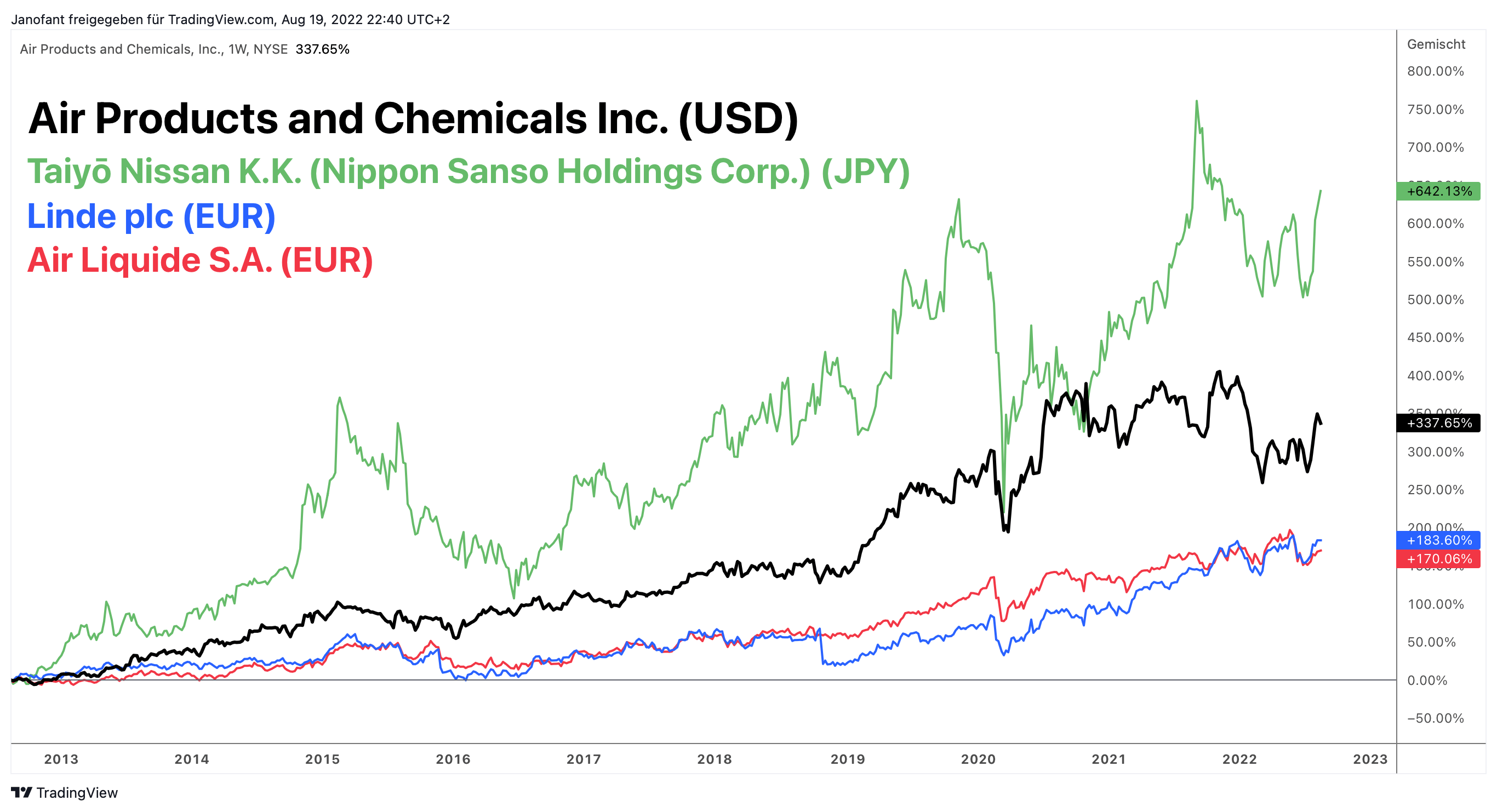

Ob die Aktie von Air Products jetzt Gas gibt, ist eine gute Frage und die Antwort ist auf jeden Fall: Ja, denn das Unternehmen produziert sie selbst. Air Products produziert und verkauft weltweit Industriegase sowie Chemikalien. Um Bezug auf unserer Einleitungsbild zu nehmen: Air Products lieferte bis zur Einstellung des Space-Shuttle-Programms den flüssigen Wasserstoff und Sauerstoff für die externen Treibstofftanks der Space Shuttles.

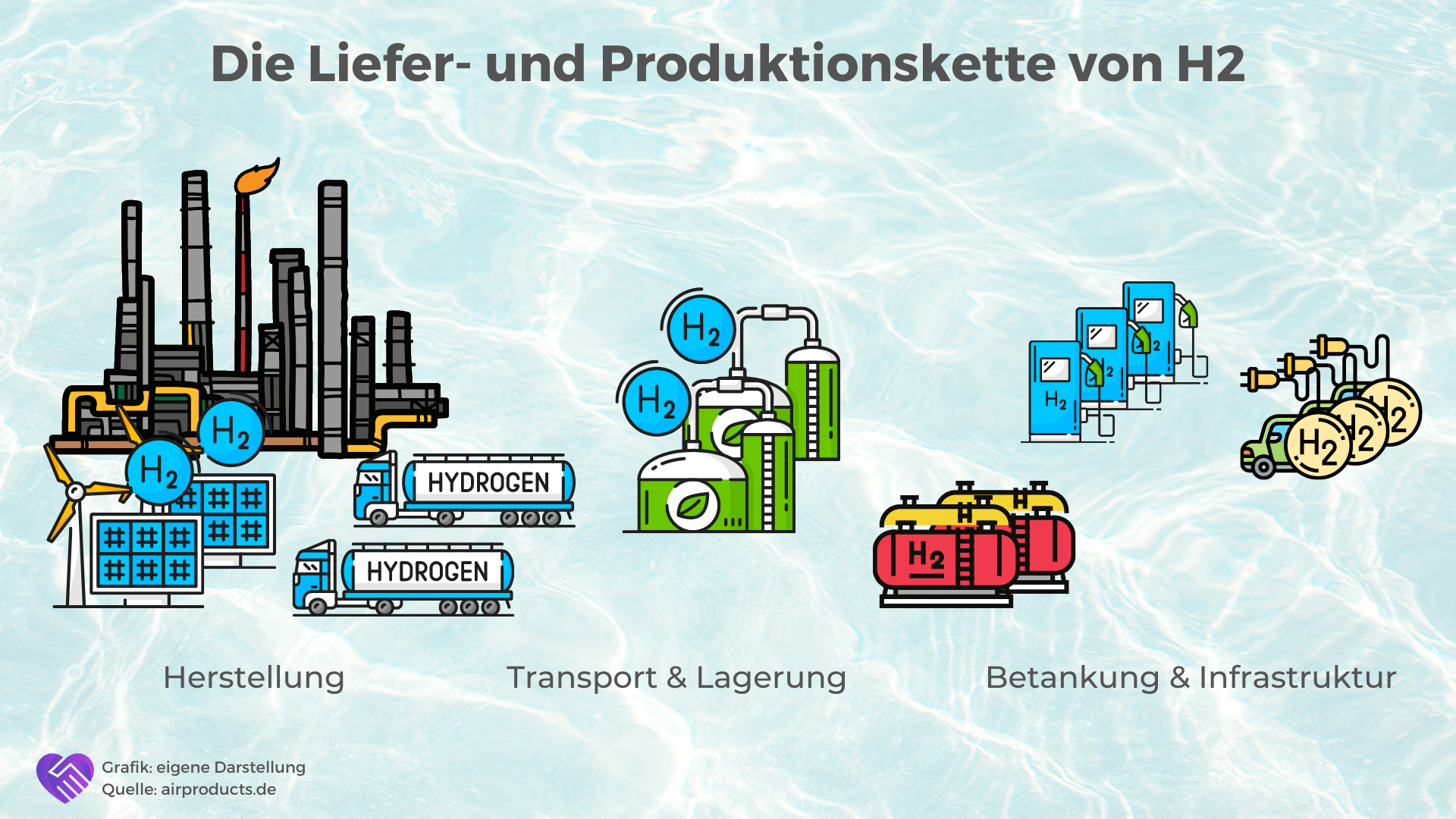

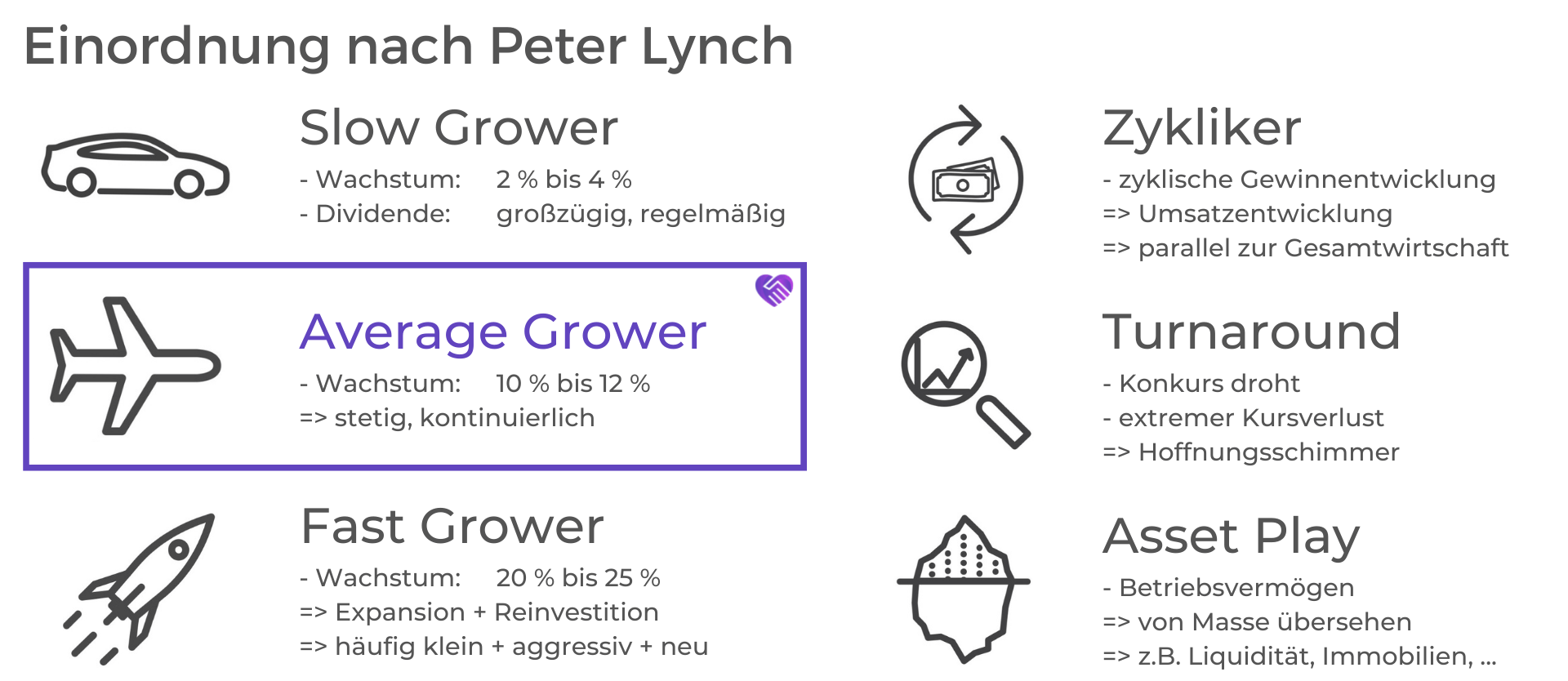

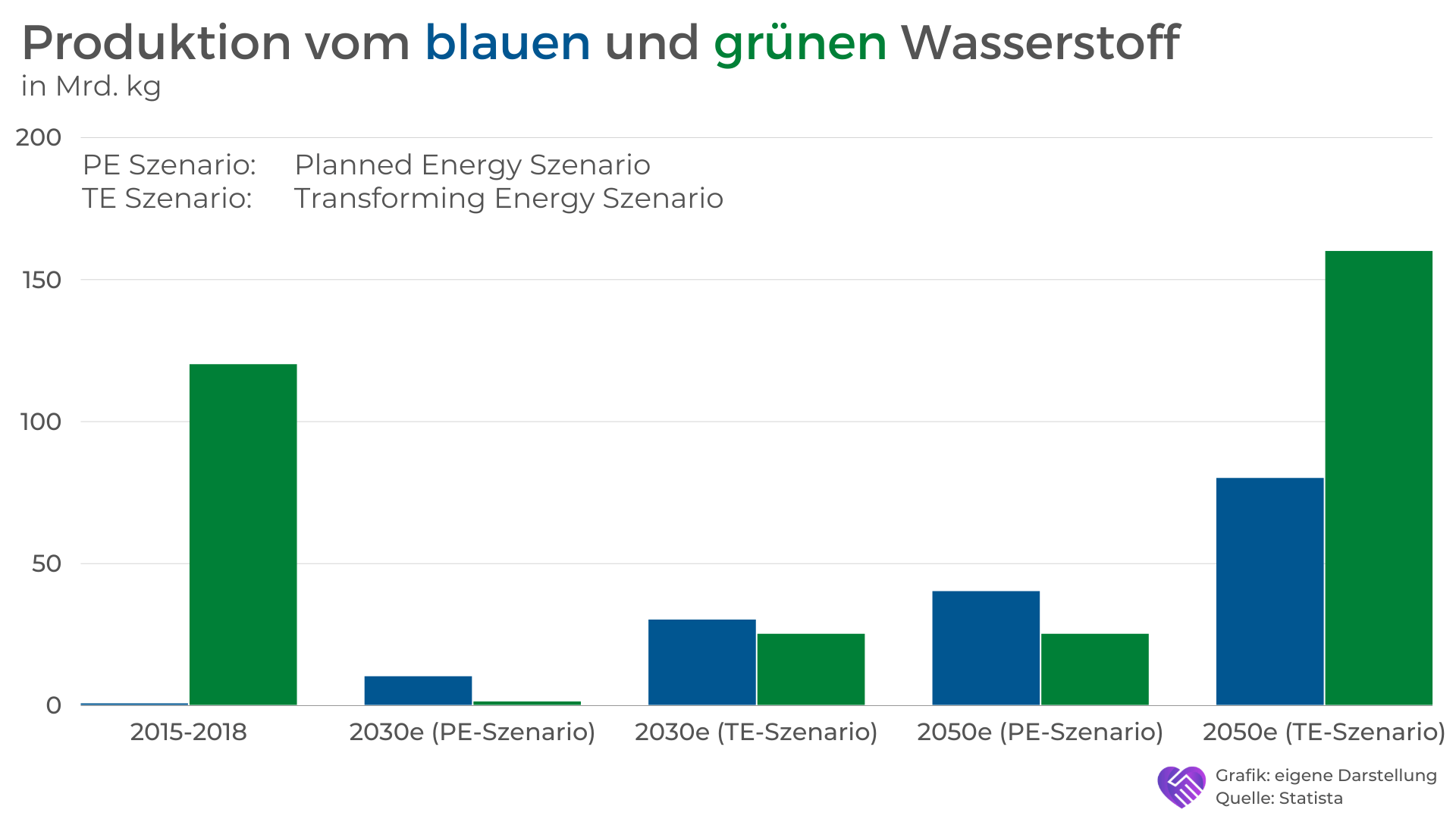

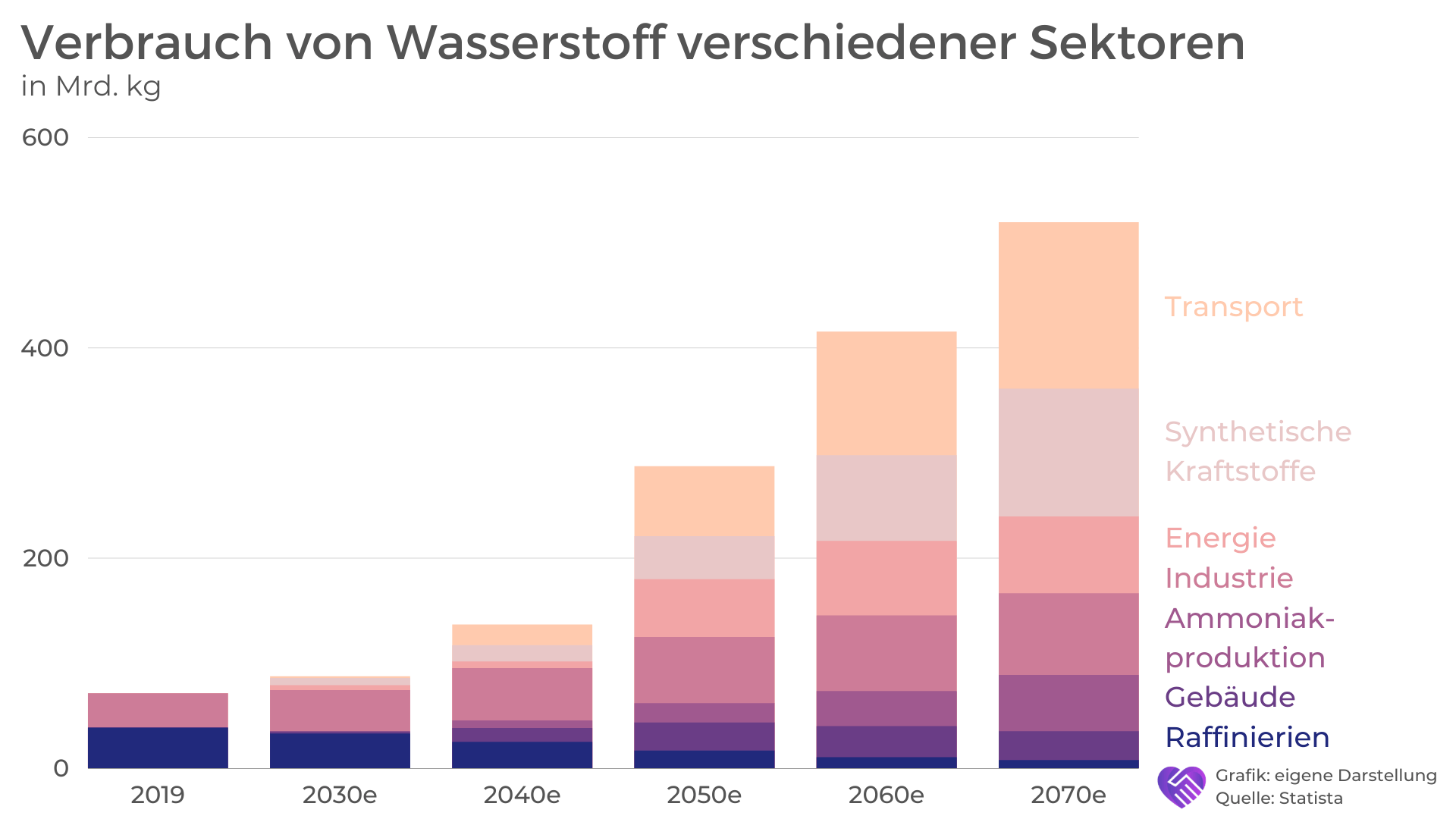

Besonders interessant dabei ist das Element Wasserstoff, welches auch heute noch nicht einfach zu extrahieren ist, obwohl 70 % unseres Universums aus ihm besteht. Air Products ist dabei ein führender Anbieter von Wasserstoff, wobei das Unternehmen über Expertise und Investitionen in die komplette Versorgungskette verfügt. Wasserstoff ist besonders interessant als umweltfreundliche Energiequelle für den Transportbereich – vor allem 2019 und 2020 gab es um Aktien in diesem Bereich einen massiven Hype. Ein langfristiger Trend kann mit einem Hype starten. Wir sind in so einem Fall aber Fans davon, in Unternehmen zu investieren, die nicht im Hype entstehen, sondern bereits schon Jahre davor ihre operativen Skills bewiesen haben. So ein Unternehmen liegt hier mit Air Products vor, weswegen diese Analyse der Aktie gewidmet ist.