PDF zu unserer Aktienanalyse

Bitte logge dich ein, um dir die Analyse als PDF herunterzuladen (64 Seiten)…

Podcast zu unserer Aktienanalyse

Bitte logge dich ein, um dir den Podcast anzuhören…

Kapitel | Timestamp |

|---|---|

Einleitung, Historie, Werte und Nachhaltigkeit, Aktionärsstruktur | 00:00:00 |

Geschäftsmodell, Burggraben und Geschäftsführung | 00:18:06 |

Fundamentale Kennzahlen | 00:32:24 |

Branchenanalyse & Konkurrenzvergleich | 00:44:30 |

Chancen und Risiken, Unsere Bewertung, Technische Analyse | 00:54:54 |

Kurzportrait

Diese Aktienanalyse widmet sich einem unserer Top-Picks aus China, den wir unseren Mitgliedern bereits in einem Report exklusiv vorgestellt haben. Die Aktie ist seit vielen Jahren ein Dauerläufer, welche nicht, im Gegensatz zu anderen, unter der Krise in der Volksrepublik zu leiden scheint. Zwar interessiert sich derzeit fast kaum jemand für Investments in China, aber genau in solchen Phasen ergeben sich die besten Chancen.

Die Aktie ist nicht nur ein Dauerläufer, die seit vielen Jahren mit hohen Kursgewinnen überzeugen kann, sondern auch für Dividendeninvestoren einiges zu bieten hat. Die Bewertung der Aktie ist ebenfalls ein Anlass, das Unternehmen genauer unter die Lupe zu nehmen.

Die Analyse bezieht sich auf den Kenntnisstand unserer Recherche vom 30.09.2023.

WKN/ISIN | Exklusiv für Mitglieder |

|---|---|

Branche | Nicht-Basiskonsumgüter |

Peter Lynch Einordnung | Average Grower |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Porters Burggraben-Rating | ?/25 |

Marktkapitalisierung | Midcap |

Dividendenrendite | 0,00 % |

KGV | günstig |

Firmensitz | China |

Gründungsjahr | vor ca. 100 Jahren |

Mitarbeiter | Exklusiv für Mitglieder |

WKN/ISIN | A2JM2W/CNE1000031C1 (D-Aktie) |

|---|---|

Branche | Nicht-Basiskonsumgüter |

Peter Lynch Einordnung | Average Grower |

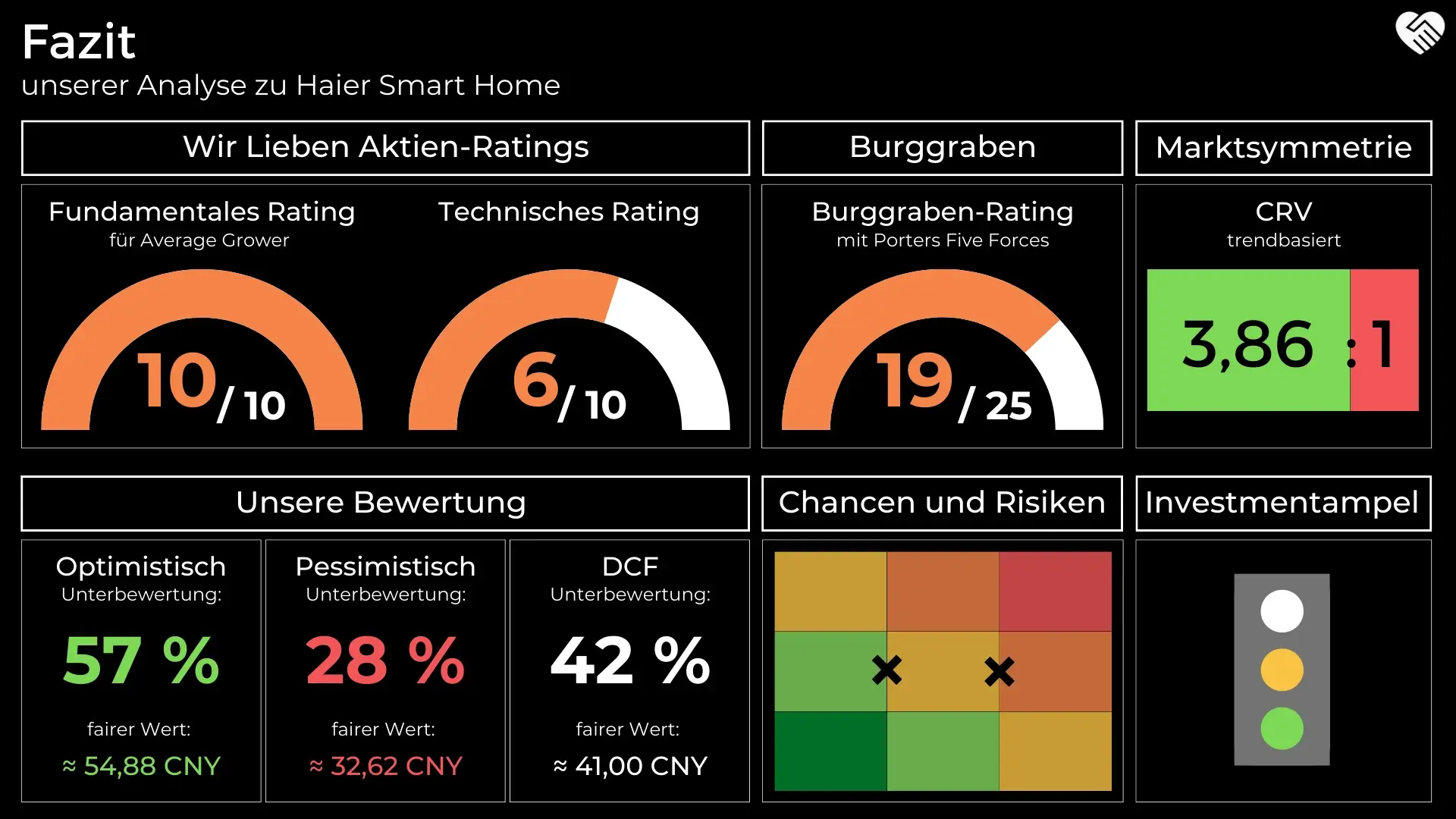

Fundamentales WLA-Rating | 10/10 |

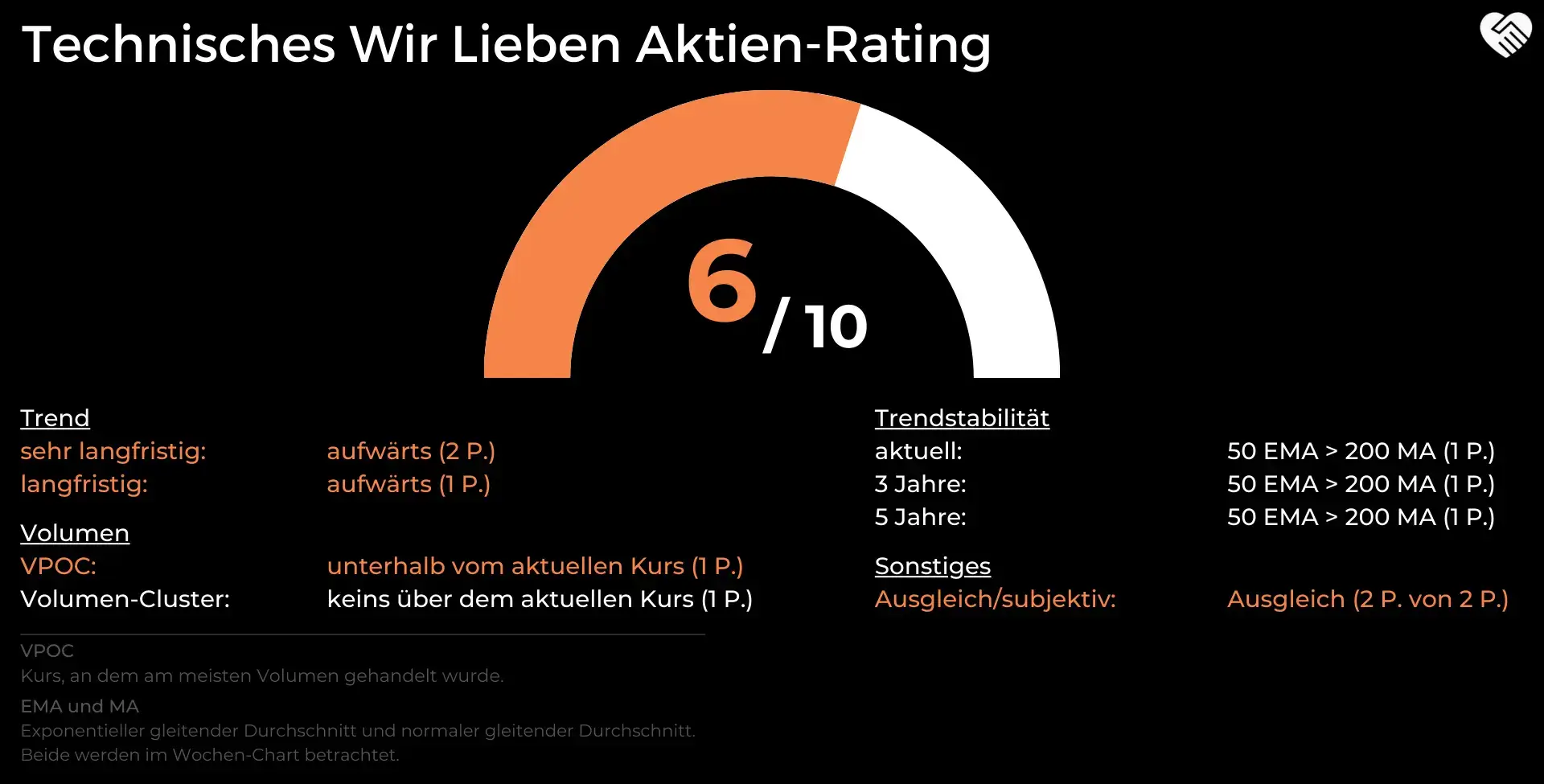

Technisches WLA-Rating | 6/10 |

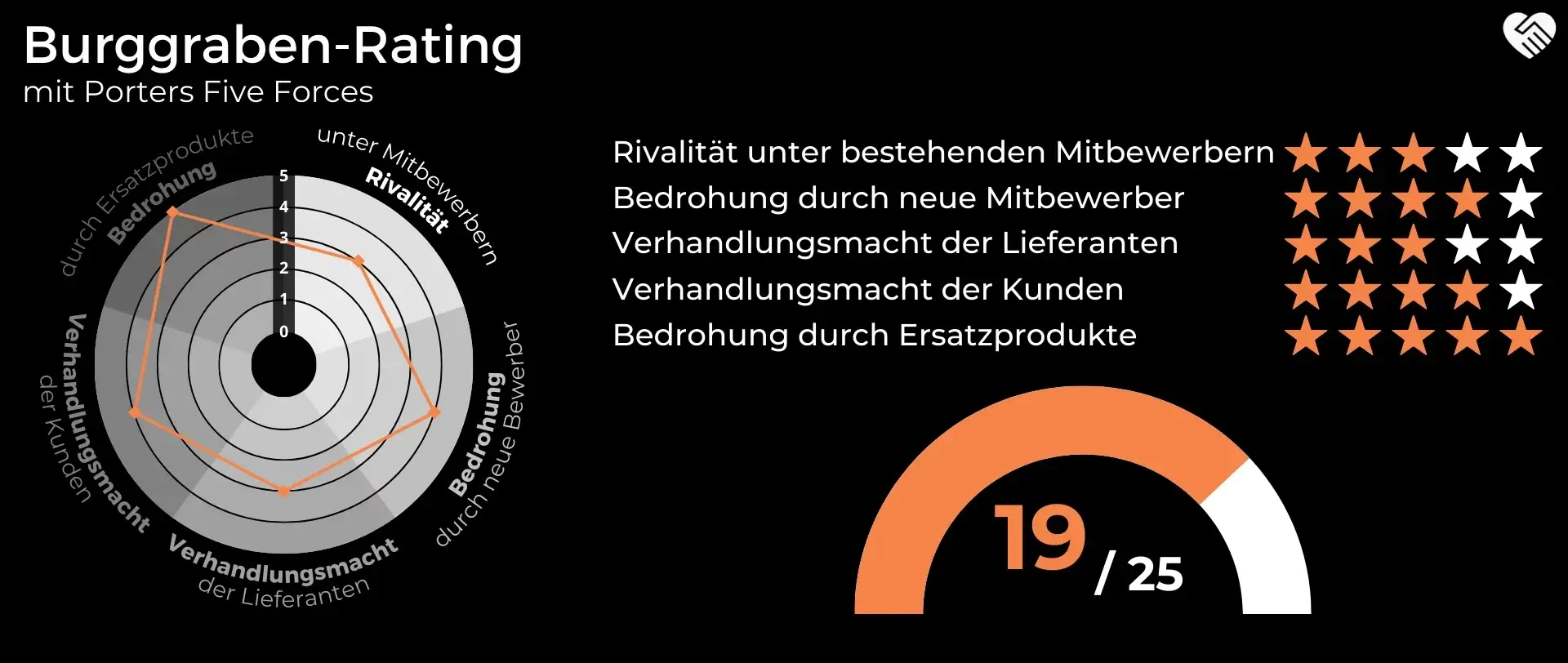

Porters Burggraben-Rating | 19/25 |

Marktkapitalisierung | 214,30 Mrd. CNY |

Dividendenrendite | 2,40 % |

KGV | 13,64 |

Firmensitz | Hong Kong Island (Hongkong) |

Gründungsjahr | 1984 |

Mitarbeiter | 109.586 |

Inhaltsverzeichnis

1. Das Unternehmen

Historie

Gründung

Haier wurde als „Qingdao Refrigerator” in Qingdao, China, 1984 gegründet. Das Unternehmen startete direkt mit großen Qualitätsproblemen, welche Zhang Ruimin, den Gründer, dazu veranlassten, 76 minderwertige Kühlschränke zu zerstören.

Daraufhin ändert sich die Strategie des Unternehmens und die Qualitätsstandards verbesserten sich gravierend. Die neuen qualitativ hochwertigen Kühlschränke sorgten 1986 für einen regelrechten Kaufrausch in Städten wie Peking, Shanghai und Shenyang, China. In den folgenden Jahren konnte Haier die Qualität der Produkte weiter unter Beweis stellen. Das Unternehmen gewann eine Ausschreibung der WHO mit sehr effizienten Kühlschränken und erhielt die höchste Punktzahl bei einer nationalen Bewertung von Kühlschränken. Es folgten bedeutende Auszeichnungen, darunter der „Business Management Golden Horse Prize” und der „National Quality Management Prize“. 1990 startete die globale Expansionsstrategie durch die US-amerikanische UL- und IOS9001-Zertifizierung.

Gründung der Haier Group und Expansion

Im Jahr 1991 fusionierte Haier mit anderen Unternehmen und legte damit den Grundstein für die Gründung der Haier Group („Haier“). Bereits zu dieser Zeit erhielt Haier in der ersten chinesischen Markenbewertung die prestigeträchtige Auszeichnung als eine der “National Top 10 Brands”. Dies unterstrich den Erfolg der von Haier verfolgten Markenstrategie und deutete auf die Stärke und das Vertrauen in die Marke hin. „Haier Refrigerator” wurde 1993 zeitgleich mit der Einführung des chinesischen Kapitalmarktes an der Shanghai Securities Exchange gelistet. Im gleichen Jahr präsentierte das Unternehmen stolz den umweltfreundlichen „Super Freon-free Refrigerator” auf der World Earth Day Expo in den USA. Daraufhin erhielt der Konzern auch internationale Anerkennung wie den „Five Star Diamond Award” und CEO Ruimin wurde mit dem „Five Star Personal Lifetime Achievement Award” ausgezeichnet.

1997 wagte sich Haier in neue Geschäftsfelder vor, wie Farbfernseh- und Informationsgeräte. Durch geschickte Fusionen mit insgesamt 18 Unternehmen konnte Haier die Geschäftsfelder strategisch erweitern und gleichzeitig von neuen Chancen profitieren. Zwei Jahre später ging es mit dem internationalen Expansionskurs los. Es wurden die Tochtergesellschaften Haier Europe, Haier Middle-East und Haier U.S. gegründet, um die Präsenz in den globalen Märkten zu stärken. Weiterhin wurde eine eigene Universität gegründet.

Die Ersten im Westen

Im Oktober 2000 hielt Ruimin einen Vortrag am International Institute for Management Development (IMD) in Lausanne, Schweiz. Damit ist Haiers CEO der erste asiatische Unternehmer, der als Redner am IMD auftrat. Ein Jahr später erhielt Haier eine besondere Anerkennung in den Vereinigen Staaten, als eine Straße in der Nähe der Fabrik in South Carolina, USA, nach dem Unternehmen benannt wurde. Dies war das erste Mal, dass eine Straße in den USA nach einer chinesischen Firma benannt wurde. 2002 ging es direkt weiter, als Haier auf der 8. Asia Pacific Quality Organization Conference in Peking die Auszeichnung des Asia Pacific Quality Management Award gewann. Auch hier war Haier das erste chinesische Unternehmen, welches diese Auszeichnung erhielt.

Zu dieser Zeit verzeichnete Haier einen globalen Umsatz von 71,10 Mrd. RMB (= 9,74 Mrd. USD), während der internationale Anteil 1,00 Mrd. USD entsprach. Im Jahr 2002 wurde Haier zur wertvollsten Marke Chinas erklärt, mit einem Markenwert von 48,90 Mrd. RMB und einem jährlichen Wachstum von 52,00 %.

Joint Ventures

Das erst größere Joint Venture-Partnerschaft wurde mit OBI etabliert. 2004 wurde eine Rekordverkaufsleistung von 7.000 Klimaanlagen in nur 7 Stunden in Zusammenarbeit mit dem US-amerikanischen Einzelhandelsunternehmen Target erreicht.

2006 folgte die Gründung des Haier & Intel Innovative Products Research Center, um Innovationen in der Computerbranche zu fördern. Weiterhin unterzeichneten die beiden Unternehmen eine umfassende strategische Zusammenarbeitsvereinbarung. Auch in Indien stärkte Haier die Präsenz durch die Übernahme einer Kühlschrankfabrik mit einer jährlichen Kapazität von 350.000 Einheiten. Das Ziel dabei, die Produktionskosten zu senken und lokal eine schnellere Lieferung und einen besseren Kundenservice zu ermöglichen. 2010 unterzeichnete das Unternehmen eine Vereinbarung mit dem Shenbei New District in Shenyang, China, zur Errichtung des Haier Industry Parks und Optoelectronics & IT Cluster. Dieser Komplex dient hauptsächlich zu Herstellung von LEDs, eine weitere Sparte in der Haier Group. Weiterhin wurde eine Partnerschaft mit FramTech, einem führenden Anbieter von grüner Technologie aus Norwegen, etabliert.

Auszeichnungen

2004 erhielt Haier auf der 95. Concours Lépine International in Frankreich eine Goldmedaille für die Dual-Drive-Automatikwaschmaschine und Silbermedaillen für drei patentierte Technologien: Wifi-Klimaanlagen, Sauerstoffkonzentratoren für Klimaanlagen und die Funktion zur automatischen Abschaltung von Farbfernseher. Das Journal „Career Guidance for University Students” des chinesischen Bildungsministeriums veröffentlichte 2005 eine Liste der für Universitätsabsolventen attraktivsten Unternehmen, wobei Haier den ersten Platz einnahm. 2006 wurde das Unternehmen für seine umweltfreundliche „Dual-Power”-Waschmaschine mit dem zweiten Preis des National Scientific and Technological Award ausgezeichnet. Haier verteidigte zum achten Mal in Folge erfolgreich den Titel als „Chinas wertvollste Marke” mit einem Markenwert von 81,20 Mrd. RMB.

Neue Strategie

2011 startete Haier eine neue Strategie und wandelte sich von einem reinen Hersteller zu einem Dienstleistungsanbieter. Der Wandel sollte dabei über eine längere Zeit stattfinden, denn bereits ein Jahr später übernahm Haier Fisher & Paykel Appliances, den Luxushersteller für Haushaltsgeräte. Weiterhin hielt die Haier Group 8,60 % des weltweiten Marktes an großen Haushaltsgeräten und war damit der Weltmarktführer. Im selben Jahr wurde Sanyo, ein japanisches Unternehmen von elektronischen Geräten, übernommen. Ebenfalls in Japan wurde die neue Marke Aqua gegründet, um weitere Marktanteile des japanischen Massenmarktes einzunehmen.

2014 nahm dann die Transformation zum Plattformunternehmen weiter an Fahrt auf. Die neue Strategie lautete frei übersetzt: Das Unternehmen als Plattform aufbauen, die Mitarbeiter als Hacker ausbilden und auf die individuellen Anforderungen der Nutzer eingehen. Es folgten zwei strategische Partnerschaften mit Alibaba, einem der größten E-Commerce-Unternehmen, und Fagor, einem der führenden Haushaltsgerätehersteller Europas.

Weiterhin etablierte Haier eine strategische Zusammenarbeit mit Tsingdao National High-tech Industrial Development Zone, um Innovation und Unternehmertum zu unterstützen. 2016 unterzeichneten Haier und die China Railway Corporation eine umfassende strategische Kooperationsvereinbarung zur Integration der Eisenbahn in Haiers Internet-Ökosystem. Im selben Jahr kündigte General Electric eine globale strategische Partnerschaft mit Haier an, um die Wettbewerbsfähigkeit beider Unternehmen in Bereichen wie IoT, Gesundheitswesen und fortgeschrittener Fertigung zu stärken. 2020 wurde Haier in die Liste der BrandZ Most Valuable Global Brands aufgenommen und erzielte eine signifikante Steigerung des Markenwerts. Haier erhielt zudem den weltweit ersten BrandZ IoT Ecosystem Brand Award. Den Platz in der Liste konnte das Unternehmen auch die letzten drei Jahre halten.

Vision, Werte und Nachhaltigkeit

Vision

Haier möchte eine Landschaft mit zwei Säulen, Smart Living und Industrial Internet schaffen. Der Konzern möchte High-End-Marken aufbauen und engagiert sich für technologische Innovation, um maßgeschneidertes Smart Living für globale Nutzer und erfolgreiche digitale Transformation für Unternehmenskunden zu liefern. Haier setzt sich für eine hochwertige und nachhaltige wirtschaftliche und soziale Entwicklung ein.

Werte

Um einen direkten Kontakt zu den Verbrauchern zu erzielen, hat Haier die traditionelle Organisation in ein dynamisches Netzwerk umgewandelt, in dem die Mitarbeiter als Unternehmer agieren. Die Mitarbeiter stehen im Mittelpunkt des Erfolgs und werden von den Bedürfnissen und Erwartungen der Nutzer angetrieben, um neue Werte für die Verbraucher und Kunden zu schaffen. Haiers Mitarbeiter sollen selbstmotiviert, offen für neue Ideen, risikobereit und angetrieben von Ergebnissen sein. Sie sind eng mit den Wünschen der Verbraucher verbunden, können neue Innovationen identifizieren, interne und externe Kompetenzen sammeln, um angrenzende oder divergente Geschäftschancen zu verfolgen und außergewöhnliche Erfahrungen für den Nutzer schaffen. Bei Haier soll die Start-up-Mentalität beibehalten werden und ein agiler Ansatz für neue Entwicklungen verfolgt werden.

Nachhaltigkeit

Haier fördert die eigene Nachhaltigkeit durch intensive Investitionen in Forschung und Entwicklung und überarbeitet den Lieferantenbeteiligungsprozess. Nachhaltige Designprinzipien werden auf alle neu eingeführten Produkte in allen Phasen des Produktlebenszyklus angewendet: von Design und Beschaffung über Verpackung und Logistik bis hin zur Nutzung und zum Ende des Lebenszyklus.

Haier fördert Nachhaltigkeit durch IoT. Das System soll die Produktlebensdauer verlängern und die Reparaturfähigkeit erhöhen. KI-Funktionen verbessern die Energieeffizienz. Lebensmittelverschwendung und Energieverschwendung kann so reduziert werden.

Mithilfe einer Lebensmittelbestandsführung erinnert das System von Haier daran, Lebensmittel vor Ablaufdatum zu verwenden. Ebenso wird der Kunde vor seinem Lebensmitteleinkauf, entsprechend seiner Nutzverhaltens auf Feiertage und Urlaube hingewiesen (falls diese Information geteilt wird).

Haier hat sich als Ziel gesetzt, bis 2025 in allen Fabriken 60,00 % der Leistung aus erneuerbaren Energien zu beziehen.

Aktionärsstruktur

Die Top-10-Liste der Aktionäre von Haier wird durch Hong Kong Securities Clearing Company (HKSCC) Nominees mit 23,71 % angeführt. HKSCC Nominees wird komplett von der Hong Kong Exchange (HKEX) gehalten. Ebenso gehört hierzu die Hong Kong Securities Clearing, welche 7,48 % an Haier hält.

Die Haier Group und das Tochterunternehmen Cosmo halten 11,35 % bzw. 13,32 % der Anteile von Haier. Weiterhin hält die Qingdao Haier Venture & Investment Information 1,82 %.

Das staatliche Finanzdienstleistungsunternehmen China Securities Finance hält 1,93 %. Der wahrscheinlich bekannteste Investor ist Alibaba mit 0,89 %.

Die sechstgrößte chinesische Bank, China Merchant Bank, hält 0,76 % der Anteile des Unternehmens. Weitere Aktionäre in der Liste sind HCH (HK) Investment Management mit 5,70 % und Qingdao Haichuangzhi Management Consulting Enterprise mit 1,28 %.

Geschäftsmodell

Allgemein

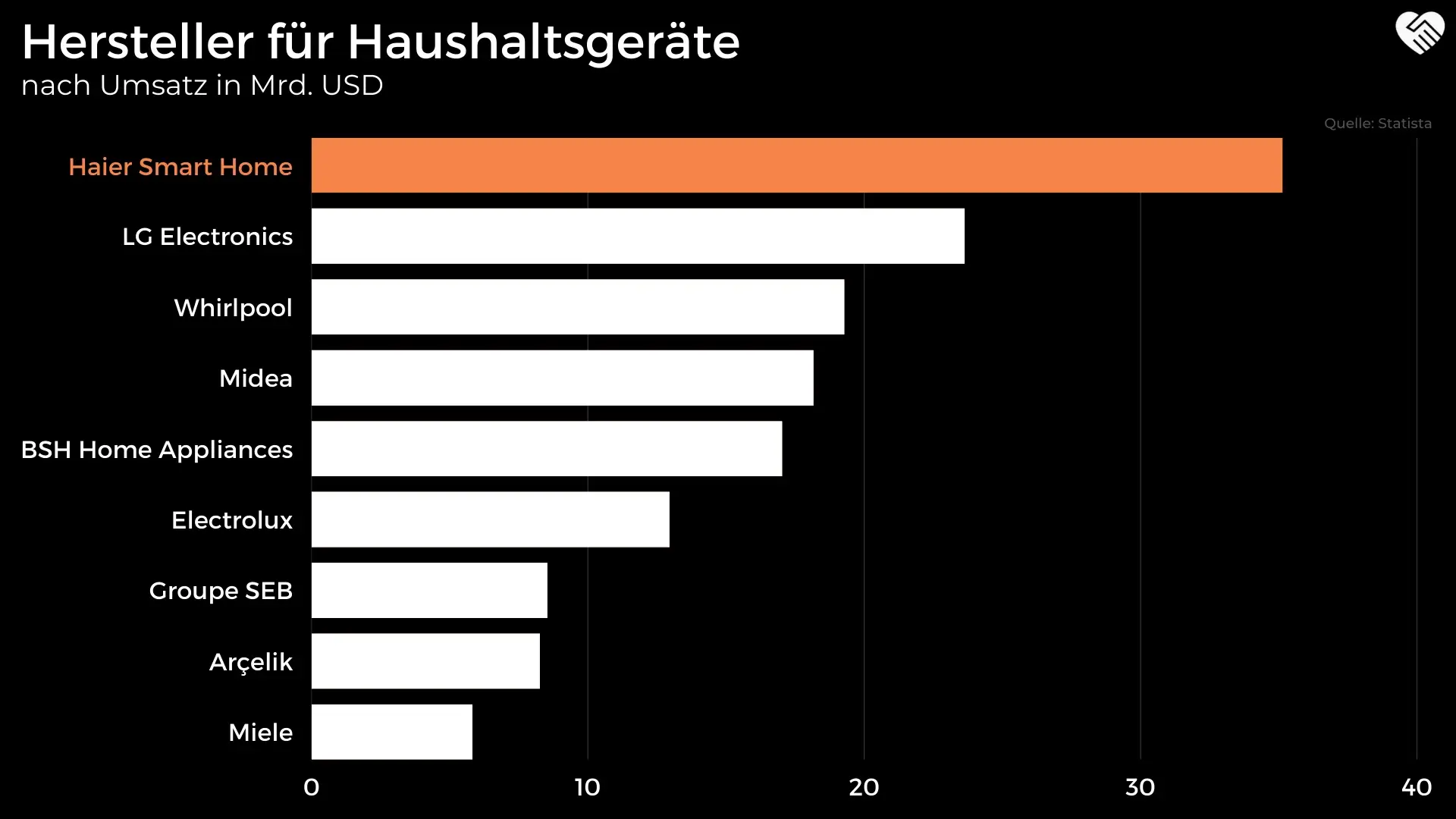

Der Name Haier dürfte auch hierzulande vielen Menschen ein Begriff sein – immerhin ist das chinesische Unternehmen, welches seine Produkte auch im DACH-Raum (insgesamt 160 Länder) vertreibt, anhand der Umsatzerlöse im vergangenen Geschäftsjahr mit deutlichem Abstand vor konkurrierenden Playern wie LG Electronics oder Miele als weltweit größter Hersteller von sogenannter „weißer Ware“ einzuordnen. Dieser Begriff wird als Synonym für sämtliche elektrische Haushaltsgeräte verwendet, welche sich häufig durch die weiße Farbgebung auszeichnen.

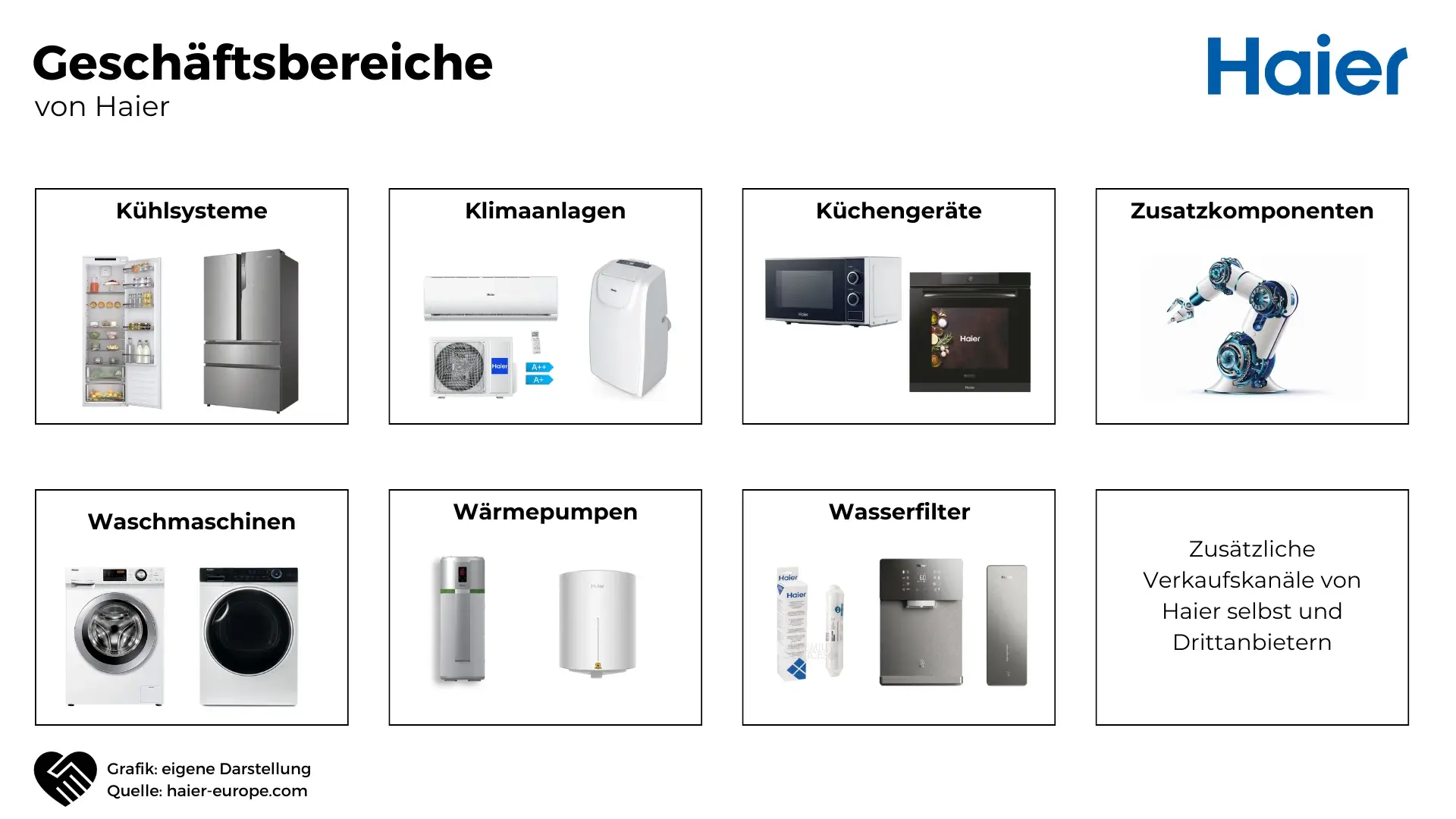

Haier verfügt über ein äußerst diversifiziertes Produktportfolio, welches in erster Linie Kühlschränke, Klimaanlagen, Waschmaschinen und sonstige Küchengeräte beinhaltet und in Abbildung 2 zusammenfassend dargestellt ist. Wie dem vollständigen Namen des Unternehmens, Haier Smart Home, außerdem zu entnehmen ist, fokussiert sich der Konzern zunehmend auf eine intelligente Vernetzung der Produkte über das Internet, welche eine Steuerung über das Smartphone ermöglicht.

Das Management von Haier vertritt die Ansicht, dass das Internet of Things (IoT) bzw. das Internet der Dinge neben Fortschritten in Bezug auf die Energieeffizienz der Geräte, die zentrale treibende Kraft für zukünftige Veränderungen in der Branche darstellt. Mittels Sensoren sowie Big-Data-Anwendungen sei es möglich, das Verhalten der Nutzer immer besser zu analysieren und darauf aufbauend das Kundenerlebnis zu verbessern. Wie diese Technologie noch besser in die Produkte des Unternehmens integriert werden kann, stehe daher im Mittelpunkt der zukünftigen Forschungs- und Entwicklungsarbeit von Haier.

Um ein Gefühl für die Produktvielfalt von Haier zu bekommen, eignet sich eine Simulation des Unternehmens, welche den Benutzer in das Haus der Zukunft eintauchen lässt.

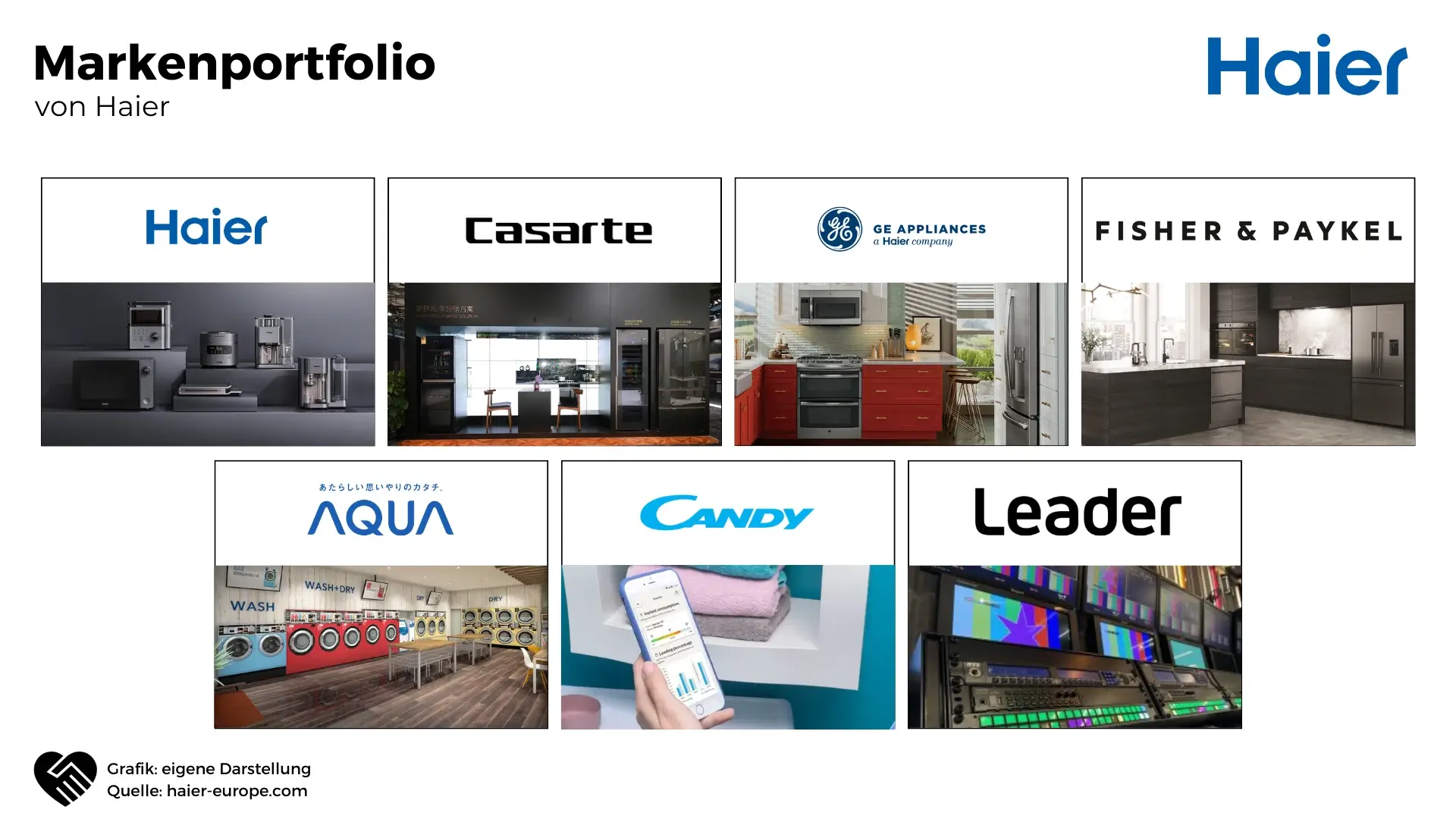

Portfolio von Haier im Detail

Bis auf wenige Ausnahmen sind die Produktpaletten von Haier in China und im Ausland identisch. Wie zuvor beschrieben, befasst sich das Unternehmen mit dem Verkauf von allen denkbaren Haushaltsprodukten und hat sich u. a. durch Akquisitionen ein Portfolio bestehend aus sieben verschiedenen Marken aufgebaut: Haier, Casarte, Leader, GE Appliances, Candy, Fisher & Paykel und AQUA. Demnach fährt Haier eine Mehrmarkenstrategie, um den Ansprüchen verschiedener Kundengruppen in unterschiedlichen Preiskategorien gerecht werden zu können. So kann das Unternehmen von High-End über Mid-Range bis hin zu Low-End sämtliche Segmente der zugrundeliegenden Absatzmärkte bedienen.

Aufgrund der Möglichkeit, die Geräte von Haier über das Smartphone steuern zu können, hat Haier die Produktkategorien in Anlehnung an das Internet of Things benannt.

Internet of Food

Sowohl national als auch international entfällt der höchste Umsatzanteil von Haier auf den Verkauf von Produkten wie Kühlschränke, Gefrierschränke und Küchengeräte, welche unter der Kategorie „Internet of Food“ zusammengefasst werden. Neben Lösungen für die Lagerung von Lebensmitteln gehören auch „Smart Cooking“-Produkte wie Herdplatten oder Dunstabzugshauben zum Produktportfolio. Des Weiteren wird der Geschäftsbereich durch die Bereitstellung von intelligenter Koch- und Ernährungsplanung abgerundet.

Internet of Clothing

Das Geschäft rund um den Verkauf von Waschmaschinen, Trocknern, All-in-One-Waschmaschinen, Wäschepflegemaschinen und beheizten Wäscheständern ist für Haier nicht minder relevant und trägt den Namen „Internet of Clothing“. Während sich das Unternehmen zunächst auf den Vertrieb von Produkten mit einer Funktion fokussierte, besitzen die neuesten Geräte von Haier gleich mehrere Anwendungsmöglichkeiten und sind im Stande, Kleidung zu waschen, trocknen und pflegen.

Internet of Air

Im Bereich „Internet of Air“ beschäftigt sich Haier mit der Herstellung und dem Verkauf von Klimaanlagen sowie Luftreinigungssystemen. Diese werden zum einen für Privathaushalte angeboten, um ein komfortables und gesünderes Raumklima zu ermöglichen. Zum anderen werden die Produkte dieses Segments auch an gewerbliche Kunden im Rahmen einer intelligenten und nachhaltigen Gebäudeplanung verkauft.

Internet of Water

Der letzte größere Geschäftsbereich von Haier nennt sich „Internet of Water“, welcher zahlreiche Produkte wie elektrische Warmwasserbereiter, Gas- und Solar-Warmwasserbereiter, Warmwasserbereiter mit Luftenergie-Wärmepumpen, Wasserenthärtungsanlagen und viele Weitere umfasst. Selbstverständlich sind auch die Lösungen von Haier innerhalb dieses Bereichs in der Lage, intelligent gesteuert zu werden und mit anderen Geräten zu kommunizieren.

Sonstiges

Nicht nur die Produkte an sich werden von Haier fortlaufend verbessert und erweitert, sondern auch das gesamte Portfolio durch eigene Forschungs- und Entwicklungsarbeit oder strategische Übernahmen kontinuierlich ergänzt und diversifiziert. So hat der chinesische Hersteller von Haushaltsgeräten erst im vergangenen Geschäftsjahr bspw. einen Hausreinigungsroboter vorgestellt und plant, zukünftig vermehrt Produkte einzuführen, welche insbesondere das Leben von älteren Menschen erleichtern sollen. Als weiteres Randgeschäft lässt sich bspw. der Verkauf von kleinen Haushaltsgeräten identifizieren, die zwar von Haier entwickelt, jedoch von Dritten produziert werden. Dieser Geschäftszweig dient nach Unternehmensangaben, den Produktmix für Smart-Home-Lösungen zu erweitern.

Produktion und Vertriebswege

Haier bezieht verschiedene Rohstoffe wie Stahl, Aluminium, Kupfer sowie Kunst- und Schaumstoffe von mehreren Zulieferern. Darüber hinaus werden einzelne „Zwischenkomponenten“ von Lieferanten bezogen, obwohl sich Haier zukünftig vermehrt auf die interne Fertigung von Einzelteilen fokussieren will, um mögliche Probleme mit der Lieferkette zu umgehen und im besten Fall Kosten zu senken. Die Endprodukte des Unternehmens werden anschließend in eigenen Fertigungszentren produziert, von welchen zum Ende des letzten Geschäftsjahres 122 weltweit existierten.

Nach Unternehmensangaben verlagern sich die Vertriebswege zunehmend ins Internet. Eine immer höhere Anzahl an Verbrauchern kauft auch teurere Haushaltsgeräte über den Onlineshop von Haier. Im vergangenen Geschäftsjahr stieg das entsprechende Bruttowarenvolumen immerhin um ein Fünftel an, was deutlich oberhalb des Konzerndurchschnitts einzuordnen ist. Um dieser Entwicklung Rechnung zu tragen, investiert Haier u. a. in ein digitales Mitgliederprogramm. Dieses zählte zuletzt immerhin etwa 45,00 Mio. Menschen.

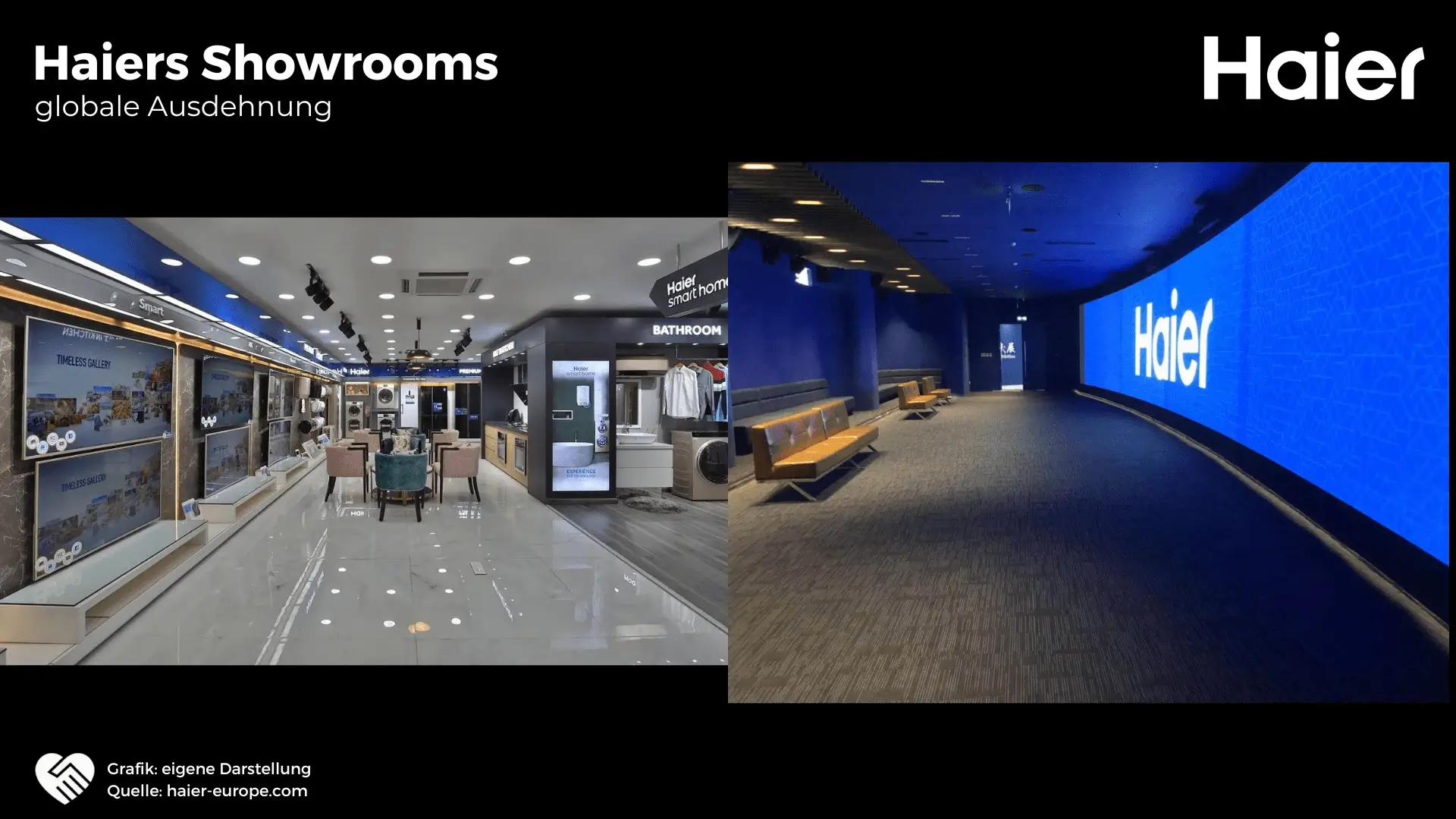

Obwohl ein Großteil der Umsätze von Haier demnach bereits über die Onlineshops des Unternehmens, auf dem jeweiligen Absatzmarkt, generiert wird, besitzt Haier auch Offline-Erlebniszentren, um potenziellen Kunden die Produkte in Person vorführen und schmackhaft machen zu können. Da die COVID-bedingten Maßnahmen und Lockdowns in China in den vergangenen Monaten deutlich abgenommen haben, hat Haier in diesem Zusammenhang verstärkt in eigene Stores investiert, bspw. durch den Bau von Showrooms.

Burggraben

Einleitung

Die Gründung von Haier liegt nun fast 40 Jahre in der Vergangenheit. In diesem Zeitraum ist es dem Unternehmen gelungen, zum weltweit führenden Hersteller von smarten Haushaltsgeräten aufzusteigen. Während das Unternehmen auch im Ausland stark vertreten ist, ist insbesondere die Positionierung auf dem Heimatmarkt hervorzuheben: Im Juni dieses Jahres belegte Haier mit Abstand den ersten Platz als beliebtester Anbieter von Smart-Home-Geräten.

Der Burggraben von Haier wird darüber hinaus durch das Netzwerk des Unternehmens gestärkt. Zum Zeitpunkt dieser Analyse verfügt der chinesische Konzern über eine Präsenz in 160 Ländern auf der ganzen Welt mit 14 Forschungs- und Entwicklungszentren sowie 122 Fertigungszentren. Hervorzuheben sind außerdem die Marken des Unternehmens, wie GE Appliances und Casarte, welche teilweise durch Akquisitionen erworben wurden.

Der spannendste Teil des Artikels mit vielen exklusiven Informationen folgt erst noch. Werde jetzt Wir Lieben Aktien Mitglied und sichere dir Zugriff auf alle wichtigen Informationen, um einen Vorteil an der Börse zu erhalten!

Jetzt Mitglied werden

Porters Five Forces

Nachstehend die Branchenstrukturanalyse nach Michael E. Porter. Diese dient der Einordnung von externen Kräften, welche auf die Unternehmen einer Branche einwirken. Unsere Skala reicht hierbei von 0 bis 5. Je besser Haier aufgestellt ist, desto höher ist die Punktzahl, welche wir vergeben.

Externe Kraft | Stärke | Begründung |

|---|---|---|

Rivalität unter bestehenden Wettbewerbern | 3/5 | Wie in vorherigen Abschnitten der vorliegenden Analyse bereits thematisiert wurde und auch die folgende Branchenanalyse verdeutlichen wird, ist Haier mit komfortablen Abstand zu bestehenden Konkurrenten wie LG Electronics oder Whirlpool als weltweit größter Hersteller von Haushaltsgeräten einzuordnen, welcher zudem schneller als viele Mitbewerber wächst. Daher bewerten wir diese externe Kraft mit 3 von 5 möglichen Punkten. |

Bedrohung durch neue Wettbewerber | 4/5 | Für neue Wettbewerber bestehen in der Branche von Haier die klassischen Eintrittsbarrieren: Aufbau von Produktionskapazitäten sowie Beziehungen zu Lieferanten, Investitionen in Marketing und Vertrieb, um Aufmerksamkeit zu generieren. Aufwendungen für Forschung und Entwicklung und Weiteres sind ebenfalls nicht zu vernachlässigen. Die Bedrohung durch neue Wettbewerber stufen wir folglich als eher unwahrscheinlich ein und vergeben 4 von 5 Punkte. |

Verhandlungsmacht der Lieferanten | 3/5 | Im Kapitel „Produktion und Vertriebswege“ sind wir bereits auf die Lieferanten von Haier eingegangen. Im vergangenen Geschäftsjahr waren die fünf wichtigsten Zulieferer für etwa ein Fünftel der Warenlieferungen verantwortlich. Somit besteht keine erhebliche Abhängigkeit seitens Haier. Da sowohl der Hersteller von Haushaltsgeräten als auch die Zulieferer an einer reibungslosen Kooperation interessiert sein dürften, bewerten wir die Verhandlungspositionen als ausgeglichen. |

Verhandlungsmacht der Kunden | 4/5 | Die Mehrmarkenstrategie von Haier erlaubt es dem Unternehmen, Produkte in verschiedenen Preissegmenten anzubieten. In diesem Zusammenhang konnte der Konzern insbesondere von der Stärke der High-End-Produkte profitieren und höhere Umsatzkosten an die Abnehmer weiterreichen. Allgemein verzeichnet Haier in einer langfristigen Betrachtung ein recht stetiges Wachstum der Bruttomargen, weshalb wir für die Verhandlungsmacht der Kunden 4 von 5 Punkte vergeben. |

Bedrohung durch Ersatzprodukte | 5/5 | Haier besitzt ein umfassendes Portfolio im Bereich von Haushaltsgeräten. Ein Szenario, in welchem die Menschen auf Kühlschränke, Waschmaschinen, Klimaanlagen und weitere Produkte dieses Bereichs verzichten können, ist kaum vorstellbar. Zudem zeichnet sich Haier durch eine stetige Verbesserung der Lösungen aus, sodass wir die Bedrohung durch Innovationen anderer Hersteller ebenfalls als gering bewerten und folglich die volle Punktzahl vergeben. |

Geschäftsführung

Li Huagang

Huagang wurde 1969 in China geboren. Er absolvierte 1991 sein Studium der Wirtschaftswissenschaften an der Huazhong University of Science and Technology in China und erwarb 2014 seinen Executive Master of Business Administration (EMBA) an der China Europe International Business School. Derzeit ist er Chairman und Präsident von Haier Smart Home (Haier). Huagang trat bereits nach seinem Bachelor 1991 in das Unternehmen ein und bekleidete viele verschiedene Positionen, darunter Leiter des Vertriebs in der Marketing- und Promotionsabteilung von Haier und General Manager der China-Operation von Haier. Von 2017 bis 2019 war er bereits CEO von Haier Electronics. Seit 2019 ist Huagang im Vorstand von Haier Electronics. Er verfügt über umfangreiche Erfahrung in den Bereichen Unternehmensführung, Marketing, Markenführung und globale Geschäftstätigkeit.

2. Fundamentale Analyse

Kennzahlen

Die Prognosen aus diesem Abschnitt werden vom Aktienfinder zur Verfügung gestellt.

Umsatz

Entwicklung

Bis einschließlich 2009 entwickelten sich die Umsätze von Haier zwar stetig, jedoch mit einer eher niedrigen Wachstumsdynamik. Damals erwirtschaftete der Hersteller von Haushaltsgeräten fast 90,00 % der Erlöse auf dem Heimatmarkt. Dies änderte sich daraufhin jedoch schlagartig, da das Unternehmen fortlaufend ins Ausland expandierte. Und das mit Erfolg, denn der Expansionsstrategie von Haier ist der überwiegende Anteil des Umsatzwachstums im vergangenen Jahrzehnt zuzuschreiben.

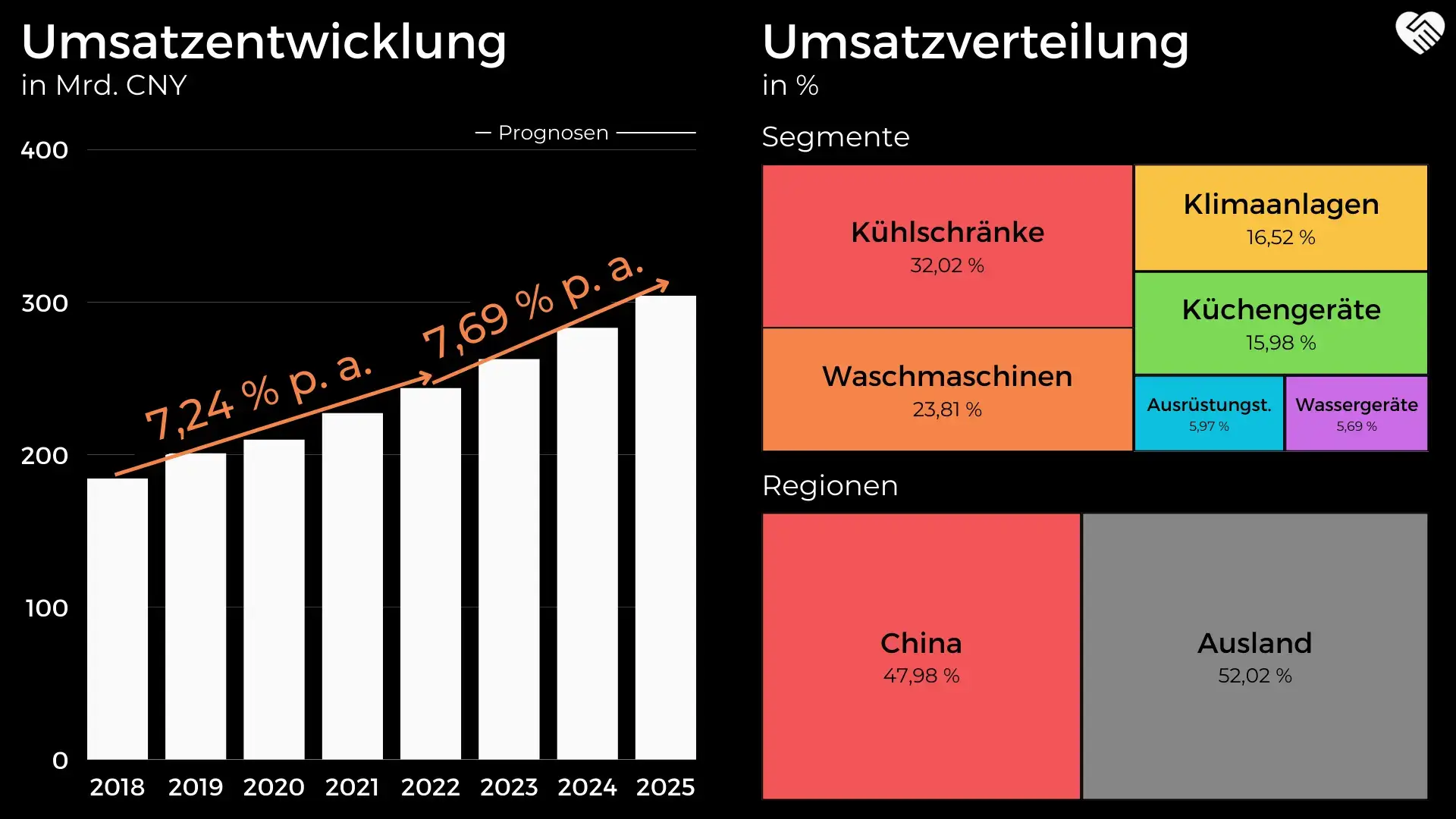

Auch im von uns betrachteten Zeitraum ist das durchschnittliche Wachstum der Erlöse mit 7,24 % pro Jahr, in Anbetracht der Peer Group, als attraktiv zu bewerten. Dieses fußt auf mehreren Faktoren: Zum einen kann Haier aufgrund von Innovationen das Portfolio stetig ergänzen und abrunden. So wurden auch in 2022 neue Kategorien eingeführt. Das organische Wachstum wird außerdem durch die anhaltende geographische Expansion begünstigt. Zum anderen besitzt das Unternehmen eine nicht unerhebliche Pricing Power, welche neben einzelnen Übernahmen das organische Wachstum beschleunigte.

Die Analysten zeigen sich auch für die kommenden Geschäftsjahre optimistisch. Demnach soll Haier einen Umsatzrekord nach dem anderen verbuchen können und die Erlöse von 243,51 Mrd. CNY in 2022 auf 304,13 Mrd. CNY in 2025 steigern. Dies würde einem durchschnittlichen Anstieg um 7,69 % pro Jahr und somit einer marginalen Beschleunigung der vergangenen Wachstumsdynamik entsprechen.

Umsatzverteilung nach Segmenten

Im Rahmen des Abschnitts zum Geschäftsmodell haben wir die verschiedenen Produktkategorien von Haier detailliert vorgestellt. An dieser Untergliederung orientiert sich auch die Umsatzverteilung nach Segmenten. In diesem Zusammenhang lassen sich zwei Produkte identifizieren, welche mit einem kombinierten Umsatzanteil von mehr als 50,00 % bereits für einen Großteil der Einnahmen von Haier verantwortlich sind. Dabei handelt es sich um Kühlschränke (32,02 %) und Waschmaschinen (23,81 %). Zudem können diese Geschäftsbereiche langfristig tendenziell schneller als die gesamten Umsätze des Unternehmens gesteigert werden.

An dritter und vierter Stelle der wichtigsten Segmente von Haier folgen Klimaanlagen und Küchengeräte. Während erstere in 2022 für 16,52 % der gesamten Umsätze verantwortlich waren, erwirtschaftete Haier mit dem Verkauf von Lösungen für ein verbessertes Raumklima 15,98 % der Einnahmen.

Darüber hinaus besitzt Haier zwei weitere Geschäftsbereiche, welche jeweils etwas mehr als ein Zwanzigstel zu den Umsätzen beitragen. Dabei handelt es sich um sogenannte Ausrüstungsteile (bspw. kleinere Elektronik und Zubehör) sowie das recht junge Geschäft rund um den Verkauf von Lösungen für die Erwärmung und Aufbereitung von Wasser.

Umsatzverteilung nach Regionen

Die Umsatzverteilung nach Regionen gestaltet sich im Fall von Haier recht simpel: Das Unternehmen erwirtschaftet eine Hälfte der Erlöse auf dem heimischen Markt in China und die andere Hälfte im Ausland, zumindest ungefähr. Mit einem Anteil i. H. v. 52,02 % in 2022 überwiegen die ausländischen Erlöse derzeit marginal.

Obwohl Haier auch in China grundsätzlich steigende Einnahmen verzeichnet, ist die Wachstumsdynamik im Ausland aufgrund des Expansionsbestrebens des Herstellers von Haushaltsgeräten tendenziell höher. Hervorzuheben sind hier insbesondere die Absatzmärkte Nordamerika, Europa, Australien und Japan.

EBIT und Konzerngewinn

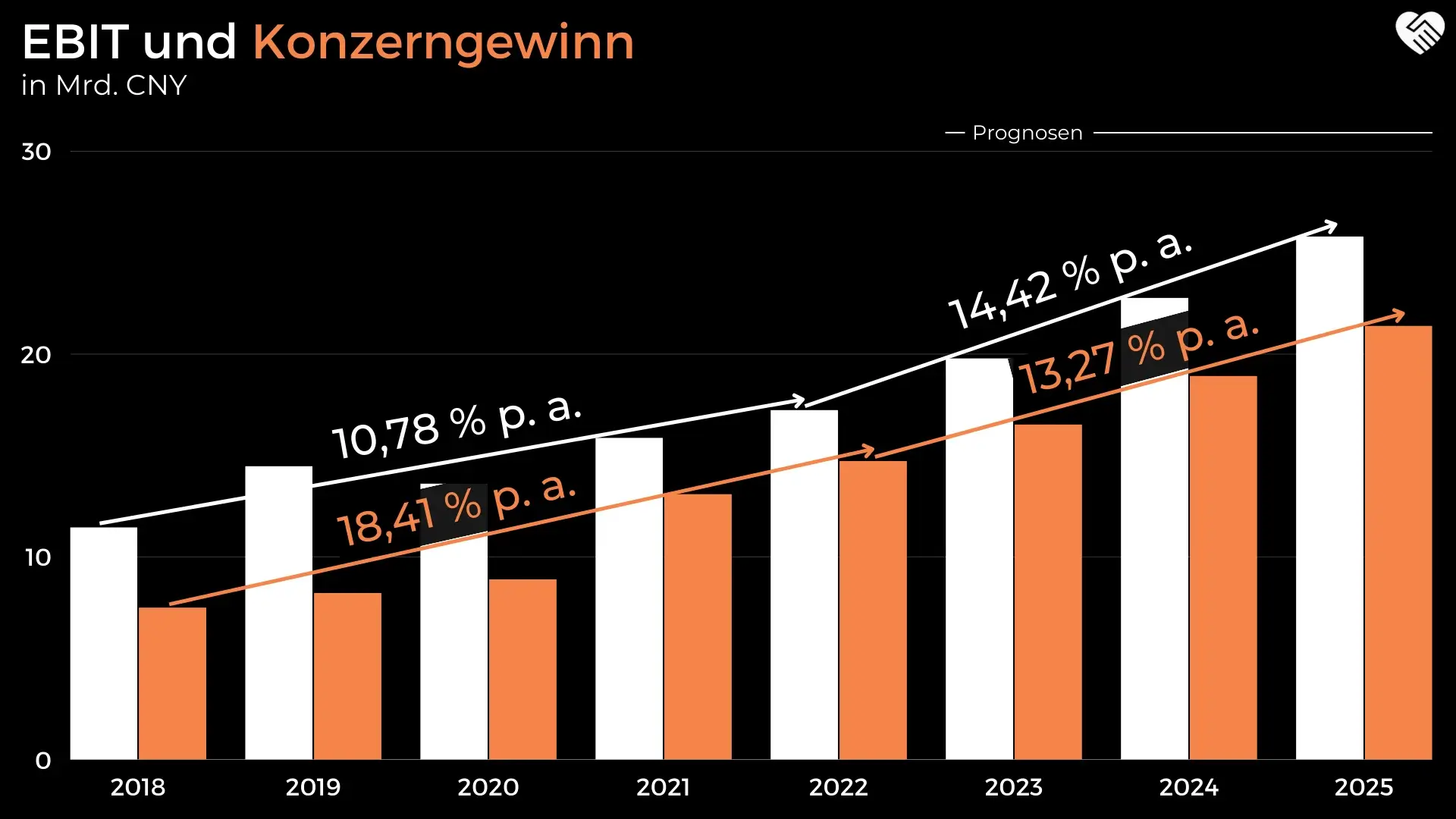

Zwischen 2018 und 2022 entwickelten sich die operativen Ergebnisse und Konzerngewinne von Haier annähernd im Gleichschritt zu den Umsätzen. Während das EBIT im Geschäftsjahr 2020 aufgrund der Auswirkungen der Corona-Pandemie kurzzeitig marginal sank, konnte diese Entwicklung durch nicht-operative Einnahmen ausgeglichen werden. Somit stieg das Nettoergebnis kontinuierlich auf neue Höchststände.

Auffällig ist außerdem die durchschnittliche Geschwindigkeit des Anstiegs der betrachteten Kennzahlen. Mit 10,78 % bzw. 18,41 % pro Jahr liegt diese nämlich deutlich oberhalb der Umsatzentwicklung. Dies ist, neben einzelnen Sonderfaktoren, in erster Linie mit einem unterdurchschnittlichen Anstieg von operativen Aufwendungen wie Forschungs- und Entwicklungskosten sowie Ausgaben für Marketing und Vertrieb zu erklären.

Auch diese Entwicklung wird sich voraussichtlich bis mindestens 2025 fortsetzen. Die Analysten erwarten einen Anstieg der Konzerngewinne auf 21,38 Mrd. CNY, was einem Anstieg um 13,27 % pro Jahr entsprechen würde. Das EBIT soll derweil auf 25,79 Mrd. CNY und somit sogar um durchschnittlich 14,42 % ansteigen.

Margen

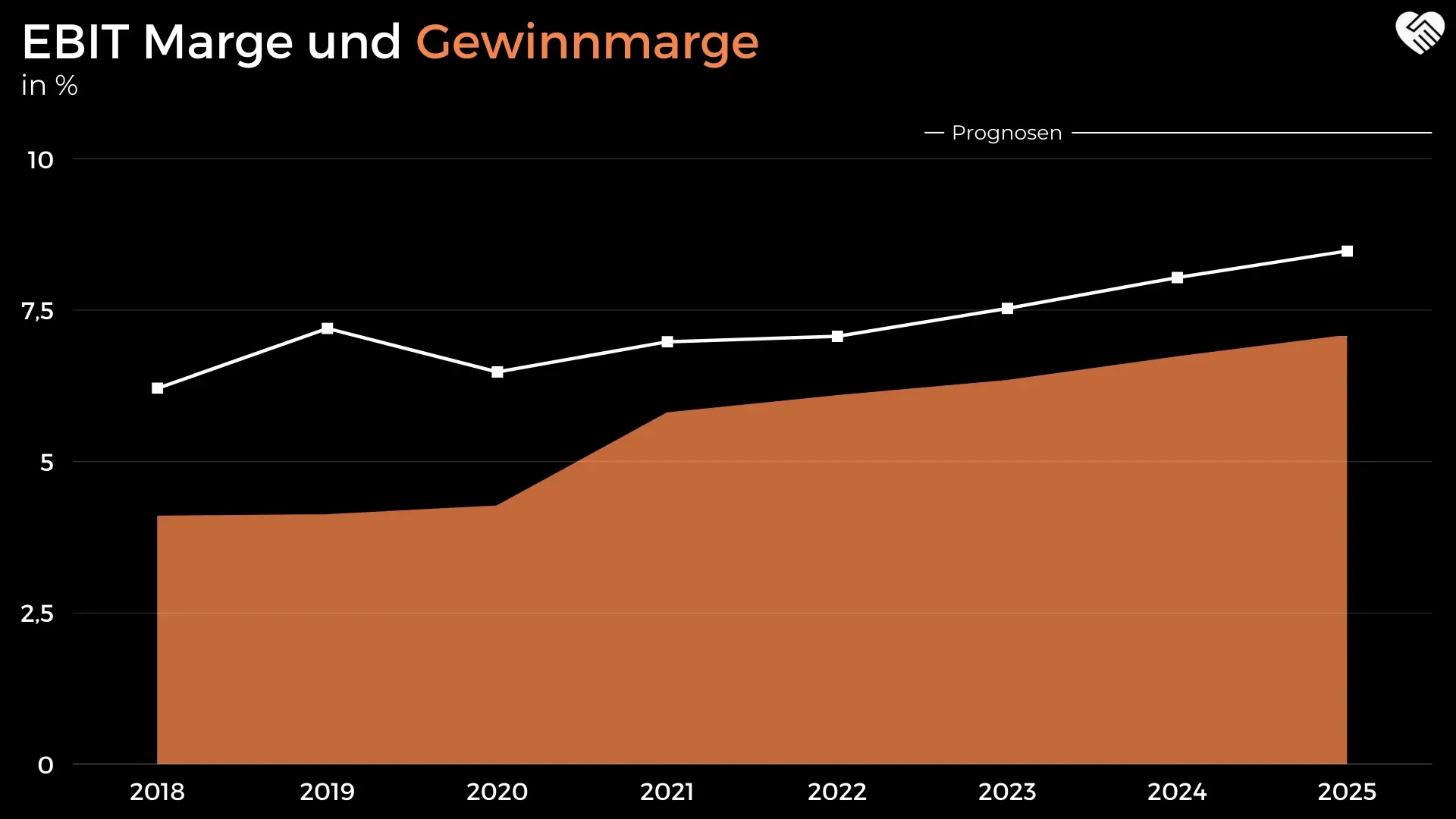

In vorherigen Abschnitten der Analyse haben wir bereits kurz erwähnt, dass Haier über eine solide Pricing Power verfügt und höhere Umsatzkosten zumindest in der Vergangenheit an die Kunden weiterreichen konnte. Demzufolge steigt die Bruttomarge seit mehreren Geschäftsjahren unter leichten Schwankungen an und belief sich in den letzten vier Quartalen auf 31,50 %.

Das Wachstum des Bruttogewinns ist für die Entwicklung EBIT Marge und Gewinnmarge jedoch nur einer von vielen Faktoren. Wie dem Abschnitt zum Wachstum der Gewinne von Haier zu entnehmen ist, wuchsen auch die sonstigen operativen Aufwendungen in Relation zu den Umsätzen über mehrere Jahre hinweg unterdurchschnittlich stark an. Demnach konnten beide betrachteten Gewinnspannen deutlich ausgebaut werden. Während sich das EBIT von Haier in 2018 noch auf 6,21 % der Erlöse belief, waren es im vergangenen Geschäftsjahr bereits 7,07 %. Die Nettomarge stieg derweil von 4,06 % auf 6,04 an, also um fast 50,00 %.

Dass die Analysten in den nächsten drei Geschäftsjahren ein überproportionales Gewinnwachstum erwarten, spiegelt sich selbstverständlich in der dargestellten Entwicklung der Margen wider, welches sich demnach bis 2025 nahtlos fortsetzen soll. Die operative Gewinnspanne könnte sich dann bereits auf 8,48 % belaufen. Doch auch bei gleichbleibenden Margen ist die Profitabilität von Haier als sehr positiv zu bewerten, wie auch der folgende Konkurrenzvergleich zeigen wird.

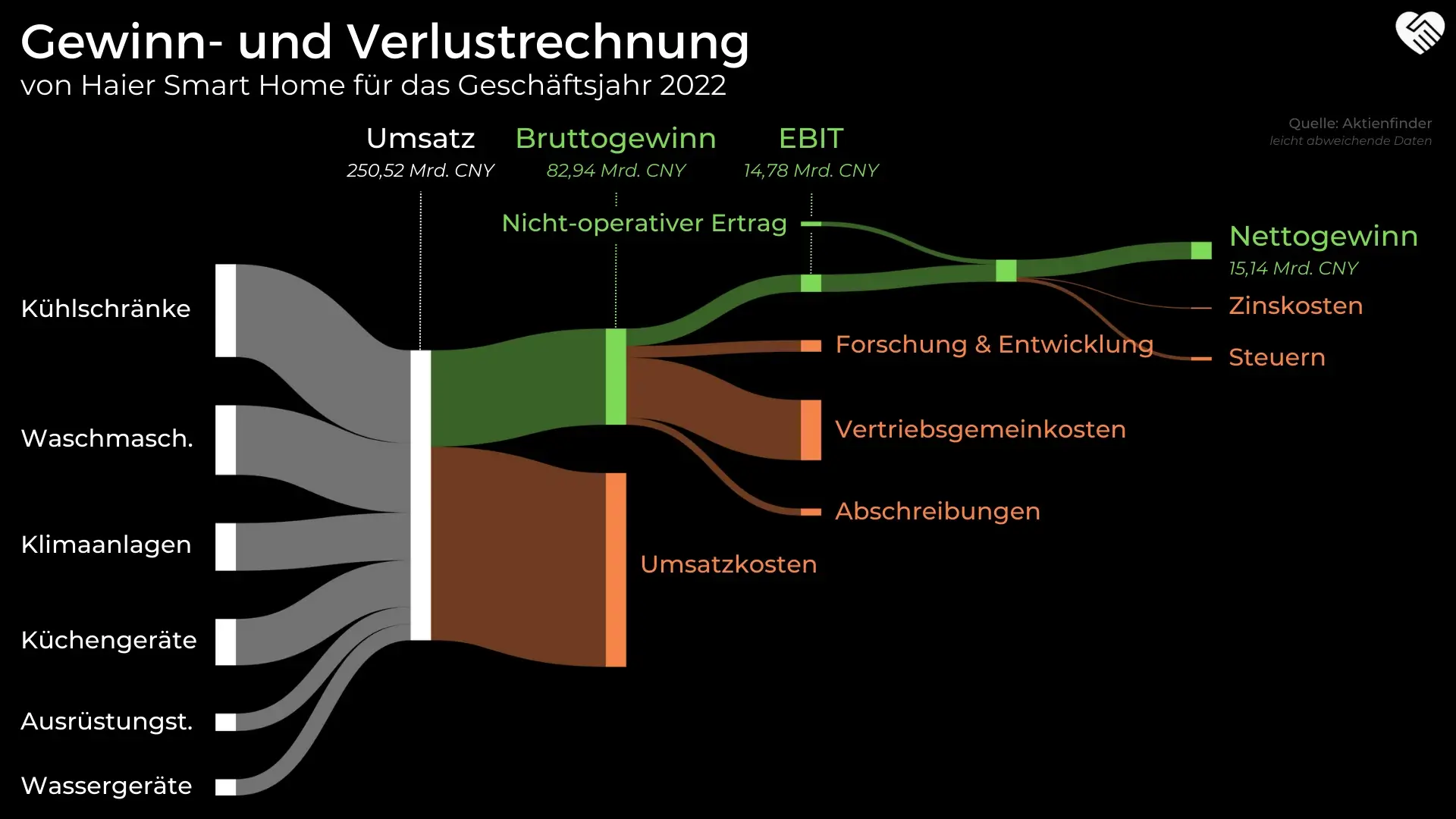

Gewinn- und Verlustrechnung

In der folgenden Abbildung ist die Gewinn- und Verlustrechnung von Haier Smart Home dargestellt. Es ist somit ein Überblick über die Erkenntnisse aus den vergangenen Kapiteln.

Dividendenpolitik und Aktienrückkäufe

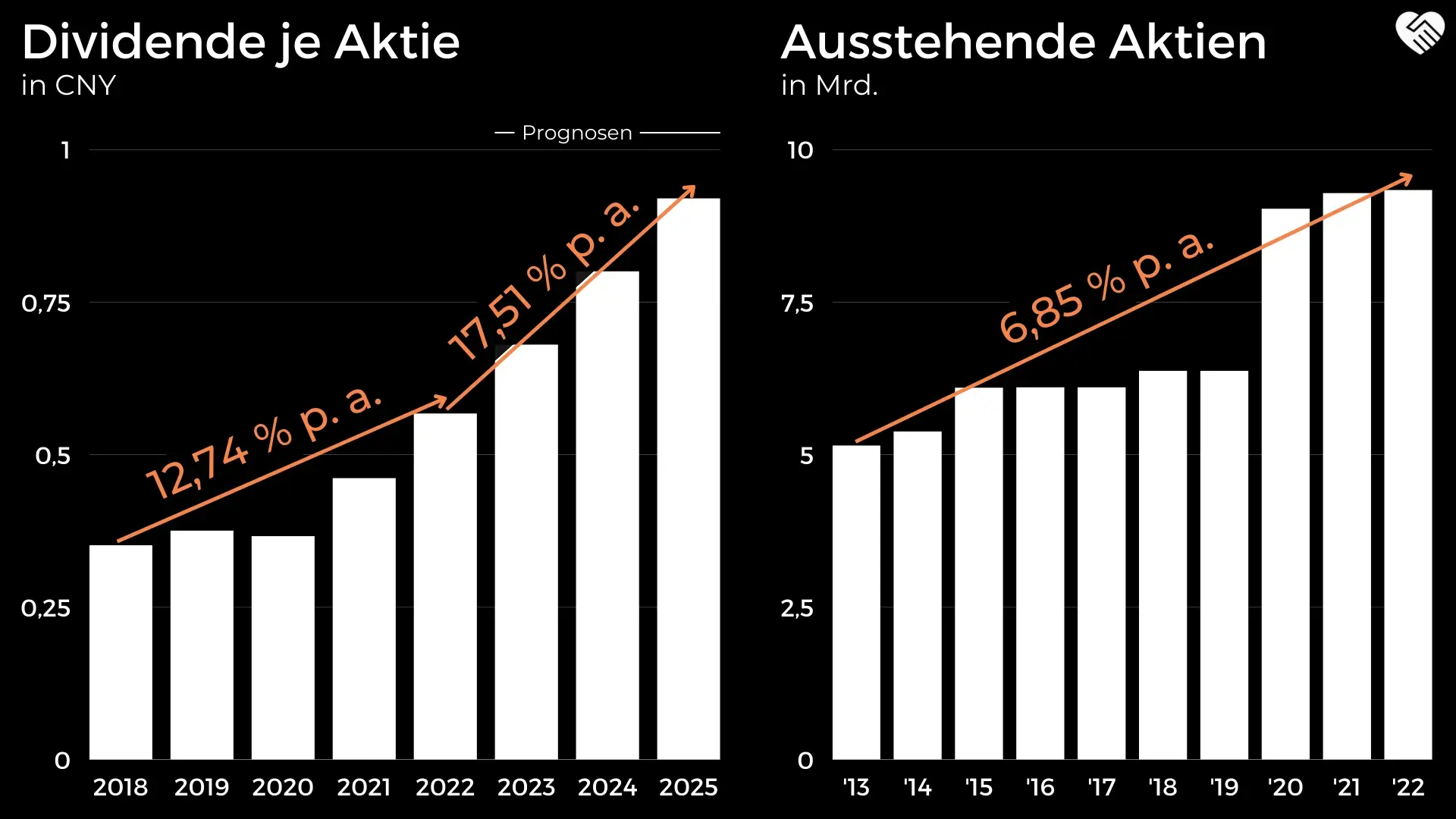

Im Jahr 1995, also kurz nach dem Börsengang, hatte Haier damit begonnen, Dividenden an Anteilseigner auszuschütten. Allerdings legte das Unternehmen insbesondere in den ersten 15 Jahren seiner Dividendenhistorie keinen großen Wert auf ein kontinuierliches Wachstum der Gewinnbeteiligungen, was in Anbetracht der unstetigen Gewinnentwicklung nicht verwunderlich ist. Seit dem Jahr 2008 gelingt es Haier, die Gewinne recht gleichmäßig zu steigern, was sich auch in der Dividendenentwicklung widerspiegelt. Obwohl die Ausschüttungen auch in diesem Zeitraum gelegentlich gesenkt werden, steht ein beachtliches Wachstum zu Buche.

Auch im von uns betrachteten Zeitraum steigerte Haier die Dividenden unterm Strich von 0,35 CNY je Anteil auf 0,57 CNY, was einem durchschnittlichen Anstieg i. H. v. 12,74 % pro Jahr entspricht. Bei der Berechnung der Dividendenrendite müssen die verschiedenen Aktiengattungen von Haier berücksichtigt werden. So lassen sich folgende Werte ermitteln:

- A-Aktie: 2,40 %

- H-Aktie: 2,47 %

- D-Aktie: 6,65 %

Die aktuelle Ausschüttungsquote liegt bei 32,39 %, sodass für weitere Erhöhungen in den kommenden Geschäftsjahren noch einiges an Spielraum gegeben ist. Anhand der Analystenschätzungen ist bis 2025 mit einem durchschnittlichen Anstieg um 17,51 % pro Jahr auf 0,92 CNY je Aktie zu rechnen.

Darüber hinaus kaufte Haier in unregelmäßigen Abständen auch eigene Aktien zurück. Allerdings reichten die finanziellen Mittel, welche in den vergangenen Geschäftsjahren hierfür aufgewendet wurden, nicht annähernd aus, um den Einfluss von Kapitalerhöhungen auszugleichen. Insbesondere der Börsengang in Hongkong vor fast vier Jahren führte zu einem deutlichen Wachstum der Anzahl ausstehender Anteile, sodass sich für die letzten zehn Jahre ein durchschnittlicher Anstieg um 6,85 ergibt.

Historische Kennzahlen

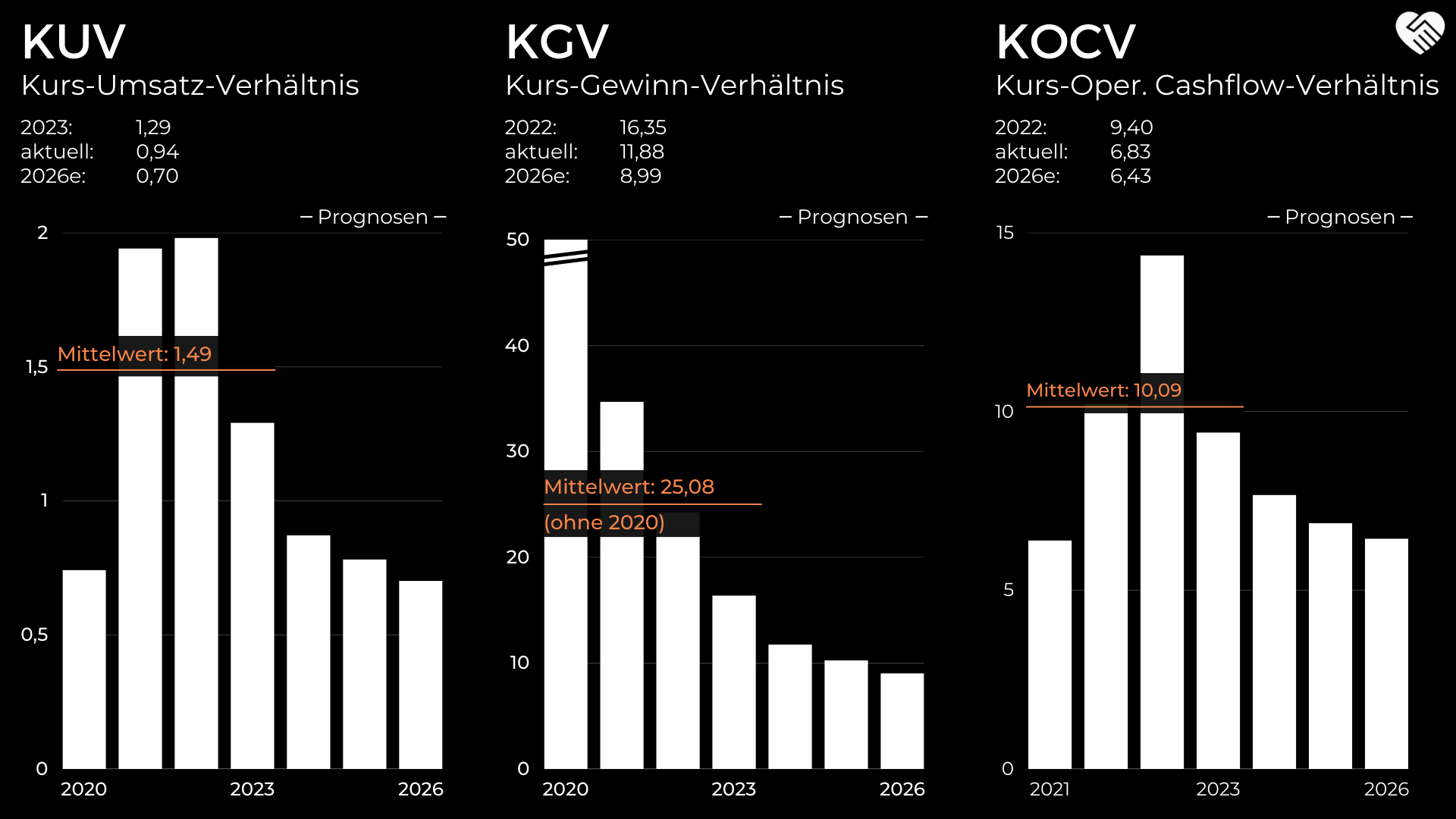

KUV

Trotz eines attraktiven Umsatzwachstums verzeichnete auch das Kurs-Umsatz-Verhältnis von Haier bis 2020 ein stetiges Wachstum, da die Marktkapitalisierung des Unternehmens schneller anstieg. In den letzten zwei Jahren hat sich diese Entwicklung allerdings umgekehrt, da sich Haier bei weiterhin steigenden Erlösen seit mehreren Quartalen in einer Korrektur befindet. Während sich so ein aktuelles KUV von 0,85 ergibt, könnte das Multiple bis 2025 auf 0,70 absinken.

KGV

Die Entwicklung der Kurs-Gewinn-Verhältnisse zwischen 2018 und 2022 lässt sich vollständig mit der Entwicklung der Kurs-Umsatz-Verhältnisse vergleichen. Während das Gewinnvielfache in 2020 mit einem Wert von 27,67 seinen Hochpunkt verzeichnete, beläuft sich der historische Durchschnitt auf 17,85. Zum Zeitpunkt dieser Analyse liegt das KGV bei 13,64 und somit deutlich unterhalb dieses Werts.

KOCV

In Anbetracht der zuvor beschriebenen Multiples überrascht die Entwicklung des Kurs-Cashflow-Verhältnisses nicht. Auch dieses Multiple stieg bis einschließlich 2020 kontinuierlich an, bevor die jüngste Korrektur zu rückläufigen Werten führte. Mit 10,22 liegt das KOCV derzeit auf Höhe des historischen Mittelwerts von 9,78 und könnte den Analystenschätzungen entsprechend bis 2025 auf 7,49 sinken.

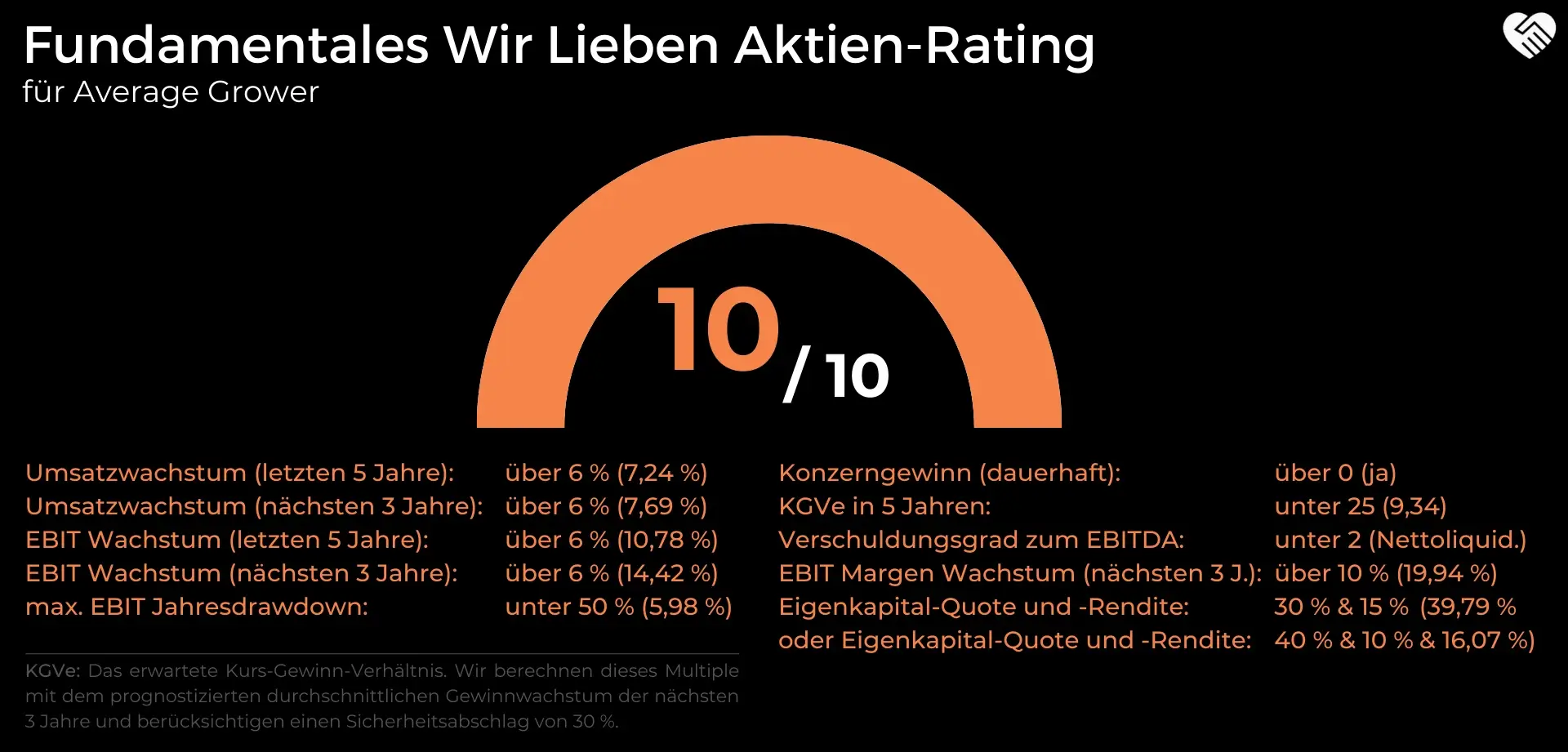

Einordnung nach Peter Lynch

Im Vergleich zur Peer Group kann Haier ein sehr gleichmäßiges Wachstum der fundamentalen Kennzahlen vorweisen, welches nur selten ins Stocken gerät. Angetrieben durch vereinzelte Übernahmen, die Einführung neuer Produktkategorien sowie die Stärke von High-End-Marken konnten die Erlöse innerhalb der letzten fünf Geschäftsjahre um mehr als 7,00 % pro Jahr gesteigert werden. An dieser Entwicklung wird sich zumindest bis 2025 in Anbetracht der Analystenschätzungen voraussichtlich nichts ändern. Trotz einer sehr dynamischen Steigerung der Gewinne nehmen wir angesichts des organischen Umsatzwachstums eine Einordnung als Average Grower vor.

Fundamentales Wir Lieben Aktien-Rating

Zum Zeitpunkt dieser Analyse gibt es anhand unseres Wir Lieben Aktien-Ratings rein gar nichts an den Fundamentaldaten von Haier auszusetzen. Der Hersteller von Haushaltsgeräten ist in der Lage, die Umsätze und Gewinne vergleichsweise dynamisch zu steigern, besitzt nach Abzug des Cashbestands keine Nettoverschuldung, ist nach dem KGVe in fünf Jahren nicht teuer bewertet und kann eine hohe Eigenkapitalrendite erwirtschaften. Demnach ist Haier eines der wenigen Unternehmen, welches die volle Punktzahl erreicht.

3. Konkurrenzvergleich und Branchenanalyse

Allgemeine Infos über die Branche

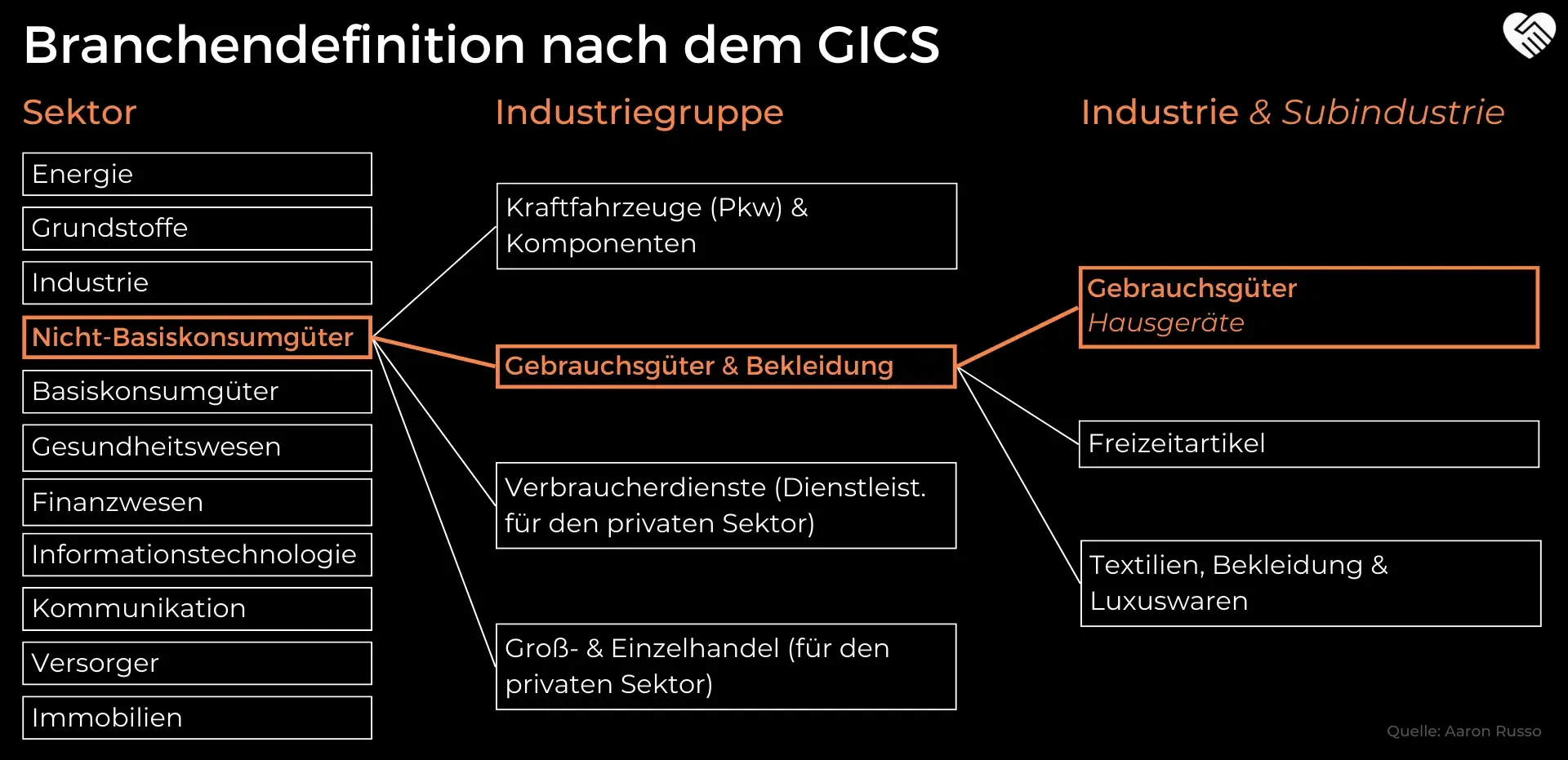

Einordnung nach dem GICS

Zur besseren Einordnung definieren wir zuerst die Branche, basierend auf der zentralen Geschäftstätigkeit des Unternehmens. Wir beziehen uns hierbei auf den Global Industry Classification Standard (kurz GICS), der zunächst den Sektor definiert, welcher sich wiederum in Industriegruppe, Industrie und Subindustrie unterteilen lässt.

Betrachtung der Märkte

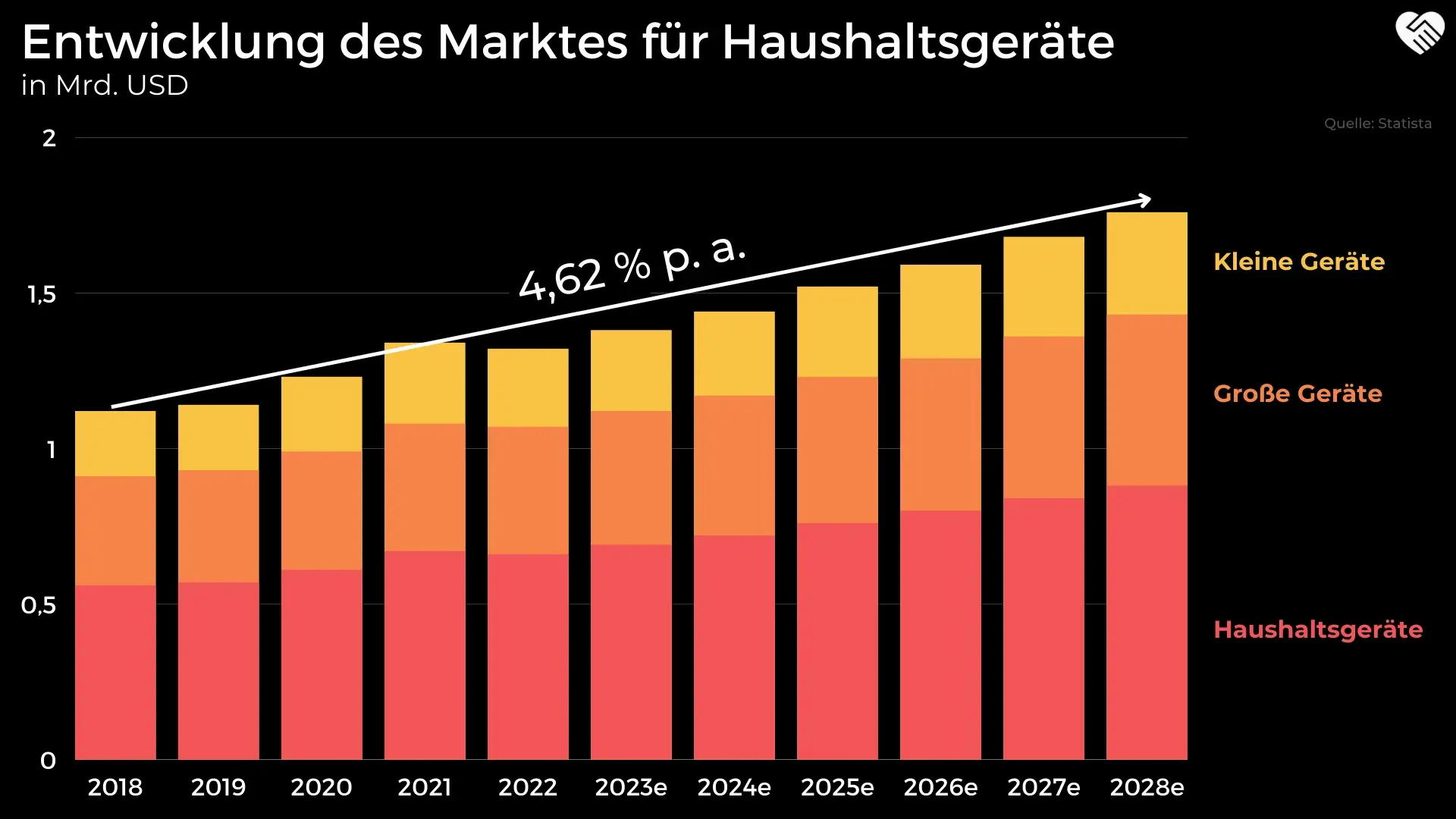

Umsatzentwicklung des Marktes für Haushaltsgeräte

Bei Betrachtung des Gesamtmarktes für Haushaltsgeräte erkennt man ein Wachstum der Umsätze von 4,62 % pro Jahr im Durchschnitt. Mit eigenen Produkten wie Kühlschränken ist auch Haier Smart Home in diesem Markt vertreten, deckt allerdings einen noch weitaus größeren Teil ab, als hier dargestellt.

Das Wachstum des Marktes ist durch unterschiedliche Ursachen begründet. Aufgrund eines spürbaren Bevölkerungswachstums ist u. a. die Nachfrage nach Haushaltsgeräten enorm gestiegen. Auch der wachsende Bedarf, einen modernen Lebensstil zu führen, ist hierbei entscheidend. Haier Smart Home kommt außerdem mit China aus einem Land, in dem der Wohlstand zwar in den letzten Jahren schon gewachsen ist, dies in Zukunft allerdings wohl nochmal deutlich wird. Diese Tatsache wirkt sich zusätzlich positiv auf das chinesische Unternehmen aus, das von diesem Wachstum profitiert.

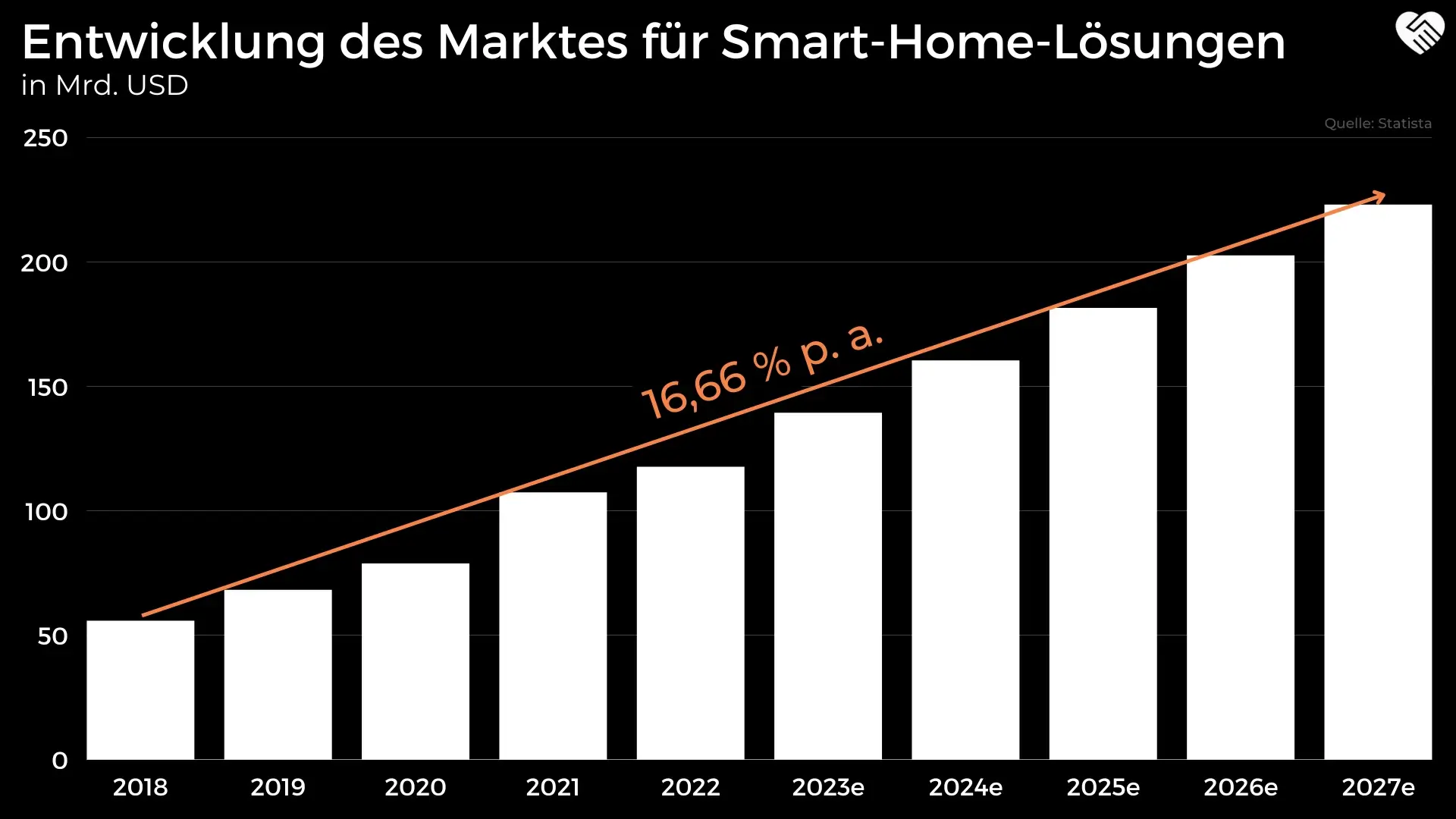

Umsatz mit Smart-Home-Lösungen weltweit

Ein wesentlich wachstumsstärkerer Sektor wird im Vergleich zu den Haushaltsgeräten der Markt für Smart-Home-Lösungen sein. Zwischen 2018 und 2017 soll sich eine durchschnittliche Wachstumsrate von 16,66 % pro Jahr ergeben.

Die Nutzung von Smart-Home-Lösungen schreitet weltweit voran und hat positive Einflussfaktoren auf die Produktangebote von Haier Smart Home. Weil der Zugang zu Breitbandinternet immer weiter voranschreitet und die Nachfrage der Menschen nach intelligenten Geräten im Haushalt immer weiter zunimmt, kann der Markt als schnellwachsend beschrieben werden. Auf die genaue Penetrationsrate dieser Industrie kommen wir gleich noch zu sprechen.

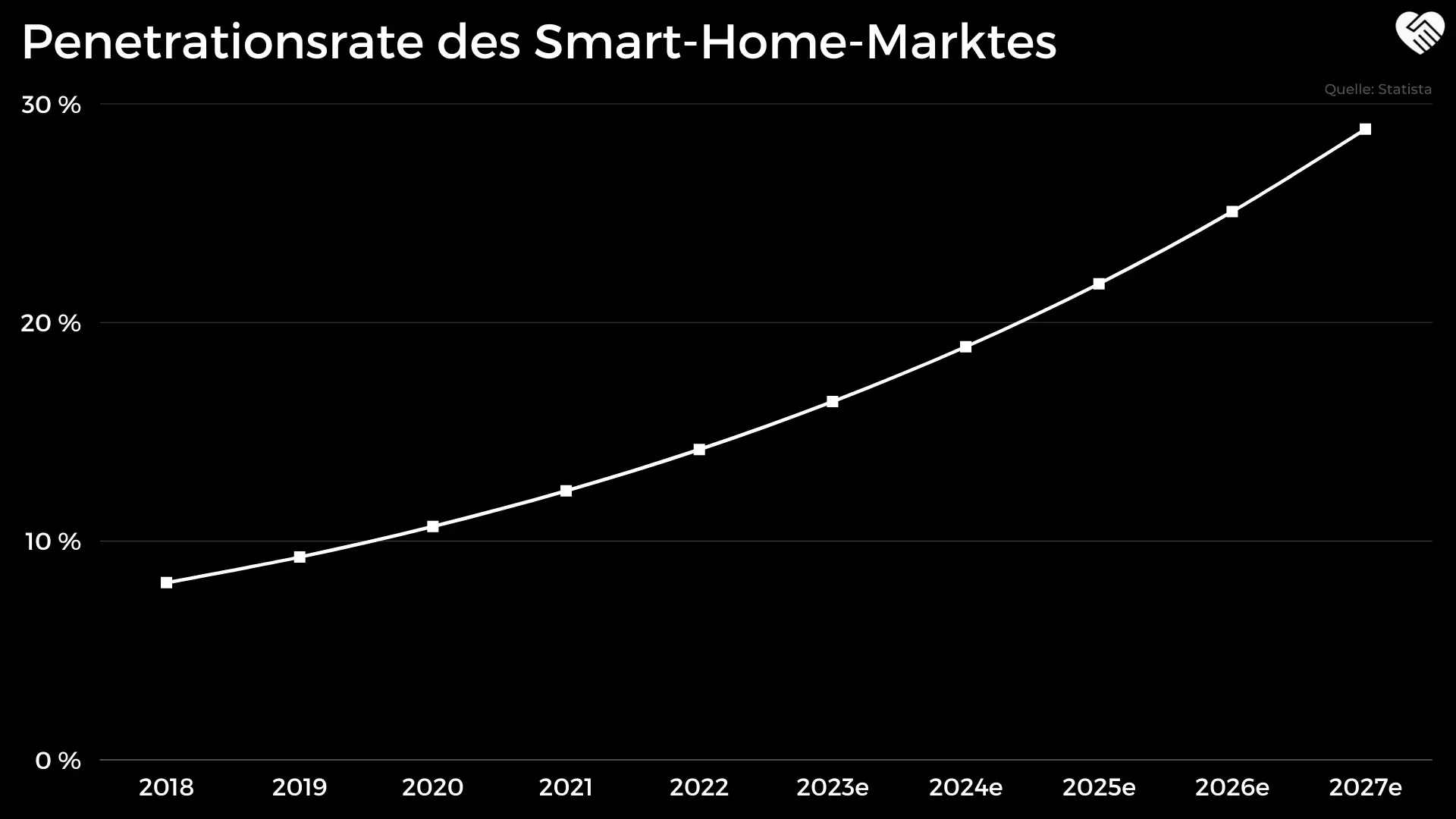

Penetrationsrate des Smart-Home-Marktes

Wie eben schon erwähnt, wollen wir auch einen Blick auf die Penetrationsrate dieses Marktes werfen. Diese gibt an, wie groß der Anteil der Bevölkerung ist, der ein Produkt oder eine Dienstleistung besitzt oder nutzt. Sie kann daher ganz gut messen, wie weit vorangeschritten der Markt schon ist und wie gut dieser durchdrungen werden kann.

Bei Smart-Home-Lösungen entwickelte sich die Rate klar positiv. Während 2018 die Penetrationsrate bei noch etwa 8,00 % lag, wird man den Wert bis 2027 voraussichtlich auf bis zu 28,84 % steigern können. Die Gründe hierfür sind in etwa dieselben, die wir bei der Marktentwicklung angesprochen haben. Für Haier Smart Home ist eine solche Entwicklung selbstverständlich positiv zu werten, gerade weil das Unternehmen geografisch so ausgerichtet ist, dass es von den wachstumsstärksten Regionen profitieren kann.

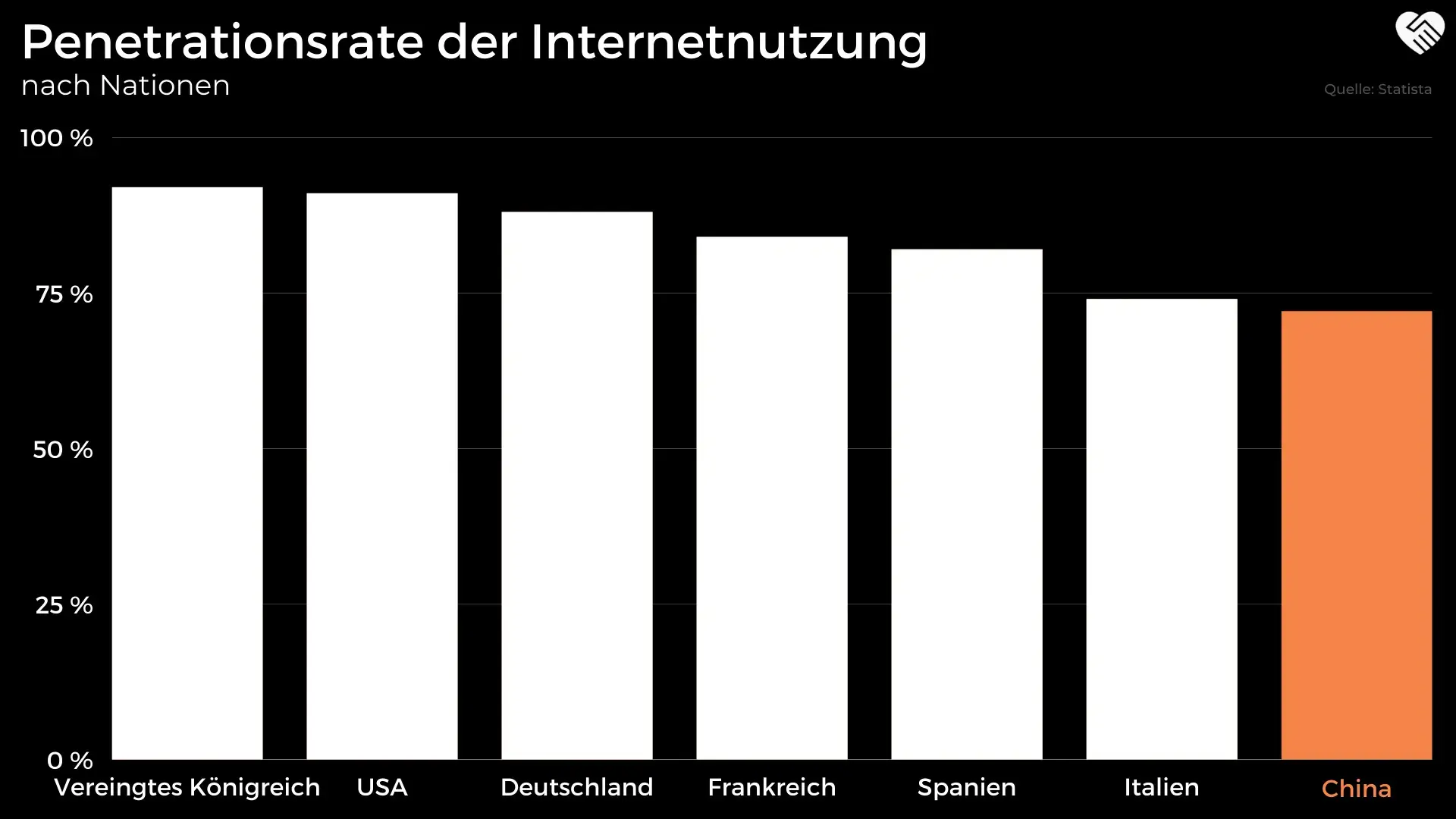

Penetrationsrate der Internetnutzung nach unterschiedlichen Nationalitäten

Anhand der Internetdurchdrindung verschiedener Länder können wir im Zusammenhang mit dem Geschäft von Haier Smart Home recht gut einschätzen, in welchen Regionen noch Wachstum stecken könnte. Denn um sich ein Smart-Home-Netzwerk aufzubauen, benötigt es zwingend eine Internetverbindung.

Der chinesische Markt besitzt in dieser Hinsicht noch viel Potenzial und kann bisher nur eine Rate von 72,00 % vorweisen, während der europaweite Durchschnitt bei 81,00 % liegt. Dies geht einher mit weiteren Schätzungen im direkten Zusammenhang mit Smart-Home-Lösungen, die davon ausgehen, dass in Zukunft der chinesiche Markt mit die höchste Wachstumsrate haben wird. Auch für Haier Smart Home ist dieser Markt sehr attraktiv, da der Konzern, aus dieser Region stammend und mit der Marktposition, als einer der Profiteure hervorgehen dürfte.

Führende Unternehmen

Umsatzstärkste Hersteller für Haushaltsgeräte

Gemessen am Umsatz aus dem Geschäftsjahr 2022 gilt Haier Smart Home als der umsatzstärkste Hersteller für Haushaltsgeräte weltweit. Mit Erlösen i. H. v. 35,12 Mrd. USD konnte man sich klar gegen Konkurrenten wie LG Electronics oder die Midea Group durchsetzen.

Was auffällig ist, ist die Herkunft der jeweiligen Konzerne. Denn bis auf die Whirlpool Corporation aus den USA, kommen alle Unternehmen aus Europa oder Asien. Die starke Position einiger europäischer Unternehmen beruht zum Teil auf einer langjährigen Marktpräsenz, die eine hohe Markenbekanntheit verschafft hat. Der deutsche Haushaltsgerätehersteller Miele bspw. kann auf eine über 120-jährige Firmengeschichte zurückblicken.

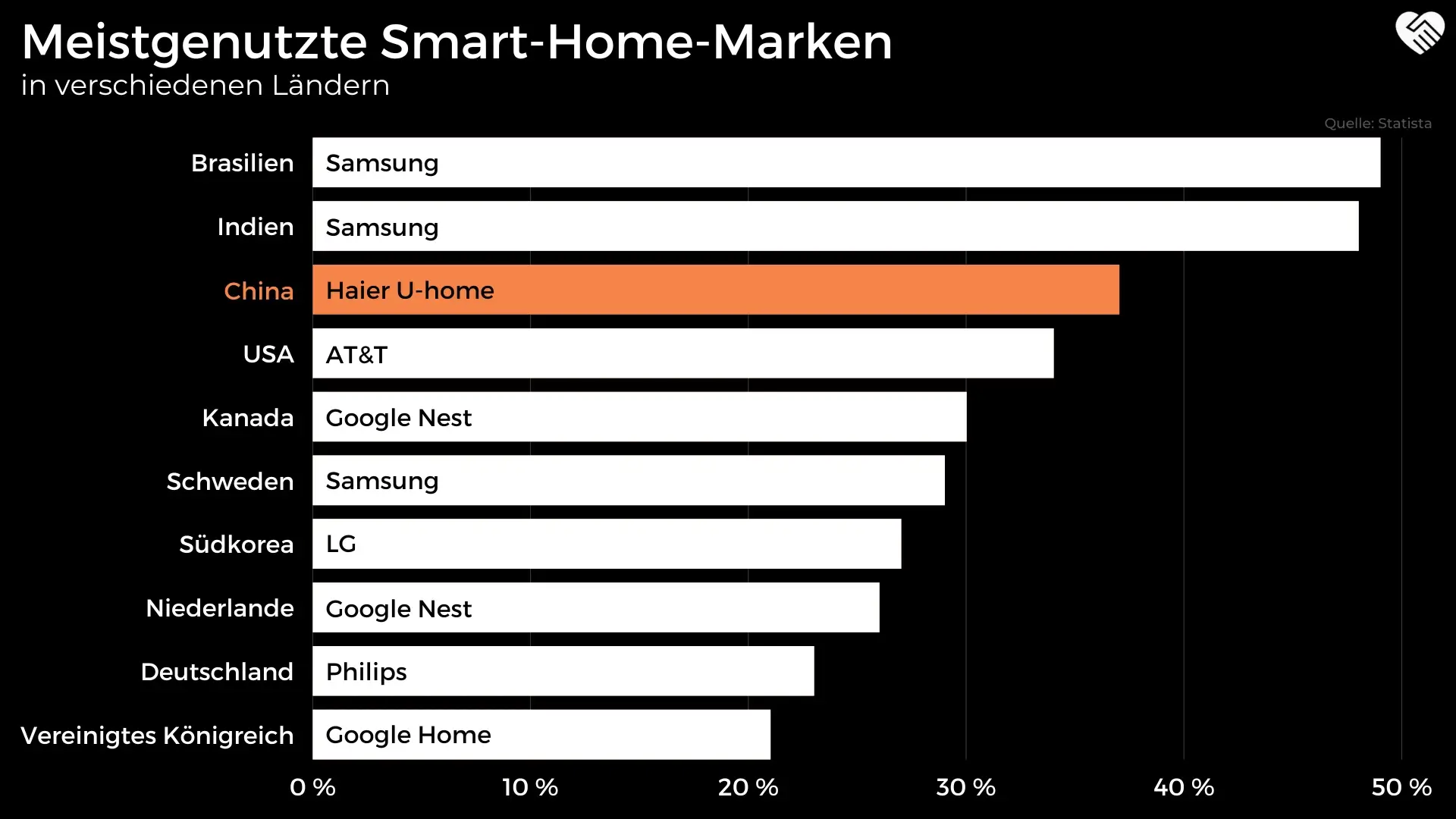

Meistgenutzte Smart-Home-Marken in verschiedenen Ländern

Die Nutzung von Smart-Home-Marken unterscheidet sich selbstverständlich in den einzelnen Ländern. Insofern ist es ganz gut, einen Blick darauf zu werfen, in welchen Regionen, welche Marken führend sind und wie hoch die entsprechende Nutzungsquote dort ist.

Das asiatische Unternehmen Samsung steht in insgesamt drei Nationen an der Spitze und dominiert die Märkte Brasilien, Indien und Schweden. Gleichzeitig kann der Konzern in Brasilien mit 49,00 % die höchste Nutzungsquote aller Länder vorweisen. Der chinesische Markt, der als einer der attraktivsten gilt, wird hingegen von der Marke Haier U-home dominiert, die zu Haier Smart Home gehören. Hier liegt die Quote der Befragten bei etwa 37,00 % und ist damit am dritthöchsten. Dieses Bild spricht klar für die Stärke von Haier Smart Home.

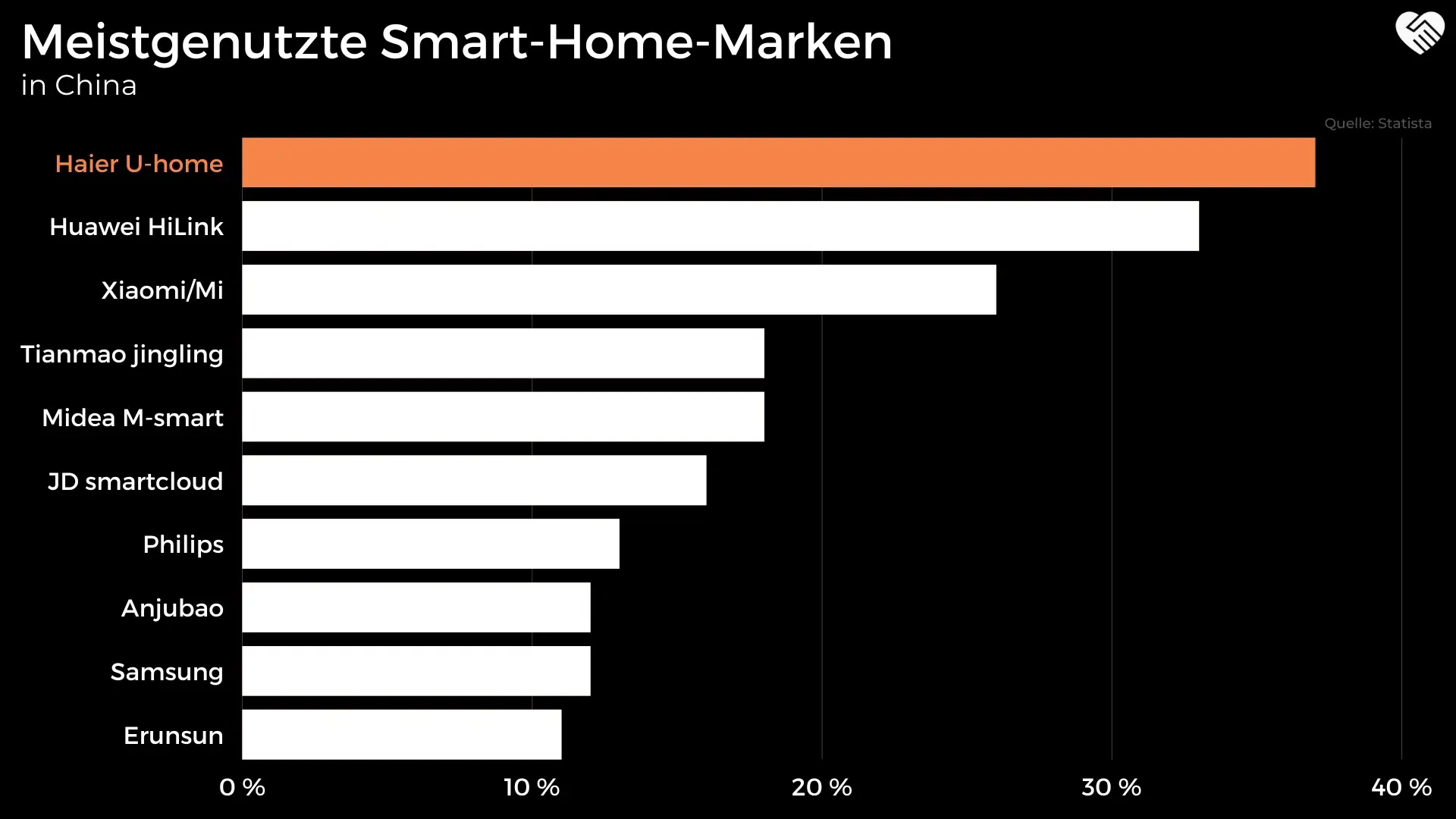

Meistgenutzte Smart-Home-Marken in China

Anknüpfend an die gerade eben gezeigte Grafik, wollen wir nun abschließend nochmal den chinesischen Markt genauer beleuchten. Dazu betrachten wir, wie hoch die Nutzungsquote von Haier U-home im Vergleich zu anderen Marken von Konkurrenten ist.

Mit 37,00 % ist Smart U-home hierbei führend, liegt allerdings auch nur 4,00 % vor Huawei HiLink. Auch Xiaomi/Mi ist mit 26,00 % noch ein sehr ernstzunehmender Konkurrent, der sich aktuell allerdings hinter dem chinesischen Unternehmen einreihen muss.

Aufgrund der hohen Attraktivität gilt der Markt in China auch als einer, der am härtesten umkämpft ist. Jeder möchte möglichst erfolgreich vom Wachstum profitieren und sich hier als Marktführer bezeichnen können. Das gezeigte Bild kann sich daher auch schnell ändern.

Überblick über die Konkurrenz

Kennzahlen

In folgender Tabelle vergleichen wir die Konkurrenten von Haier anhand der Kennzahlen.

Unternehmen | Haier Smart Home | LG Electronics | Whirlpool | Electrolux |

|---|---|---|---|---|

WKN/ISIN | A2QHT7/CNE1000048K8 | 576798/US50186Q2021 | 856331/US9633201069 | A3C35N/SE0016589188 |

Mitarbeiter | 109.586 | 36.499 | 61.000 | 50.769 |

Marktkapitalisierung | 214,30 Mrd. CNY | 18,25 Bio. KRW | 7,33 Mrd. USD | 32,10 Mrd. SEK |

Umsatz | 253,50 Mrd. CNY | 83,45 Bio. KRW | 19,15 Mrd. USD | 136,40 Mrd. SEK |

Umsatzwachstum (letzten 5 Jahre) | 7,24 % p. a. | 8,00 % p. a. | -1,60 % p. a. | 2,11 % p. a. |

Umsatzwachstum (nächsten 3 Jahre) | 7,69 % p. a. | 4,92 % p. a. | -1,34 % p. a. | 2,55 % p. a. |

Bruttomarge | 31,50 % | 23,17 % | 15,17 % | 12,62 % |

EBIT Marge | 7,95 % | 3,66 % | -4,52 % | -2,00 % |

KUV | 0,85 | 0,22 | 0,38 | 0,24 |

KGV | 13,64 | 21,07 | – | – |

Dividendenrendite | 2,40 % | 0,69 % | 5,24 % | – |

Ausschüttungsquote | 32,39 % | 30,73 % | – | – |

Eigenkapitalquote | 39,79 % | 40,49 % | 12,91 % | 13,44 % |

Nettoverschuldung | -4,72 Mrd. CNY | 6,66 Bio. KRW | 6,41 Mrd. USD | 24,33 Mrd. SEK |

Renditeerwartung für die nächsten drei Geschäftsjahre* | 23,70 % p. a. | 73,50 % p. a. | 13,20 % p. a. | 46,30 % p. a. |

*Die Renditeerwartung entstammt der „Fairer Wert“-Funktion von Aktienfinder.net. Für die Ermittlung haben wir das durchschnittliche KGV der letzten fünf Jahre verwendet und in Kombination mit den erwarteten Nettoergebnissen bis zum Ende der nächsten drei Geschäftsjahre fortgeschrieben.

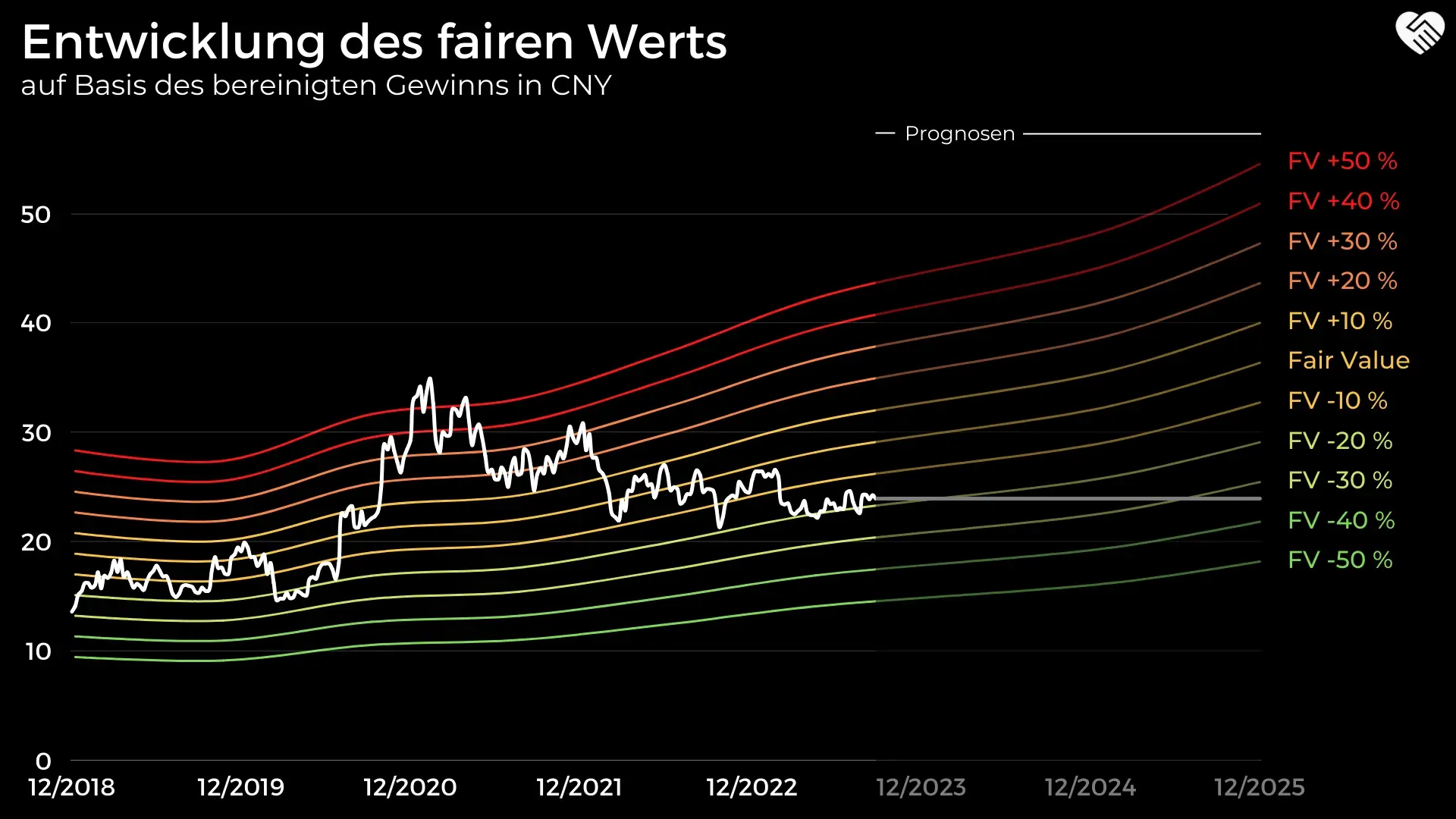

Entwicklung des fairen Werts

Im Laufe der letzten 2,5 Jahre ist Haier Smart Home durch die anhaltende Korrektur von einer hohen Überbewertung auf ein Niveau unterhalb des Fair Values gerutscht. Grundsätzlich entwickelt sich der faire Wert analog zu den bereinigten Gewinnen relativ konstant.

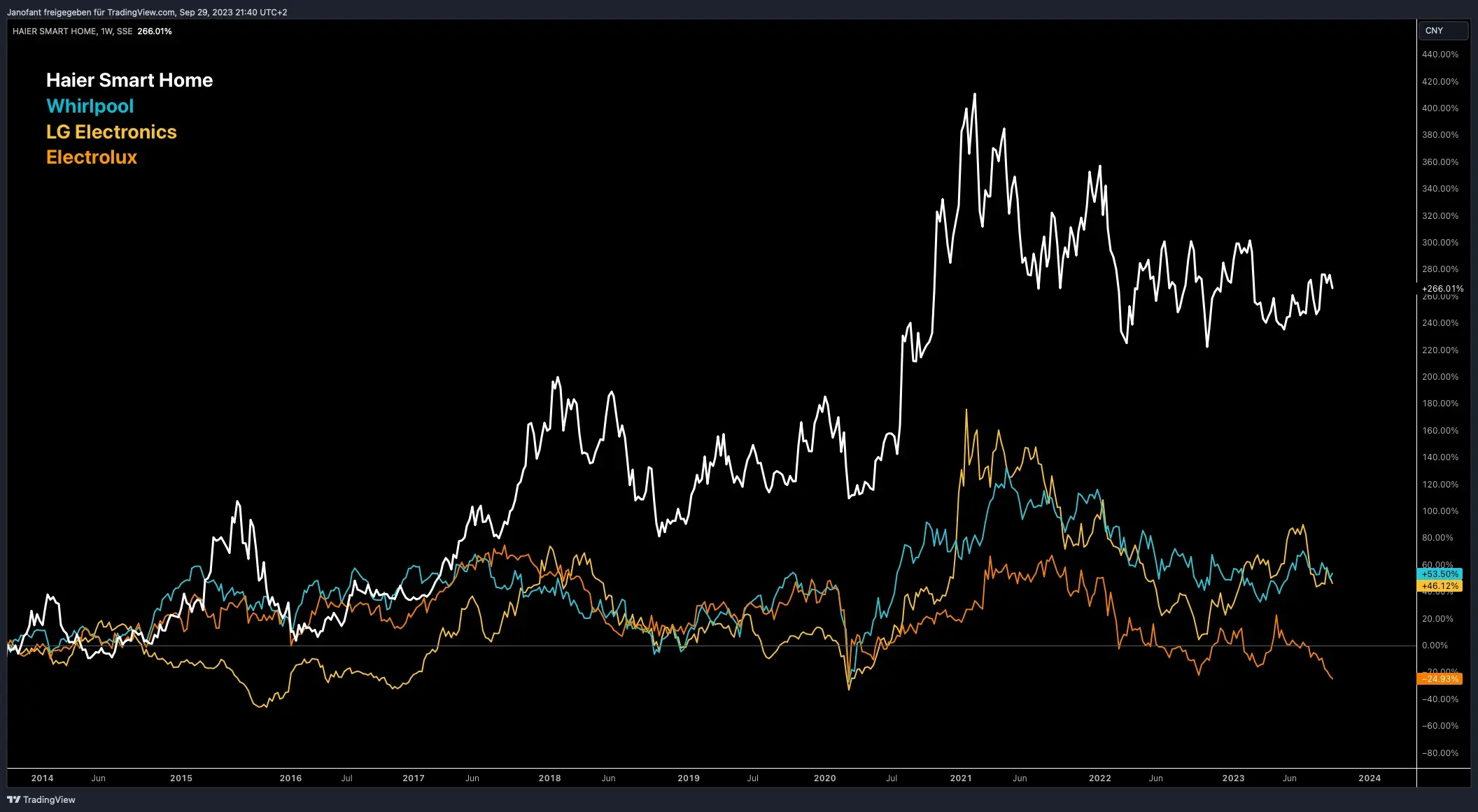

Performance seit 10 Jahren

Im Gegensatz zu allen anderen Aktien aus dem Konkurrenzvergleich entwickelte sich Haier Smart Home in den letzten zehn Jahren wesentlich besser, auch inklusive reinvestierter Dividenden. Beim Blick auf die letzten fünf Jahre relativiert sich diese Outperformance und die hohe Korrelation aller Aktien (speziell Haier Smart Home, Whirlpool und LG Electronics) wird deutlich. Electrolux schnitt hingegen deutlich schlechter ab.

4. Chancen und Risiken

Chancen

Wachstum des Smart-Home-Marktes (1)

Unsere erste Chance bezieht sich auf die zunehmende Wichtigkeit des Marktes für Smart-Home-Lösungen, welcher hohe Wachstumsraten vorweisen kann. Hierbei sehen wir Haier Smart Home mit der vorherrschenden Marktstellung als einer der größten Profiteure, insbesondere wegen der geografischen Ausrichtung, an.

Die Steuerung von Küchengeräten per App zeigt sich einer immer größer werdenden Beliebtheit, wovon Haier Smart Home mit den Lösungen profitieren kann. In China, dem Ursprungsland des Unternehmens, sowie einem der wachstumsstärksten Regionen in dieser Hinsicht, gilt man als meistgenutzter Anbieter solcher Lösungen und dominiert hiermit den Markt.

Aber auch über China hinaus, denken wir, dass in anderen Regionen ebenfalls vom Wachstum des Marktes für Smart-Home-Lösungen profitiert werden kann. Entscheidend hierfür ist auch, dass Haier Smart Home es geschafft hat, sich über mehrere Jahre ein äußerst starkes Markenportfolio aufzubauen, womit nahezu jeder Bereich abgedeckt wird. Wie im Rahmen des Geschäftsmodells ebenfalls schon ausgeführt wurde, deckt Haier Smart Home mit den Brands neben unzähligen Einsatzfeldern auch unterschiedliche Preisklassen ab, was, unserer Ansicht nach, auch zu berücksichtigen ist.

Haier Smart Home gilt insbesondere im Hinblick auf die intelligente Vernetzung der eigenen Geräte als einer der Pioniere der Branche und ist gleich in mehreren Hinsichten Marktführer. So repräsentiert Haier U-home die meistgenutzte Smart-Home-Marke in China. Allerdings ist man auch, gemessen am Umsatz, bei der Herstellung sogenannter „weißer Geräte“ der führende Konzern. All dies sind hervorragende Voraussetzungen, um auch weiterhin zu den führenden Akteuren der Branche zu gehören und vom zukünftigen Wachstum profitieren zu können.

Globale Präsenz (2)

Die zweite Chance sehen wir überwiegend im Zusammenhang mit der globalen Präsenz des Unternehmens. Nach wie vor ist zwar der chinesische Markt mit ungefähr der Hälfte der Gesamterlöse für Haier Smart Home am wichtigsten, die Tendenz ist allerdings stark rückläufig. So expandierte der Konzern bspw. stark in Richtung Europa sowie USA und konnte sich auch in diesen Märkten behaupten.

Der Schritt in neue Märkte war, aus unserer Sicht, insbesondere für eine langfristig stabile Weiterentwicklung des Konzerns essenziell wichtig. Denn gerade in den vergangenen Jahren sah man, dass der chinesische Markt trotz hoher prognostizierter Wachstumsraten auch enttäuschen kann und nicht die Prognosen erfüllt. Die Gefahr einer zu großen Abhängigkeit gegenüber eines einzelnen Landes oder nur einer Region sind negative wirtschaftliche Entwicklungen, die das Verbraucherverhalten beeinflussen und somit auch die Wachstumsraten des Unternehmens schwächen.

Die Expansion gelang in dem Fall, im Gegensatz zu vielen anderen Branchen, ohne große Umstellungen des Produktangebots im Ausland. Natürlich gibt es Unterschiede, es ist aber nicht so, dass bspw. die europäischen Kunden ganz andere Vorstellungen und Vorlieben haben und es daher einer ganz neuen Ausrichtung bedarf. Man kann die Internationalisierung sehr gut umsetzen und unterstützt diesen Schritt u. a. mit Akquisitionen. So wurde Ende 2021 das Unternehmen Fisher & Paykel aus Italien übernommen, zu welchem die Marke Elba sowie die Lizenzen zur Vermarktung von De´Longhi Haushaltsgeräten gehören. Logischerweise war diese Übernahme gerade dafür da, die Position in Europa zu stärken.

Die globale Präsenz schreitet also auch bei Haier Smart Home immer weiter voran. Während der Umsatz chinesischer Kunden im Jahr 2015 noch bei etwa 80,00 % lag, konnte bis zum Ende des Geschäftsjahres 2022 dieser Wert auf unter 50,00 % gebracht werden. Die beschriebenen Vorteile dieses Schrittes werden dem Unternehmen auch in Zukunft zusätzliches Wachstum bringen können und stellen das Geschäftsmodell von Haier Smart Home diversifizierter auf.

Risiken

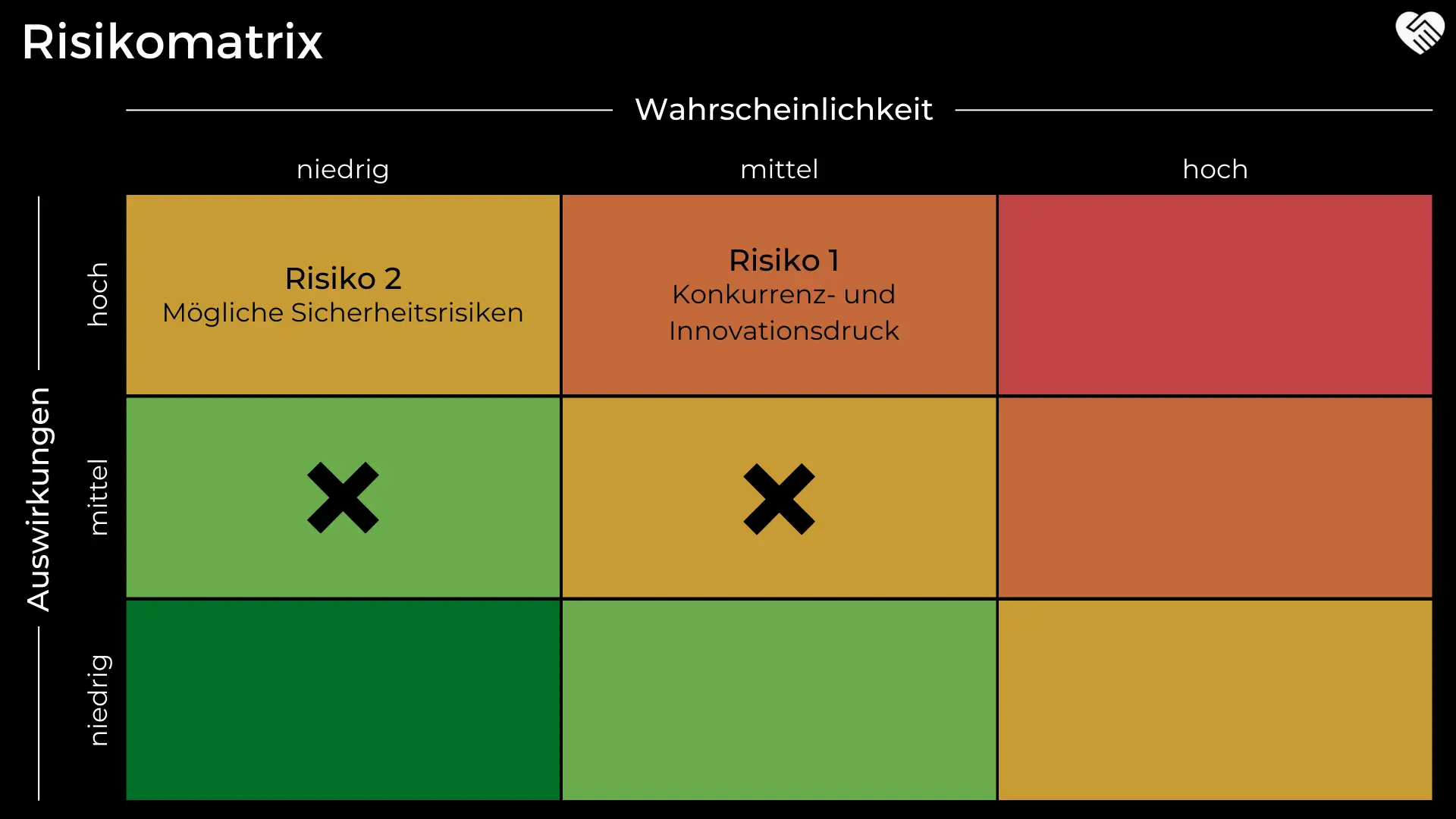

Konkurrenz- und Innovationsdruck (1)

Eintrittswahrscheinlichkeit: mittel

Auswirkungen: mittel

Als ersten Risikoaspekt thematisieren wir bei Haier Smart Home den Konkurrenz- und Innovationsdruck. Obwohl der chinesische Konzern als einer der größten Mitbewerber gilt, ist es keineswegs so, dass der Markt komplett von Haier dominiert wird. Vielmehr zeichnet sich der Smart-Home-Markt durch eine innovationsstarke Konkurrenz aus, bei der auch das Unternehmen mithalten muss.

Die Smart-Home-Industrie gilt gerade wegen ihrer hohen Wachstumsraten als ein sehr umkämpfter Markt. Dabei konkurriert der aus China stammende Konzern nicht nur mit Unternehmen, die ausschließlich in dem Segment tätig sind, sondern auch mit globalen Elektronik- und Technologiegiganten. Ein gutes Beispiel hierfür ist Samsung, in vielen Ländern meistbenutzte Marke, jedoch weit über diesen Markt hinaus international vertreten. Um hier mithalten zu können, benötigt es eine ständige Weiterentwicklung der eigenen Produkte und eine hohe Innovationskraft.

Hierbei sind die Plätze der Branche nicht nur partiell hart umkämpft, sondern der Konkurrenzkampf lässt sich global beobachten. Auch in den expandierten Märkten fanden sich bereits etablierte Konzerne, gegen die sich zuerst durchgesetzt werden musste.

Aufgrund einer sehr hohen Auswahl in diesem Bereich sind auch die Kundenanforderungen entsprechend hoch. Haier Smart Home muss sowohl qualitativ als auch leistungstechnisch überzeugen und im besten Fall noch günstiger sein als die Konkurrenz. Die Anforderungen der Branche sowie das allgemeine Umfeld erfordern zu jeder Zeit Höchstleistung, die der Konzern bisher gut umsetzen kann. In China ist man knapp die meistgenutzte Marke bei Smart-Home-Anwendungen und genießt ein gutes Ansehen. Des Weiteren gilt Haier auch bei der Herstellung „weißer Geräte“ als umsatzstärkster Mitbewerber weltweit.

Abschließend sehen wir die Eintrittswahrscheinlichkeit bei mittel. Die Branche wird auch in Zukunft hart umkämpft bleiben und Haier Smart Home vieles abverlangen. Gerade im Bereich der Forschung und Entwicklung muss sich der Konzern abheben, ebenso wie beim Marketing. Die Auswirkungen sehen wir ebenfalls bei mittel, da der Konkurrenzkampf bspw. Einfluss auf die Preisgestaltung und Margen haben kann.

Mögliche Sicherheitsrisiken (2)

Eintrittswahrscheinlichkeit: niedrig

Auswirkungen: mittel

Das zweite auf Haier Smart Home bezogene Risiko stellen mögliche Sicherheitsrisiken da, die mit der Implementierung von Smart-Home-Lösungen einhergehen. Der Konzern muss jederzeit gewährleisten können, dass die Geräte sicher vernetzt sind und kein Außenstehender Zugriff auf Daten der Kunden, wie den Standort, erhält.

Wer bspw. seine Haushaltsgeräte per App steuern möchte, kann Schnittstellen und Sensoren benutzen, die in den Geräten verbaut sind. Die Verwendung von diesen macht das gesamte Konstrukt von Haier Smart Home allerdings auch anfälliger für Datenmissbräuche & Co., was sehr negative Auswirkungen auf den Konzern hätte.

Intelligente Haushalte sind gerade dann anfällig für Cyberangriffe, wenn sie nicht ausreichend geschützt sind. Für eine sichere Nutzung sind insbesondere regelmäßige Softwareupdates nötig, um die Sicherheitssoftware immer auf dem neuesten Stand zu halten. Ist dies nicht der Fall, könnten sich Unbefugte z. B. über Sicherheitslücken Zugriff zu den Geräten verschaffen und diese bspw. fernsteuern oder die Nutzer überwachen.

Dass dies ein Problem darstellt, dürfte kein Geheimnis sein. Gerade weil der Markt so schnell wächst und immer mehr Nutzer weltweit ihren Haushalt intelligent vernetzen, wächst auch das Interesse von Angreifern an diesen Zielen. Haier Smart Home muss also stets die eigene Software optimieren und Geräte so auslegen, dass dies nur ein sehr unwahrscheinliches Szenario bleibt.

Wir sehen die Eintrittswahrscheinlichkeit bei niedrig. Haier Smart Home gilt im Hinblick auf den Schutz der eigenen Geräte sowie der Bewahrung von Kundeninformationen als führend und konnte im Jahr 2022 sowohl die Auszeichnung „Smart Appliance Company of the Year“ als auch den „Cybersecurity Breakthrough Award“ gewinnen. Dies zeigt die Anstrengung von Haier Smart Home, die Branche weiter voranzutreiben und gleichzeitig die Kunden zu schützen. Die Auswirkungen sehen wir hingegen bei mittel.

5. Unsere Bewertung

Verschiedene Aktiengattungen

Dass Haier verschiedene Aktiengattungen besitzt, haben wir an einigen Stellen der vorliegenden Analyse bereits kurz thematisiert. Aufgrund dieser einzigartigen Struktur und teilweise erheblichen Unterschiede in den Bewertungen der einzelnen Aktien, welche nicht gegeneinander getauscht werden können, wollen wir dieses Thema jedoch noch einmal detaillierter aufgreifen, bevor wir wie gewohnt fortfahren.

Das Aktienkapital von Haier setzt sich aktuell wie folgt zusammen:

- 6,20 Mrd. A-Aktien, notiert an der SSE (Shanghai Stock Exchange)

- 2,87 Mrd. H-Aktien, notiert an der HKEX (Hong Kong Stock Exchange)

- 0,27 Mrd. D-Aktien, notiert an der CEINEX (China Europe International Exchange)

Im Geschäftsjahr 2020 hat Haier die restlichen Aktien der Tochtergesellschaft Haier Electronics erworben und in diesem Zuge den Börsengang in Hongkong vollzogen, um durch die entsprechenden Einnahmen die Transaktion finanzieren zu können. Die sogenannten H-Aktien notieren derzeit bei 24,65 HKD, was ungefähr 22,98 CNY entspricht. Die A-Aktie notiert hingegen bei 23,60 CNY, sodass sich ein Abschlag von 2,67 % ergibt.

Weitaus interessanter ist jedoch der Blick auf die D-Aktien. Im Jahr 2015 wurde die CEINEX gegründet, ein Joint Venture der Shanghai Stock Exchange, Deutsche Börse sowie der Terminbörse China Financial Future. Seitdem besteht für chinesische Blue-Chips die Möglichkeit, ein zusätzliches Listing in Deutschland anzustreben, denn die CEINEX greift auf die Infrastruktur der Frankfurter Börse zurück. Haier ist derzeit das einzige Unternehmen, welches hiervon Gebrauch macht. So erfolgte bereits im Oktober 2018 der Börsengang, allerdings mit mäßigem Erfolg. Während Haier ca. 400,00 Mio. D-Aktien platzieren wollte, wurden in Folge einer zu geringen Nachfrage lediglich 271,01 Mio. Stück zugeteilt.

Und auch bis zum heutigen Tag stellte sich kein Erfolg ein. Die D-Aktien notieren aktuell bei ca. 1,11 EUR, was 8,53 CNY entspricht. In Anbetracht der Tatsache, dass alle drei Aktiengattungen den Inhabern identische Aktionärsrechte verbriefen (Stimmrecht, Dividendenzahlungen), erscheint dieser Abschlag, welcher sich auf 63,86 % beläuft, äußerst hoch. Sollte sich die Lücke zu den A-Aktien mit Listing in Shanghai vollständig schließen, ergibt sich ein Renditepotenzial von 176,67 %.

Dass es an der Börse jedoch keinen Free Lunch gibt, gilt jedoch auch für die D-Aktien von Haier. Es ist nämlich nicht auszuschließen, dass sich der Bewertungsabschlag der in Deutschland notierten Anteile im Vergleich zu den A- und H-Aktien niemals verringern oder gar erhöhen wird. So könnte die D-Aktie auch weiterhin sinken, während die Anteile in Shanghai und Hongkong steigen. Es ist darüber hinaus vorstellbar, dass Haier das Listing an der CEINEX in Frankfurt aufgrund des ausbleibenden Erfolgs einstellt und die Inhaber der D-Aktien zu einem ungünstigen Zeitpunkt aus ihrem Investment gedrängt werden.

Wer bereit ist, dieses zusätzliche Risiko einzugehen, wird immerhin mit einem weitaus höhen Renditepotenzial sowie einer attraktiven Dividendenrendite i. H. v. 6,65 % belohnt. Denn wie zuvor beschrieben, besitzen die „D-Aktionäre” dasselbe Anrecht auf Gewinnausschüttungen.

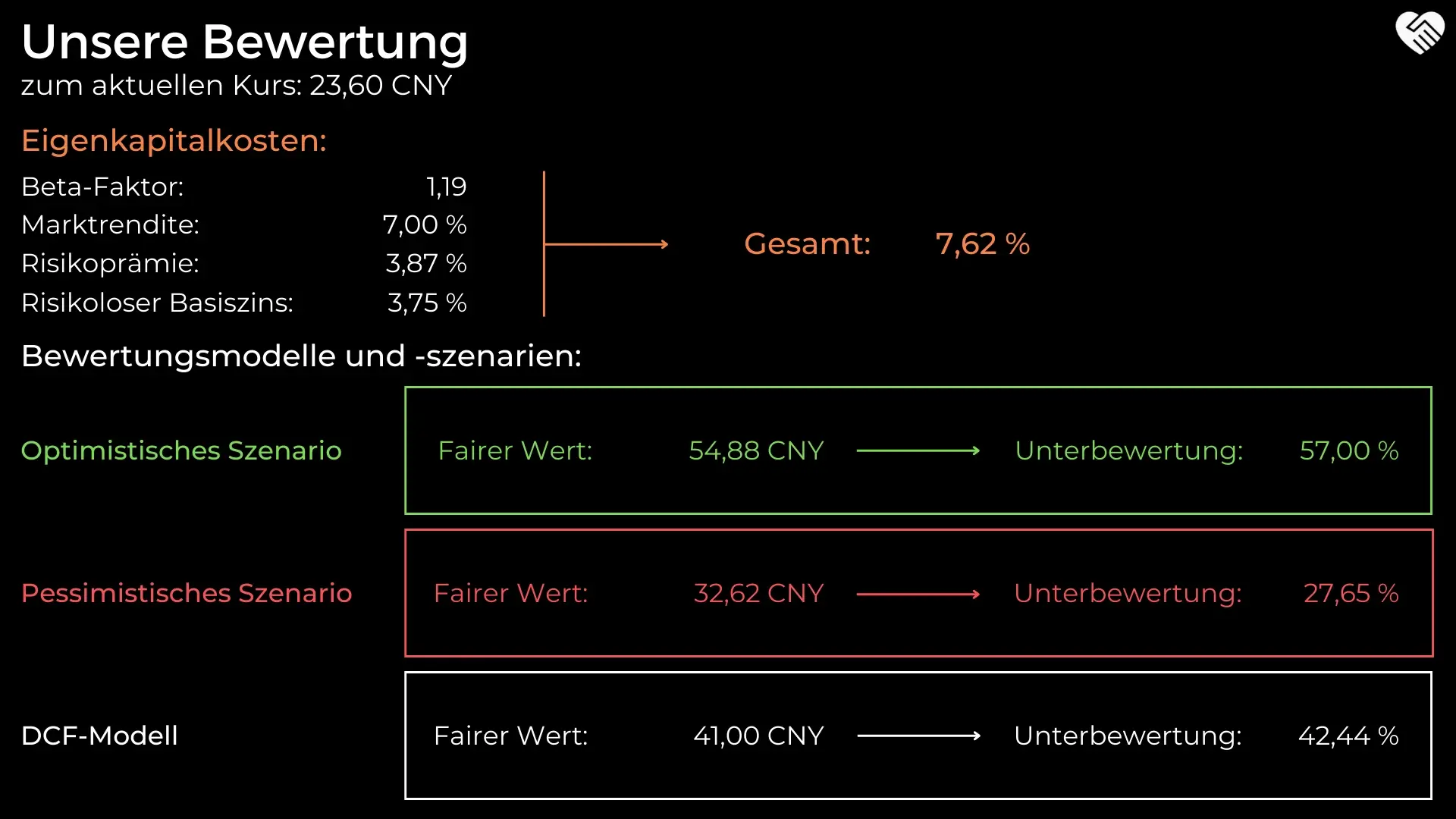

Eigenkapitalkosten

Beginnen wir wie immer bei der Ermittlung der kalkulierten Eigenkapitalkosten:

Unsere Werte für Haier sind hier wie folgt:

Risikoloser Basiszins: 3,75 %

Risikoprämie: 3,87 %

Marktrendite: 7,00 %

Beta: 1,19

Diese ergeben insgesamt Eigenkapitalkosten von 7,62 %.

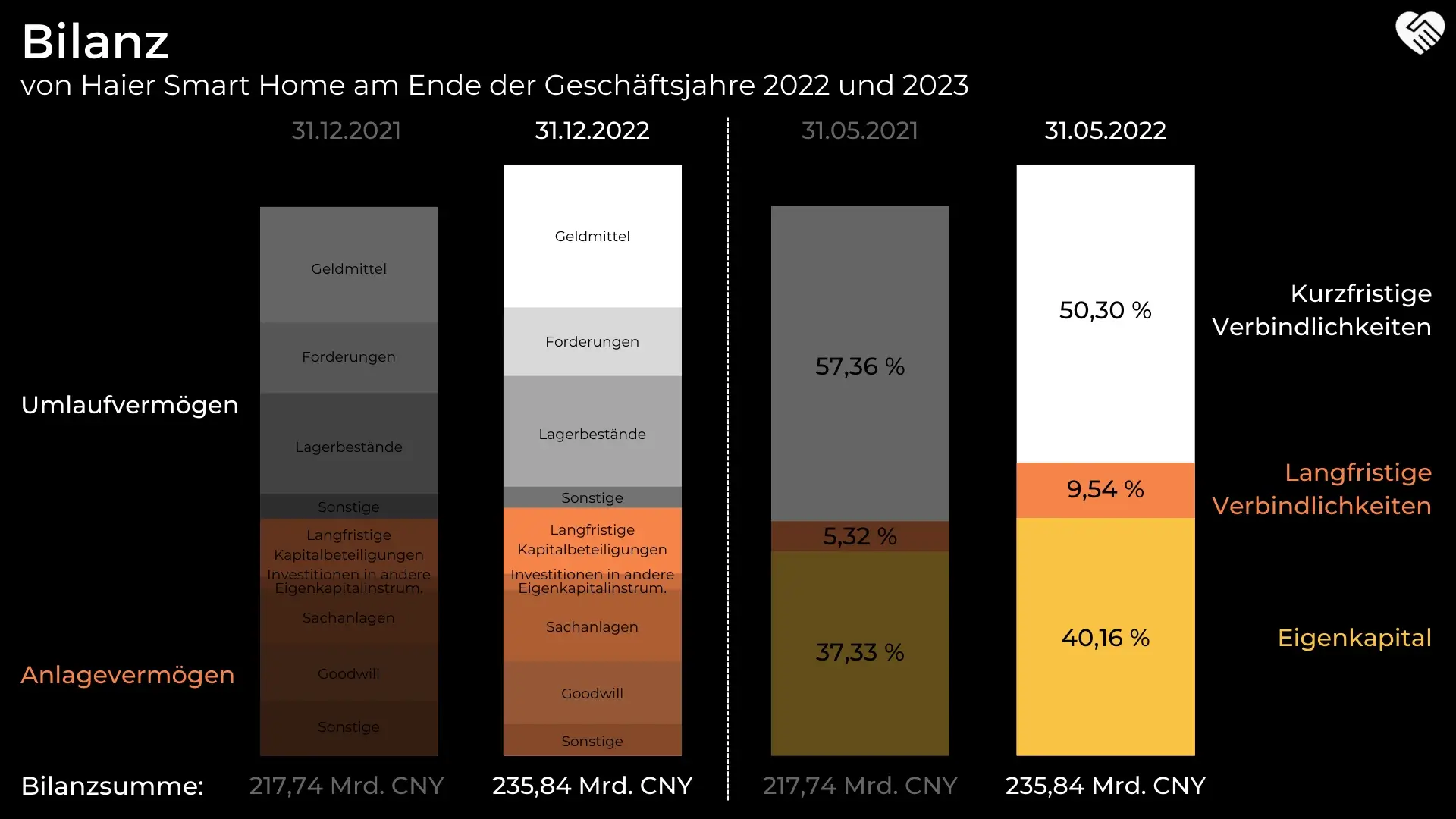

Bilanzanalyse

Die gesamte, von Haier ausgewiesene, Bilanzsumme beträgt für das Geschäftsjahr 2022 etwa 235,84 Mrd. CNY und hat sich damit um ca. 8,31 % verlängert. In der folgenden Tabelle wollen wir detaillierter auf die Struktur der Bilanz eingehen.

Kategorie | Erläuterung |

|---|---|

Entwicklung des Umlaufvermögens | Die Zahlungsmittelbestände und kurzfristigen Investitionen sind um 17,44 % gestiegen. Die noch ausstehenden Zahlungen sind ebenfalls um etwa 8,81 % angewachsen. Das Volumen des Inventars ist im Vergleich zum Vorjahr um etwa 4,08 % höher. Zusammenfassend ist das Umlaufvermögen damit um etwa 5,22 % gestiegen. |

Entwicklung des Anlagevermögens | Der von Haier ausgewiesene Goodwill ist in den vergangenen Geschäftsjahren aufgrund von gelegentlichen Akquisitionen unterm Strich stetig angestiegen. Der Wert der Sachanlagen ist um etwa 21,74 % gewachsen. Die immateriellen Vermögenswerte wuchsen ebenfalls um etwa ein Zehntel an. Entsprechend ist so auch das Anlagevermögen um insgesamt 12,40 % gewachsen. |

Eigen- bzw. Fremdkapitalquote und Verhältnis der Schulden | Von Haier wird eine Fremdkapitalquote von ca. 60,21 % ausgewiesen. Das Eigenkapital hat sich während des letzten Geschäftsjahres um etwa 16,54 % erhöht. Gleichzeitig ist das Fremdkapital um 3,42 % angestiegen. Die langfristigen Verbindlichkeiten liegen dabei im Jahresvergleich um fast 100,00 % höher. Die kurzfristigen Verbindlichkeiten haben sich derweil um 5,01 % reduziert. |

Schulden im Verhältnis zu kurzfristigen Zahlungsmitteln und kurzfristigen Investitionen | Die Zahlungsmittelbestände liegen bei Haier zum Stand des Jahresabschlusses von 2022 ca. 64,49 Mrd. CNY unter den kurzfristigen Verbindlichkeiten. Die kurzfristigen Investitionen von Haier betrugen 2022 etwa 8,20 Mrd. CNY und liegen damit beim etwa 0,15-fachen der Zahlungsmittel. |

Schulden im Verhältnis zum EBIT des letzten Geschäftsjahres | Das EBIT von Haier betrug 2022 ca. 17,22 Mrd. CNY. Die kurzfristigen Verbindlichkeiten liegen entsprechend bei einem Faktor von ca. 6,89. In Bezug auf das gesamte Fremdkapital erhöht sich dieser auf etwa 8,20. |

Fazit | Die Bilanz von Haier macht einen soliden Eindruck. Nach Abzug des Cashbestands vom verzinsten Fremdkapital ist der Hersteller von Haushaltsgeräten schuldenfrei. |

Bewertungsszenarien und -modelle

Optimistisches Szenario

Bis 2026 kalkulieren wir mit den Prognosen der Analysten, welche ein Umsatzwachstum von 7,69 % pro Jahr erwarten. In den darauffolgenden Jahren rechnen wir damit, dass das Wachstum langsam aber stetig auf bis zu 5,50 % im Jahr 2032 abnehmen wird. Für die ewige Rente (2033ff.) kalkulieren wir mit einem Wachstum i. H. v. 2,00 %.

Bezüglich der Margen orientieren wir uns ebenfalls an den Analystenschätzungen und nehmen an, dass diese auch nach 2025 auf bis zu 9,50 % in 2032 gesteigert werden können.

Für Haier kalkulieren wir ohne Aktienrückkäufe und mit Gewinnausschüttungen i. H. v. 35,00 %. Der dann ermittelte faire Wert beläuft sich auf 54,88 CNY und gibt damit eine Unterbewertung von etwa 58,00 % in Bezug auf die A-Aktien an.

Mit einem KGVe von 15 in 2032 kommen wir dann auf eine Renditeerwartung von 15,60 % p. a.

Pessimistisches Szenario

Das pessimistische Szenario gestalten wir bis 2026 exakt gleich wie das optimistische. Anschließend gehen wir davon aus, dass das Umsatzwachstum zunächst in den mittleren einstelligen Bereich absinken wird. Daraufhin kalkulieren wird mit weiteren Rückgängen auf bis zu 1,50 % in der ewigen Rente (2034ff.).

Für die Margen nehmen wir an, dass diese nach neuen Rekorden in 2025 stetig auf das untere Ende des historischen Durchschnittsniveaus sinken werden. Bis 2032 rechnen wir demnach mit einer EBIT Marge i. H. v. 6,00 %.

Zum aktuellen Zeitpunkt kommen wir damit auf einen fairen Wert von 32,62 CNY, was immer noch einer Unterbewertung von ca. 30,00 % entspricht.

Mit einem Gewinnmultiple von 12 kommen wir dann auf eine Rendite von 2,84 % p. a.

Hier rechnen wir mit einer Verwässerung i. H. v. 0,50 % pro Jahr sowie einer Ausschüttungsquote von 30,00 %.

DCF-Modell

Bei der DCF-Berechnung berechnen wir einen WACC von 7,62 % und verwenden einen Wachstumsabschlag von 2,00 %.

Für den Zeitraum bis 2026 verwenden wir hier die Umsatzzahlen der beiden DNP-Szenarien und anschließend Durchschnittswerte dieser.

Wir rechnen damit, dass die Free Cashflow Marge von den für 2023 erwarteten 6,68 % unter Schwankungen in etwa konstant bleibt.

Damit kommen wir auf einen fairen Wert von 41,00 CNY und eine Unterbewertung von etwa 43,97 %.

Unsere Einschätzung

Haier Smart Home vermittelt ein bilanziell starkes Bild und auch die fundamentalen Daten entwickelten sich in Anbetracht der Peer Group überdurchschnittlich gut. Angesichts unserer Bewertungsmodelle erscheint die aktuelle Bewertung zudem sehr günstig und könnte, bei einem entsprechend technischen Bild, einen guten Einstieg bieten.

Um nach unseren Annahmen mit dem DNP-Modell eine etwa faire Bewertung zu erreichen, könnte im Schnitt ein Umsatzwachstum von lediglich 1,20 % erzielt werden. Das dann benötigte KGV, um eine Renditeerwartung von ca. 10,00 % zu erreichen, würde bei 21 liegen.

Die erwartete Rendite setzen wir auf etwa 9,50 bis 10,00 % p. a.

Die Investmentampel stellen wir dennoch auf Gelb, mit einer Tendenz zu Grün, da bei Haier alles zu schön scheint, um wahr zu sein und die Risiken in Bezug auf Investitionen in chinesische Unternehmen berücksichtigt werden müssen.

Excel-Tabellen zu den Bewertungsmodellen als Download: DNP-Modelle (optimistisch, pessimistisch und eingepreistes Wachstum) und DCF-Modell

6. Technische Analyse

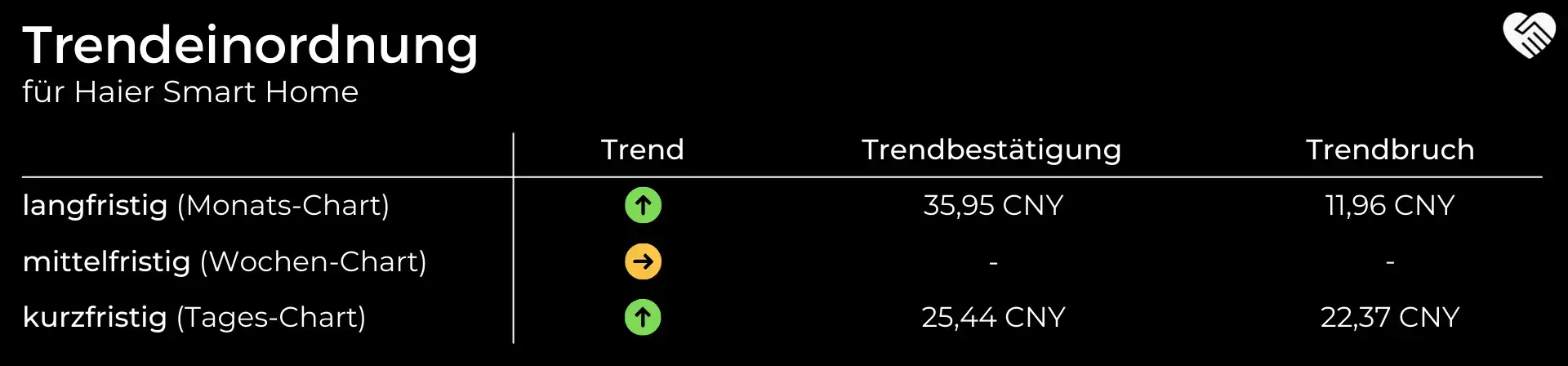

Charttechnische Trendeinordnung

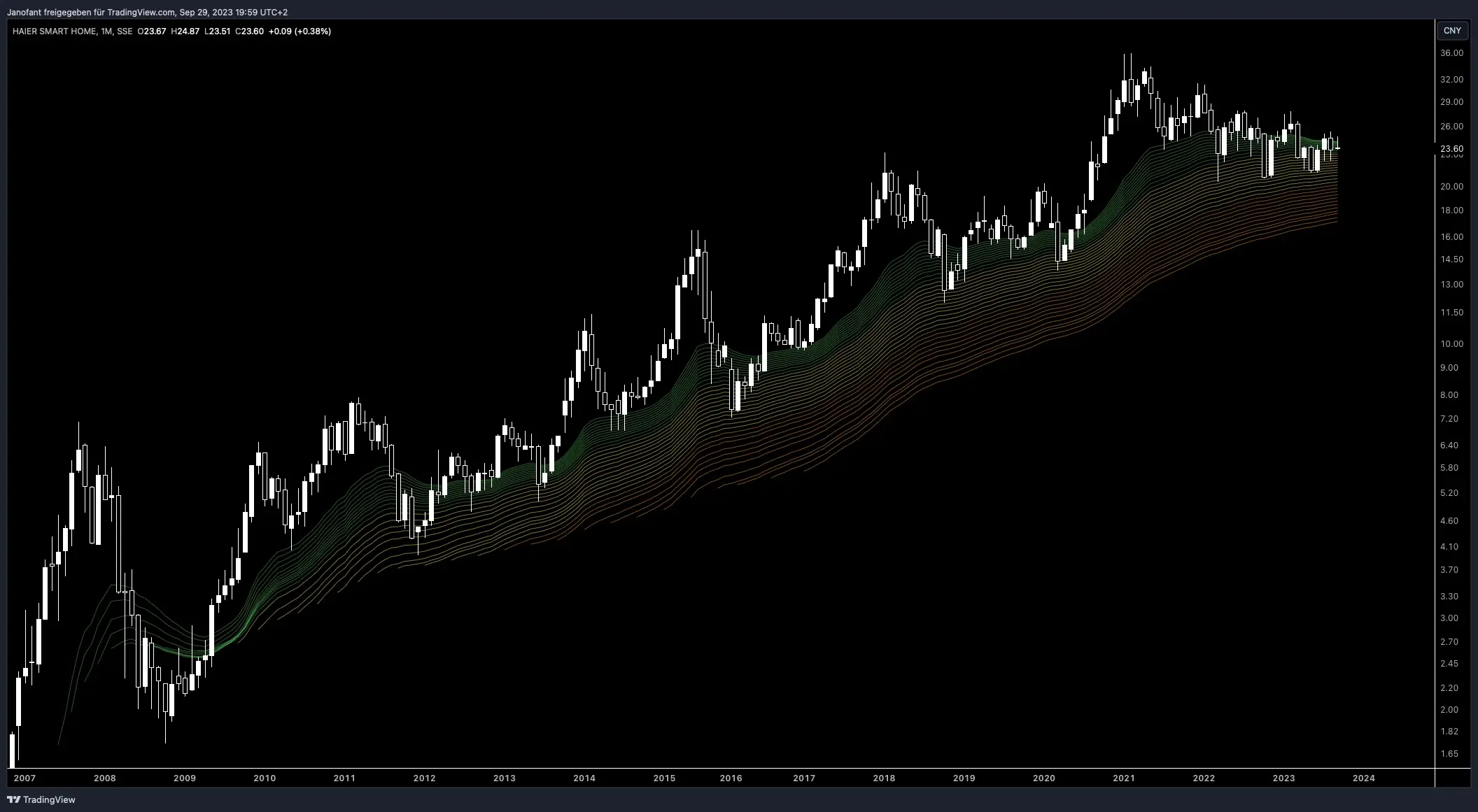

Anmerkung

Da es bei Haier Smart Home gleich mehrere Aktienarten gibt, die sich nicht völlig gleich entwickeln, ist auch die technische Analyse nicht völlig eindeutig. Ausschlaggebend ist grundsätzlich die A-Aktie, die an der SSE in China gelistet ist. Allerdings ist diese für deutsche Privatanleger nicht handelbar, sodass wir auf die in Hongkong gelistete H-Aktie oder die „besondere” in Deutschland gelistete D-Aktie zurückgreifen müssen. Beide weisen jedoch eine viel kürzere Charthistorie vor und haben grundsätzlich nicht die Aussagekraft wie die A-Aktie (Main Listing). Aus diesem Grund bezieht sich die folgende technische Analyse auf die A-Aktie.

Übersicht

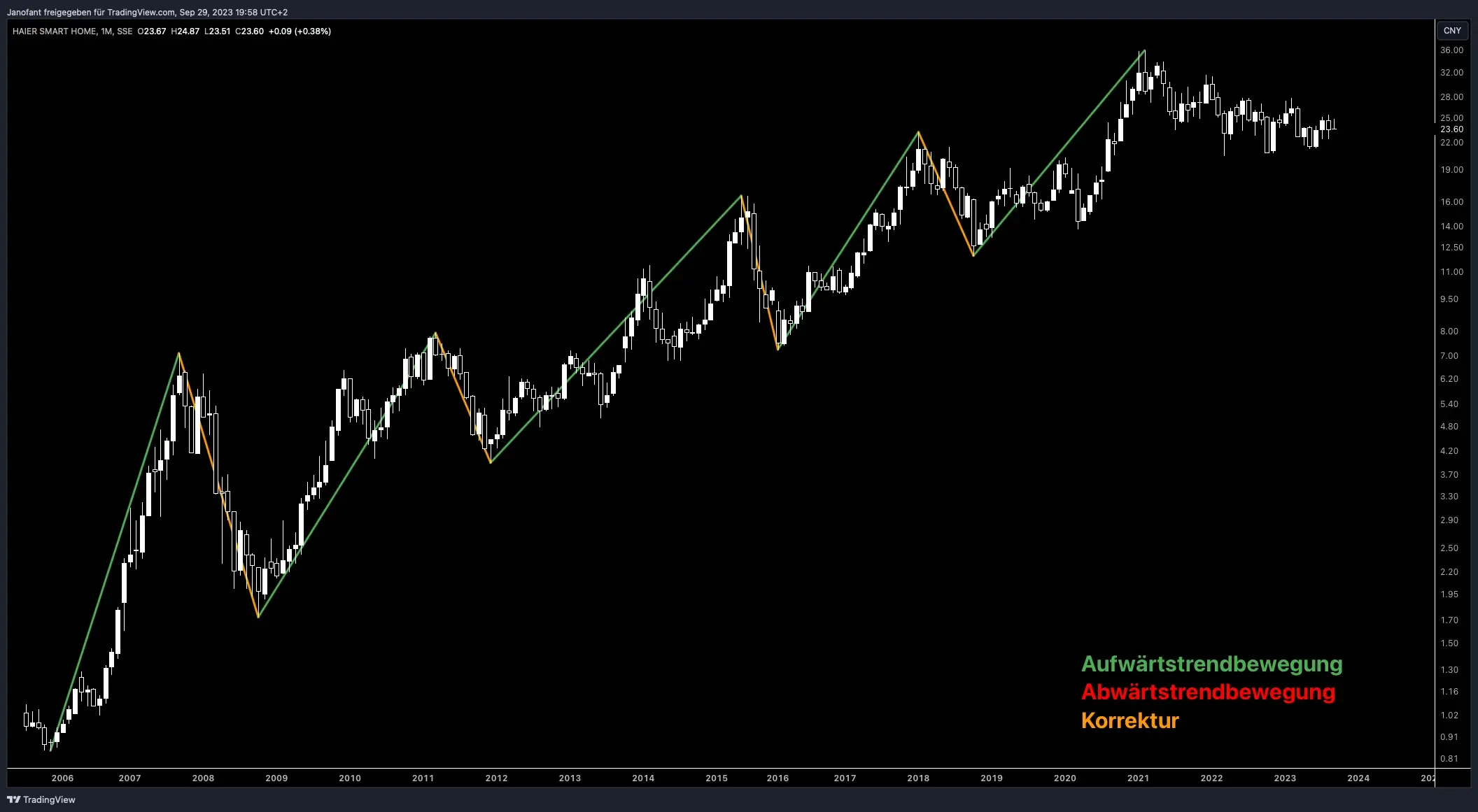

Langfristig

Der langfristige Trend von Haier Smart Home ist aufwärtsgerichtet und läuft mit einer hohen Gleichmäßigkeit. Die aktuelle Korrektur fügt sich ebenfalls harmonisch in das übergeordnete Chartbild ein.

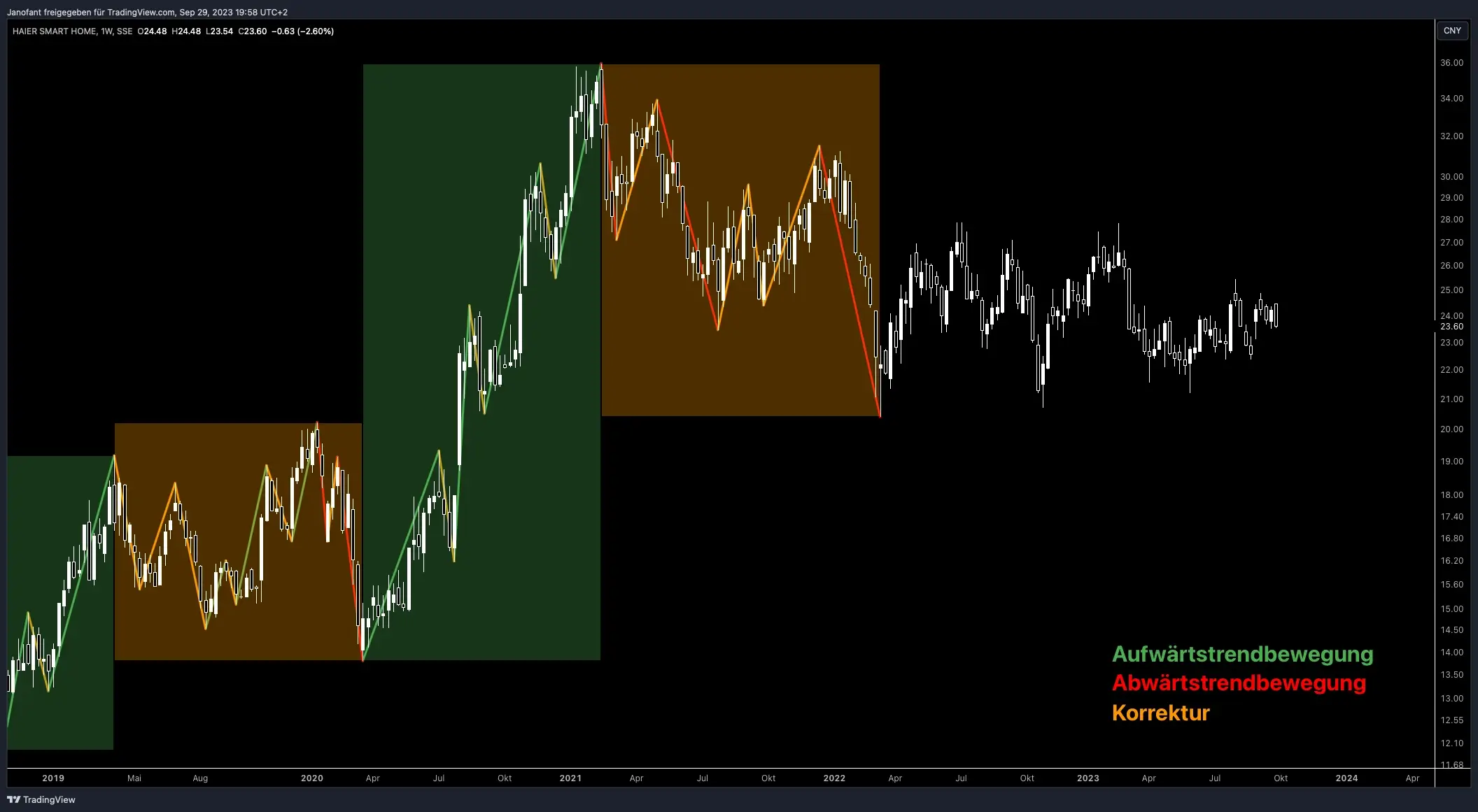

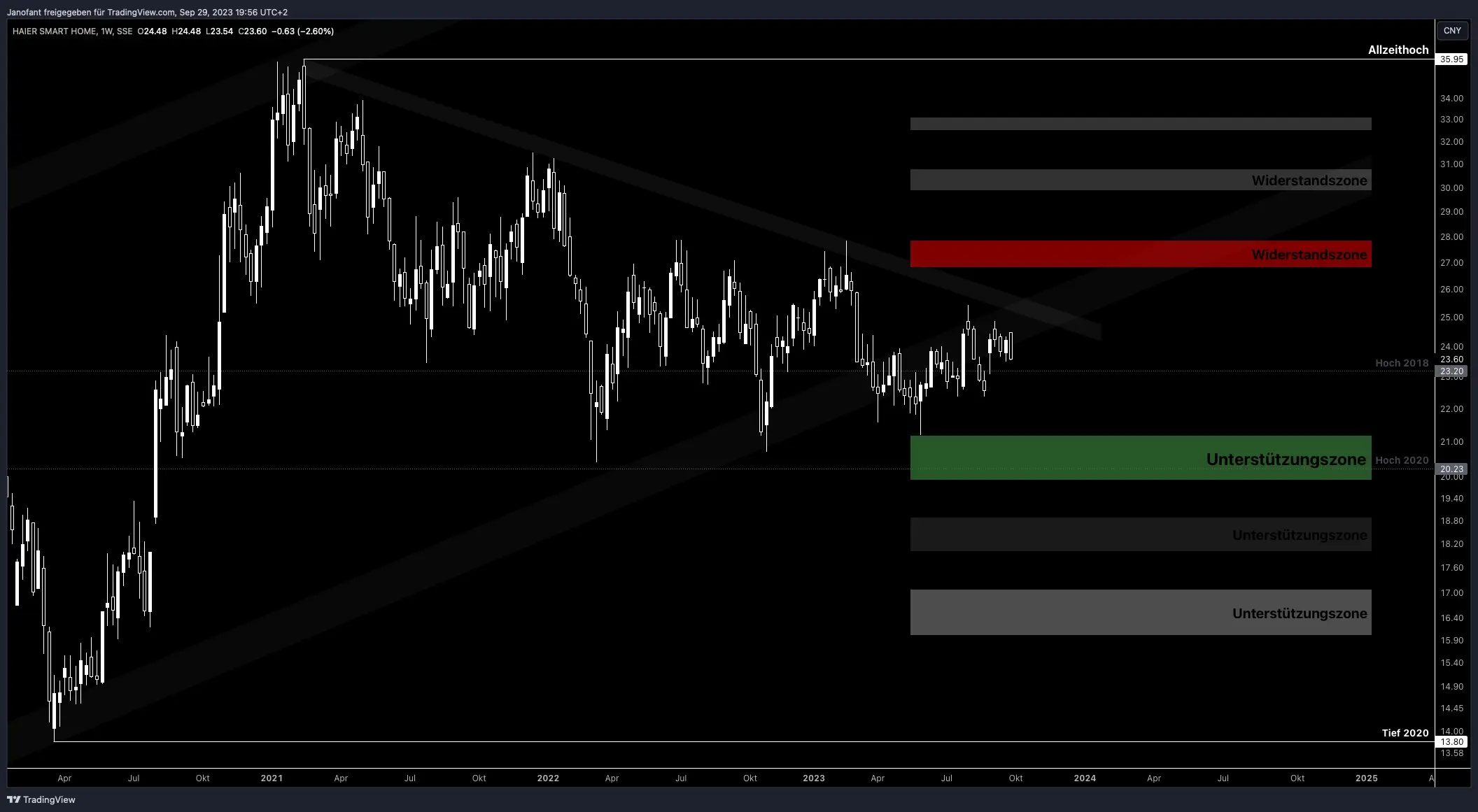

Mittelfristig

Auf der mittelfristigen Zeitebene befindet sich die Aktie seit vielen Monaten in einer Seitwärtsphase, die sich langsam zuspitzt. Erst ein nachhaltiger Ausbruch über 27,88 CNY würde das Chartbild nachhaltig zum positiven verändern, wobei ein Aufwärtstrend streng genommen erst über dem Hoch bei 31,50 CNY eingeleitet werden kann. Geschieht allerdings der Ausbruch zur Unterseite unter das Tief bei 20,40 CNY, geht die Aktie wieder in den Abwärtstrend über bzw. setzt diesen fort, welcher seit einigen Monaten pausiert wird.

Kurzfristig

Die Trendstruktur im Tages-Chart zeigt einen Aufwärtstrend, welcher kurz nach seiner Etablierung fast wieder gebrochen wurde. Allerdings konnten die Käufer noch gerade so rechtzeitig Kaufdruck aufbauen und den Trendbruch abwenden. Über 25,44 CNY kann der Trend erneut bestätigt werden. Wenn dies passiert, erhält die inzwischen gebildete Unterstruktur eine höhere Relevanz und das neue Trendtief liegt bei 23,51 CNY.

Aussicht

Haier Smart Home konnte sich in der wichtigsten Unterstützungszone nachhaltig stabilisieren und bereits eine kurzfristige Trendumkehr einleiten. Sollte der Ausbruch über die Widerstandszone bis rund 28,00 CNY gelingen, ist mit der Fortsetzung des langfristigen Aufwärtstrends zu rechnen. Solange dies aber nicht geschieht, ist eine Ausweitung der Abwärtsphase auf ein tieferes Unterstützungsniveau zwar unwahrscheinlich, aber dennoch denkbar.

Technisches Wir Lieben Aktien-Rating

Im technischen Wir Lieben Aktien-Rating erzielt Haier Smart Home 6 von 10 mögliche Punkte. Aufgrund der (zeitlich gesehen) langen Korrektur wechselte die Anordnung der gleitenden Durchschnitte und alle Punkte für die Trendstabilität gingen verloren. Darüber hinaus befindet sich auf dem Niveau der Widerstandszone bis 28,00 CNY auch eine ausgeprägte Volumenakkumulation. Das Ergebnis des Ratings unterrepräsentiert die charttechnische Qualität der Aktie.

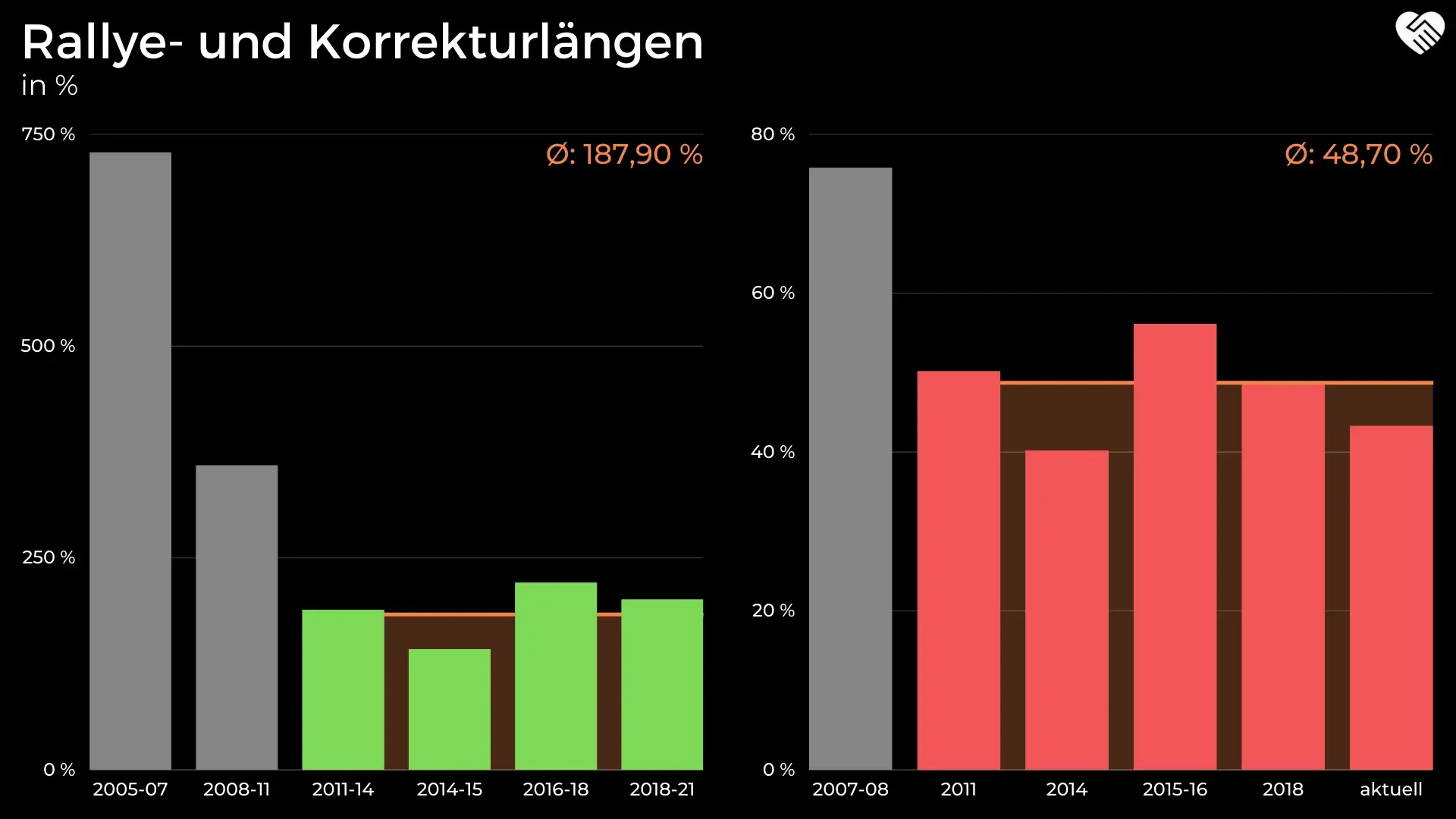

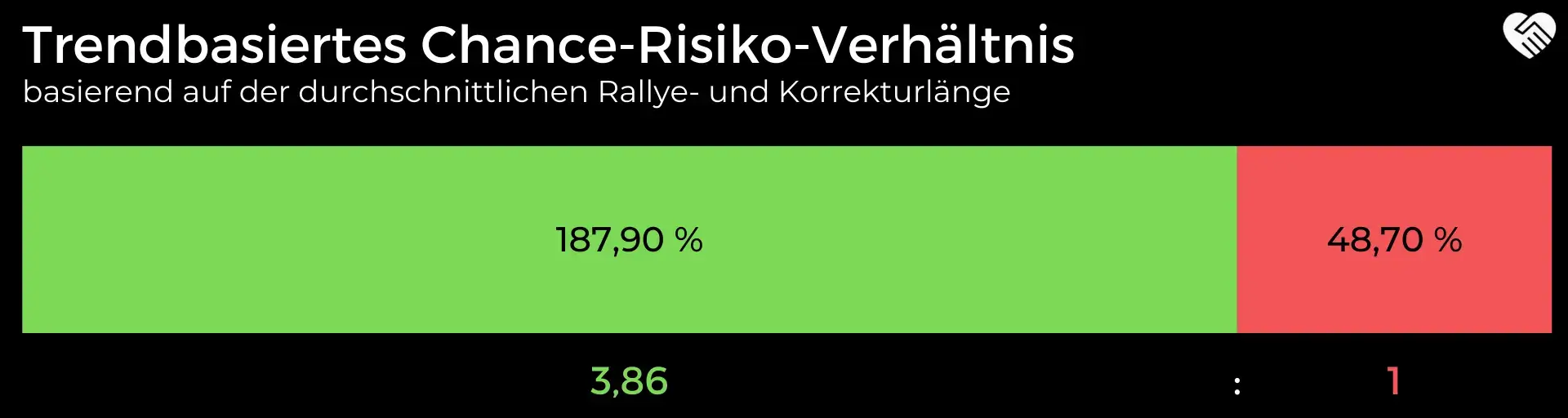

Marktsymmetrie

Der langfristige Trend von Haier Smart Home läuft sehr gleichmäßig und die Korrekturen erreichten (bis auf die in 2007 bis 2008) immer ein sehr ähnliches Ausmaß. Die Länge der derzeitigen Abwärtsphase ist angemessen, aber eine leichte Ausweitung der Korrektur wäre auch noch im Rahmen.

Mit den Rainbow-EMAs kann die Marktsymmetrie unter Berücksichtigung der Trendgeschwindigkeit beurteilt werden. Da die aktuelle Abwärtsphase eher überdurchschnittlich lange andauert, gleicht dies die (minimal) kürzere Länge (in Prozent) der aktuellen Korrektur aus. Die Abwärtsphase ist also als gängig und gesund zu charakterisieren.

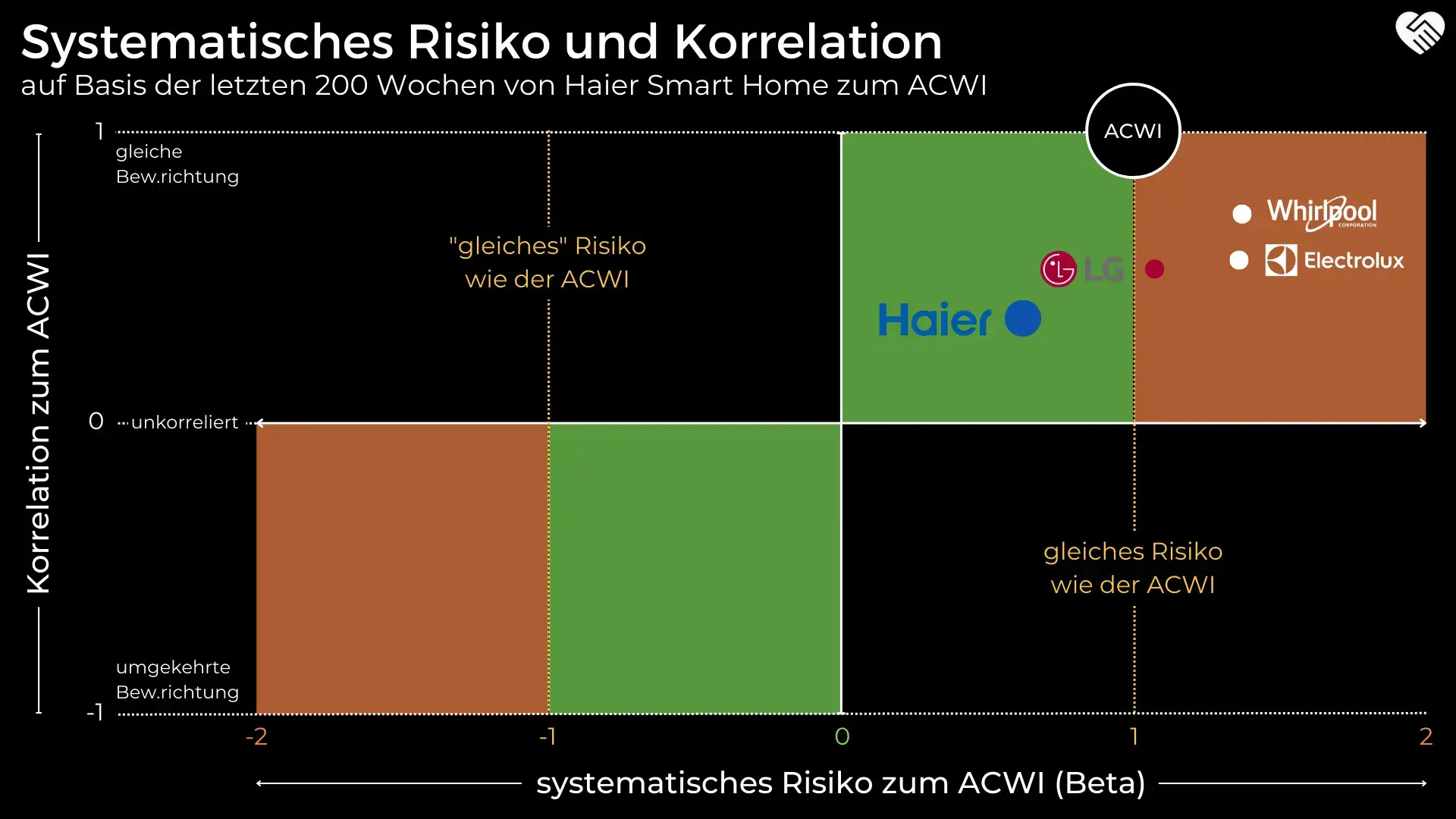

Systematisches Risiko

Auf Basis der letzten 200 Wochen lag der Beta-Faktor von Haier Smart Home deutlich unter den Werten der anderen Aktien, speziell Whirlpool und Electrolux, die ein erheblich höheres systematisches Risiko als der Gesamtmarkt aufweisen. Auch die Korrelation mit dem ACWI ist bei der chinesischen Aktie geringer als bei LG Electronics, Whirlpool und Electrolux.

7. Fazit

Allgemein

Der Hersteller von Haushaltsgeräten aus China, Haier Smart Home, gibt insgesamt ein sehr spannendes Bild ab. Das Unternehmen kann als innovationsstark beschrieben werden und ist weltweit vertreten. Die Umsätze und Gewinne steigen unter geringfügigen Schwankungen kontinuierlich und mit einer deutlich überdurchschnittlichen Dynamik (im Vergleich zur Peer Group) an. Zudem ist Haier schuldenfrei und anhand der gängigen Multiples sowie unserer DNP- und DCF-Modelle sehr günstig bewertet. Dies spiegelt sich auch in einem tadellosen Ergebnis in unserem fundamentalen Wir Lieben Aktien-Rating wider.

Darüber hinaus ergibt sich die Thematik der verschiedenen Aktiengattungen, welche in dieser Form wohl einmalig ist. Während die H-Aktien nur einen geringen Abschlag zum Hauptlisting in Shanghai vorweisen, notieren die D-Aktien in Frankfurt fast zwei Drittel unterhalb der A-Aktien mit identischen Aktionärsrechten. Allerdings sind die hiermit einhergehenden Risiken, neben den klassischen Bedenken in Bezug auf Investitionen in chinesische Unternehmen, nicht zu vernachlässigen.

Wie beschrieben, steht die Investmentampel auf Gelb, mit Tendenz zu Grün, mit einer Renditeerwartung von 9,50 % bis 10,00 % p. a.

Charttechnisch kann Haier Smart Home (A-Aktie) mit einem sehr stabilen und kontinuierlichen, langfristigen Aufwärtstrend überzeugen. Die aktuelle Korrektur ist gesund und eine erste Stabilisierung ist bereits erfolgt.

Meinungen der Team-Mitglieder

Jan

Haier Smart Home haben wir neben Anta Sports schon als einen der Top-Picks aus China vorgestellt und das hat diese Analyse noch einmal bestätigt. Dynamisches Wachstum, eine gute operative Entwicklung, eine solide Marktstellung, bilanziell stark und charttechnisch attraktiv – und das zu einer fairen bis günstigen Bewertung. Mich stört lediglich, dass wir die A-Aktie nicht handeln können und die H-Aktie und D-Aktie eine teilweise andere Entwicklung aufweisen müssen. Somit ist die technische Seite etwas schwieriger zu beurteilen, wobei ich mich dennoch vor allem nach der A-Aktie (Hauptlisting) richte.

Da sich andere Käufe nicht wie geplant ergeben haben, werde ich Haier Smart Home in mein Depot aufzunehmen – auch um meine China-Gewichtung etwas zu erhöhen. Für die erste Tranche warte ich auf einen erneuten kurzfristigen Ausbruch. Zuvor sollte der kurzfristige Aufwärtstrend aber nicht weiter geschwächt werden. Bei meinem Kauf werde ich auf die H-Aktie zurückgreifen und verzichte damit auf die – zugegeben recht attraktive – höhere Dividendenrendite, aber auch auf höhere Risiken.

Adrian

Für mich gehören Anta Sports und Haier zu den absoluten Top-Picks aus China. Nur wenige Aktien aus dieser Region weisen solch saubere langfristige Aufwärtstrends auf. Das Geschäftsmodell von Haier scheint zudem zeitlos und solide. Vielleicht bin ich aber auch etwas voreingenommen, da ich meinen Haier-Kühlschrank zu Hause echt gut finde.

Haier würde ich bereits zum aktuellen Kurs kaufen. Die Korrektur passt in die langfristige Marktsymmetrie und das Abwärtsmomentum ist bereits seit einiger Zeit nicht mehr vorhanden. Für mich ist es nur noch eine Frage der Zeit, bis die Aktie weiter nach oben durchzieht. Für Dividendeninvestoren definitiv ein sehr spannender Pick und auch für das Wir Lieben Aktien Dividendenportfolio 2023/2024 steht der Wert auf der Watchlist.

Autoren dieser Analyse

Jan Fuhrmann

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Live Kursdaten von Tradingview

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/