Inhaltsverzeichnis deutsche Nebenwerte Aktien

Die DAX-Familie

Um die Wertentwicklung von Aktien verschiedener Länder messen und vergleichen zu können, existieren viele Indizes. Für hiesige Unternehmen wird in diesem Fall zumeist der Deutsche Aktienindex, kurz DAX, herangezogen, denn hier sind alle Standardwerte mit vielen Milliarden an Marktkapitalisierung enthalten. Die Geburtsstunde des Börsenbarometers schlug vor etwas mehr als 36 Jahren am 01. Juli 1988 – seitdem wird die Entwicklung des deutschen Leitindex von seinem Herausgeber, der Deutschen Börse, fortlaufend berechnet. Doch wer kein Anleger ist oder sich nicht näher mit der Börse beschäftigt, dem ist vermutlich gar nicht bewusst, dass eine ganze Reihe von Indizes existiert, welche verschiedene Größenordnungen der Deutschen Börse betreffen. Die wichtigsten Aktienindizes bzw. Bestandteile der DAX-Familie sind folgende:

- DAX: Die 40 bedeutendsten deutschen Aktien (Large Cap)

- MDAX: 50 deutsche Aktien mit mittlerer Marktkapitalisierung (Mid Cap)

- SDAX: 70 deutsche Aktien mit niedriger Marktkapitalisierung (Small Cap)

- TecDAX: Die 30 bedeutendsten deutsche Technologieunternehmen

Hierbei sind mehrere Dinge zu beachten: Beim DAX, MDAX und SDAX kann es nicht zu Überschneidungen kommen – Jede Aktie kann sich nur in einem dieser Indizes befinden. Die Zuordnung basiert allerdings nicht ausschließlich auf der Marktkapitalisierung, sondern auf einer von der Deutschen Börse entwickelten Gewichtungsformel. Auch der Streubesitz (Der Streubesitz beschreibt den Anteil der Aktien, der frei an der Börse gehandelt wird.) ist bspw. ein relevanter Faktor, der darüber entscheidet, ob ein Unternehmen in den DAX aufgenommen wird. Daher kann es vorkommen, dass ein Unternehmen im MDAX auf einen höheren Börsenwert als ein DAX-Wert kommt. Der TecDAX wird hingegen vollkommen unabhängig zusammengestellt. Hierbei ist nur entscheidend, welche Firmen von der Deutschen Börse als bedeutende Technologieunternehmen angesehen werden. Aus diesem Grund sind hier sowohl Standardwerte mit vielen Milliarden an Marktkapitalisierung als auch unbekanntere Unternehmen aus der Technologie Branche enthalten. Schlussendlich ist hervorzuheben, dass die DAX-Familie ausschließlich Unternehmen des Prime Standards umfasst, einem Segment der Deutschen Börse, welches gewisse Zulassungsvoraussetzungen wie die Veröffentlichung von Quartalsberichten in Deutsch und Englisch oder die Anwendung von internationalen Rechnungslegungsstandards vorschreibt.

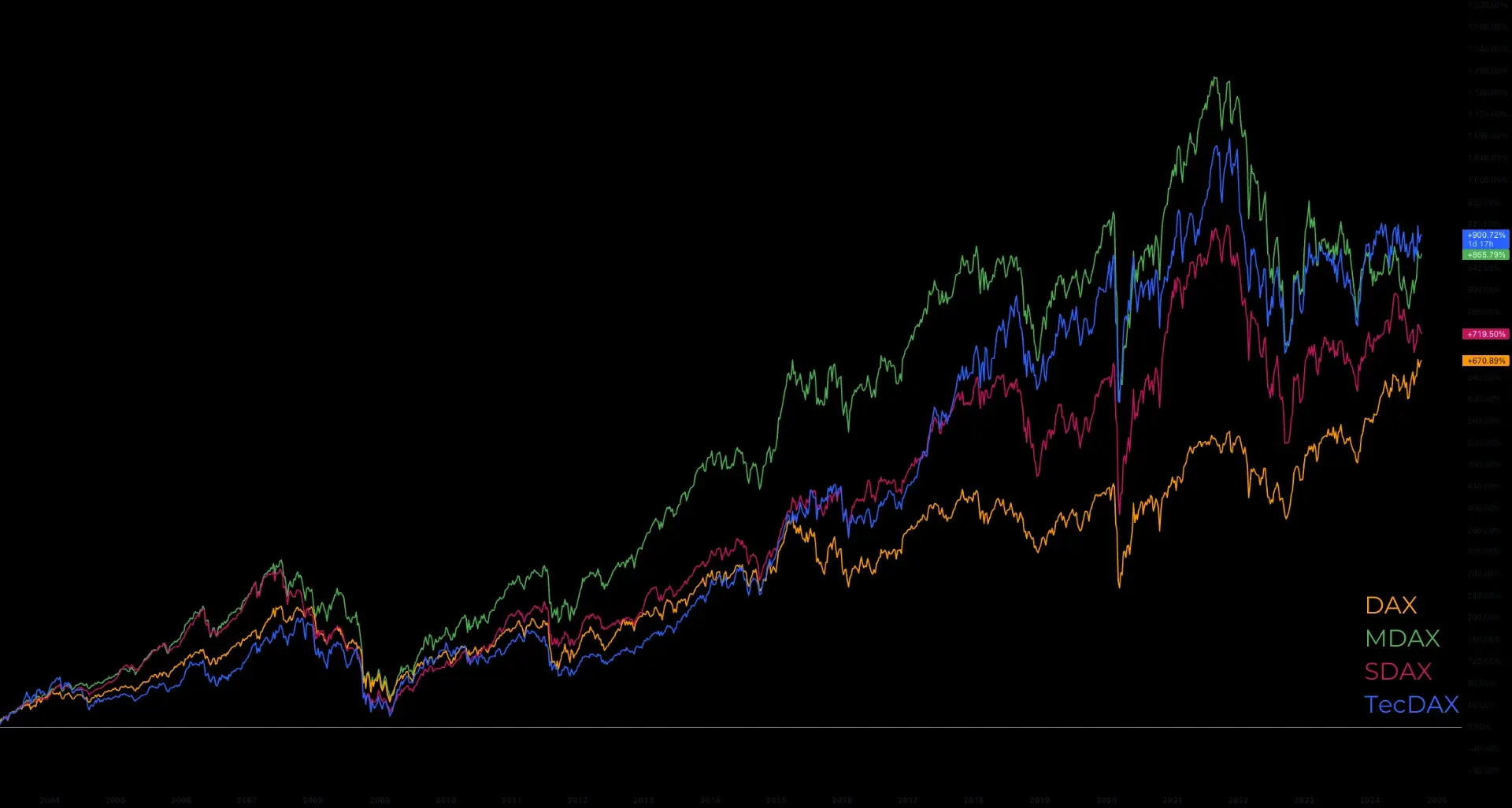

Häufig liest man, dass kleine Unternehmen (Small Cap und Mid Caps) langfristig im Vergleich besser als Große (Large Cap und Mega Caps) performen und somit eine Überrendite ermöglichen. Und tatsächlich: Blickt man auf die Performance anhand des Total Returns (also inklusive reinvestierter Dividenden) der vorgestellten Indizes in den letzten 20 Jahren, so steht der Dax mit 670,89 Prozent im direkten Vergleich am schlechtesten dar. Während der SDAX 719,50 Prozent eine etwas bessere Rendite ablieferte, sind der MDAX und TecDAX mit 865,79 Prozent und 900,72 Prozent als eindeutige Gewinner hervorzuheben. Beachtlich ist darüber hinaus, dass die Diskrepanz der Renditen vorübergehend deutlich höher war. Denn während der DAX in den letzten Wochen ein Kursziel nach dem anderen erklimmen kann, bewegen sich die anderen Indizes der Familie weit unterhalb ihrer bisherigen Rekordwerte aus dem Jahr 2021. Darüber hinaus ist hervorzuheben, dass ein Großteil der Performance des DAX seiner vergleichsweise hohen Dividendenrendite entspringt und Steuern bei der Wertentwicklung nicht berücksichtigt werden. Würde man also den DAX im eigenen Portfolio replizieren, würde das Wachstum des Kapitals geringer ausfallen. Der reine Kursindex des DAX, der also den Kurs ohne reinvestierte Dividenden zeigt, entwickelte sich erheblich schwächer.

Insgesamt lässt sich festhalten, dass MDAX, SDAX und TecDAX im Vergleich langfristig besser als ihr großer Bruder mit den Large Cap Aktien performen. Zudem besteht in Anbetracht der schwachen Wertentwicklung der jüngeren Vergangenheit ein erhebliches Aufholpotenzial für kleine und mittlere deutsche Unternehmen. Dieses Potenzial sehen auch diverse Analysten, aber man kann es unter anderem auch bei der Bewertung (bspw. anhand des KGV) sehen, wenn man diese in Relation zu dem Potenzial des Unternehmens (oder der Branche) betrachtet. Der perfekte Zeitpunkt für einen Beste Aktien-Report, damit man aus diesem Kurspotenzial abseits der Standardwerte einen ordentlichen Kursgewinn bzw. generell Gewinn ziehen kann.

Nicht so extrem ist die Schwäche der Nebenwerte übrigens im Vergleich auf der europäischen Ebene. Vergleicht man den EURO STOXX 50 mit dem STOXX Europe 600, hinkt letzterer kaum hinterher. Fairerweise muss man aber dazusagen, dass die Einzelwerte im zweiten Index zwar kleiner sind als im ersten, aber dennoch nicht unbedingt so klein wie bspw. im SDAX.

Kleine Unternehmen = Großes Risiko?

„Too big to fail“ oder „Big is beautiful“ – diese Sprüche hört man an der Börse immer wieder, wenn es um Standardwerte geht. Sie zielen auf ein scheinbar niedrigeres Risiko von großen oder sehr großen, weltweit agierenden Konzernen, den sogenannten Blue Chips, ab. Der Grund hierfür ist offensichtlich: Die Wahrscheinlichkeit dafür, dass ein Gigant wie Microsoft oder Apple in absehbarer Zukunft Insolvenz anmelden muss, ist weitaus niedriger, als dass ein kleines Unternehmen dies tun muss. Die Abhängigkeiten von Kunden oder Lieferanten sind häufig größer, der Wettbewerb intensiver, die Burggräben unterm Strich kleiner.

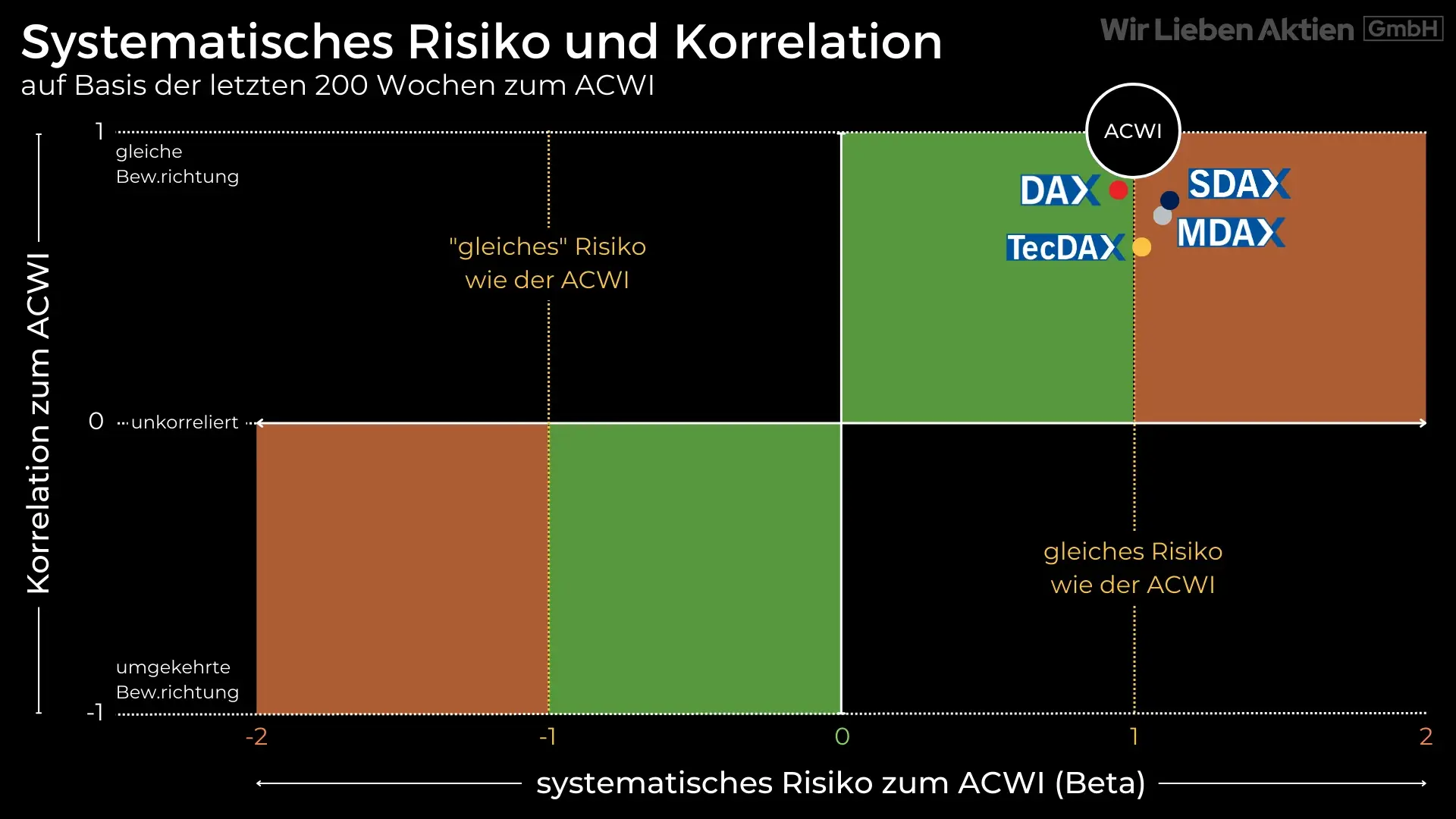

An der Börse wird das Risiko eines Assets zumeist mit dem sogenannten Betafaktor quantifiziert. Diese Kennzahl misst die Schwankungen eines Wertpapiers im Vergleich zum Gesamtmarkt und gibt somit das systematische Risiko an. Das Beta einer Aktie ist wie folgt zu interpretieren:

- Beta = 1: Das systematische Risiko entspricht dem des Gesamtmarktes.

- Beta > 1: Das systematische Risiko liegt oberhalb des Gesamtmarktes.

- Beta < 1: Das systematische Risiko liegt unterhalb des Gesamtmarktes.

Blickt man auf die Betafaktoren der DAX-Familie, so ergeben sich im Vergleich zum MSCI All Country World-Index (MSCI ACWI), einem Index vom Finanzdienstleister MSCI, welcher ca. 85,00 % der weltweiten Marktkapitalisierung abbildet, in den letzten 200 Wochen folgende Werte folgende Werte:

- DAX: 0,95

- MDAX: 1,10

- SDAX: 1,12

- TecDAX: 1,03

Zieht man den Betafaktor als Grundlage für die Risikobewertung heran, so spiegelt sich die im Vergleich höhere Risikoklasse von kleineren Unternehmen in den Werten vom MDAX, SDAX und TecDAX wider. Dabei sind jedoch zwei Dinge zu beachten: Erstens ist die Differenz zum DAX nicht besonders groß und zweitens gehen Risiko und Rendite immer Hand in Hand: So wurden die Investoren kleiner und mittlerer deutscher Unternehmen in den letzten 20 Jahren unterm Strich mit einer höheren Rendite belohnt.

Übrigens: Das Beta der besten deutschen Nebenwerte sowie aller anderen Unternehmen unserer Beste Aktien-Reports können der entsprechenden Tabelle entnommen werden. In dieser kannst du die Aktien somit auch direkt im Vergleich ansehen. Suchst du bspw. einen risikoarmen Wert, dann achte auf einen niedrigen Betafaktor.

Geschäftsentwicklung des deutschen Mittelstands

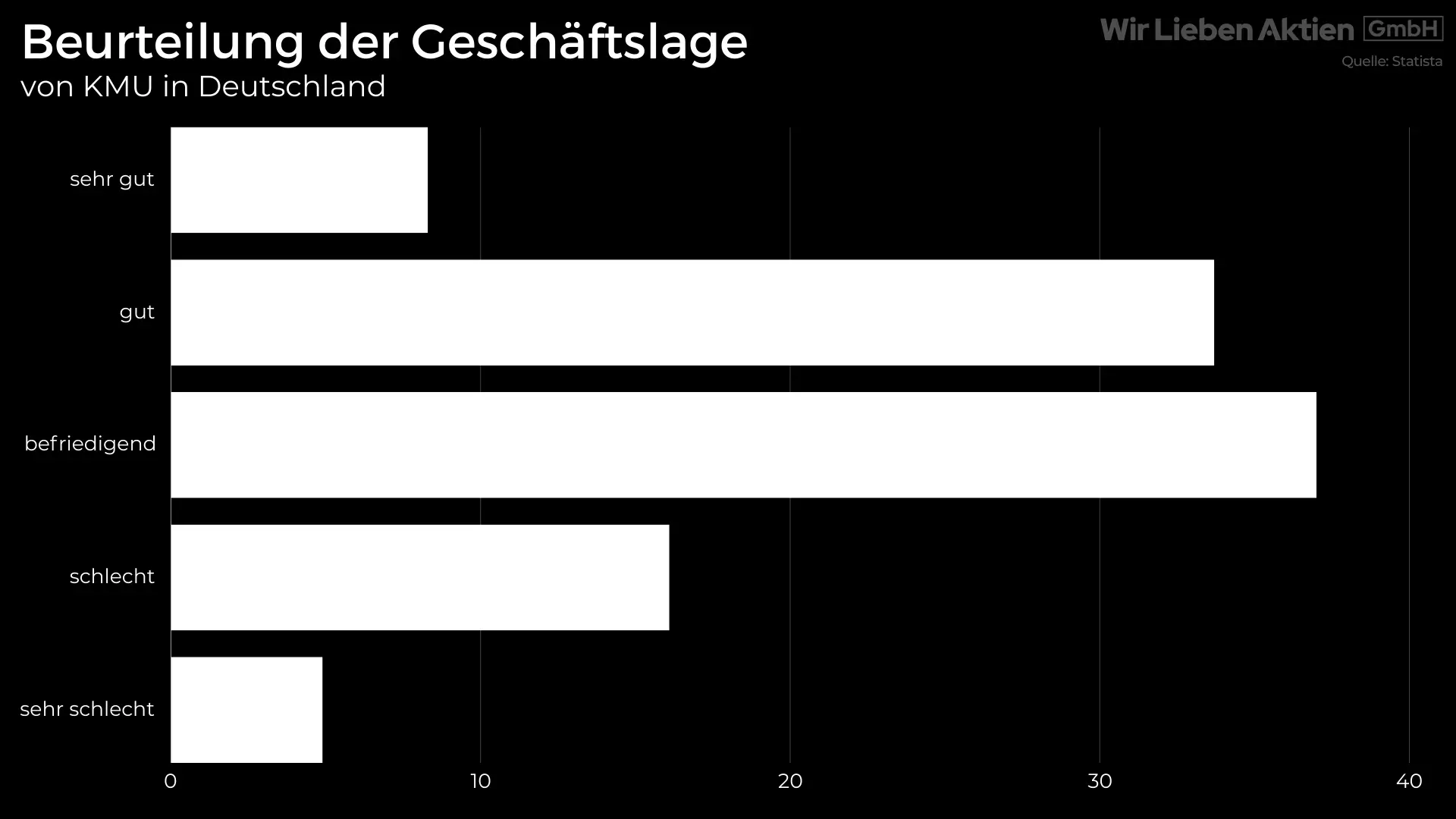

Zum Abschluss blicken wir auf ein paar spannende Statistiken zur Geschäftsentwicklung von mittelständischen Unternehmen, welche häufig auch als Rückgrat der deutschen Wirtschaft beschrieben werden. Denn von diesen existieren nicht nur sehr viele, sondern sie sind auch für einen Großteil der Wertschöpfung hierzulande verantwortlich. Wenngleich zahlreiche MDAX- und auch SDAX-Konzerne global agieren und nicht zum klassischen Mittelstand gehören, befinden sich zwischen ihnen mehrere Firmen mit eingeschränkter regionaler Reichweite, weshalb ein Blick auf die aktuelle Stimmung unter KMUs interessant erscheint. Wichtig: Mid Caps sind also nicht direkt der Mittelstand.

In diesem Zusammenhang gibt das Mittelstandsbarometer der Kreditanstalt für Wiederaufbau Auskunft über die aktuelle Lage von KMU in Deutschland. Dieses befindet sich sehr mehr als zwei Jahren fortlaufend im negativen Bereich, was unterm Strich auf vermehrt pessimistische Einschätzungen bezüglich der künftigen Geschäftsentwicklung sowie eine schlechte Stimmung hindeutet. Während sich das Mittelstandsbarometer zum Jahresanfang eher positiv entwickelte und von -21,20 auf -11,40 stieg, lässt sich für die letzten fünf Monate ein spürbarer Rückgang verzeichnen. So lag die Punktzahl im vergangenen September bei -19,40, was als mitunter schlechtester Wert der jüngeren Vergangenheit einzuordnen ist.

Doch das Mittelstandsbarometer ist selbstverständlich nicht der einzige Indikator, um die Stimmung zu messen. So kommt eine Umfrage der Vereins „Der Mittelstand“ zum Ergebnis, dass ca. 42,00 % der KMU in Deutschland die gegenwärtige Geschäftslage als sehr gut oder gut bewerten. Während 37,00 % der 1.200 befragten Unternehmen mit „befriedigend“ antworteten, bezeichnen 21,00 % der Mittelständler ihre aktuelle Lage als schlecht oder sehr schlecht.

Unterm Strich lässt sich also festhalten, dass die Stimmung bei den KMU durchwachsen bis schlecht ist, was sich auch in der jüngeren Performance von MDAX und SDAX widerspiegelt. Gleichzeitig darf man nicht vergessen, dass solche Situationen auch in der Vergangenheit aufgetreten sind, sich die KMU bisher jedoch immer wieder erholen konnten. Sobald es Anzeichen der Besserung gibt, ist damit zu rechnen, dass die Nebenwerte aus dem MDAX und SDAX wieder zum großen Leitindex aufholen können. Auch das Handelsvolumen sollte dann spürbar ansteigen. Es gibt jedoch auch Aktien wie Atoss Software, die entgegen der sonstigen Schwäche der Nebenwerte auch aktuell stark performen.

Übersicht über die besten deutschen Nebenwerte

Top 5 Aktien aus dem MDAX

In der folgenden Tabelle sind die wertvollsten Unternehmen aus dem MDAX nach Marktkapitalisierung aufgelistet. Insgesamt sind 50 Werte mit mittlerer Größe enthalten, die in Summe den Kurs vom Index ergeben. Es gehören also noch viele weitere Aktien wie Gerresheimer, Nemetschek & Co. zum Index.

Aktie | WKN | Branche/Tätigkeit | Talanx | TLX100 | Versicherungen, Rückversicherungen, Finanzdienstleistungen, Vermögensverwaltung, Risikomanagement |

|---|---|---|

TRATON | TRAT0N | Nutzfahrzeuge, Lkw-Produktion, Busse, Mobilitätslösungen, Transporttechnologie |

Knorr-Bremse | KBX100 | Bremsensysteme, Nutzfahrzeuge, Schienenfahrzeuge, Fahrassistenzsysteme, Sicherheitslösungen |

Nemetschek | 645290 | Bau-Software, Architektur, Planung, Design, Building Information Modeling (BIM) |

Delivery Hero | A2E4K4 | Essenslieferung, Online-Marktplätze, Logistik, Technologieplattformen, E-Commerce |

Ein Investment in den MDAX Index ist auch mit einem ETF möglich. Man sollte bei seiner Investitionsentscheidung jedoch berücksichtigen, dass der Kauf eines solchen ETFs mit zusätzlichen Kosten einhergeht, was das Kurspotenzial bzw. das Wachstumspotenzial des investierten Kapitals verschlechtert. Zudem kauft man sich zwangsläufig nicht nur bei den besten Nebenwerten ein, sondern nimmt mit einem ETF auch schlechtere Aktien in sein Depot auf. Auch Market Timing funktioniert mit einem Index bzw. ETF nur bedingt gut, denn nicht jede enthaltene Aktie bietet zu demselben Zeitpunkt eine gute Einstiegschance.

Top 5 Aktien aus dem SDAX

In der folgenden Tabelle sind die wertvollsten Unternehmen aus dem SDAX nach Marktkapitalisierung aufgelistet. Insgesamt sind 70 Werte mit einem eher geringen Börsenwert enthalten, die in Summe den Kurs vom Index ergeben. Es gehören also noch viele weitere Aktien wie Atoss Software (kurz: Atoss), Grenke & Co. zu dem Index.

Aktie | WKN | Branche/Tätigkeit | Deutsche Wohnen | A0HN5C | Immobilienverwaltung, Wohnungsvermietung, Immobilienentwicklung, Bestandsmanagement |

|---|---|---|

DWS | DWS100 | Vermögensverwaltung, Investmentfonds, Kapitalmärkte, Finanzberatung |

Fielmann | 577220 | Augenoptik, Brillenverkauf, Hörgeräte, Sehtests |

IONOS | A3E00M | Cloud-Hosting, Domains, Web-Services, Serverlösungen, Datensicherheit |

Encavis | 609500 | Erneuerbare Energien, Solarparks, Windparks |

Ein Investment in den SDAX Index ist für Anleger auch mit einem ETF möglich. Man sollte bei seiner Investitionsentscheidung jedoch berücksichtigen, dass der Kauf eines solchen ETFs mit zusätzlichen Kosten einhergeht, was das Kurspotenzial bzw. das potenzielle Wachstum des Kapitals verschlechtert.. Zudem kauft man sich zwangsläufig nicht nur bei den besten Nebenwerten ein, sondern nimmt mit einem ETF auch schlechtere Aktien in sein Depot auf. Auch Market Timing funktioniert mit einem Index bzw. ETF nur bedingt gut, denn nicht jede enthaltene Aktie bietet zu demselben Zeitpunkt eine gute Einstiegschance.

Beste deutsche Nebenwerte (Small Caps)

Wir haben den gesamten MDAX und SDAX, also die deutschen Aktienindizes mit Nebenwerten, gescreent und die besten Small Caps für Investitionen mit hohem Kurspotenzial herausgefiltert. Diese halten wir für besonders aussichtsreich hinsichtlich der Rendite und potenzieller Kursgewinne. Wir achten darauf, dass der Aktienkurs unserer Top-Picks einen Aufwärtstrend im Chart vorweisen kann. Darüber hinaus muss auch die Qualität aus Sicht der fundamentalen Analyse überzeugen. Wenn noch eine Frage zu den einzelnen deutschen Nebenwerten (Mid und Small Caps) offen ist, bspw. bei welchem Kurs man am besten kaufen sollte, dann stell sie uns im Discord.

Alle besten deutschen Small Caps werden auch in der großen “Beste Aktien“-Tabelle eingefügt, in der sämtliche weitere Informationen wie unsere Ratings, die Marktkapitalisierung und Dividendenrendite zum aktuellen Kurs, die gängige Korrekturlänge der Aktien oder diverse Fundamentaldaten sichtbar sind. Darüber hinaus berücksichtigen wir alle diese Nebenwerte auch in unserem monatlichen Aktien-Blog zu aktuell kaufenswerten Aktien, damit ihr optimale Investitionsentscheidungen treffen könnt. Wenn sich eine Chance bei einem Wertpapier ergibt, dann taucht die börsennotierte Aktie mit einem entsprechenden Aktienkurs als Kaufsignal in diesem Blog auf. Auf diese Weise verpasst ihr als Mitglieder keinen Einstieg um ein Wertpapier gezielt in unterbewerteten Situationen einzukaufen und auf Sicht ein höheres Wachstumspotenzial für euer Depot zu haben.

Für unsere Mitglieder: Wenn ihr euch eine ausführliche Analyse zu einem der Unternehmen wünscht, dann teilt schlagt die Aktie gerne im entsprechenden Kanal im Discord vor. Falls sich eine gute Gelegenheit gibt, schafft es die Aktie ggf. in unsere Analysenplanung und unser Team aus Analysten widmet sich den Potenzialen und Risiken im Detail. In unserer großen Analyse betrachten wir die Bewertung (nicht nur mit einem KGV, sondern professionell) genauer, nehmen die Branche unter die Lupe, bewerten die Entwicklung, das potentielle Wachstum, das Kurspotenzial etc.

Aktie | WKN | Branche/Tätigkeit | Atoss Software | 510440 | Workforce Management, Personalplanung, Zeitwirtschaft, Softwarelösungen, Automatisierung |

|---|---|---|

CTS Eventim | 547030 | Ticketing, Live-Events, Konzertveranstaltungen, Online-Plattformen, Eventmanagement |

Elmos Semiconductor | 567710 | Halbleiter, Automobilindustrie, Sensorik, Mikroelektronik, Fahrerassistenzsysteme |

Energiekontor | 531350 | Erneuerbare Energien, Windparks, Solarparks, Projektentwicklung |

Hannover Rück | 840221 | Rückversicherung, Risikomanagement, Lebensversicherung, Schadenversicherung, Kapitalanlage |

Sixt | 723133 | Autovermietung, Carsharing, Leasing, Mobilitätsdienste, Fahrzeugflotte |

VERBIO | A0JL9W | Biokraftstoffe, Bioenergie, Biodiesel, Biomethan |

Autor dieses Blogs

Jan Fuhrmann

Tilman Reichel

“Wer die Aktien nicht hat, wenn sie fallen, hat sie auch nicht, wenn sie steigen.“ - André Kostolany

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/