Name | Deere & Company |

|---|---|

Ticker | DE (NYSE) |

ISIN | US2441991054 |

WKN | 850866 |

Branche | Industrie |

Firmensitz | Moline (USA) |

Gründungsjahr | 1837 |

Mitarbeiter | 83.000 |

Marktkapitalisierung | 100,99 Mrd. USD |

|---|---|

KGV | 10,14 |

Dividendenrendite | 1,63 % |

Peter Lynch Einordnung | Zykliker |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Kaufenswert ab | für Mitglieder |

Bessere Alternativen | für Mitglieder |

Inhaltsverzeichnis John Deere Aktie

Kurzportrait der John Deere Aktie

John Deere ist nach Caterpillar und Schneider Electric anhand der Marktkapitalisierung, welche sich zum Zeitpunkt dieser Aktienanalyse auf etwas mehr als 100,00 Mrd. USD beläuft, als weltweit drittgrößter Maschinenhersteller einzuordnen. Der US-amerikanische Konzern ist u. a. für seine Traktoren und Landmaschinen bekannt, welche in landwirtschaftlichen Betrieben auf dem ganzen Globus eingesetzt werden. Doch auch Geräte und Zubehör für die Forstwirtschaft gehören zum Portfolio des in Moline beheimateten Konzerns. Die Gründung der John Deere Company lässt sich bis ins Jahr 1837 zurückverfolgen, was auf eine nachhaltige Unternehmensführung sowie ein resilientes Geschäftsmodell schließen lässt. Bereits seit mehr als 50 Jahren sind die Wertpapiere des Unternehmens an der Börse NYSE notiert. Kann John Deere seine Erfolgsgeschichte auch in der Zukunft fortsetzen? Immerhin zeigen sich die Analysten optimistisch, denn das Kursziel liegt aktuell mehr als 15,00 % oberhalb des aktuellen Kurses, sodass die Aktie im Konsens zum Kauf empfohlen wird.

Historie von John Deere

Wie im Rahmen des Kurzportraits bereits erwähnt, erfolgte die Gründung des John Deere-Konzerns in seiner heutigen Form in 1837 durch den gleichnamigen Gründer. Im Alter von 33 Jahren eröffnete dieser eine Schmiede in Illinois, USA. Viele seiner Kunden beklagten sich bei Deere über ihre Gusseisenpflüge, welche im klebrigen Boden der Gegend keine guten Ergebnisse hervorbrachten. Daraufhin entwickelte der Unternehmensgründer ein alternatives Produkt aus Stahl sowie einem gebrochenen Sägeblatt. Nur kurz darauf wurde die Herstellung von Pflügen zum Kerngeschäft des Unternehmers.

In der darauffolgenden Zeit entwickelte John Deere immer wieder neue Produkte und diversifizierte sein Geschäftsmodell. Neben Pflügen verkaufte das Unternehmen nun auch Traktoren, Mähdrescher und sonstige Erntemaschinen. Auch diese erfreuten sich bei US-amerikanischen Landwirten einer hohen Beliebtheit, sodass Deere zeitnah landesweit expandieren konnte. Doch die Erfolgsgeschichte des heutigen Weltkonzerns war auch an diesem Punkt noch lange nicht am Ende. Selbst nach dem Ableben des Gründers wurde die Produktpalette durch erhebliche Investitionen in Forschung und Entwicklung fortlaufend erweitert und verbessert.

Heutzutage gehört die John Deere Company mit beachtlichen Marktanteilen und einer Präsenz in mehr als 100 Ländern weltweit sowie einer beachtlichen Reputation zu den mit Abstand größten Playern der Branche. Durch verschiedene Übernahmen sowie eigene Innovationen beschränkt sich das Angebot an Maschinen des Unternehmens inzwischen nicht mehr auf die Landwirtschaft, sondern erstreckt sich u. a. Über die Forstwirtschaft und Finanzdienstleistungen, doch dazu später mehr.

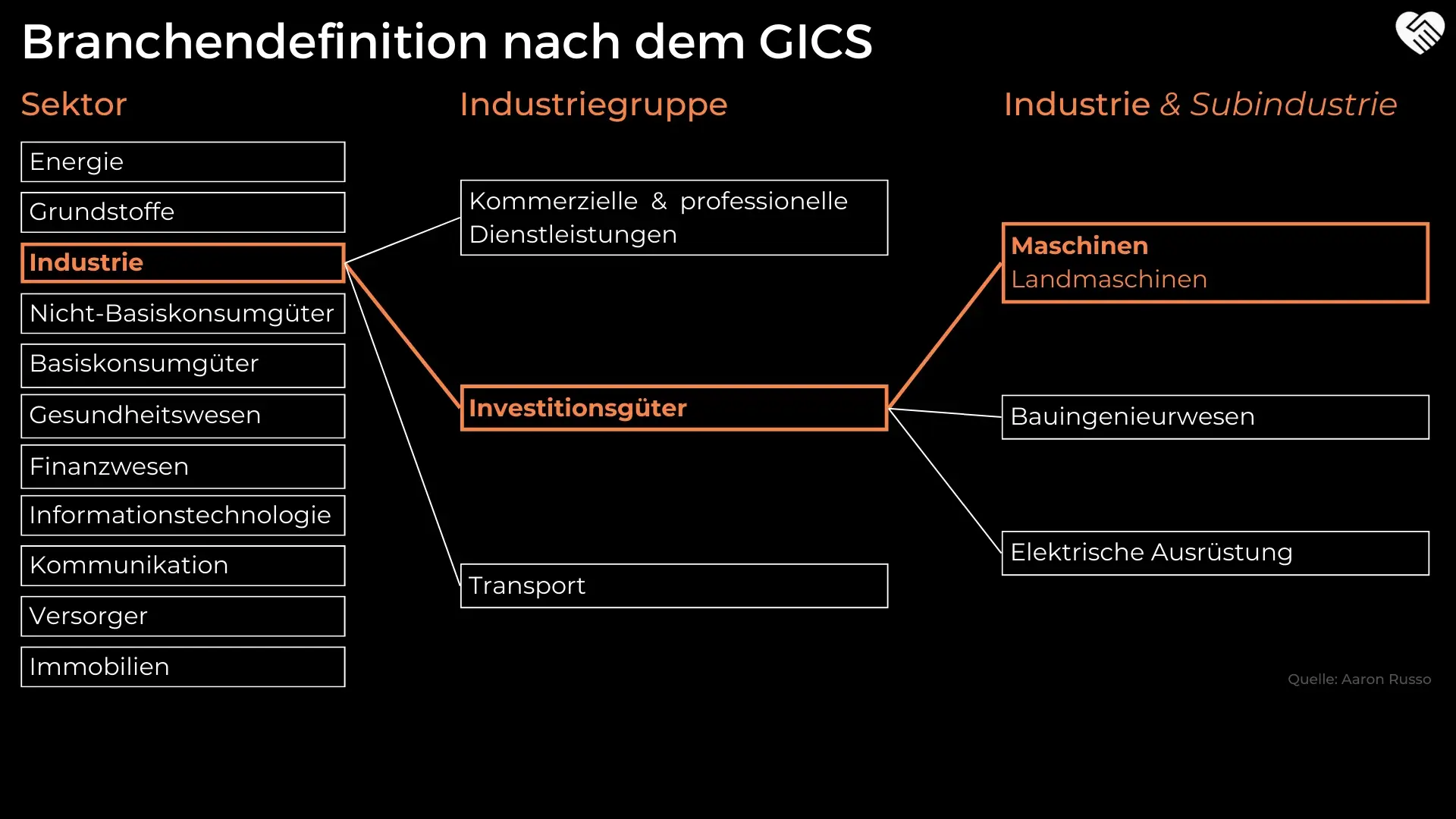

Einstufung nach dem GICS

Die John Deere Company besitzt ein umfassendes Portfolio aus einer Vielzahl an verschiedenen Maschinen, welche sowohl in der Land-, als auch in der Forstwirtschaft zur Anwendung kommen. Dem Global Industry Classification Standards entsprechend ist das Unternehmen daher dem Sektor „Industrie“ zuzuordnen. Taucht man tiefer in den GICS ein, so ergeben sich bei John Deere folgende Einordnungen:

- Industriegruppe: Investitionsgüter

- Industrie: Maschinen

- Subindustrie: Landmaschinen

Geschäftsmodell von John Deere

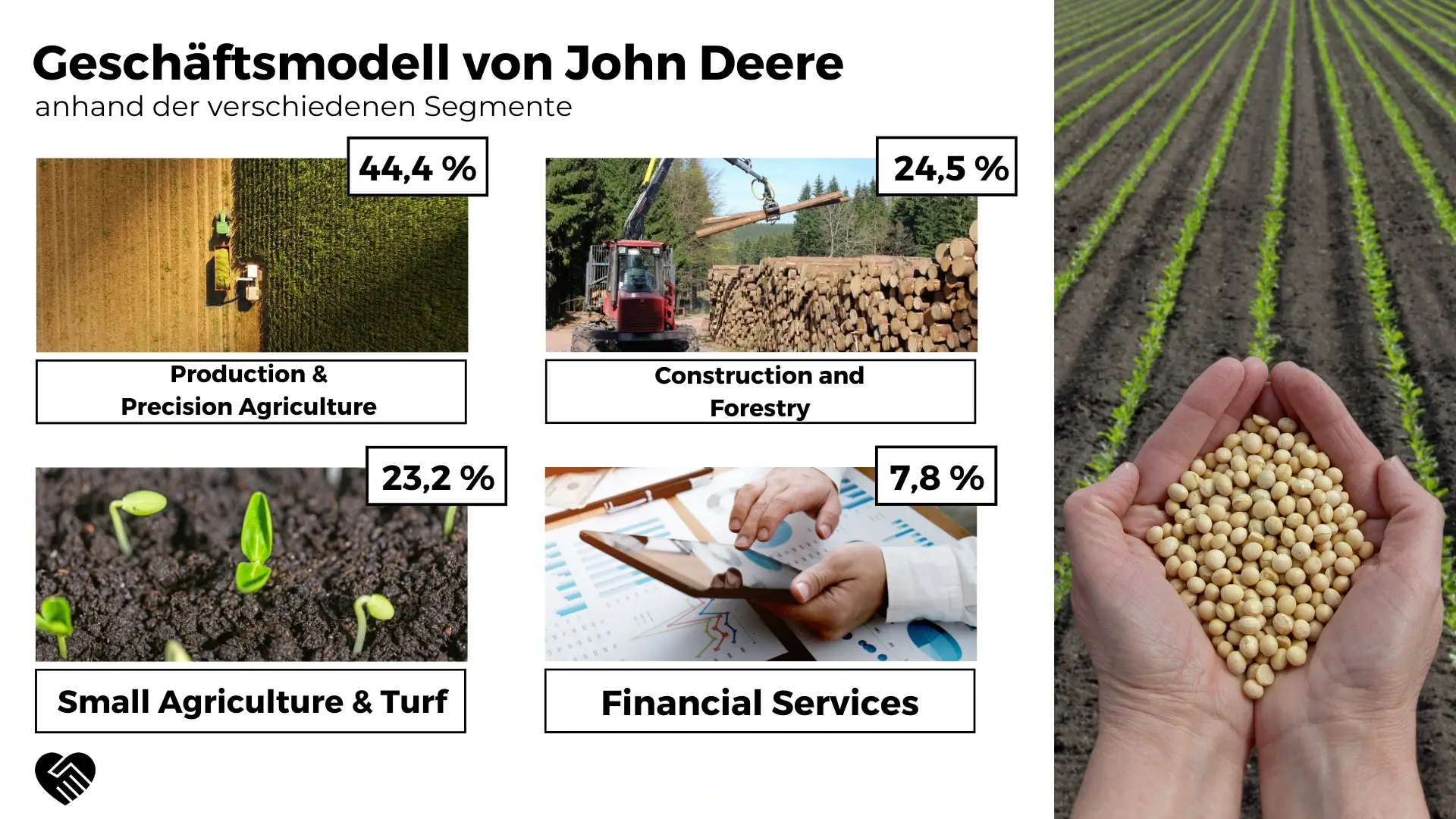

John Deere besitzt ein umfassendes Portfolio, welches aus einer Vielzahl an Maschinen für verschiedene Anwendungsbereiche besteht. Dementsprechend kann auch das operative Geschäft des Unternehmens untergliedert und in vier Segmente geteilt werden. Der mit Abstand wichtigste Geschäftsbereich trägt den Namen Production & Precision Agriculture und war im letzten Fiskaljahr, welches im Oktober 2023 endete, für 44,40 % der gesamten Umsätze verantwortlich. Zu den entsprechenden Produkten gehören in erster Linie Traktoren, Mähdrescher sowie diverse Erntemaschinen, welche in den folgenden Bereichen zur Anwendung kommen:

- Mais

- Soja

- Baumwolle

- Zuckerrohr

Die Segmente an zweiter und dritter Stelle tragen die Namen „Construction and Forestry“ und „Small Agriculture & Turf“ und waren jeweils für etwas weniger als ein Viertel der Einnahmen von John Deere verantwortlich. Zum Portfolio des erstgenannten Segments gehören hauptsächlich kleine und mittelgroße Trecker, Feldhäcksler, Sichelmäher sowie Geräte für die Pflege von Golfplätzen. Innerhalb des Segments „Small Agriculture & Turf“ vertreibt John Deere u. a. folgende Maschinen: Baggerlader, Bagger, Ausrüstung für die Holzernte sowie Ausrüstung für die Straßensanierung.

Als Ergänzung zu dem Verkauf der erwähnten Maschinen bietet John Deere seinen Kunden seit vielen Jahren Finanzierungsdienstleistungen an. Denn die Kosten für die Produkte des Unternehmens befinden sich häufig im sechsstelligen Bereich, was sich nicht jeder Betrieb ohne Weiteres bzw. auf einen Schlag leisten kann. Dieser Geschäftsbereich wirkt sich nicht nur positiv auf die Diversifizierung und Kundenbindung von John Deere aus, sondern ermöglicht auch Zinseinnahmen. Zum Oktober 2023 belief sich der Umsatzanteil der Financial Services auf immerhin 7,80 %.

Überblick über die fundamentalen Kennzahlen von John Deere

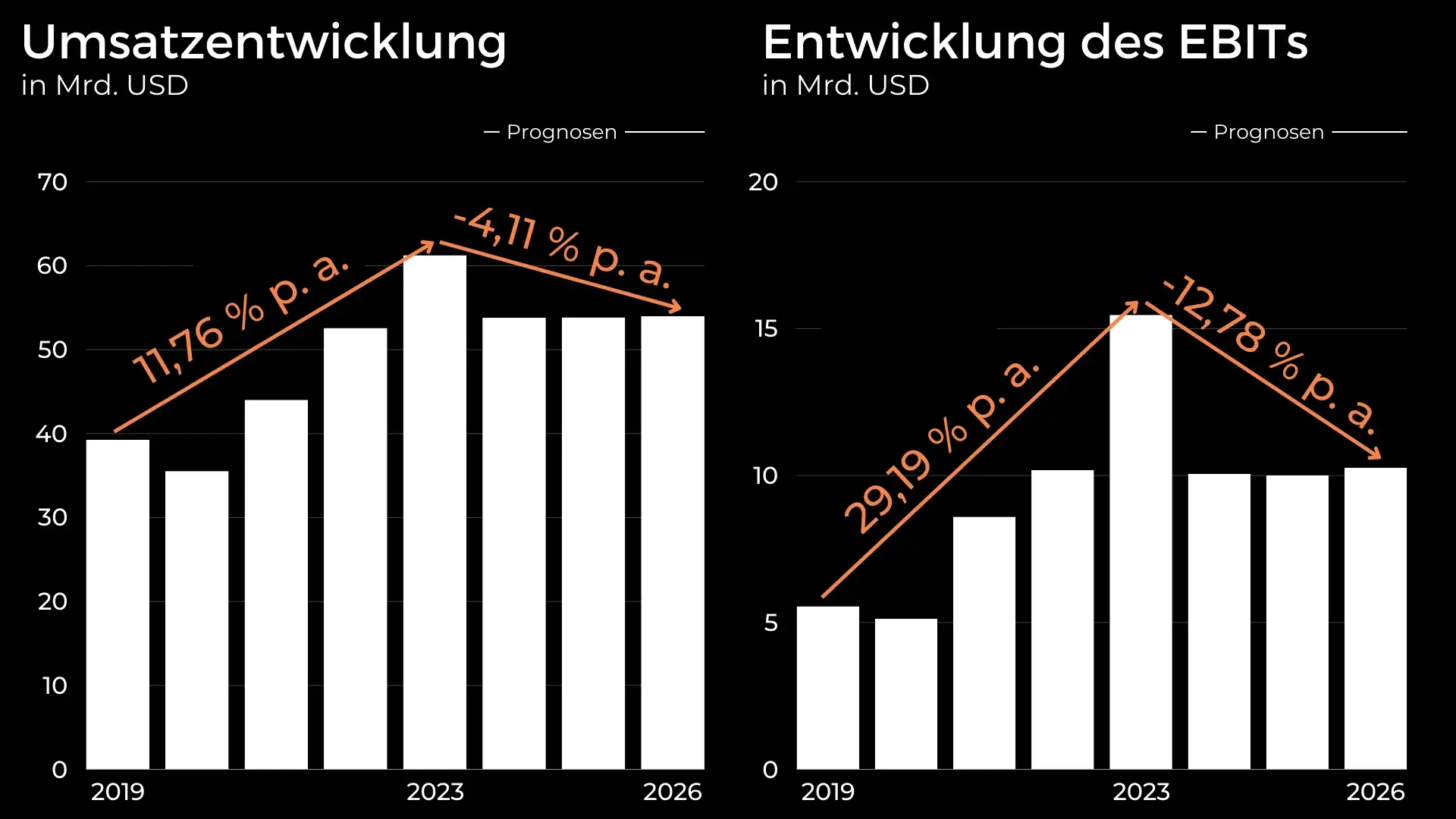

Die Nachfrage für Maschinen, welche in der Land- und Forstwirtschaft eingesetzt werden, entwickelt sich nicht stetig, sondern in Zyklen welche mit der allgemeinen Konjunktur korrelieren. In wirtschaftlich schwierigen Jahren bzw. Quartalen stellt man schwerwiegende Investitionen nunmal in die Zukunft ab. Dieser Umstand macht sich in der langfristigen Betrachtung der Umsatz– und Gewinnentwicklung von John Deere bemerkbar. Immer wieder kommt es zu einem Rückgang der Fundamentals. So hatte der Landmaschinenhersteller auch im von uns betrachteten Zeitraum im Geschäftsjahr 2020 im Zusammenhang mit der Corona-Pandemie kurzzeitig mit einem Nachfragerückgang zu kämpfen. In den letzten Jahren konnte John Deere dafür umso mehr von einem Wachstum der Absatzmenge sowie der Durchsetzung von Preiserhöhungen profitieren, sodass seit 2019 ein durchschnittliches Umsatzwachstum von 11,76 % pro Jahr zu Buche steht. Für das laufende Geschäftsjahr erwarten die Analysten, dass die Erlöse auf 53,80 Mrd. USD schrumpfen und bis mindestens 2026 auf diesem Niveau stagnieren werden. Entsprechend liegt das prognostizierte Wachstum bei -4,11 % pro Jahr.

Die operativen Gewinne von John Deere entwickelten sich zuletzt vollkommen analog zu den Umsätzen des Unternehmens: Auf einen marginalen Einbruch in 2020 folgte ein sehr steiler Anstieg. Auffällig ist jedoch, dass das EBIT mit 29,19 % mehr als doppelt so dynamisch wie die Erlöse gesteigert werden konnte. Dies ist auf striktes Management der operativen Aufwendungen seitens des Managements von John Deere zurückzuführen. Denn während die Umsätze Dank der beschriebenen Faktoren deutlich erhöht werden konnte, stiegen insbesondere die Kosten für Forschung und Entwicklung sowie Verwaltung und Allgemeines nur unterproportional stark an, was einen Ausbau der EBIT Marge von 14,14 % auf zuletzt 25,26 % ermöglichte. Allerdings ist davon auszugehen, dass die Überschüsse des Herstellers von Baumaschinen in den kommenden dafür auch stärker schrumpfen werden: Die Analystenschätzungen sehen einen Rückgang um 12,78 % pro Jahr auf 10,27 Mrd. USD vor.

Dividendenpolitik von John Deere

Dass es sich bei John Deere um ein Unternehmen mit einer recht zyklischen Umsatz- und Gewinnentwicklung handelt, spiegelt sich bei der Betrachtung der Dividendenhistorie nicht wider. Ganz im Gegenteil: Seit bereits 36 Jahren wurden die Gewinnbeteiligungen nicht mehr gesenkt. Dies wird durch eine sehr niedrige Ausschüttungsquote ermöglicht, welche in der Regel bei nicht mehr als 30,00 % liegt. Durch diese Politik kann John Deere es sich erlauben, selbst in Jahren mit rückläufigen Ergebnissen die Dividenden aufrecht zu erhalten. Zum Zeitpunkt dieser Aktienanalyse zahlt das Unternehmen eine Quartalsdividende i. H. v. 1,47 USD an seine Anteilseigner, sodass sich zum aktuellen Kurs von ca. 356,00 USD eine Dividendenrendite von 1,63 % ermitteln lässt. Obwohl die Prognosen der Analysten für die kommenden Geschäftsjahre vorübergehend rückläufige Ergebnisse erwarten lassen, sollte John Deere aufgrund seiner niedrigen Payout Ratio weiterhin stabile bzw. steigende Dividenden zahlen können.

Neben der fortlaufenden Zahlung von Dividenden kauft John Deere auch eigene Aktien zurück, um Kapital an seine Aktionäre auszuschütten. Dementsprechend lässt sich mit wenigen Ausnahmen ein stetiger Rückgang der Anzahl ausstehender Anteile beobachten. So belief sich diese vor zehn Jahren auf noch 389,20 Mio. Stück. Zum Ende des letzten Geschäftsjahres existierten nur noch 293,60 Mio. Anteilsscheine des Maschinenherstellers, wodurch ein Rückgang von 2,78 % pro Jahr ermitteln lässt. Aktuell liegt das Restvolumen des Rückkaufprogramms von John Deere bei etwas mehr als 10,00 Mrd. USD, sodass in den kommenden Jahren auch anhand der aktuell vorliegenden Schätzungen von einer Fortsetzung dieses Trends auszugehen ist.

Einstufung nach Peter Lynch und fundamentales Wir Lieben Aktien-Rating

In einer sehr langfristigen Betrachtung kann die John Deere Company im Vergleich zu anderen Unternehmen ein recht stetiges Umsatz- und Gewinnwachstum verbuchen. Nichtsdestotrotz hat das Unternehmen regelmäßig mit vorübergehenden Einbrüchen zu kämpfen, was schlichtweg an der zyklischen Natur des Geschäftsmodells bzw. der volatilen Nachfrageentwicklung seitens der Branchen liegt, welche John Deere mit seinen Produkten bzw. Maschinen bedient. Daher haben wir eine Einordnung als Zykliker vorgenommen.

Für Unternehmen mit einer zyklischen Entwicklung der Fundamentals haben wir kein individuelles fundamentales Rating. Um dennoch einen Überblick geben zu können, verwenden wir an dieser Stelle unser fundamentales Wir Lieben Aktien-Rating für Average Grower. Anhand dieser Kriterien erreicht John Deere mit 5 von 10 möglichen Punkten ein eher schlechtes Ergebnis. Hierfür sind folgende Faktoren verantwortlich:

- voraussichtlich negatives Wachstum der Umsätze, Gewinne und Margen bis 2026

- Nettoverschuldung im Verhältnis zum EBITDA von mehr als 2,00

- Eigenkapitalquote von weniger als 30,00 %

Chancen von John Deere

- strukturelles Wachstum der Nachfrage seitens der Landwirtschaft durch Anstieg der Weltbevölkerung

- attraktive Positionierung und Ausbau der bereits hohen Marktanteile

- potenzielle Rendite von 16,27 % zum Kursziel der Analysten

Risiken von John Deere

- zyklische Geschäftsentwicklung und Abhängigkeit von der Konjunktur

- Risiko von technologischen Innovationen der Wettbewerber

- Schätzungen der Analysten sehen mittelfristigen Einbruch der Fundamentals vor

Technische Analyse von John Deere

Du willst wissen wann die Aktie kaufenswert ist? Da sich die technische Situation jeden Tag verändern kann und eine Aktie nicht zu jedem Kurs einen Kauf wert ist, möchten wir dir gerne eine aktuelle Einschätzung geben. Frag einfach bei uns im Discord nach. Dort geben wir allen Mitgliedern innerhalb kürzester Zeit eine aktuelle Einschätzung zu jeder gewünschten Aktie.

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/