Name | Applied Materials, Inc. |

|---|---|

Ticker | AMAT (NASDAQ) |

ISIN | US0382221051 |

WKN | 865177 |

Branche | Informationstechnologie |

Firmensitz | Santa Clara (USA) |

Gründungsjahr | 1967 |

Mitarbeiter | 33.000 |

Marktkapitalisierung | 117,36 Mrd. USD |

|---|---|

KGV | 18,21 |

Dividendenrendite | 0,91 % |

Peter Lynch Einordnung | Zykliker |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Kaufenswert ab | für Mitglieder |

Bessere Alternativen | für Mitglieder |

Marktkapitalisierung | 117,36 Mrd. USD |

|---|---|

KGV | 18,21 |

Dividendenrendite | 0,91 % |

Peter Lynch Einordnung | Zykliker |

Fundamentales WLA-Rating | 7/10 |

Technisches WLA-Rating | 9/10 |

Kaufenswert ab | im Discord fragen |

Bessere Alternativen | im Discord fragen |

Inhaltsverzeichnis Applied Materials Aktie Analyse

▲ Applied Materials Aktie jetzt kaufen? | Aktienanalyse | 08. September 2023

Viele Aktien von Unternehmen, die sich mit verschiedenen Teilen der Wertschöpfungskette von Halbleitern befassen, konnten in den letzten Monaten und Quartalen unter anderem vor dem Hintergrund des Hypes rund um KI-Anwendungen wie ChatGPT ein hohes Kurswachstum verzeichnen und den breiten Markt outperformen. Während die Kurse der Aktien von Konzernen wie Nvidia und Broadcom längst auf neue Allzeithochs gestiegen sind, besitzen andere Player der Semiconductor-Branche wie ASML oder AMD noch Aufholpotenzial. Hierzu zählt bspw. auch der weltweit führende Anbieter von Ausrüstung, Dienstleistungen und Software für die Halbleiterherstellung, Applied Materials. Langfristig befindet sich der Chart des Unternehmens in einem stabilen Aufwärtstrend, weshalb wir uns im Rahmen der vorliegenden Aktienanalyse mit diesem befassen. Auch das KGV befindet sich aktuell in einem soliden Bereich und die Bilanz ist ebenfalls sehr sauber. Doch ist die Aktie von Applied Materials für Anleger zu empfehlen oder sind im Vergleich andere Unternehmen wie z. B. ASML doch besser im Hinblick auf den Gewinn und die Dividendenrendite?

Kurzportrait Applied Materials Aktie

„Das weltweit führende Unternehmen für Halbleiter- und Displayausrüstung“. So beschreibt sich Applied Materials (AMAT) im Rahmen seines Factsheets. Nach eigenen Angaben ist der Konzern an der Produktion von praktisch jedem Chip auf der ganzen Welt beteiligt. In Anbetracht der Tatsache, dass jede große Foundry, also Fertigungsbetriebe von Halbleiterprodukten, bei ihren Anlagen auf die Lösungen von Applied Materials zurückgreift, ist diese Aussage wohl nicht aus der Luft gegriffen. Trotz wiederkehrender Schwankungen kann Applied Materials vom langfristigen Wachstum der Halbleiterbranche profitieren, weshalb auch die Aktie des Unternehmens in den letzten Jahren attraktive Renditen für seine Anteilseigner erwirtschaften konnte und aktuell Dividenden in Rekordhöhe ausschüttet. Laut marketscreener.com steht der Konsens der Analysten für Applied Materials auf outperform mit entsprechendem Kursziel. Derzeit sprechen 17 von 34 Analysten in ihren Prognosen die Empfehlung „Buy“ aus. Das durchschnittliche Kursziel beträgt 157,12 USD, sodass sich zum aktuellen Kurs ein Potenzial von immerhin 13,39 % ergibt und somit eine gute Rendite durchaus möglich ist. Aktionären steht somit im Hinblick auf die Anlageentscheidung erstmal wenig im Weg.

Historie von Applied Materials

Die Gründung von Applied Materials geht auf das Jahr 1967 zurück, als sich fünf Entrepreneure rund um den Firmengründer Michael McNeilly zusammengetan haben, um ein Unternehmen zu gründen, welches sich mit Dienstleistungen für Halbleitersysteme befasst. Bereits fünf Jahre nach der Gründung folgte der Börsengang von Applied Materials an der Nasdaq. Das noch junge Unternehmen emittierte damals 300.000 Anteile zu je 10,00 USD und ist seitdem unter dem Symbol AMAT und entsprechender WKN an der Nasdaq notiert. Der gesamte Umsatz belief sich damals auf ca. 17,00 Mio. USD.

Zwischen 1977 und 1986 expandierte Applied Materials mit seinen Technologien in andere Branchen und diversifizierte sein operatives Geschäft und Basisprospekt – allerdings ohne Erfolg. So kam es zu einem Führungswechsel und der neue CEO, Jim Morgan, musste das Unternehmen vor der Insolvenz retten. Dies gelang ihm durch die erneute Fokussierung auf die Kernkompetenz von Applied Materials: dem Verkauf von Ausrüstung für die Halbleiterherstellung. Nachdem der Turnaround erfolgreich abgeschlossen wurde, konnte die geographische Expansion vorangetrieben werden. So eröffnete Applied Materials als erstes Unternehmen seiner Peer Group ein Technologiezentrum in Japan.

Daraufhin setzte das Unternehmen seine Expansion in Asien fort und entwickelte Lösungen und Dienstleistungen für die Herstellung von Displays. Angetrieben durch den Boom der New Economy beschleunigte sich das Unternehmenswachstum in Richtung des Jahres 2000 und Applied Materials führte zahlreiche Akquisitionen durch. Trotz vorübergehender Durststrecken hat sich Applied Materials Dank des langfristigen Wachstums der Halbleiterindustrie seitdem zu einem der größten Unternehmen unseres Planeten mit einer Marktkapitalisierung von mehr als 100,00 Mrd. USD entwickelt. Heute beschäftigt der Konzern mehr als 33.000 Menschen in 24 Ländern und verfügt über ein umfassendes (Anlagen-) Portfolio an 17.300 Patenten und zahlreichen Produkten und Lösungen für die Herstellung von Halbleitern.

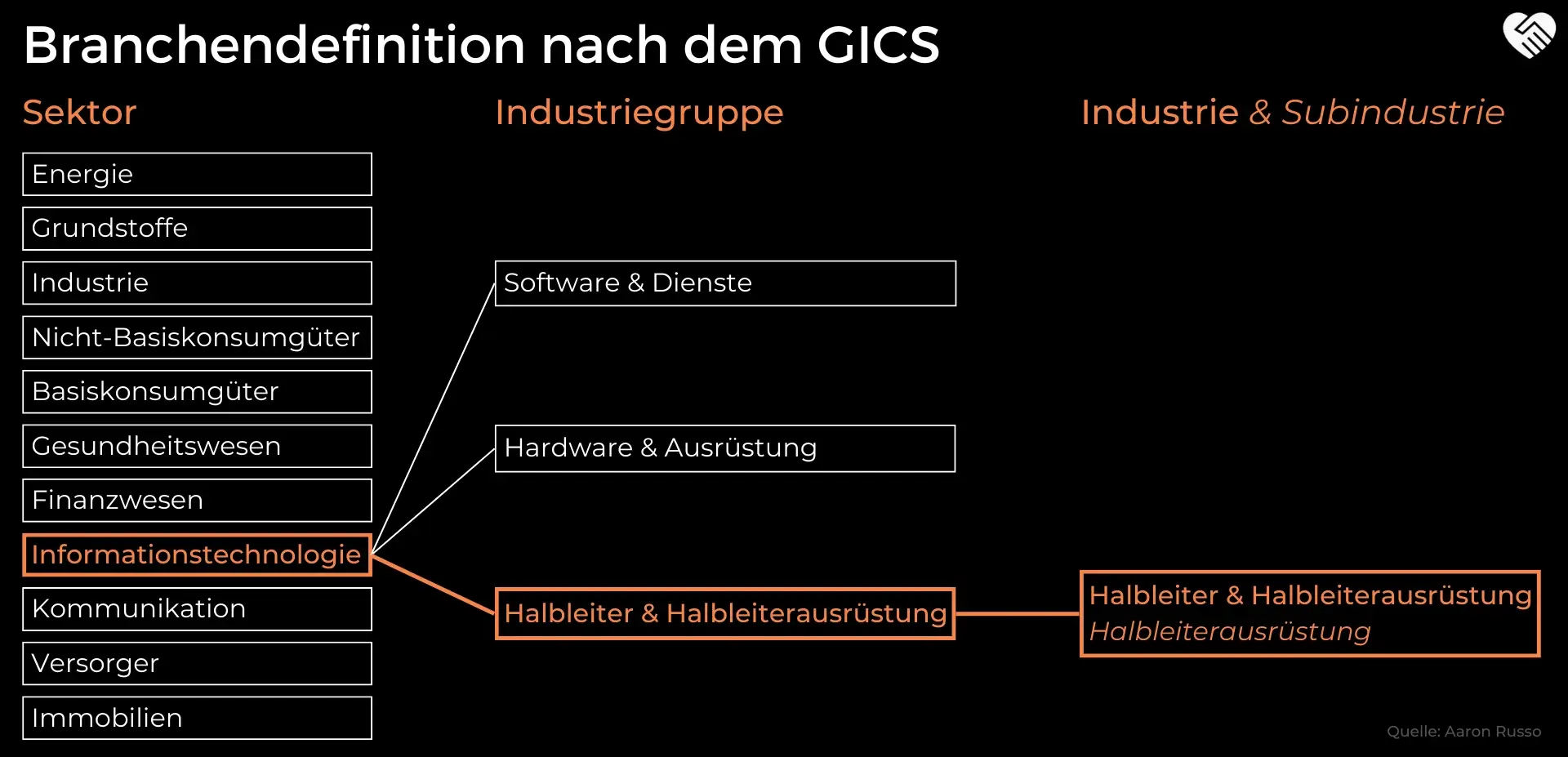

Einstufung nach dem GICS der Applied Materials Aktie

Als Anbieter von Lösungen für die Herstellung von Halbleitern und Displays ist die Aktie von Applied Materials anhand des GICS zweifelsohne dem Sektor Informationstechnologie zuzuordnen. Geht man eine Stufe weiter und nimmt eine genauere Einordnung vor, so gehört das Unternehmen neben bekannten Konzernen wie KLA oder LAM Research der Industriegruppe und gleichnamigen Industrie Halbleiter & Halbleiterausrüstung an.

Geschäftsmodell von Applied Materials

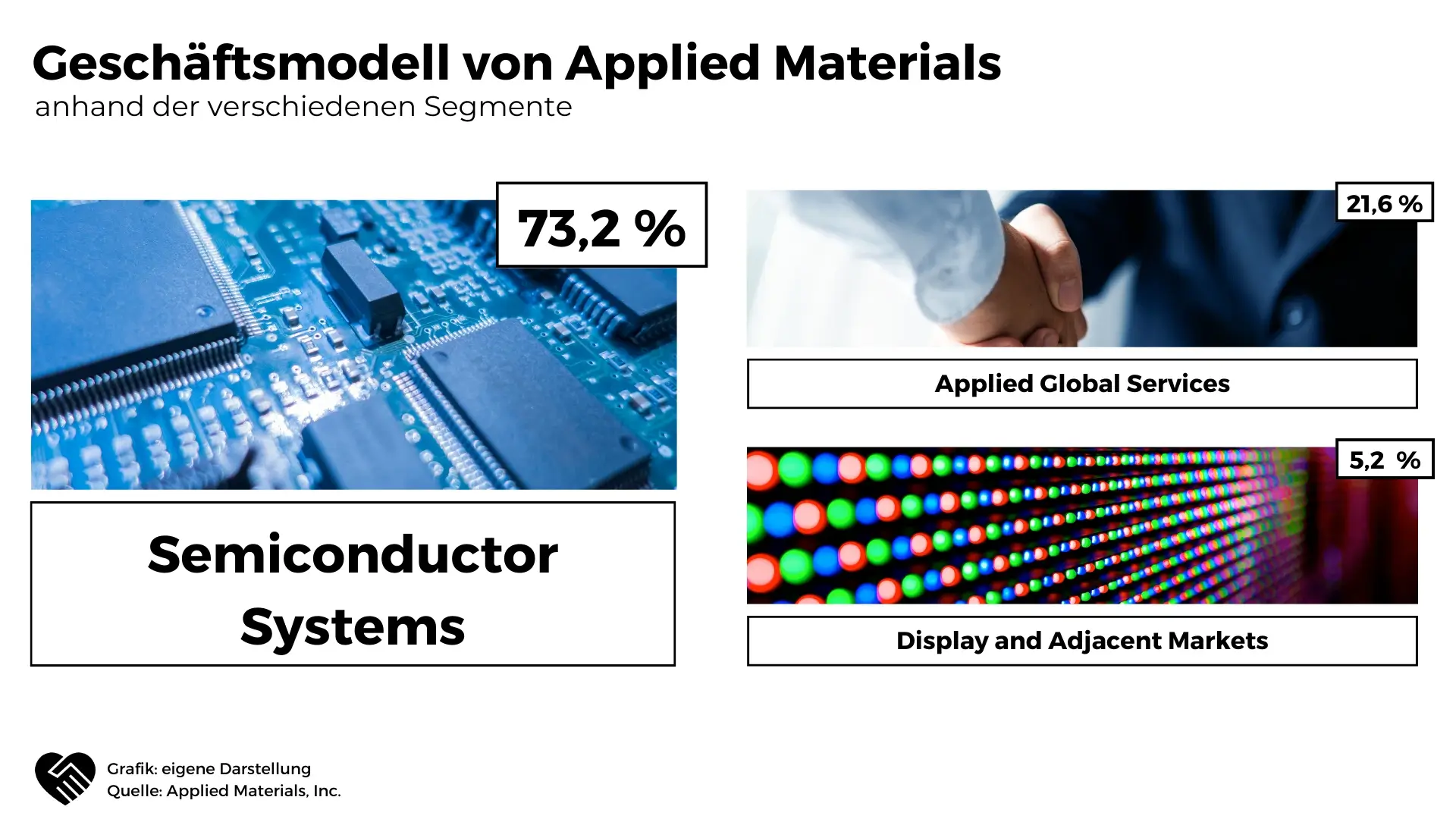

Das Geschäftsmodell von Applied Materials lässt sich am einfachsten unter Betrachtung der verschiedenen Geschäftsbereiche erklären. Derzeit werden die Erlöse des Unternehmens in drei verschiedene Segmente untergliedert.

Mit einem Anteil i. H. v. 72,90 % in 2022 erwirtschaftet das Unternehmen den überwiegenden Anteil seiner Umsätze innerhalb des Geschäftsbereichs Semiconductor Systems, welcher die Entwicklung und den Vertrieb von Ausrüstung für verschiedene Produktionsprozesse bei der Herstellung von Halbleitern umfassen. Hierzu zählen unter anderem Lösungen für Verpackung von Wafern und die Inspektion der Endprodukte. Zu den wichtigsten Kunden dieses Segments gehören fast alle großen Chiphersteller wie TSMC, Samsung und Intel.

Etwas mehr als ein Fünftel der Umsätze entfällt derweil auf den Geschäftsbereich Applied Global Services. In diesem Kontext bietet Applied Materials seinen Kunden Dienstleistungen und Unterstützung an, um die Leistung und Produktivität der Technologien für die Fertigungsanlagen in der Herstellung von Halbleitern und Chips zu optimieren. Konkret vertreibt das Unternehmen verschiedene Ersatzteile und Software und Upgrades für Maschinen und Geräte früherer Generationen.

Wenngleich sich die Lösungen von Applied Materials auf die Herstellung von Halbleitern fokussieren, verkauft das Unternehmen auch Fertigungsausrüstung für die Entwicklung von Flüssigkristallanzeigen (LCDs/Liquid Crystal Displays) und organischen Leuchtdioden (OLED/Organic Light-Emitting Diodes). Dieses Segment mit den Flüssigkristallanzeigen und Leuchtdioden trägt den Namen Display and Adjacent Markets und umfasst darüber hinaus weitere Technologien wie Lösungen für die Produktion von Solarzellen.

Überblick über die fundamentalen Kennzahlen von Applied Materials

Der Halbleiterindustrie liegt ein strukturelles Wachstum zugrunde, wovon auch die Marktkapitalisierung des Wertpapiers von Applied Materials profitiert. Zwischen 1987 und 2022 ist das weltweite Marktvolumen von rund 33,00 Mrd. USD auf 580,13 Mrd. USD angestiegen. Dies entspricht einer Vervielfachung um mehr als das 17-fache bzw. einem durchschnittlichen Wachstum von 8,29 % pro Jahr. Nichtsdestotrotz entwickelt sich die Branche in Zyklen und verzeichnet regelmäßig Einbrüche. Dies ist mit der engen Verknüpfung zur allgemeinen Konjunktur zu erklären. In Phasen wirtschaftlichen Aufschwungs ist die Nachfrage nach Chips hoch – bspw. durch den entsprechenden Bedarf von Automobilkonzernen. Dementsprechend steigt auch die Nachfrage für die Lösungen von Applied Materials an. In Phasen wirtschaftlichen Abschwungs halten sich die Endkunden hingegen mit Investitionen eher zurück, weshalb auch die Halbleiterproduktion gedrosselt wird, was wiederum zu vorübergehend sinkenden Einnahmen für Unternehmen wie Applied Materials führt.

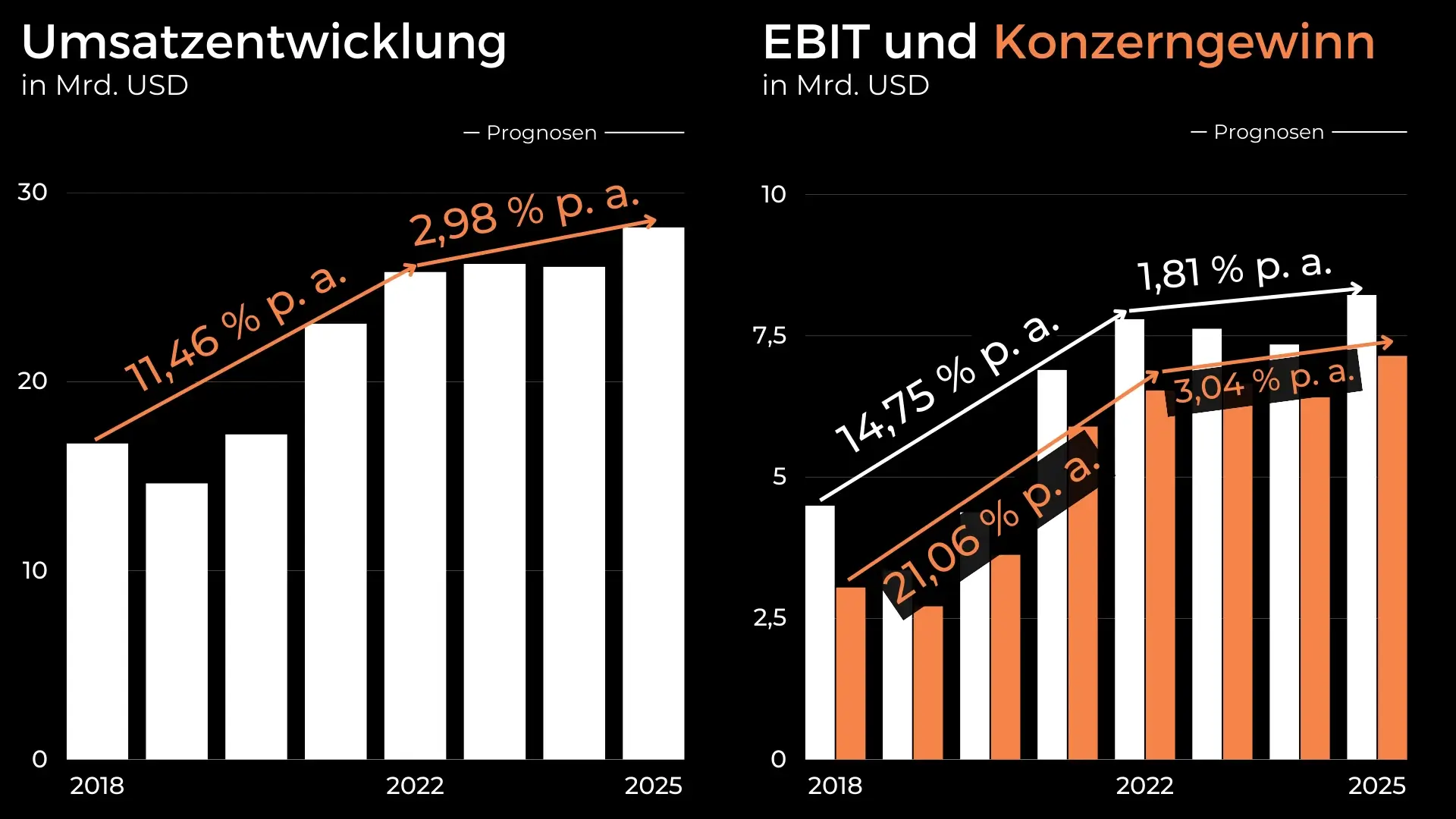

Dieser Umstand spiegelt sich eindeutig in der historischen Entwicklung der fundamentalen Kennzahlen und somit auch in der Bilanz wider. Während die Erlöse von Applied Materials zwischen den Geschäftsjahren 2000 und 2015 stark schwankten und unterm Strich stagnierten, befindet sich das Unternehmen seitdem auf einem vergleichsweise stetigen Wachstumspfad. Innerhalb der vergangenen fünf Jahre konnten die Erlöse von 16,71 Mrd. USD auf 25,79 Mrd. USD gesteigert werden, was einem durchschnittlichen Umsatzwachstum um 11,46 % pro Jahr entspricht. Den Analystenschätzungen zufolge ist in 2023 und 2024 erneut mit einer kurzzeitigen Stagnationsphase zu rechnen. Erst ab 2025 sollen die Einnahmen von Applied Materials wieder wachsen, sodass sich ein erwarteter Anstieg i. H. v. 2,98 % pro Jahr ergibt.

Die Volatilität des Geschäfts lässt sich auch bei den Gewinnen von Applied Materials beobachten. Bspw. erwirtschaftete der Halbleiterkonzern in 2003 und 2009 Verluste. Seit 2015 steigen jedoch auch die Ergebnisse ebenfalls stark an. So konnte das EBIT zwischen 2018 und 2022 von 4,49 Mrd. USD um durchschnittlich 14,75 % auf 7,79 Mrd. USD gesteigert werden. Die Analysten prognostizieren einen Anstieg der operativen Ergebnisse auf 8,22 Mrd. USD in 2025. Das Wachstum würde sich in diesem Fall auf 1,81 % pro Jahr belaufen.

Dividende von Applied Materials

Seit dem Geschäftsjahr 2005 beteiligt Applied Materials seine Aktionäre in Form von Dividenden an den erwirtschafteten Gewinnen, welche zu gleichen Teilen im März, Juni, September und Dezember an die Anleger ausgeschüttet werden. Auch in diesem Zusammenhang macht sich die unstetige Entwicklung der Ergebnisse des Unternehmens bemerkbar. Wenngleich bisher keine Kürzungen vorgenommen wurden, stagnierten die Ausschüttungen in Form von Dividenden bspw. zwischen 2014 und 2017. Da sich die Gewinne des Halbleiterkonzerns seitdem jedoch sehr dynamisch entwickelten, wurden auch die Dividenden stark erhöht. So steht seit 2018 ein Anstieg um 45,71 % von 0,70 USD auf 1,02 USD zu Buche. Pro Quartal schüttet Applied Materials derzeit 0,32 USD je Anteil aus, sodass sich die annualisierte Dividende auf 1,28 USD beläuft. Im Verhältnis zum aktuellen Aktienkurs ergibt sich eine Dividendenrendite von 0,93 %. Bis 2025 erwarten die Analysten in ihren Prognosen weiterhin eine durchschnittlichen Anstieg der Dividende um 8,97 % pro Jahr auf 1,32 USD.

Parallel zur Aufnahme der Dividendenzahlungen hat Applied Materials ebenfalls damit begonnen, eigene Aktien zurückzukaufen und diese einzuziehen. Im Vergleich zu den Gewinnausschüttungen wendet das Unternehmen in der Regel hierfür eine weitaus höhere Menge an finanziellen Mitteln auf. Obwohl sich auch hier Schwankungen beobachten lassen, ist der langfristige Trend eindeutig: Während zum Ende des Geschäftsjahres 2004 noch 1,68 Mrd. Anteile von Applied Materials existieren, waren es in 2022 noch 0,84 Mrd. Stück. Dies entspricht einem Rückgang bei den Wertpapieren von exakt 50,00 % bzw. 3,78 % pro Jahr. Es ist davon auszugehen, dass sich diese Tendenz in den kommenden Jahren fortsetzen wird und der Anteil bestehender Anleger an dem Unternehmen Applied Materials ansteigen wird.

Einstufung nach Peter Lynch & fundamentales Wir Lieben Aktien-Rating für die Applied Materials Aktie

Die Schwankungen der Halbleiterbranche machen sich auch in der langfristigen Entwicklung der fundamentalen Kennzahlen von Applied Materials bemerkbar. Wenngleich das Unternehmen die Umsätze und Gewinne in einer sehr langfristigen Betrachtung stark steigern konnte, kommt es häufig zu vorübergehenden, vergleichsweise starken Einbrüchen. Daher ordnen wir die Aktie von Applied Materials im Rahmen dieser Analyse als Zykliker ein.

Obwohl wir für Zykliker kein eigens entwickeltes Rating besitzen, haben wir dennoch unser fundamentales Wir Lieben Aktien-Rating erstellt und die Kriterien für Average Grower verwendet, da sich die Wachstumsgeschwindigkeit der Kennzahlen von Applied Materials im betrachteten Zeitraum am ehesten in dieser Größenordnung bewegt. Mit einem Score von 7 Punkten erreicht der Halbleiterkonzern Applied Materials in dieser Analyse ein solides Ergebnis. Zum Punktabzug führen das erwartete Wachstum der Umsätze und operativen Gewinne und Margen bis 2025. Hervorzuheben ist außerdem die saubere Bilanz von Applied Materials, welche nach Abzug der flüssigen Mittel keine Nettoverschuldung vorweist sowie die im historischen Schnitt eher unterdurchschnittliche Bewertung anhand des KGVs. Aufgrund der Einstufung als Zykliker sollten die Anlagen und damit entsprechenden Kursziele gut ausgewählt sein.

Chancen von Applied Materials

- strukturelles Wachstum der Halbleiterindustrie (entsprechend der aktuellen Analystenschätzungen)

- Ausbau der Marktführerschaft und kontinuierliche Innovation und Verbesserung der Produkte (Erweiterung des Basisprospekts)

- optimistisches Kursziel für die Aktie von Applied Materials in den Prognosen der Analysten

Risiken von Applied Materials

- Abhängigkeit von TSMC, Samsung und Intel als Großkunden (ca. 42,00 % Umsatzanteil)

- Zyklisches Verhalten der Semiconductor-Branche

- kurz- bis mittelfristig schwache Wachstumsprognosen für Applied Materials

Chartanalyse von Applied Materials

Du willst wissen wann die Aktie kaufenswert ist? Da sich die technische Situation jeden Tag verändern kann und eine Aktie nicht zu jedem Kurs einen Kauf wert ist, möchten wir dir gerne eine aktuelle Einschätzung geben. Frag einfach bei uns im Discord nach. Dort geben wir allen Mitgliedern innerhalb kürzester Zeit eine aktuelle Einschätzung zu jeder gewünschten Aktie.

Chart von Applied Materials

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/