Vorwort

Schön, dass du den Weg zu unserem ersten großen Aktien-Report dieser Form gefunden hast. In diesem Monat widmen wir uns konkret drei Themen:

- Kommt der Turnaround bei Cannabis Aktien?

- Big-Techs jetzt verkaufen?

- Diese 4 Aktien steigen seit 20 Jahren!

Bevor wir nun starten, gibt es noch zwei wichtige Informationen für dich. Zum einen läuft aktuell die Earnings Season und wir schauen uns etliche beliebte Aktien, die nach ihren Quartalszahlen abgestürzt sind, genauer in unserem kostenlosen Telegram-Kanal an. Wenn du also die Aktien-Updates aus fundamentaler und technischer Sicht nicht verpassen willst, trete unbedingt unserem Telegram-Kanal bei. Erst letzte Woche haben wir uns Meta, Kering und Intel genauer angesehen:

Klicke hier für kostenlose Aktien-Updates

Trete unserem Telegram-Newsletter bei und erhalte kostenlose Updates zu allen Aktien, die nach ihren Quartalszahlen abstürzen!

Die zweite wichtige Ankündigung schließt direkt an viele Informationen aus diesem Report an. Wir geben zwar diverse hochwertige Insights, aber welche Aktien wir letztendlich kaufen bzw. generell welche Anlageentscheidungen wir treffen, wie wir unsere Depots managen und vieles mehr zeigen wir nur unseren Mitgliedern. Aktuell kannst du alle Vorteile eines Premium-Mitglieds kostenlos für 14 Tage testen, aber das ist nur noch bis einschließlich dem 30. April 2024 möglich! Nutze die Chance also JETZT!

NUTZE DEINE LETZTE CHANCE

Teste unser volles Angebot für 14 Tage völlig kostenlos. Klicke dazu einfach auf den Button, wähle das Abo-Modell aus, dass dir am meisten zusagt, und teste es für 2 Wochen. Diese Chance hast du nur noch bis zum 30. April!

Inhaltsverzeichnis

Kommt der Turnaround bei Cannabis Aktien?

Einleitung

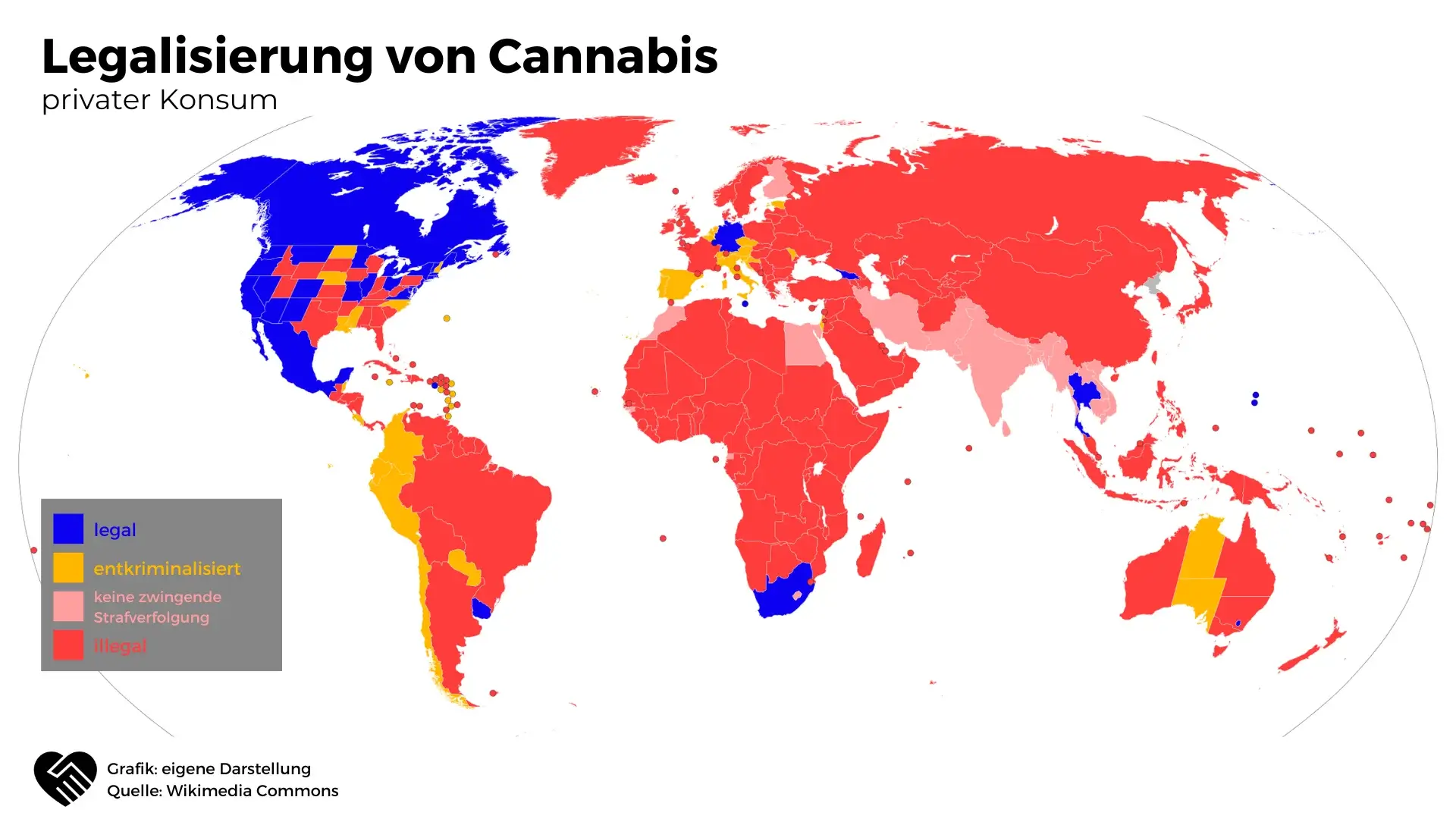

Der ultimative “Cannabis-Hype” zwischen 2015 und 2018 liegt nun fast ein ganzes Jahrzehnt zurück. Nachdem der komplette Sektor in den vergangenen Jahren immer wieder massiv unter die Räder kam, facht jetzt nach einem positiven Newsflow mit mehreren Legalisierungen in diversen Ländern, unter anderem in Deutschland, auch wieder der Hype am Aktienmarkt [bisher zumindest] leicht auf. Auch in anderen europäischen Ländern, bzw. weltweit nimmt die öffentliche Diskussion über die Entkriminalisierung von Drogen zu.

Da stellt sich natürlich die spannende Frage, ob Cannabis Aktien jetzt einen Turnaround einleiten, oder ob die aktuellen Bewegungen nur von kurzfristiger Natur sind, bzw. nichts als heiße Luft, um es mal drastischer auszudrücken. In diesem Abschnitt wollen wir uns diesem sehr aktuellen Thema annehmen. Du erfährst von uns, was passieren muss, damit eine nachhaltige Trendwende stattfinden muss, außerdem sagen wir dir, welche Aktien zu unseren Favoriten gehören.

Das Platzen der Cannabis-Blase

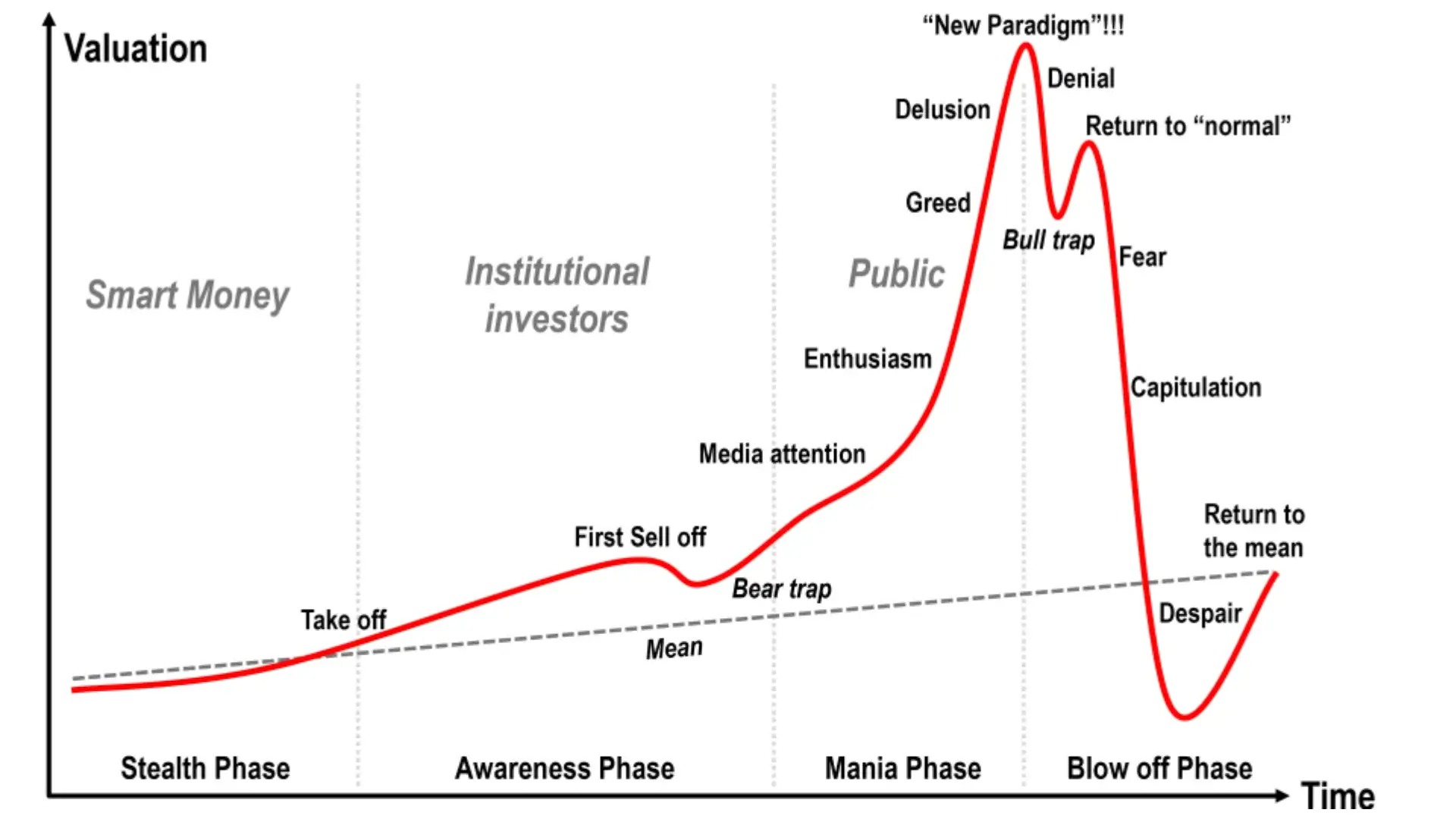

Bisher folgten Cannabis-Aktien dem klassischen Marktphasen-Modell einer Blase an den Finanzmärkten nach Dr. Jean-Paul Rodrigue. Dieses Modell teilt die Entwicklung, sowie das Platzen einer Blase in vier Phasen ein:

- Die erste Phase besteht aus Aktivitäten professioneller Anleger, dem sogenannten “Smart-Money”. Das sind sehr gut informierte Anleger, die gute Quellen haben und einen möglichen Hype, bzw. eine Rallye erkennen, bevor sie entsteht.

- Die zweite Phase ist geprägt von institutionellen Anlegern, die einen Paradigmenwechsel im Sektor erkennen und eine erste Rallye und erste Korrekturen vorantreiben.

- Die dritte Marktphase beginnt, wenn die ersten Medien über einen Sektor berichten. Das führt dazu, dass die wirkliche Blase entsteht und die Bewertungen, bzw. die Erwartungen an die Unternehmen in den Himmel steigen.

- Mit dem Ende der Blase beginnt die 4. Phase, die sogenannte “Blow-Off-Phase”. Das ist der Teil, in dem institutionelle Investoren ihre Aktien an uninformierte Privatanleger verkaufen, die glauben, dass der Aktienmarkt immer weiter steigt. Diese Investoren werden am Ende große Verluste einfahren und den Abverkauf immer weiter nach unten treiben, bis wir uns in einer “bearishen Blase” befinden.

Tendenziell befinden wir uns derzeit am Ende der vierten Phase. Also in einer “bearishen Phase”. Das ist eine Phase, in der niemand mehr die Aktien des zugrundeliegenden Marktes haben will. Von hier aus gibt es die Chance, dass der Markt wieder zurück zur “Normalität” kehrt, wenn er denn eine gewisse Substanz besitzt. Auch das Internet führte um das Jahr 2000 zu genau diesen Blasen-Phasen. Bekannt ist der darauffolgende Abverkauf als der “Dotcom-Crash”. Hier gab es aber wirkliche Substanz, wie wir an Unternehmen wie Amazon, Apple oder Microsoft sehen [die es schon damals gab]. Wir wollen jetzt nicht sagen, dass der Cannabis-Markt aktuell die gleichen Chancen bietet, wie Tech-Aktien im Jahr 2002. Es gibt genug Sektoren, die nie wieder zu altem Glanz zurückgefunden haben. Aber trotzdem ist der Cannabis-Sektor einen näheren Blick wert.

Kurzer Exkurs: Krypto-Hype

Dasselbe Prinzip lässt sich übrigens auch auf den Krypto-Hype anwenden, nur dass wir hier nun am Anfang der bullischen Phase sind. Gerade die Altcoins stehen saisonal gesehen erst vor der Phase der öffentlichen Beteiligung mit großer Euphorie. Wir haben erst vor kurzem ein Update zu unseren Krypto-Favoriten gegeben und selbst einige Nachkäufe mit unseren Mitgliedern im Discord geteilt.

Du willst wissen welche Kryptos wir kaufen?

Teste unser volles Angebot für 14 Tage völlig kostenlos. Klicke dazu einfach auf den Button, wähle das Abo-Modell aus, dass dir am meisten zusagt, und teste es für 2 Wochen. Diese Chance hast du nur noch bis zum 30. April!

Die aktuelle Lage

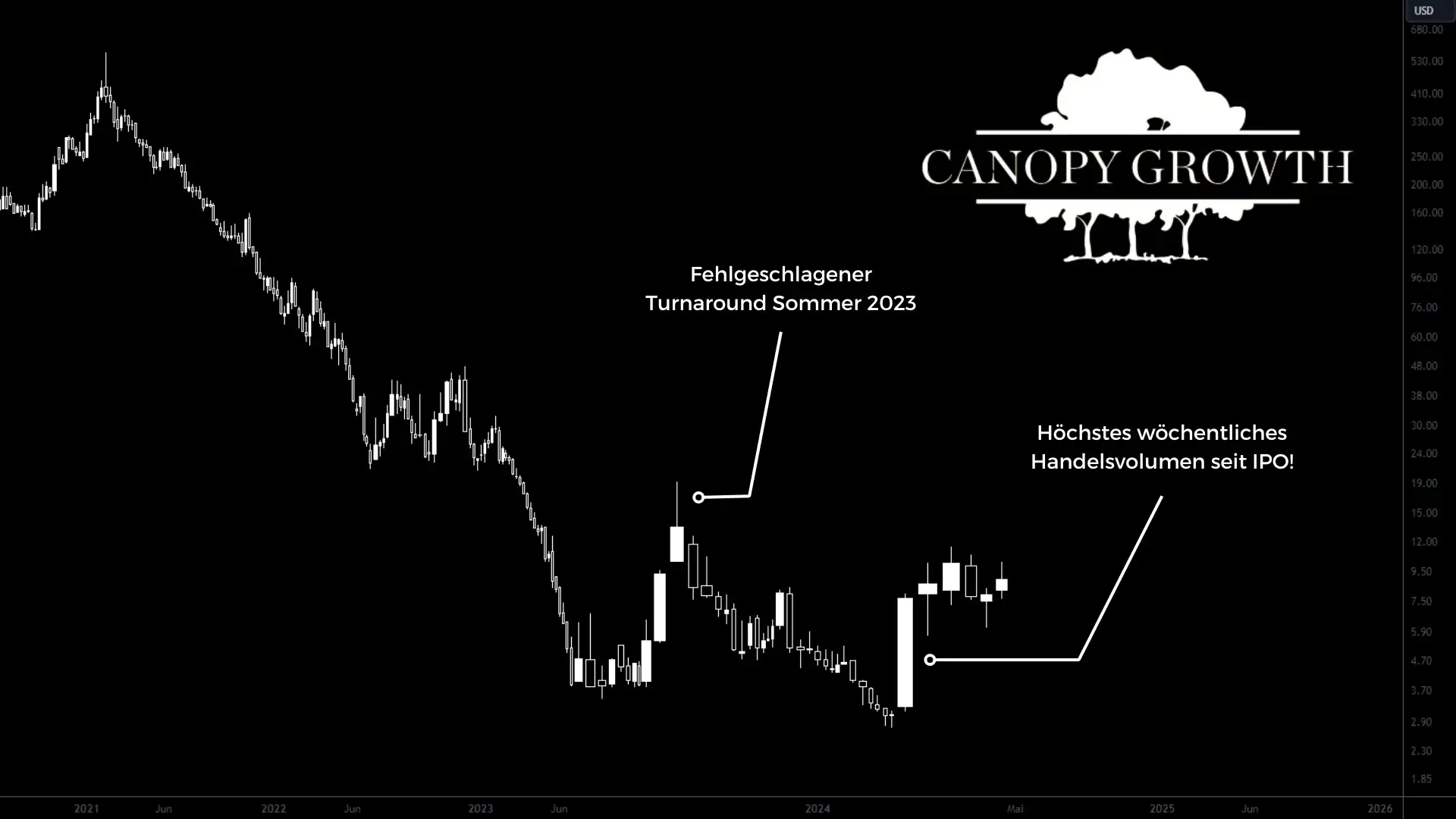

Seit Mitte März diesen Jahres befinden sich mehrere Big-Player der Cannabisindustrie für den privaten Konsum in Hype-Rallyes unter hohem Volumen. Darunter bekannte Nahmen wie Canopy Growth, Aurora Cannabis oder Tilray. Eine ähnliche Situation hatten wir zwar bereits im Sommer 2023, damals war aber das gehandelte Volumen innerhalb einer Woche nie so hoch, wie während der Bewegung, die wir in der Woche vom 18. März 2024 gesehen haben. Zu sehen z.B. bei Canopy Growth im Chartbild mit Volume-Candles (umso dicker der Kerzenkörper, desto höher das gehandelte Volumen):

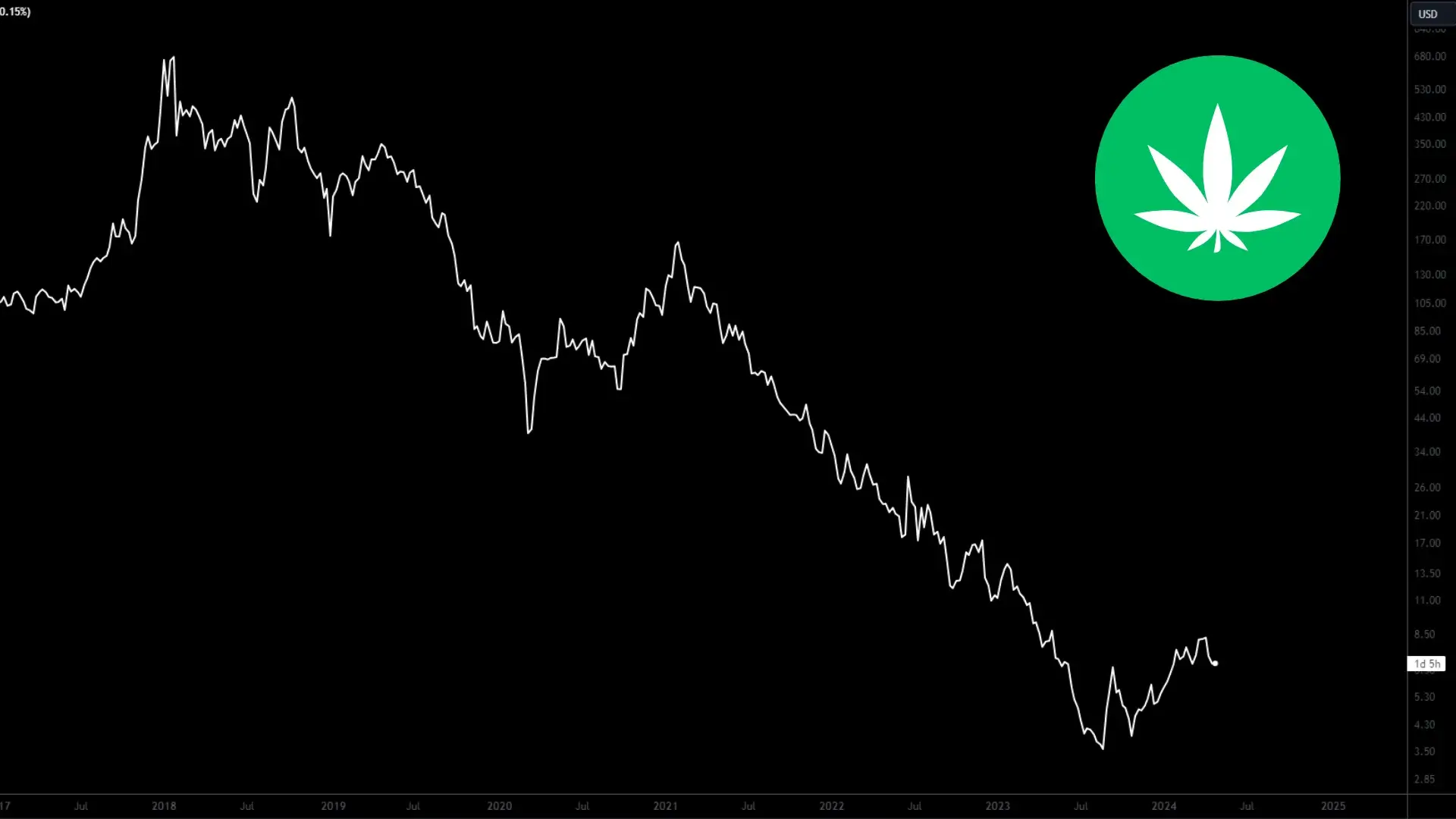

Aber auch wenn das grundsätzlich zumindest erste Anzeichen für einen Turnaround sind – jetzt schon von einem neuen Hype zu sprechen ist zu optimistisch. Schauen wir uns z.B. den Cannabis-Index an, der die größten und wichtigsten Aktien des Sektors betrachtet, sehen wir das relativ deutlich. Der Index verlor vom Allzeithoch 99,48% im bisherigen Verlaufstief. Das ist mehr oder weniger ein Totalverlust. Auch wenn der Index jetzt in den letzten Monaten um etwa 90% steigen konnte, bleibt ein Verlust von immer noch 90%, gemessen vom Allzeithoch. Bisher ist die aktuelle Rallye also nichts weiter, als ein Tropfen auf den heißen Stein.

Wann ist der Turnaround da?

Damit der Turnaround am Cannabismarkt gelingt, müssen die wichtigsten Bestandteile (größte Aktien nach Marktkapitalisierung) ihre mittelfristigen Abwärtstrends brechen und neue Aufwärtstrends etablieren. Der aktuell immer noch intakte, übergeordnete mittelfristige Abwärtstrend ist bei den allermeisten Cannabis-Aktien aktiv seit Anfang 2018. Erst wenn das nicht mehr der Fall ist, steigen die Chancen für einen nachhaltigen Turnaround drastisch an.

Die besten Cannabis-Aktien

Im folgenden wollen wir uns also die bekanntesten und größten Cannabis Aktien anschauen und genaue Niveaus nennen, ab denen ebendiese Aktien ihre mittelfristigen Abwärtstrends brechen würden. Dabei betrachten wir sowohl Unternehmen, die Cannabis für den privaten, als auch medizinischen Gebrauch anbieten. Außerdem sind Unternehmen mit dabei, bei denen Cannabis nur eine Sparte ist, die aber trotzdem von einem Hype profitieren sollten.

The Scotts Miracle-Gro Company (NYSE: SMG)

The Scotts Miracle-Gro Company ist ein führender Anbieter von Produkten für die Rasen- und Gartenpflege sowie für den Innen- und Hydrokulturanbau. Das Unternehmen verkauft seine Produkte unter Markennamen wie Scotts, Miracle-Gro und Roundup. Es bedient sowohl den Endverbrauchermarkt als auch den professionellen Markt und ist in den USA und international tätig.

Die Aktie befindet sich in einem übergeordneten langfristigen Aufwärtstrend seit 1993. Damit ist sie eines der wenigen Unternehmen mit solch einer langen positiven Historie. Die Aktie korrigierte trotzdem relativ heftig von ihren Hochs 2021, ein Boden wäre mit einem Wochenschlusskurs über 89,00 US-Dollar bestätigt. Die Aktie gehört zu unseren Favoriten aus dem Sektor, vor allem weil das Geschäftsmodell nicht nur von Cannabis abhängig ist.

Canopy Growth (Nasdaq: CGC)

Canopy Growth ist ein “klassisches” Cannabisunternehmen, das sich auf die Verbesserung von “Lebensqualität durch Cannabisprodukte” spezialisiert hat. Es ist in Kanada, den USA und Deutschland tätig und bietet eine Vielzahl von Produkten wie getrocknete Cannabisblüten und -extrakte an. Das Unternehmen strebt eine Expansion in den US-Markt an.

Das Chartbild von Canopy Growth ist so, wie bei vielen “reinen Cannabis-Playern”. Starke Rallye 2015 – 2018 und dann massiver Abverkauf bis jetzt. Eine mittelfristige Trendwende ist möglich und würde einem ersten Bodensignal gleichkommen. Dafür müsste die Aktie auf Wochenschlusskurs über 20,00 USD schließen.

Tilray Brands (Nasdaq: TLRY)

Tilray Brands ist ein globales Pharma- und Cannabis-Lifestyle-Unternehmen, das eine breite Palette von Cannabis- und hanfbasierten Produkten herstellt und vertreibt. Das Unternehmen ist besonders für seine medizinischen Cannabisprodukte bekannt und operiert in mehreren Ländern weltweit.

Aufgrund ihrer kurzen charttechnischen Historie konnte die Aktie beim letzten Hype nicht partizipieren, was das Chartbild relativ schwierig gestaltet. Für uns ist der Wert gänzlich uninteressant. Ein mittelfristiger Bruch des Abwärtstrends wäre mit einem Schlusskurs von über 3,40 US-Dollar auf Wochenschlusskurs bestätigt.Jazz Pharmaceuticals (Nasdaq: JAZZ)

Jazz Pharmaceuticals ist ein biopharmazeutisches Unternehmen, das sich auf die Entwicklung und Vermarktung von Therapien zur Behandlung seltener Krankheiten spezialisiert hat. Zu den bekannten Produkten gehört ein Medikament zur Behandlung von Narkolepsie. Das Unternehmen ist bekannt für seine Forschung in der Schlafmedizin und Onkologie.

Ähnlich wie auch bei Scotts Miracle-Gro haben wir hier den großen Vorteil, dass das Geschäftsmodell nicht nur aus Cannabis besteht. Die Aktie hat auch eine sehr lange Historie, befindet sich jedoch seit 2013, also seit mehr als 10 Jahren in einer Seitwärtsphase. Mit einem Tagesschlusskurs über 135,00 US-Dollar sollte aber auch hier ein bullisher Impuls starten.Cronos Group (Nasdaq: CRON)

Cronos Group ist ein Cannabisunternehmen, das sich auf die Produktion und den Verkauf von Cannabis in medizinischer Qualität konzentriert. Mit einer Präsenz in fünf Kontinenten strebt Cronos eine führende Rolle im globalen Cannabismarkt an. Das Unternehmen ist besonders aktiv in Forschung und Entwicklung neuer Cannabisprodukte.

Die Cronos Group ist unser Favorit, wenn es um reine Cannabis-Player geht. Der Aktie ist es gelungen, ihren Hype der “Cannabis-Manie” nicht ganz abzuverkaufen, was ein gutes Zeichen ist. Für einen Bruch des mittelfristigen Abwärtstrends müsste Cronos auf Wochenschluss über 3,62 US-Dollar ausbrechen. Hier wäre dann auch direkt ein übergeordneter, mittelfristiger Aufwärtstrend aktiv, da die Aktie bereits jetzt einen untergeordneten, mittelfristigen Aufwärtstrend besitzt.Aurora Cannabis (Nasdaq: ACB)

Aurora Cannabis ist ein kanadisches Unternehmen, das sich auf die Produktion und den Vertrieb von medizinischem und freizeitlichem Cannabis spezialisiert hat. Das Unternehmen ist bekannt für seine hochmoderne Anbautechnologie und eine breite Produktpalette, die von Blüten bis zu Cannabisölen reicht. Aurora ist auch für seine aggressive internationale Expansionsstrategie bekannt.

Aurora Cannabis hat fast ein identisches Chartbild wie Canopy Growth. Auch hier wurde unter das Rallye-Low der Blase abverkauft, was die Aktie unserer Meinung nicht wirklich attraktiv macht. Ein erstes Bodensignal wäre mit einem Wochenschlusskurs über 11,50 US-Dollar gegeben.

Du willst wissen, welche Aktien wir jetzt kaufen?

Teste unser volles Angebot für 14 Tage völlig kostenlos. Klicke dazu einfach auf den Button, wähle das Abo-Modell aus, dass dir am meisten zusagt, und teste es für 2 Wochen. Diese Chance hast du nur noch bis zum 30. April!

Big-Techs jetzt verkaufen?

Einleitung

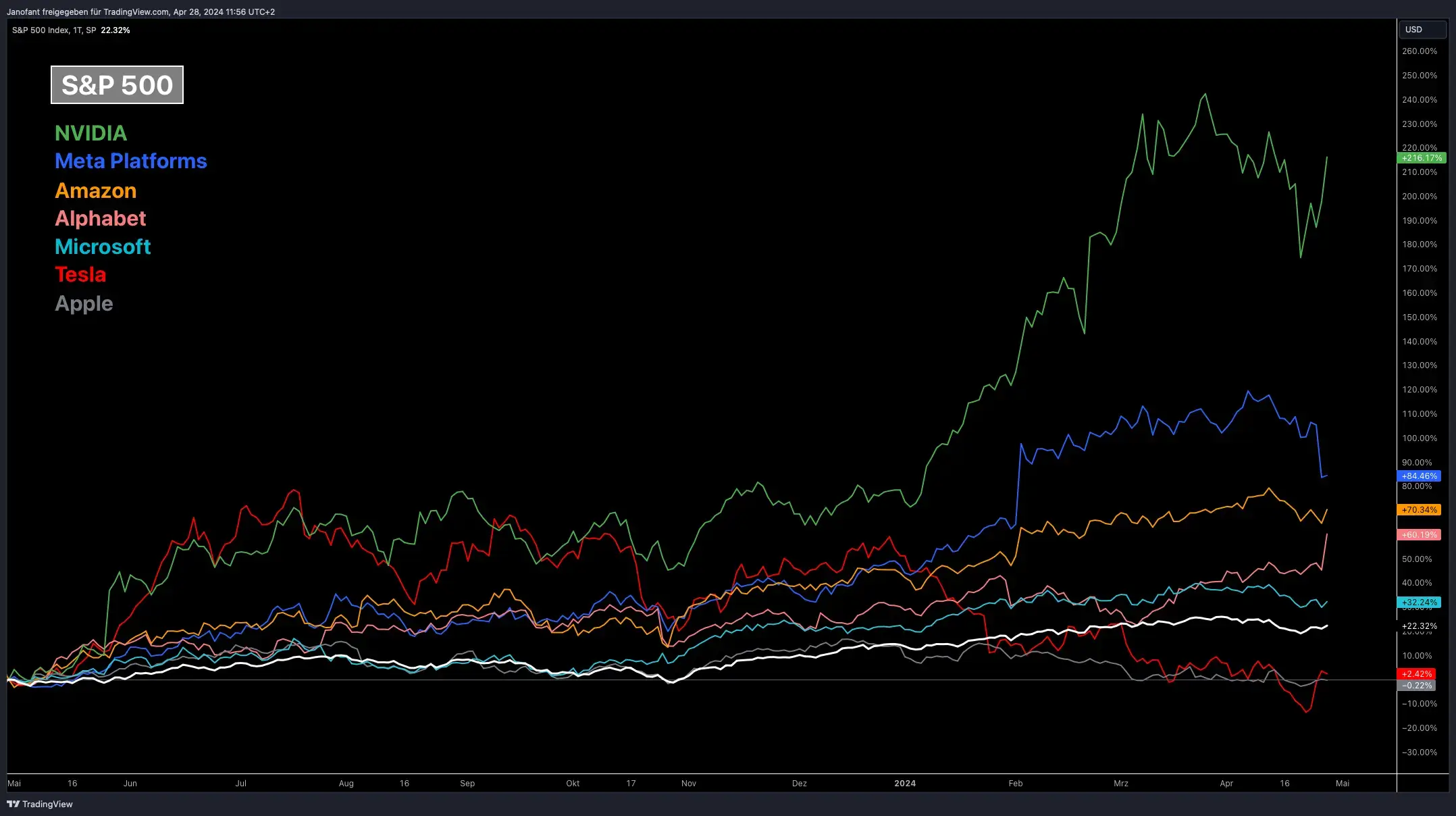

Die großen US-amerikanischen Technologiegiganten – auch Magnificent Seven genannt – haben in den vergangenen Monaten im Vergleich zum Gesamtmarkt eine deutlich bessere Wertentwicklung vorweisen können. Seit Jahresbeginn haben nur Apple mit -8,80 % und Tesla mit -32,26 % schlechter als der S&P 500 abgeschnitten, dessen Zuwachs sich auf 7,53 % beläuft. Blickt man ein paar Jahre weiter in die Vergangenheit, so verschärft sich die Outperformance erheblich. Bei Investoren, welche Aktien der Magnificent Seven schon über einen längeren Zeitraum halten, hat sich daher u. U. eine Übergewichtung ergeben, weshalb uns häufig die Frage erreicht, ob sich ein Verkauf bzw. eine Reduzierung der Positionen anbietet. Wir schauen uns die Situation im Folgenden detailliert an.

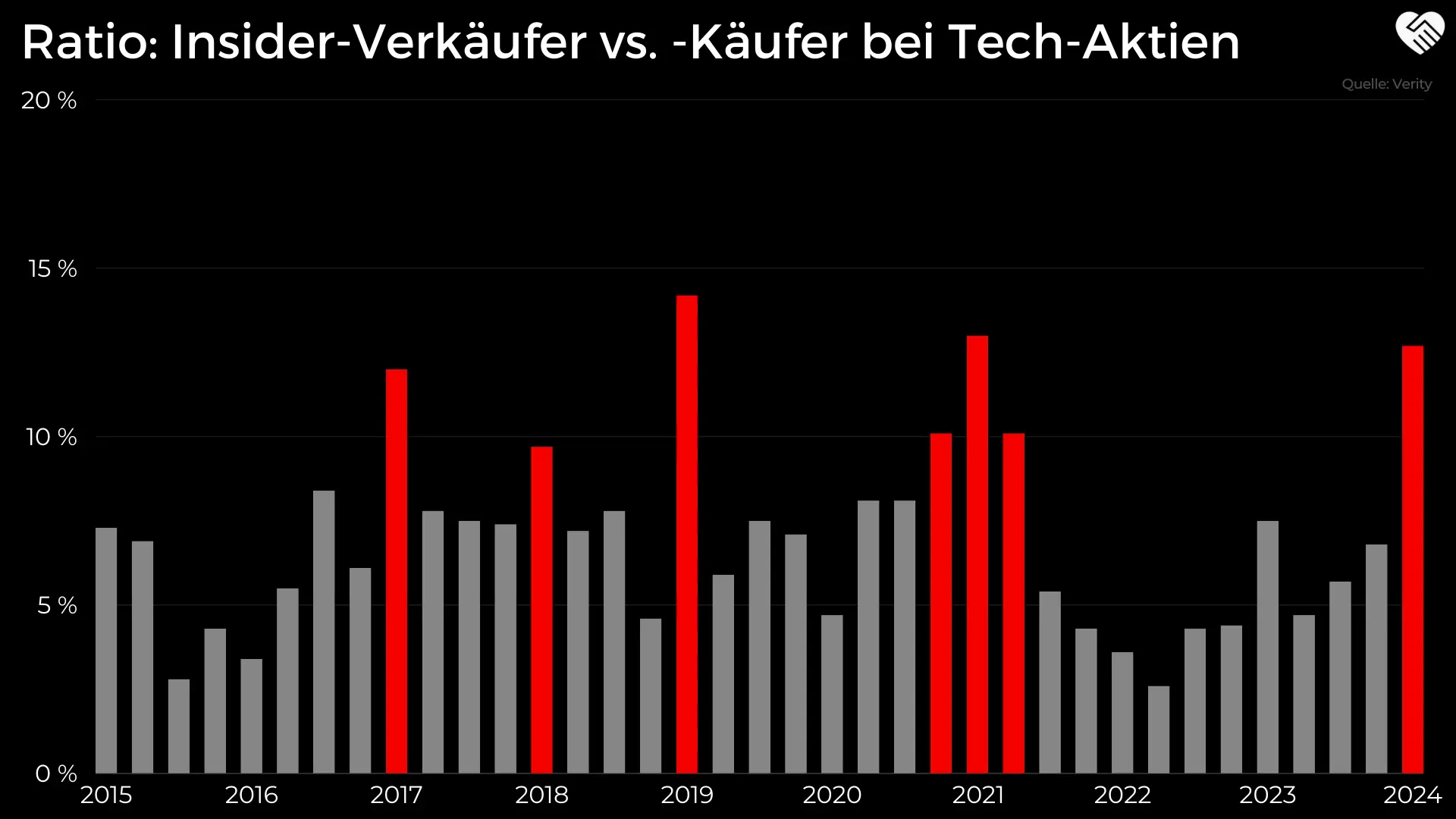

Insiderverkäufe

Wenn Insider Transaktionen in einem erheblichen Umfang tätigen, sorgt dies häufig für Schlagzeilen, welche insbesondere Privatanleger häufig zum Anlass nehmen, ihre Anlageentscheidungen zu überdenken. Im Kontext der Big Techs berichteten viele Börsenmedien vor wenigen Wochen von erheblichen Insiderverkäufen bei Meta und Amazon, welche von Mark Zuckerberg bzw. Jeff Bezos getätigt wurden. Und tatsächlich: Blickt man auf die vergangenen zwölf Monate, so ergibt sich bei allen Magnificent Seven ein negatives Delta bei den Aktivitäten der Insider – unterm Strich wurden also mehr Anteile verkauft als gekauft. Dabei sollte man jedoch grundsätzlich die Relation im Auge behalten: Denn wenngleich Jeff Bezos alleine in diesem Jahr genau 50,00 Mio. Aktien von Amazon verkauft hat, hält der ehemalige CEO immer noch 938,25 Mio. Anteile des Unternehmens, was 168,53 Mrd. USD oder ca. 85,00 % seines Gesamtvermögens entspricht. Solltest du dich tiefergehend mit Insiderverkäufen, insbesondere bei den Technologiegiganten auseinandersetzen wollen, wirst du in Episode 71 bei unserem Podcast „Börsenliebe“ auf Spotify, Apple Music und allen anderen Plattformen fündig.

Hier klicken und Podcast kostenlos anhören!

Jede Woche erscheint ein neuer Podcast auf Spotify, Apple Podcasts und sämtlichen anderen Plattformen. Kllcke oben und höre dir die Folge zu den Insiderverkäufen bei den Big-Techs an.

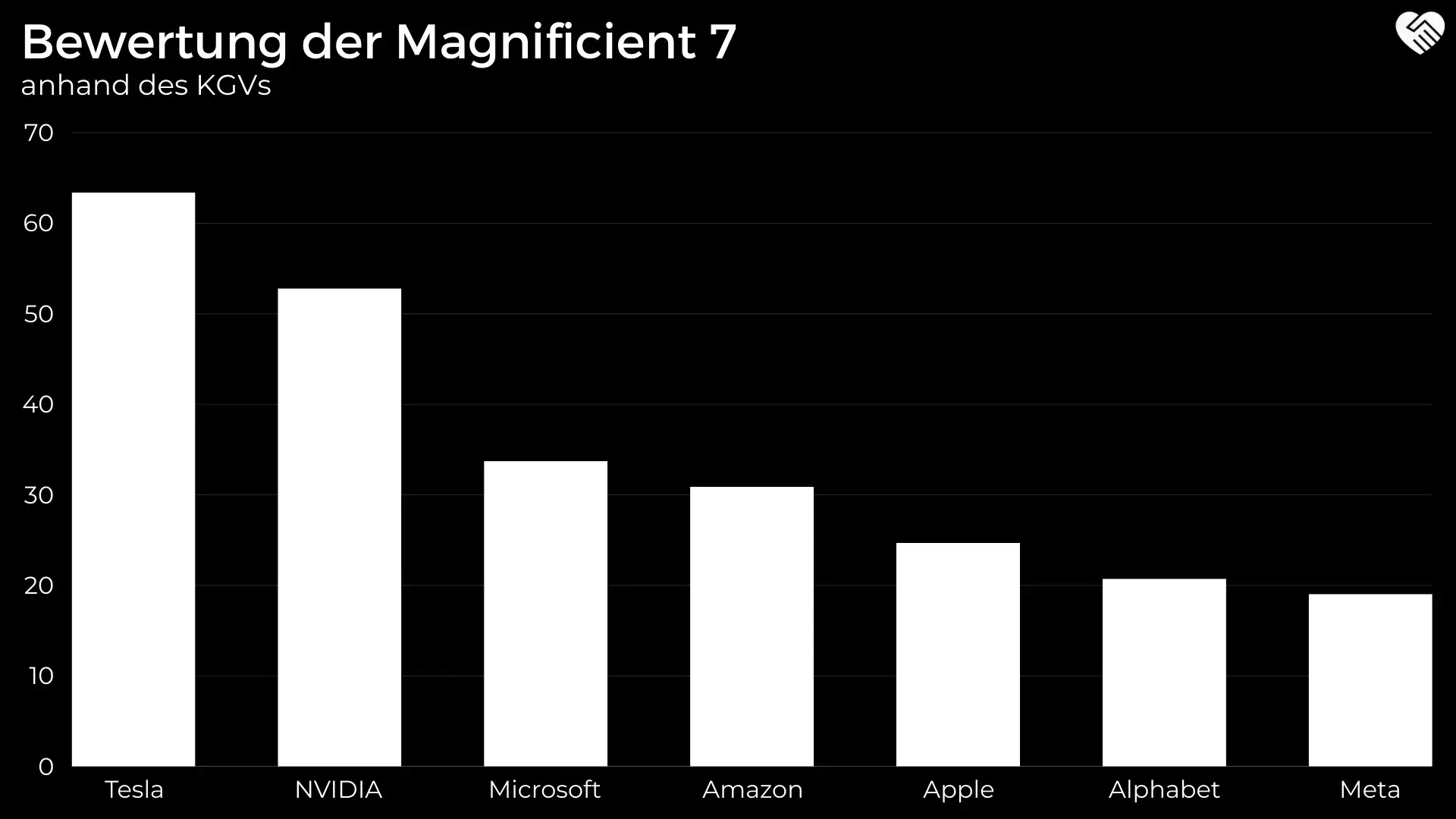

Bewertungsniveau

Neben den vergleichsweisen starken Verkäufen von Insidern in den vergangenen Monaten wird bei den Magnificent Seven häufig auf eine erhebliche Überbewertung im Vergleich zum allgemeinen Markt anhand verschiedener Multiples hingewiesen. So beläuft sich das Kurs-Gewinn-Verhältnis des S&P 500 zum aktuellen Zeitpunkt auf ca. 26,00. Klammert man die Big Techs bei der Berechnung des KGVs aus, so schrumpft dieses auf nur ca. 15,50. Zum Vergleich listen wir im Folgenden die bereinigten Gewinnvielfachen der Magnificent Seven in absteigender Reihenfolge auf:

Tatsächlich liegt das Bewertungsniveau anhand des aktuellen (!) KGVs recht deutlich oberhalb des allgemeinen Marktes. Nicht berücksichtigt wird hierbei allerdings das zukünftige Gewinnwachstum, welches bei den Technologiegiganten relativ zum Gesamtmarkt deutlich dynamischer ausfallen dürfte, was die höheren Multiples wiederum mindert. Es gilt also auch hier, die Verhältnismäßigkeit zu beachten und jede Aktie anhand ihrer Aussichten individuell zu bewerten, anstatt aufgrund einer statischen Bewertungskennzahl pauschal eine Überbewertung zu sehen und diese als Verkaufsgrund zu nehmen.

Technische Einordnung der Magnificent Seven

Microsoft

Seit dem Tief der letzten Korrektur von Microsoft auf der langfristigen Zeiteinheit im November 2022 hat sich die Aktie des weltweit größten Unternehmens in etwa verdoppelt. In den vergangenen Tagen und Wochen lässt sich allerdings eine rückläufige Dynamik beobachten. Zudem sind die Anteilsscheine anhand des Relative Strength Indexes so überkauft wie seit Dezember 2021 nicht mehr. Sobald sich hier ein kurzfristiger Trendwechsel ergibt, erscheint eine Korrektur angemessen und gesund.

Apple

Obwohl Apple im letzten Jahr zu den schwächsten der Magnificent Seven gehört, notieren die Anteilsscheine derzeit nur ca. 15,00 % unter dem jüngsten Allzeithoch. Seit knapp einem Jahr läuft die Aktie nun in einer Range zwischen 165,00 USD und 200,00 USD. Solange es hier nicht zu einem deutlichen Ausbruch in die ein oder andere Richtung kommt, gilt es für Anleger sich in Geduld zu üben. Für einen Einstieg oder Nachkauf wird Apple ohnehin nur dann interessant, sollte es zu einer Ausweitung der Korrektur kommen.

NVIDIA

Kaum eine Aktie wurde in den vergangenen Monaten so häufig und kontrovers diskutiert wie der Profiteur des KI- und Krypto-Hypes Nvidia. Kein Wunder bei einer Performance von mehr als 700,00 % seit Oktober 2022. Dass man keine überdurchschnittlichen Renditen einfährt, wenn man einer solchen Fahnenstange als Investor hinterherläuft, liegt auf der Hand. Obwohl Nvidia genau wie Microsoft anhand des RSI deutlich überkauft ist und eine Korrektur angebracht erscheint, ist der Trend auf allen Zeiteinheiten nach wie vor aufwärts gerichtet.

Alphabet

Die jüngsten Quartalszahlen der Google-Mutter Alphabet sowie die Nachricht, dass ab sofort eine Dividende gezahlt wird, führten zu einem Kursanstieg von rund 10,00 % am darauffolgenden Handelstag. Dementsprechend notieren die Aktien von Alphabet quasi auf ihrem Allzeithoch und eine Umkehr bzw. ein Ende der Progression ist derzeit nicht in Sicht.

Amazon

Anders als Microsoft, Nvidia und Alphabet ist Amazon bisher kein Ausbruch über die „alte“ Allzeithochregion um rund 180,00 USD gelungen. Dies könnte sich mit der Veröffentlichung der Quartalszahlen in der kommenden Woche allerdings ändern. Nichtsdestotrotz ist Amazon für langfristig bzw. antizyklisch orientierte Anleger als uninteressant einzustufen.

Meta

Mit der negativen Reaktion der Marktteilnehmer auf die Zahlen von Meta für das erste Quartal im Geschäftsjahr 2024 vollendete die Aktie eine sogenannte Inselumkehr, auf welche wir bereits in unserem Telegram-Channel hingewiesen haben. Eine mittelfristige Korrektur ist vor dem Hintergrund einer Rendite von mehr als 400,00 % seit November 2022 sowie einem deutlich überkauften RSI aber nur gesund.

Klicke hier für das Meta Crash-Update

Trete unserem Telegram-Newsletter bei und erhalte kostenlose Updates zu allen Aktien, die nach ihren Quartalszahlen abstürzen! Meta haben wir uns zuletzt erst angesehen.

Tesla

Die Meinungen der Börsianer gehen beim US-amerikanische Autobauer so weit auseinander wie vermutlich bei keiner anderen Aktie. Aus der charttechnischen Perspektive ist Tesla schwieriger als die anderen Unternehmen der Magnificent Seven einzuschätzen, da keine gut einschätzbare Trendstruktur auf langfristiger Ebene vorliegt. Trotz der positiven Reaktion auf die Quartalszahlen befindet sich die Tesla-Aktie auf der kurz- bis mittelfristigen Zeiteinheit weiterhin im Abwärtstrend. Ein ausführliches Update haben wir erst diese Woche auf YouTube veröffentlicht.

Fazit

Bis auf Apple und Tesla haben die Magnificent Seven den breiten Markt in den vergangenen Wochen und Monaten deutlich outperformt. Die Aktienkurse notieren nahe ihres jeweiligen Allzeithochs, weshalb sich aus einer antizyklischen Perspektive ein Einstieg aktuell nicht aufdrängt. Hierfür gab es in 2022 und 2023 bessere Chancen. Bieten sich für bereits investierte Anleger auf der anderen Seite Gewinnmitnahmen oder gar ein vollständiger Verkauf an?

Das muss in Abhängigkeit von mehreren Faktoren individuell beurteilt werden. Bspw. besitzt jeder Investor einen andere Schmerzgrenze, was den Anteil einzelner Positionen in Bezug auf das Gesamtportfolio betrifft. Wer bspw. aufgrund einer hohen Gewichtung seiner Nvidia-Aktien nicht mehr ruhig schlafen kann, könnte einen Abbau der Position in Erwägung ziehen. Gleichzeitig geht man dadurch das Risiko ein, „zu früh“ zu verkaufen und Rendite zu verpassen. Hätte man Alphabet vor den Quartalszahlen verkauft, weil sich die Aktie bereits auf ihrem Allzeithoch befand und im Vergleich zum Gesamtmarkt überbewertet erschien, hätte man zum aktuellen Zeitpunkt einen zweistelligen Wertzuwachs verpasst. Abgesehen davon sollte das Ziel eines langfristigen Anlegers sein, solange der Investmentcase intakt ist, seine Positionen über mehrere Trendbewegungen und Korrekturen hinweg zu halten und mit einem eindeutigen Plan zu handeln.

Diese 4 Aktien steigen seit 20 Jahren!

Einleitung

Bei unseren langfristigen Investments setzen wir ausschließlich auf Aktien, die stabil in ihren übergeordneten Trends laufen. Es gibt einfach keinen Grund auf diese Aktien zu verzichten und stattdessen Werte zu nehmen, die sehr zyklisch oder sogar in Abwärtstrends laufen. Aktien, die sich mit einer gleichmäßigen Dynamik entwickeln bieten folgende Vorteile:

- attraktive Renditeerwartung (risikobereinigt)

- gut einschätzbar in Korrekturen (Market-Timing mit Marktsymmetrie)

- stabile technische, aber im Regelfall auch fundamentale Entwicklung

Genauer gehen wir auf all diese Punkte im folgenden YouTube Video ein. Lasst unbedingt ein Abo da um keine weiteren Videos zu verpassen:

Während es unter den bekannten großen Konzernen zwar auch einige Dauerläufer-Aktien mit attraktiven Trends gibt, sind viele Top-Picks eher in der zweiten und dritten Reihe zu finden. Wir screenen die Märkte regelmäßig und halten nach genau solchen Aktien Ausschau. Unsere Mitglieder finden diese Top-Picks gesammelt in der Beste Aktien-Liste. Vier Werte wollen wir aber heute in diesem Report vorstellen.

ITT

Branche: Industrie

Land: USA

Strategie: Dividende (Dividendenwachstum)

Dividendenrendite: 0,91 %

Dividendensteigerungen: seit 11 Jahren

ITT hat sich auf die Herstellung und den Vertrieb von technischen Produkten und Lösungen konzentriert. Der Fokus liegt auf verschiedenen Branchen, darunter Automobil, Luft- und Raumfahrt, Energie und Industrie. Das Produktportfolio gehört ist sehr breit gefächert und umfasst bspw. Pumpen, Ventile, Steuerungen, Dichtungen und fortschrittliche Technologien für sehr spezielle Anwendungen. ITT ist global tätig und erzielt im Heimatmarkt USA nur rund ein Drittel aller Umsätze. Ungefähr genauso viel entfällt auf den europäischen Raum (alleine 11,80 % nur auf Deutschland), aber auch Asien (vor allem China) und im Rest der Welt werden Umsätze erzielt.

Fundamental hat sich ITT in den letzten Jahren (mit einem Knick in 2020) sehr stabil entwickelt und ähnlich vielversprechend sehen die Prognosen für die Zukunft aus. Von 2017 bis 2023 konnte nicht nur der Umsatz um ca. 4,00 % pro Jahr gesteigert werden, auch die operative Marge wurde von 12,20 % auf 15,65 % verbessert. Dieser Trend soll anhalten.

Technisch ist ITT seit ca. 50 Jahren ein wahrer Dauerläufer. Aktuell ist die Aktie zwar nicht in einer Korrektur und somit keinen näheren Blick wert, aber sobald ITT in eine Abwärtsphase auf der langfristigen Zeitebene abrutscht, könnte ein Einstieg interessant werden. Wir geben unseren Mitgliedern im monatlichen Blog für aktuell kaufenswerte Aktien dann Bescheid, wenn es soweit ist – also wenn die Aktie eine Korrektur durchlaufen ist und einen Boden gebildet hat. Dann sollte auch die Bewertung für eine gute Renditeerwartung wieder attraktiver sein.

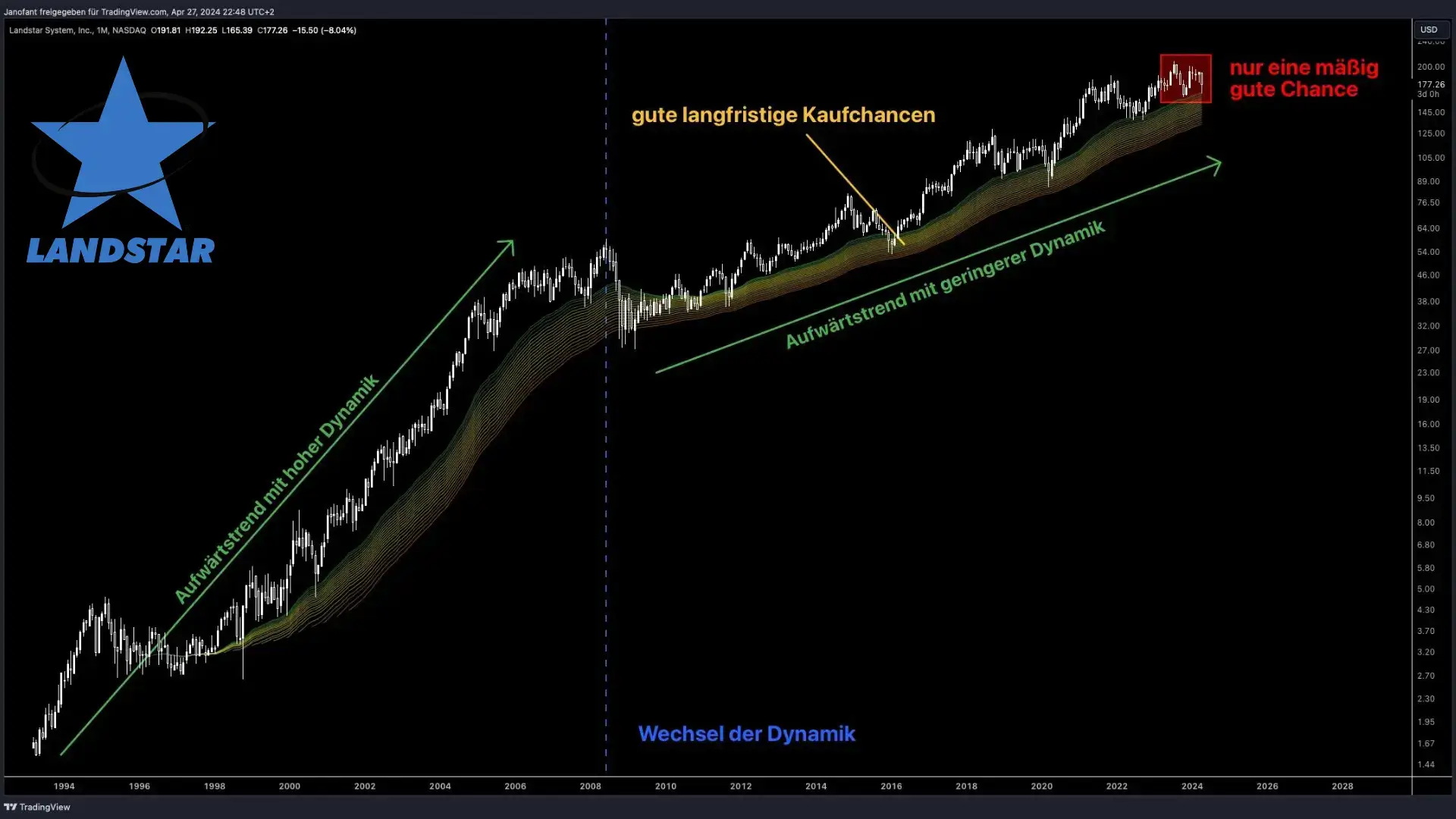

Landstar System

Branche: Industrie

Land: USA

Strategie: Dividende (Dividendenwachstum)

Dividendenrendite: 1,86 %

Dividendensteigerungen: seit 9 Jahren

Landstar System ist ein Transport- und Logistikunternehmen, das sich auf Frachttransport und -management spezialisiert hat. Besonders ist bei Landstar, dass das Unternehmen selbst nur wenige Mitarbeiter beschäftigt und mit >1.000 Vertriebsrepräsentanten zusammenarbeitet. Diese greifen auf eine fünfstellige Anzahl an vertraglich gebundenen Logistikern zurück, auf die Landstar dann zurückgreift. Viele davon sind relativ klein und somit von Landstar abhängig. Die Arten des Transports, die angeboten werden, sind breit gefächert: Lkw, Intermodal, Seefracht und Luftfracht. Landstar ist ausschließlich in Nordamerika bzw. in den USA tätig.

Fundamental entwickelt sich Landstar branchentypisch etwas zyklischer. Blendet man den temporären Boom der Branche in 2021 und 2022 aus, sieht man jedoch ein recht stabiles übergeordnetes Umsatzwachstum. Seit 2017 liegt das im typischen Average Grower-Bereich bei rund 6,50 % pro Jahr, wobei die operative Marge inzwischen etwas schwächer als damals ist. Bemerkenswert ist im Übrigen nicht nur die Dividende, sondern auch die Aktienrückkäufe. Seit der Jahrtausendwende konnte die Anzahl ausstehender Aktien durch diese „indirekte Dividende“ halbiert werden, was den Aktionären natürlich zugute kommt.

Seit dem Börsengang in 1993 läuft die Landstar Aktie in einem übergeordneten Aufwärtstrend, der seit der Finanzkrise seine Dynamik nicht mehr verändert hat. Man konnte die Aktie immer wieder gut in Korrekturen einsammeln. Die aktuelle Abwärtsphase bietet noch kein „Top-Einstiegssignal“, aber sobald es dazu kommen sollte, geben wir unseren Mitgliedern natürlich Bescheid.

NUTZE DEINE LETZTE CHANCE

Teste unser volles Angebot für 14 Tage völlig kostenlos. Klicke dazu einfach auf den Button, wähle das Abo-Modell aus, dass dir am meisten zusagt, und teste es für 2 Wochen. Diese Chance hast du nur noch bis zum 30. April!

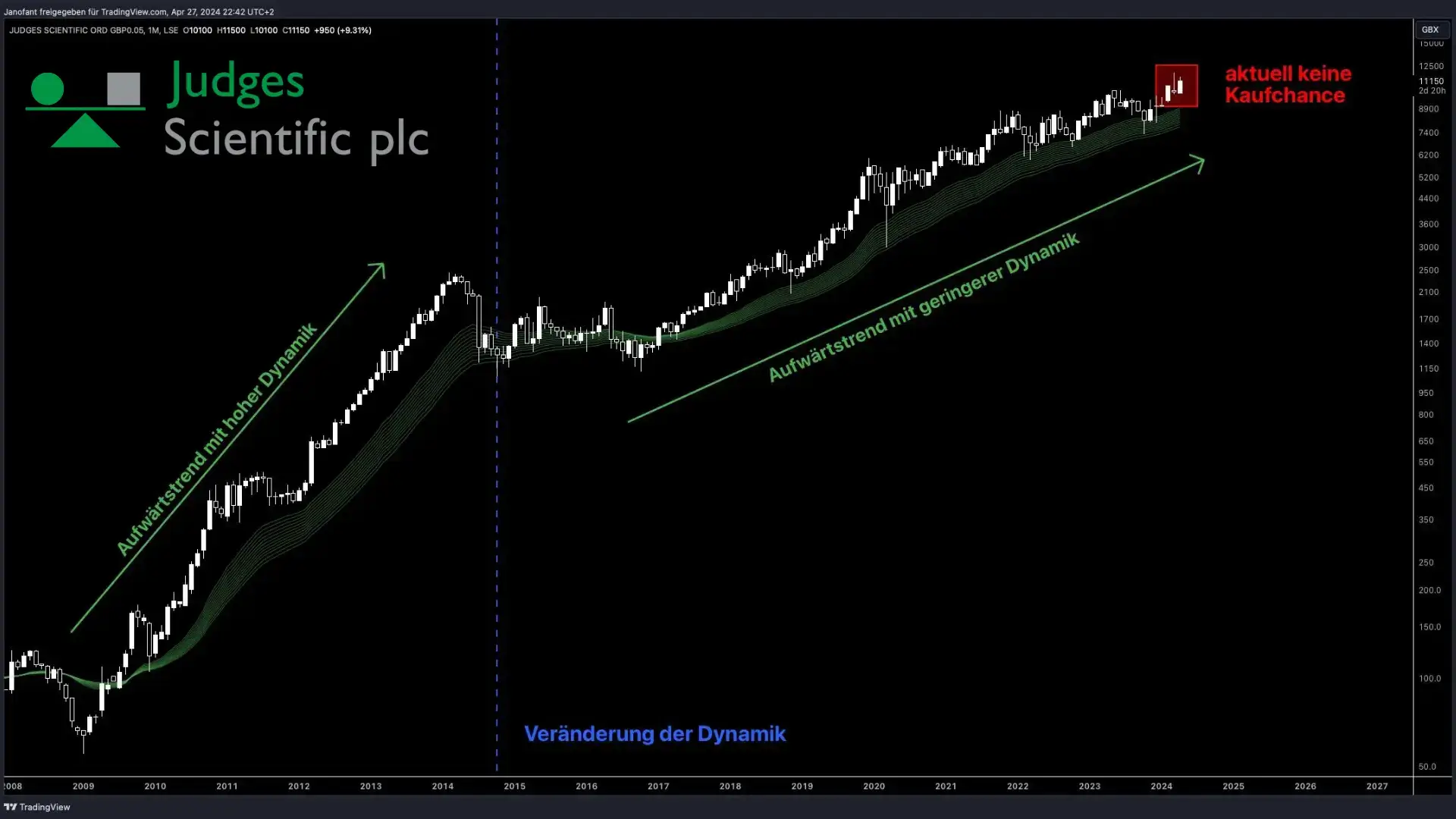

Judges Scientific

Branche: Industrie

Land: Großbritannien

Strategie: Dividende (Dividendenwachstum)

Dividendenrendite: 0,77 %

Dividendensteigerungen: seit 17 Jahren

Auch die dritte Aktie, die wir euch heute zeigen, stammt aus dem GICS-Sektor der Industrie. Junges Scientific ist ein Small Cap mit unter 1 Mrd. EUR Marktkapitalisierung und somit einer dieser Hidden Champions, die sicherlich noch keiner von euch kannte.

Judges Scientific beschäftigt sich mit der Herstellung und dem Vertrieb von wissenschaftlichen Instrumenten und Geräten. Zu den Kunden gehören Forschungsinstitute, Universitäten, Unternehmen und Regierungsbehörden auf der ganzen Welt. Die drei Kernbereiche sind Geräte zur Materialprüfung (z.B. für Bauindustrie wichtig), die Mikroskopie und Vakuumtechnologie. Umsätze erzielt Judges Scientific nicht nur in Europa, sondern vor allem auch in Nordamerika und ebenso in China und weiteren Märkten auf der ganzen Welt.

Aus der charttechnischen Sicht lässt sich die Aktie bereits seit 15 Jahren als Dauerläufer klassifizieren bzw. seitdem befindet sie sich in einem langfristigen Aufwärtstrend. Seit ca. 8-10 Jahren kann dieser Trend eine ziemlich ähnliche Dynamik vorweisen, sodass man Korrekturen gut einschätzen und zum Einstieg nutzen kann. Aktuell notiert Judges Scientific allerdings nahe des Allzeithochs und wird somit erst in einer Korrektur wieder interessant. Auch hier geben wir unseren Mitgliedern dann natürlich Bescheid, wenn sich ein guter Einstieg ergibt.

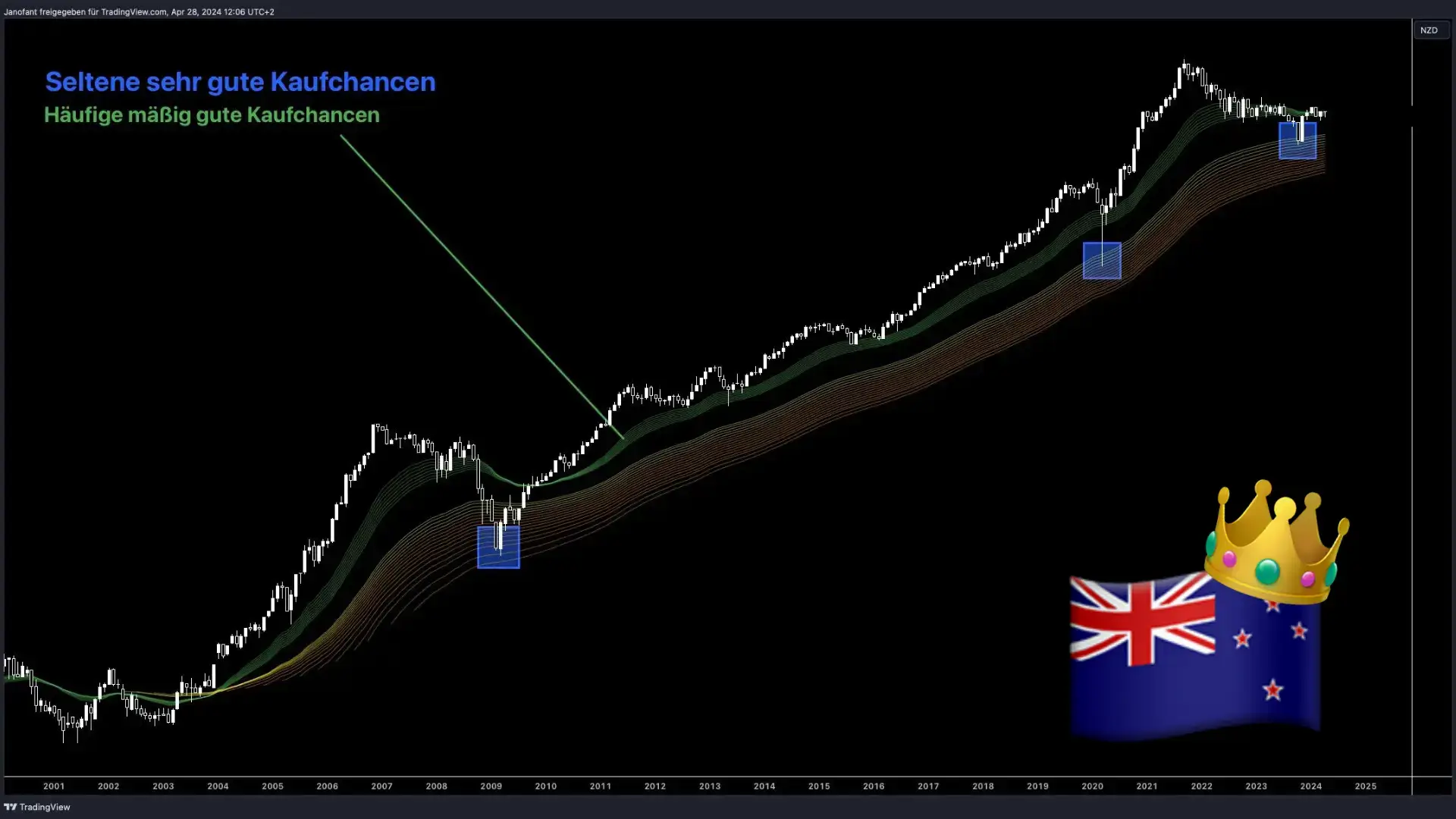

Hidden-Champion aus Neuseeland

Branche: Industrie

Land: Neuseeland

Strategie: Dividende (Dividendenwachstum)

Dividendenrendite: ca. 3,00 %

Dividendenzahlungen: seit 28 Jahren

Im Gegensatz zu den ersten drei Aktien, die wir heute vorgestellt haben, bietet der vierte Wert aktuell eine gute Kaufchance. Der Smallcap aus Neuseeland steht kurz vor einem Kauftrigger, welcher der Startschuss für die nächste große Rallye darstellen sollte. Es ist davon auszugehen, dass wie in der Vergangenheit einige Jahre der Outperformance folgen.

Da dieser Hidden-Champion aktuell interessant für einen Einstieg ist und erst kürzlich unsere große Aktienanalyse zu dem Unternehmen erschienen ist, bei der wir den Namen exklusiv unseren Mitgliedern vorbehalten haben, verraten wir den Namen auch in diesem Report nicht. Die gesamte Aktienanalyse zu dem Outperformer findet ihr hier:

Aus der charttechnischen Sicht ist der Hidden-Champion aus Neuseeland ein Dauerläufer wie aus dem Lehrbuch, der seit über 20 Jahren nur eine Richtung kennt. In dieser Zeit gab es nur 3 bis 4 richtig gute Kaufchancen (die derzeitige Kaufchance mit eingerechnet) – aktuell ist eine davon. Ein näherer Blick lohnt sich also…

NUTZE DEINE LETZTE CHANCE

Teste unser volles Angebot für 14 Tage völlig kostenlos. Klicke dazu einfach auf den Button, wähle das Abo-Modell aus, dass dir am meisten zusagt, und teste es für 2 Wochen. Diese Chance hast du nur noch bis zum 30. April!

Autoren dieses Reports

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Tilman Reichel

“Wer die Aktien nicht hat, wenn sie fallen, hat sie auch nicht, wenn sie steigen.“ - André Kostolany

Jan Fuhrmann

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/