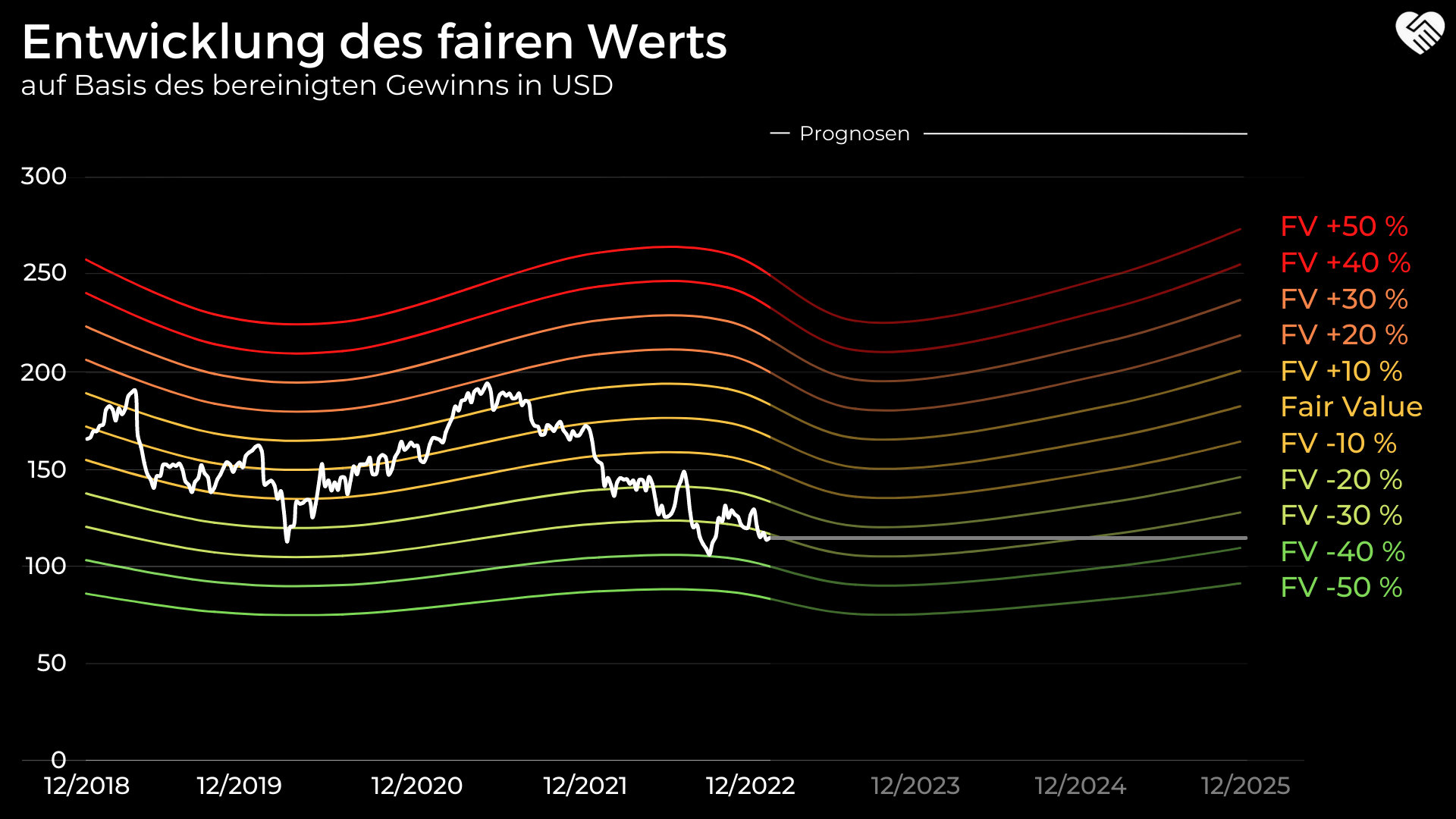

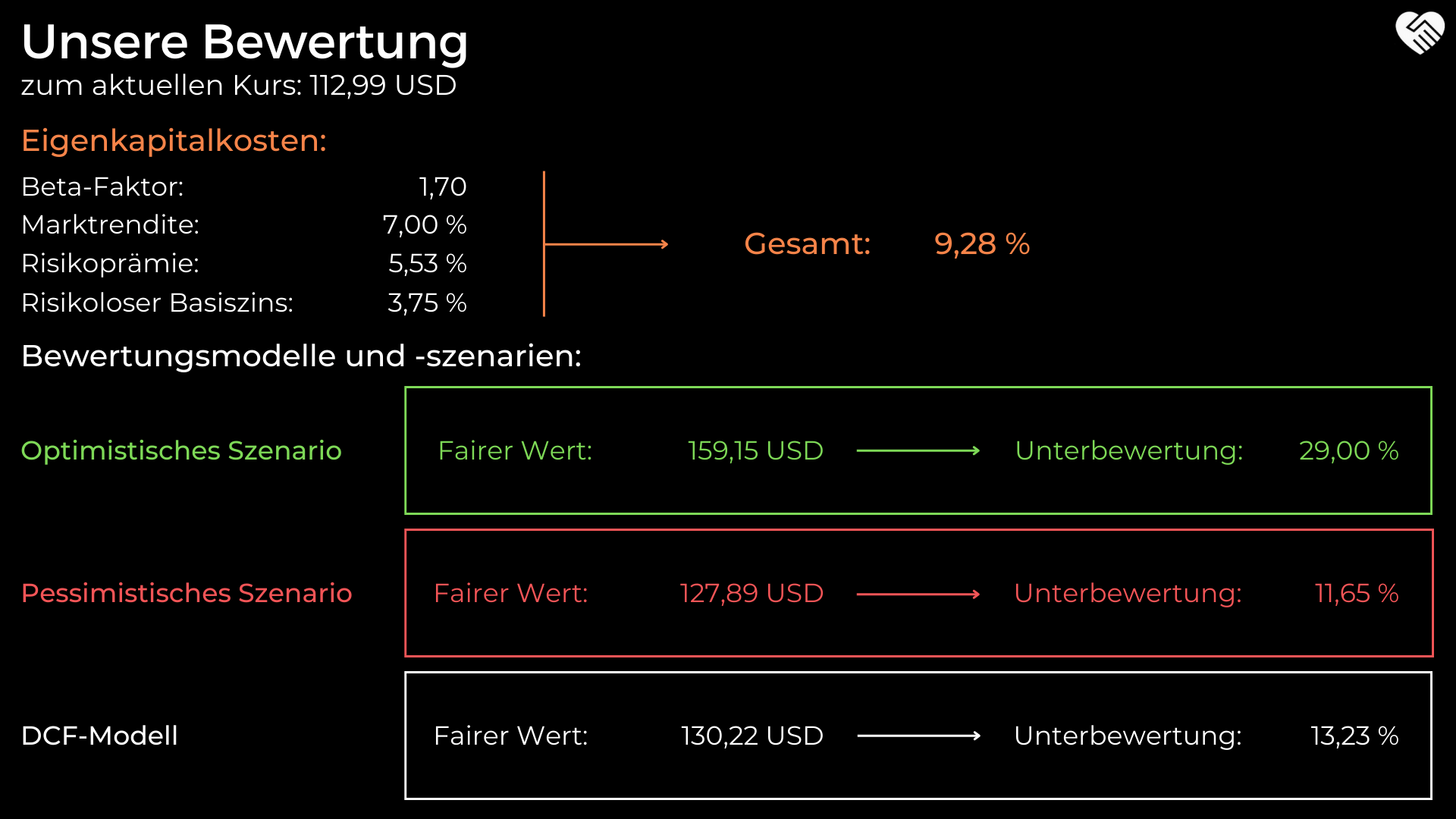

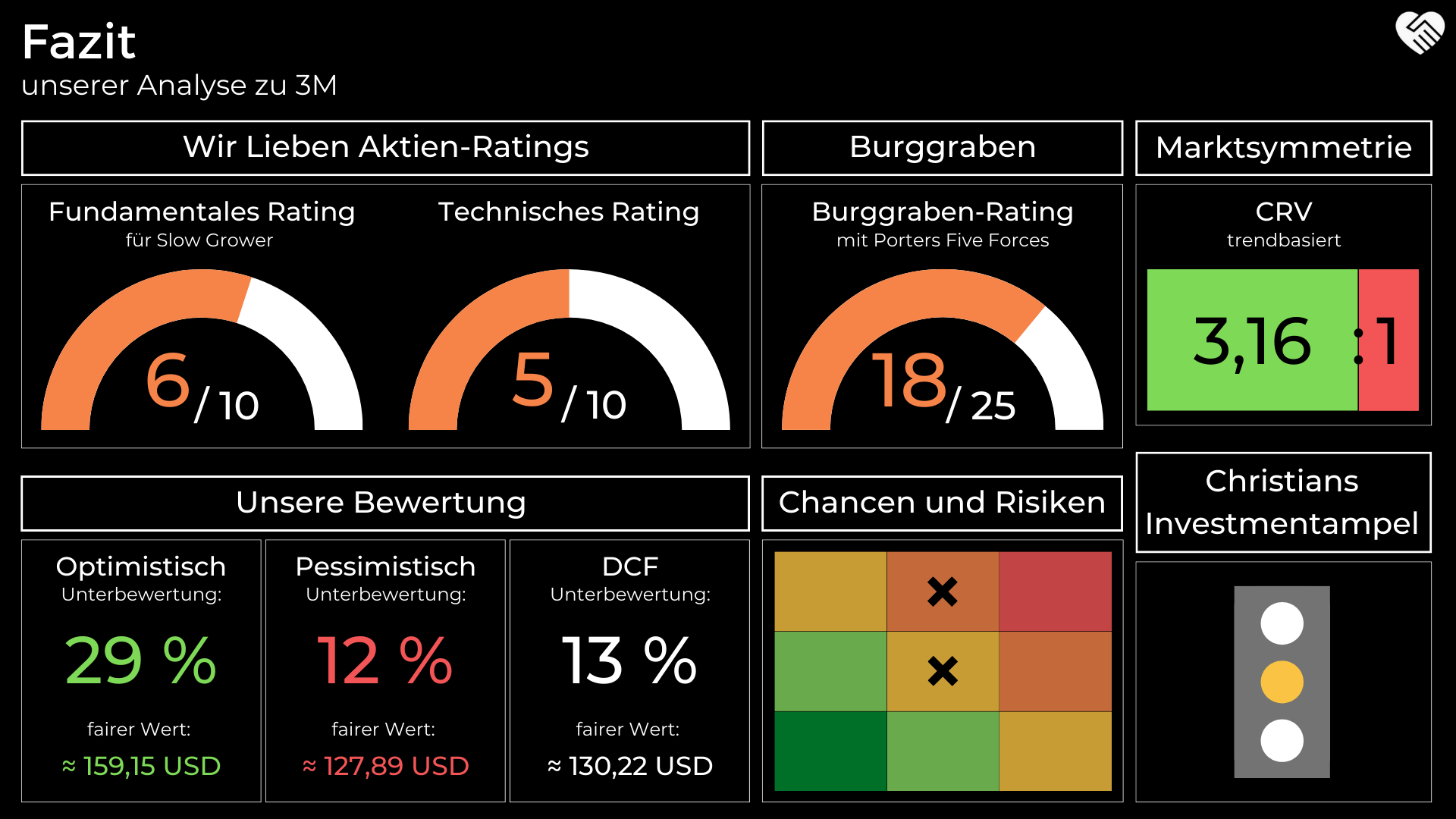

Bewertungsszenarien und -modelle

Optimistisches Szenario

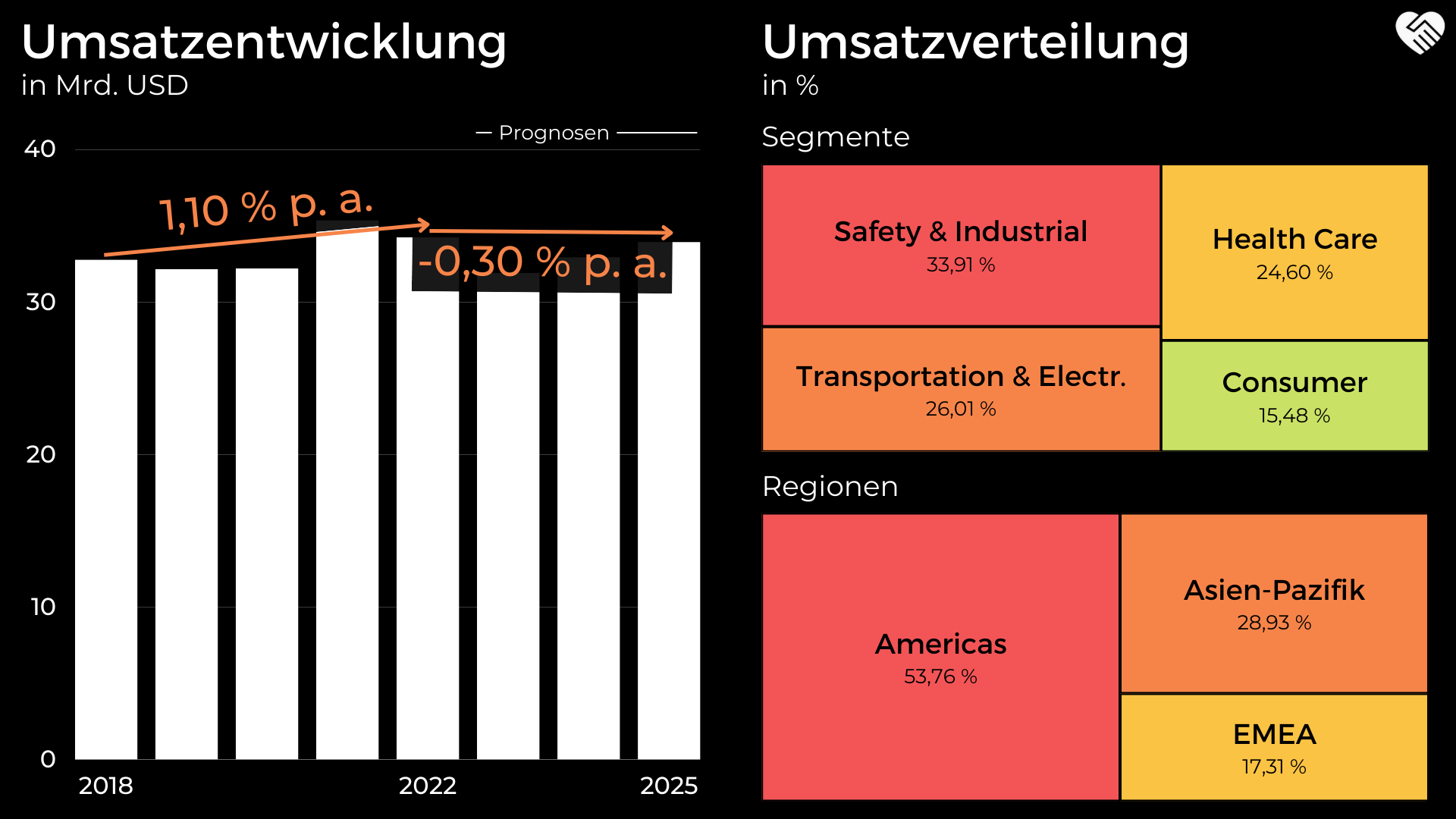

Für die Jahre 2023 bis 2026 rechnen wir mit einem durchschnittlichen Umsatzwachstum von ca. 2,20 % p. a. Anschließend soll sich dieses von 6,00 % in 2027 langsam abflachen und im Jahr 2032 3,00 % sowie in der ewigen Rente (2033ff.) 2,00 % erreichen.

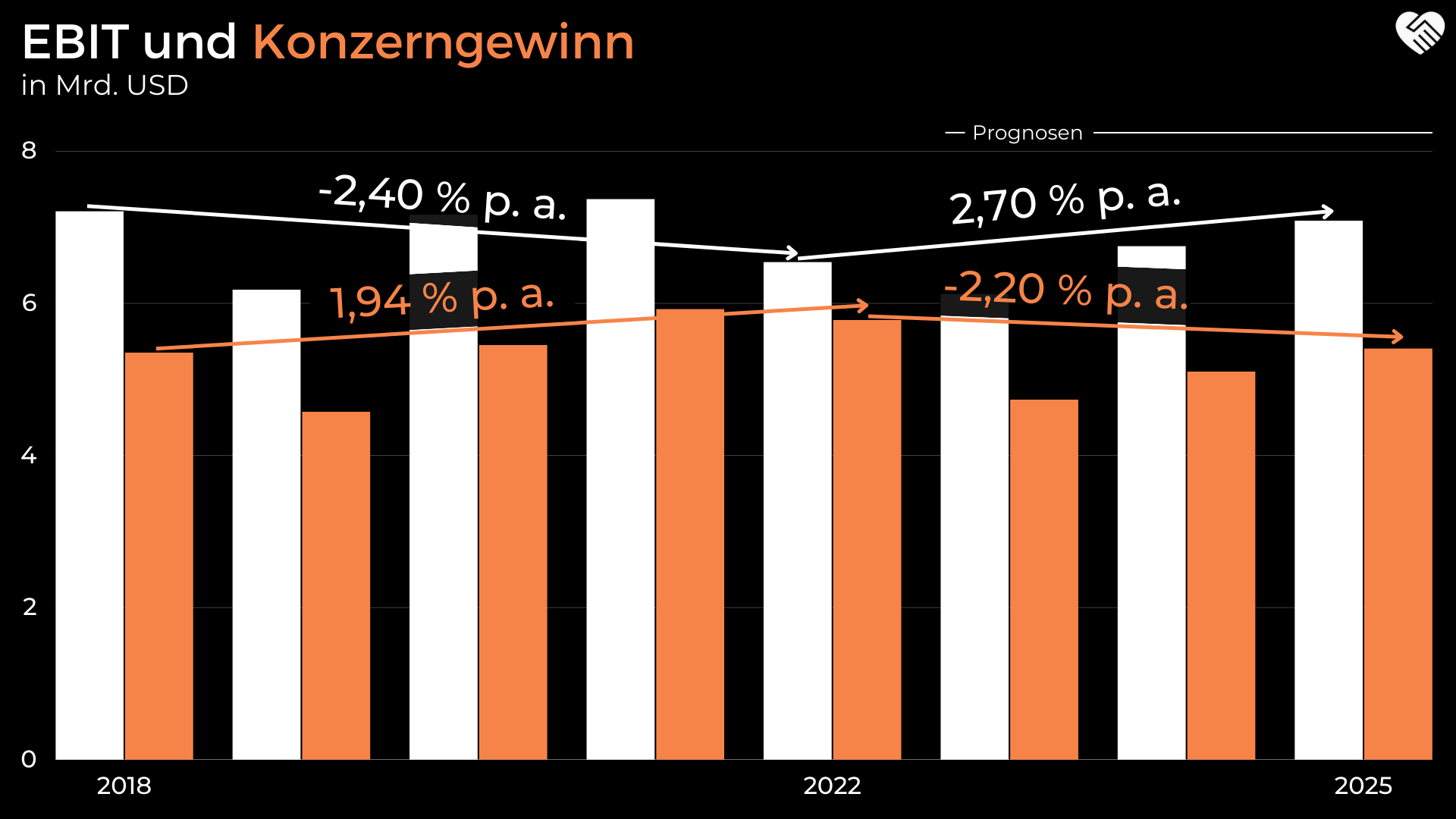

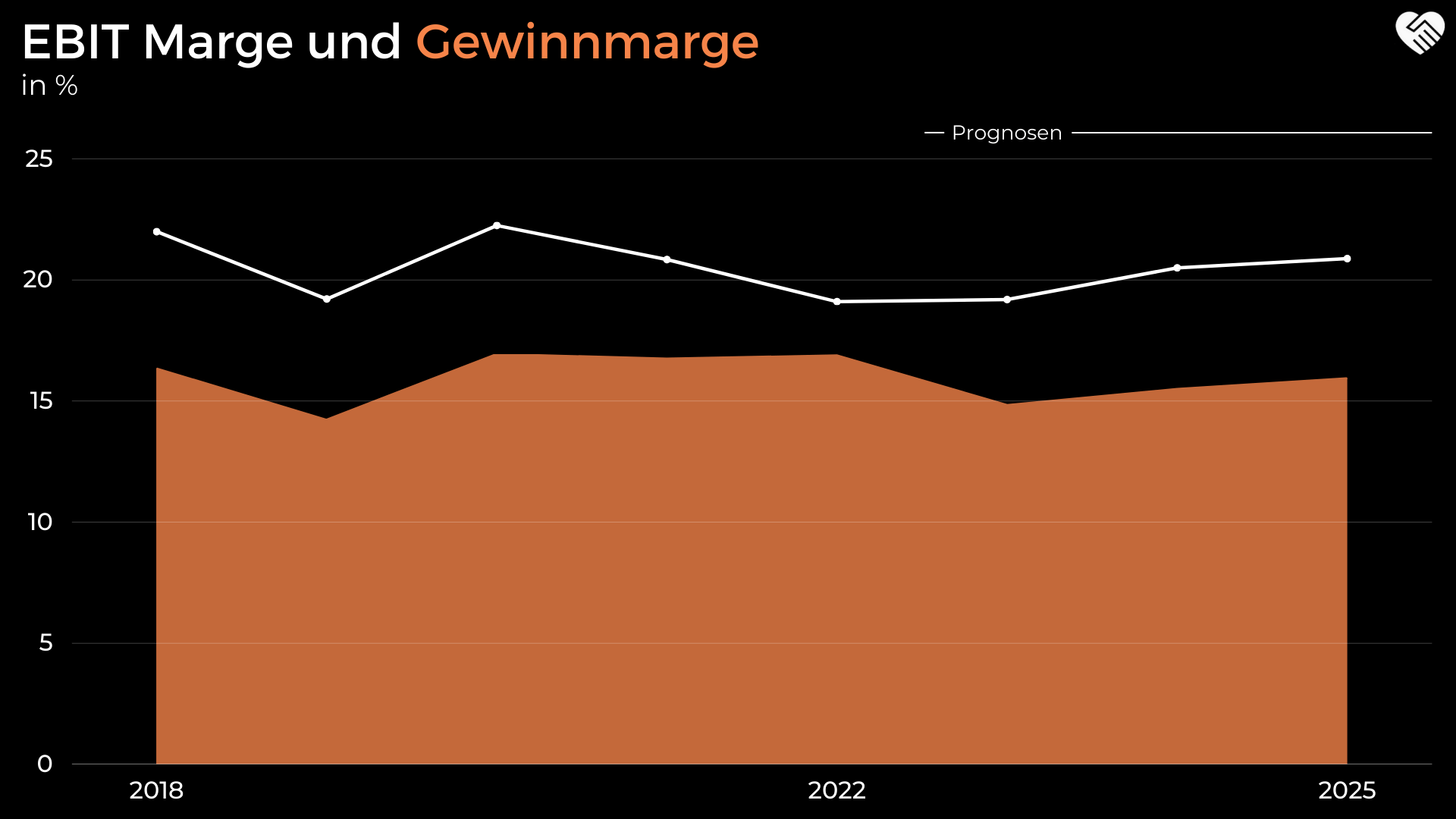

Bezüglich der Margen nehmen wir an, dass diese sich von den 11,90 % aus dem Geschäftsjahr 2022 auf bis zu 22,00 % in der ewigen Rente (2033ff.) erhöhen.

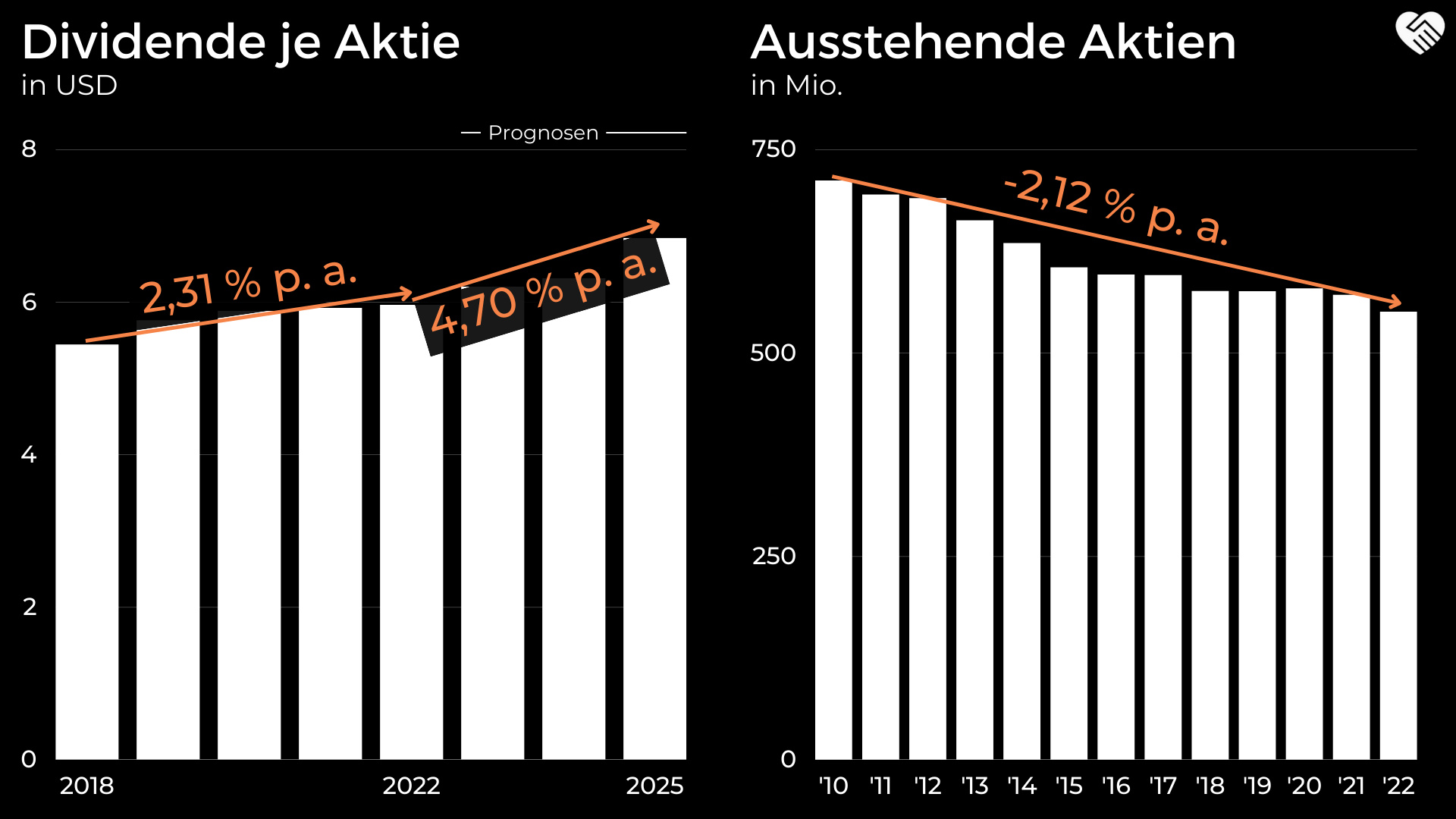

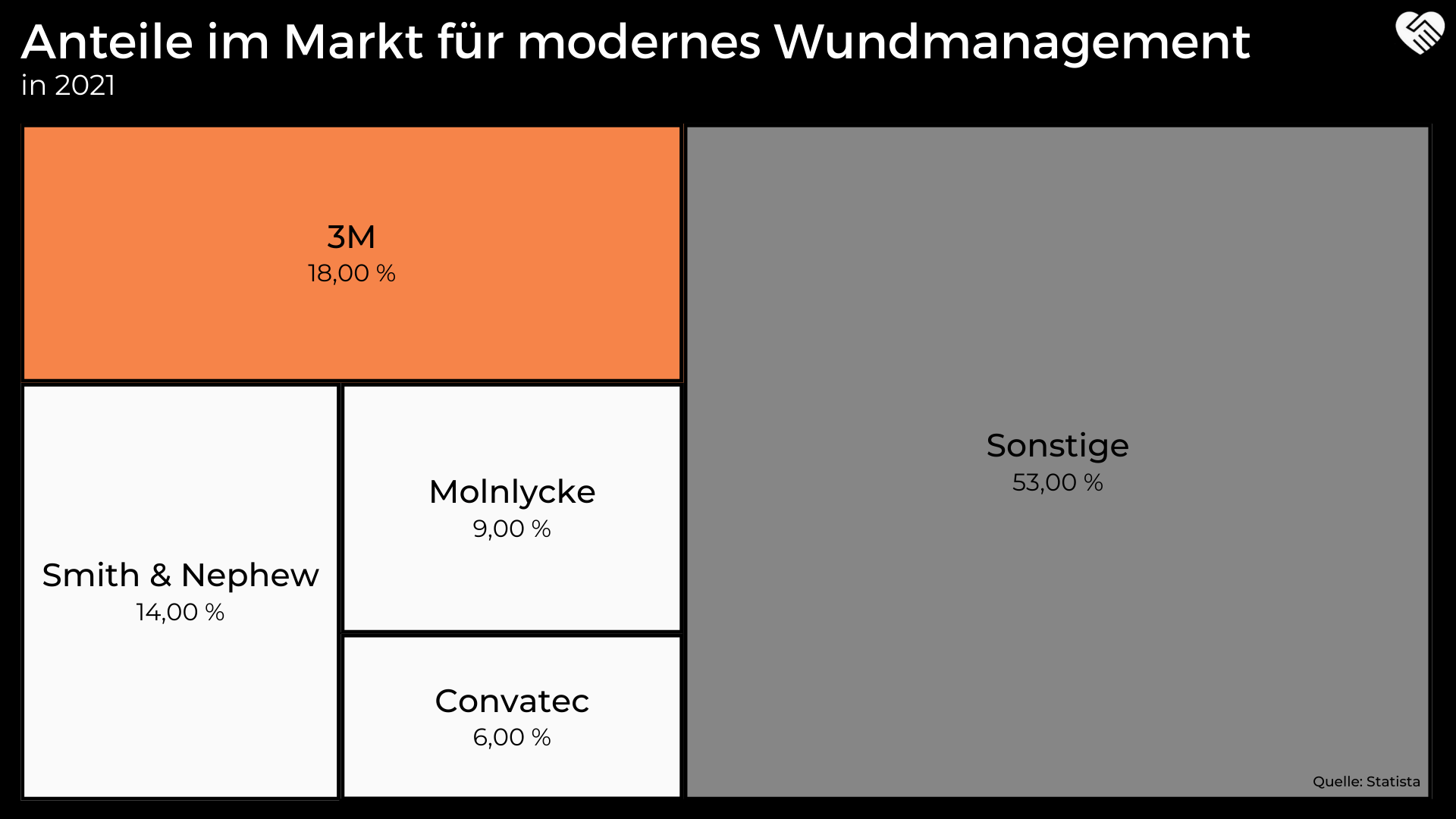

Für 3M kalkulieren wir optimistisch mit einer Ausschüttungsquote von 55,00 % und Aktienrückkäufen in Höhe von ca. 1,00 % p. a.

Der dann ermittelte faire Wert beläuft sich auf 159,15 USD und gibt damit eine Unterbewertung von etwa 29,00 % an.

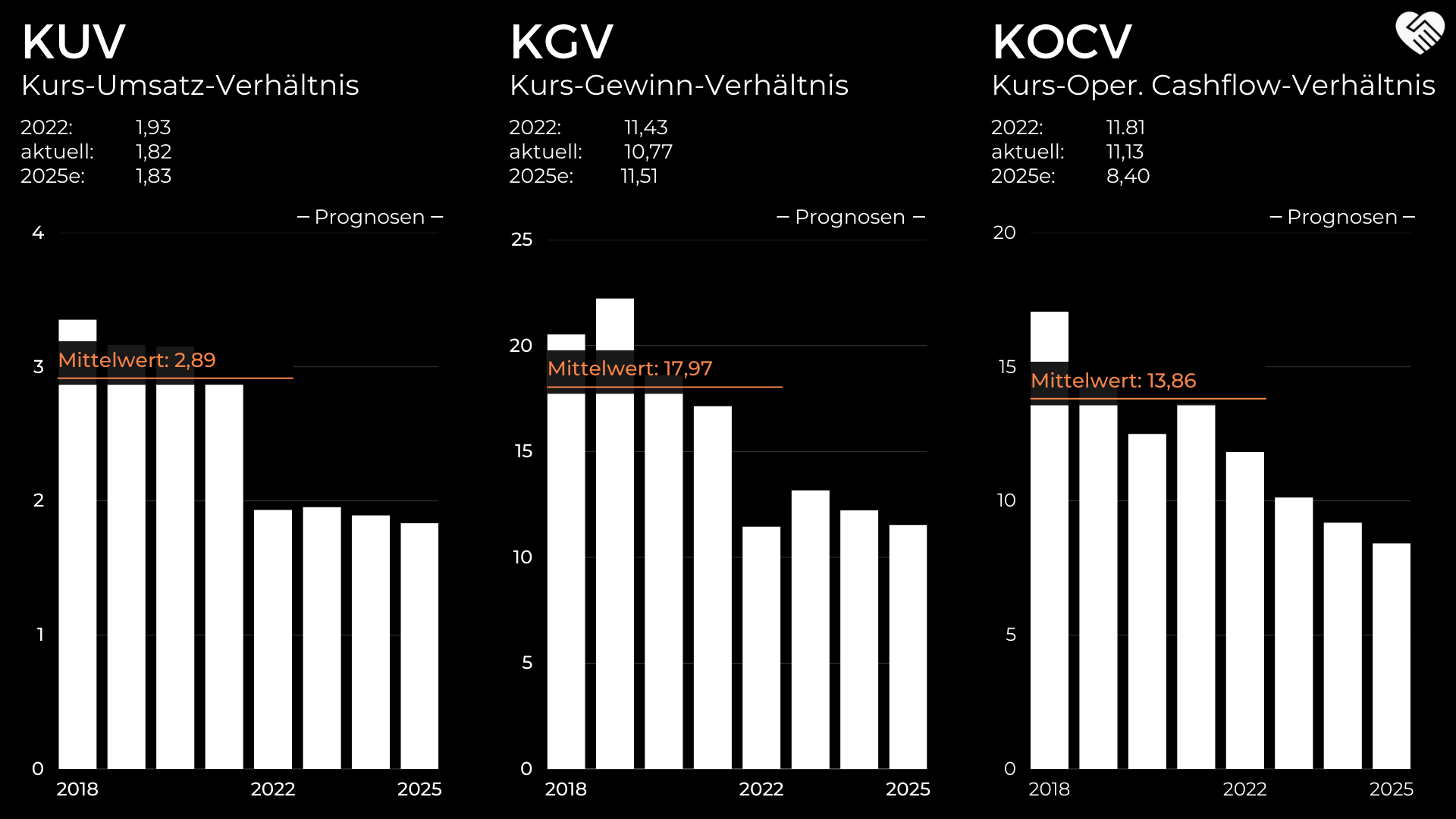

Mit einem KGVe von 18 in 2032 kommen wir dann auf eine Renditeerwartung von 11,92 % p. a.

Pessimistisches Szenario

Das pessimistische Szenario gestalten wir bis 2026 exakt gleich wie das optimistische. Anschließend gehen wir davon aus, dass das Umsatzwachstum schon 2027 nur noch 3,50 % betragen soll. Für 2032 errechnen wir 2,00 %, in der ewigen Rente (2032ff.) noch 1,50 %.

Für die Margen nehmen wir an, dass diese sich ab 2027 von ca. 22,00 % bis in die ewige Rente (2033ff.) auf etwa 20,00 % abflachen.

Zum aktuellen Zeitpunkt kommen wir damit nur noch auf einen fairen Wert von 127,89 USD und eine Unterbewertung von ca. 12,00 %.

Mit einem Gewinnmultiple von 8 kommen wir dann auf eine Rendite von 2,01 % p. a.

Hier gehen wir von einer Ausschüttungsquote von etwa 50,00 % aus und nehmen Aktienrückkäufe von ca. 0,50 % p. a. an.

DCF-Modell

Bei der DCF-Berechnung kommen wir auf einen WACC von 8,04 % und verwenden einen Wachstumsabschlag von 1,50 %.

Für den Zeitraum 2023 bis 2026 verwenden wir hier die Umsatzzahlen der beiden DNP-Szenarien.

Wir rechnen damit, dass sich die Free Cashflow Marge von den für 2023 erwarteten 15,00 % auf bis zu 17,00 % in 2025 erhöht und in 2026 noch einmal auf 16,00 % zurückgeht.

Damit kommen wir auf einen fairen Wert von 130,22 USD und eine Unterbewertung von etwa 13,23 %.

Das Modell findest du hier.