Security-as-a-Service

Einleitung

Im Bereich des SECaaS werden Unternehmen große Belastungen abgenommen und gleichzeitig hohe Kosten erspart, denn hier wird das Thema Cybersicherheit an externe Konzerne ausgelagert. Einige Beispiele sind hier der Schutz vor Datenverlusten, Virenschutzverwaltung und die Erkennung von Eindringungsversuchen in die internen Systeme. Nun soll es verstärkt um dieses Thema gehen, dabei gehen wir auf Vorteile sowie Herausforderungen, aber auch die Entwicklung des Gesamtmarktes ein.

Vorteile von SECaaS

Ganz unabhängig von der Größe der Unternehmen sind die Vorteile in etwa gleich. Natürlich unterscheiden sich diese u. a. bei den Auswirkungen, sind vom Grundprinzip her aber, vereinfacht dargestellt, gleich.

Als ein wichtiger Vorteil stellt sich der Zugriff auf neueste Sicherheitstechnologien heraus, die für die alleinige Beschaffung einfach zu teuer wären und sich oftmals nicht lohnen würden. Aus unserer Sicht kann dieser Punkt für viele der Unternehmen wichtig sein, da sich die Technologien im Laufe der Zeit schnell verändern und die Systeme schnell veralten können. Gerade dann, wenn auch Angreifer sich anpassen und ihre Herangehensweisen mehr oder weniger optimieren, birgt sich hier mit alten Systemen ein großes Risiko.

Darüber hinaus kann die Fokuslegung der Firma bei erhöhter Kompetenz wesentlich umgestaltet werden. Hier ist es nämlich so, dass gleichzeitig auch Kontakte zu Experten hergestellt werden, wodurch als erstes der Fokus lediglich auf das Geschäft gelegt werden und gleichzeitig die Sicherheit durch die Kompetenz des Ansprechpartners erhöht werden kann.

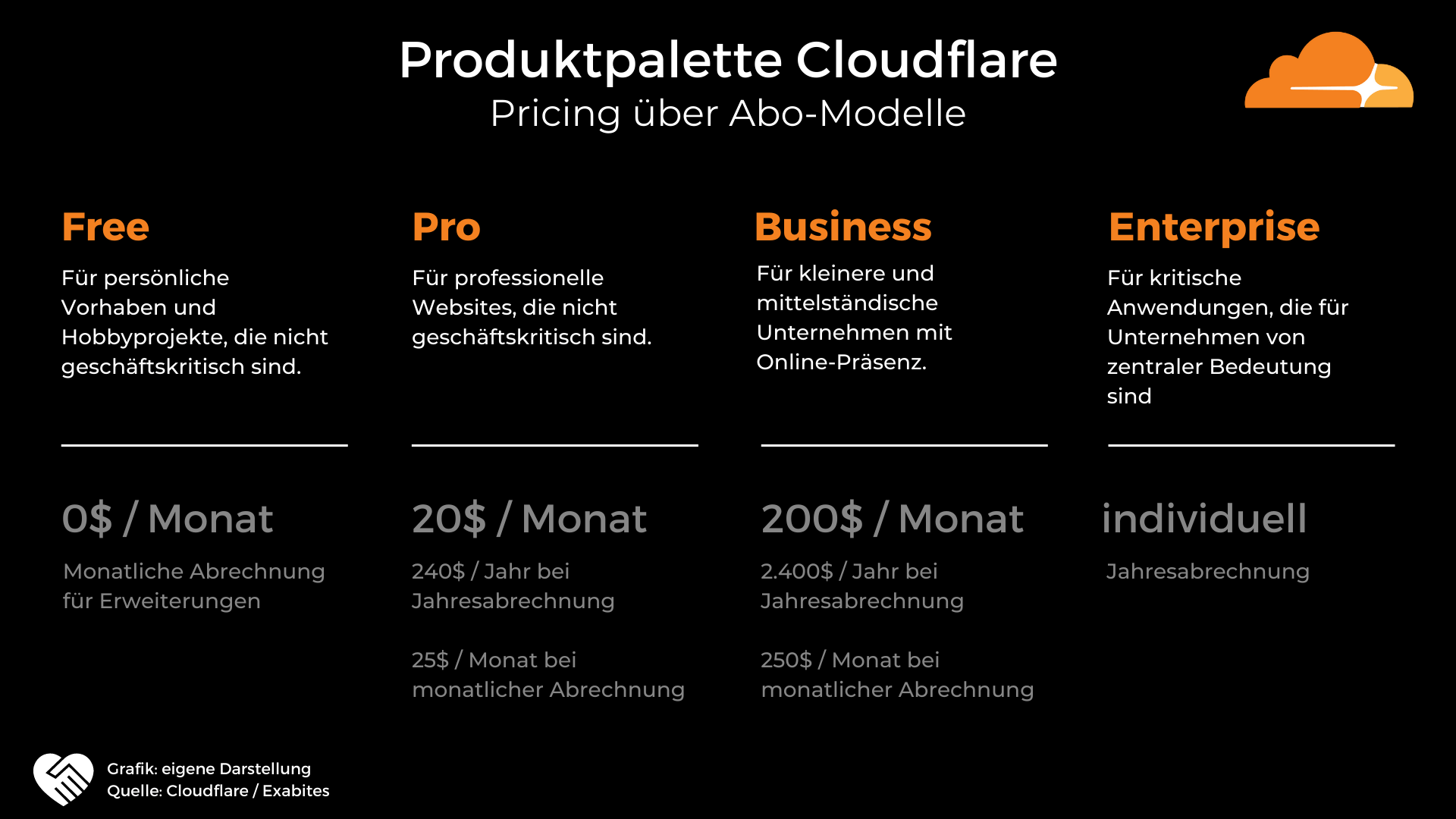

SECaaS-Angebote gelten als sehr flexibel. So kann man Abos schnell anpassen, erweitern oder verbessern, wenn man merkt, dass die Sicherheitsstufe aktuell doch nicht ausreichend ist und sich das Risiko sehr erhöht hat. Hier können dann relativ schnell und einfach Erweiterungen dazugebucht werden, die wiederum dieses Risiko minimieren. Natürlich gelten auch Kosteneinsparungen, die einfache Verwaltung usw. zu Vorteilen; uns war jedoch wichtig, die drei obigen Punkte näher aufzuführen.

Herausforderungen/Nachteile von SECaaS

Aber auch nicht zu vernachlässigende Nachteile gehen miteinher, die man ebenfalls wissen sollte. Denn bspw. der Verlust der Kontrolle über die Sicherheitsabläufe innerhalb des Betriebs hält viele davon ab, dieses Thema abzugeben. Begründet werden kann dieser Gedanke nicht unbedingt mit der Qualität der Produkte der Anbieter, sondern vielmehr mit der menschlichen Psyche.

Heutzutage wird einem vermittelt, wie wichtig es sei, für einen entsprechenden Schutz zu sorgen, damit im Zweifelsfall das gesamte Unternehmen geschützt wird. Da stellen sich dann viele, trotz der Vorteile, die Frage, warum man genau dieses Thema dann abgeben- und nicht selber angehen soll. Zu einem gewissen Teil lässt sich dieser Punkt nachvollziehen, in Anbetracht der Vorteile schwächt das Verständnis aber etwas ab.

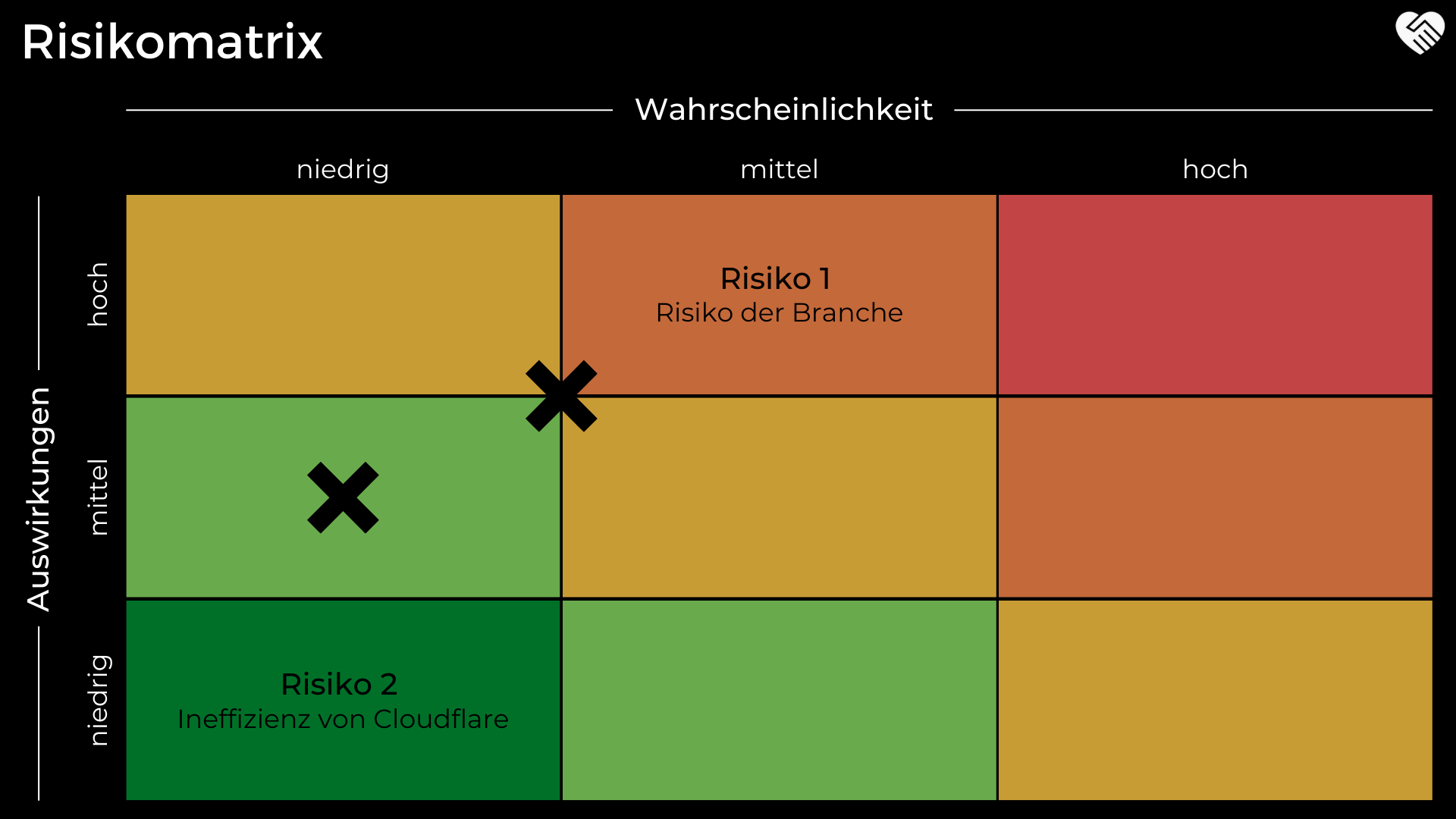

Weiterhin spielen auch Sicherheitslücken und Datenrisiken bei den Anbietern eine Rolle. Teilweise werden sehr sensible Daten weitergegeben, die Verwaltung der Daten erfolgt hierbei weit vom Kunden entfernt. Dabei können auch schon vorherige, bei anderen Konzernen aufgetretene Fehler ein Problem sein, da man hier möglicherweise nicht nur das Vertrauen in ein einzelnes Unternehmen, sondern in die gesamte Branche verlieren kann. Zwar sollen bis 2025 99,00 % aller aufgetretenen Fehler von den Kunden selber ausgehen und nicht die Schuld des Herstellers sein, das Risiko wird dennoch bestehen bleiben.

Entwicklung des Marktes

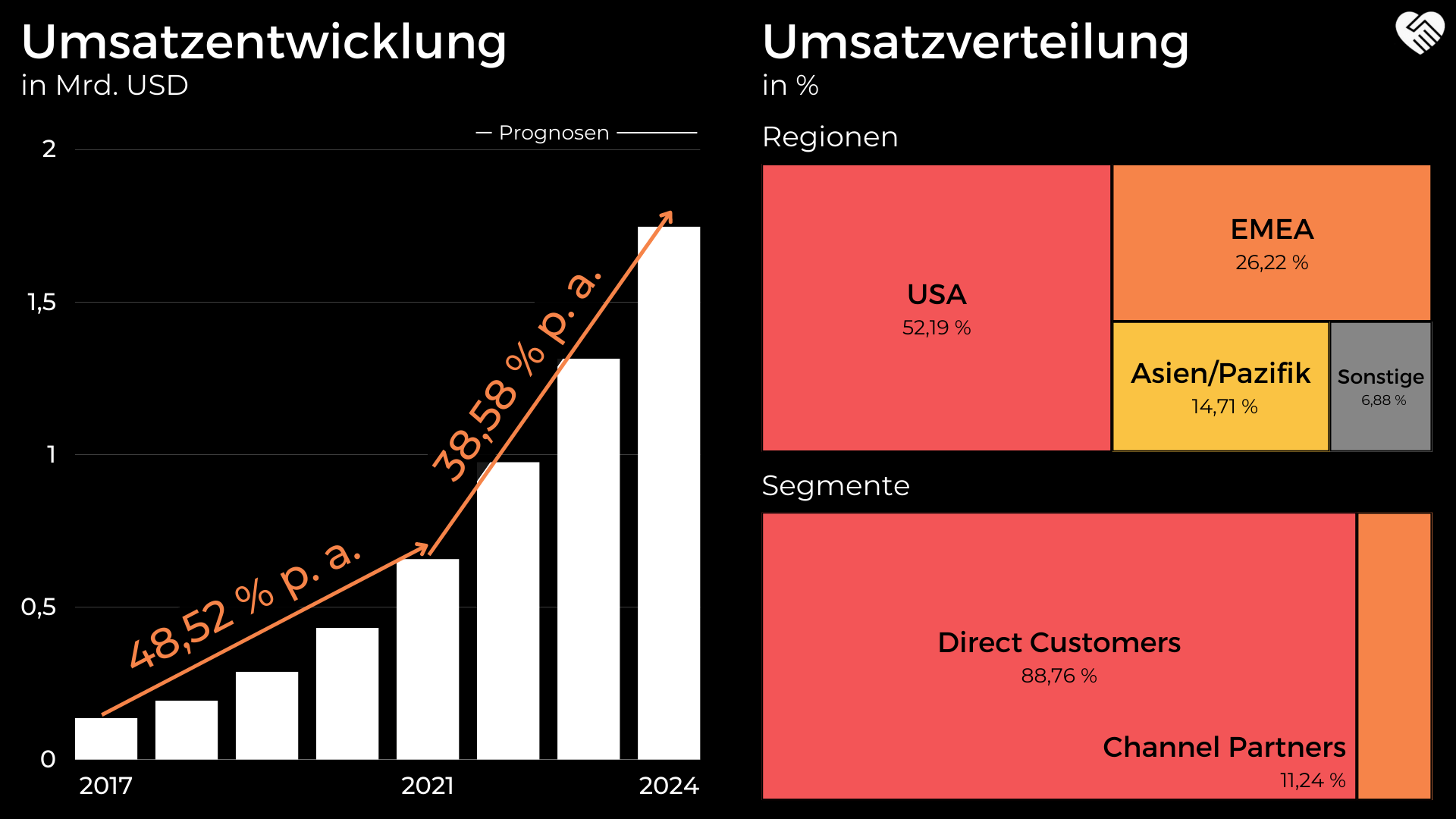

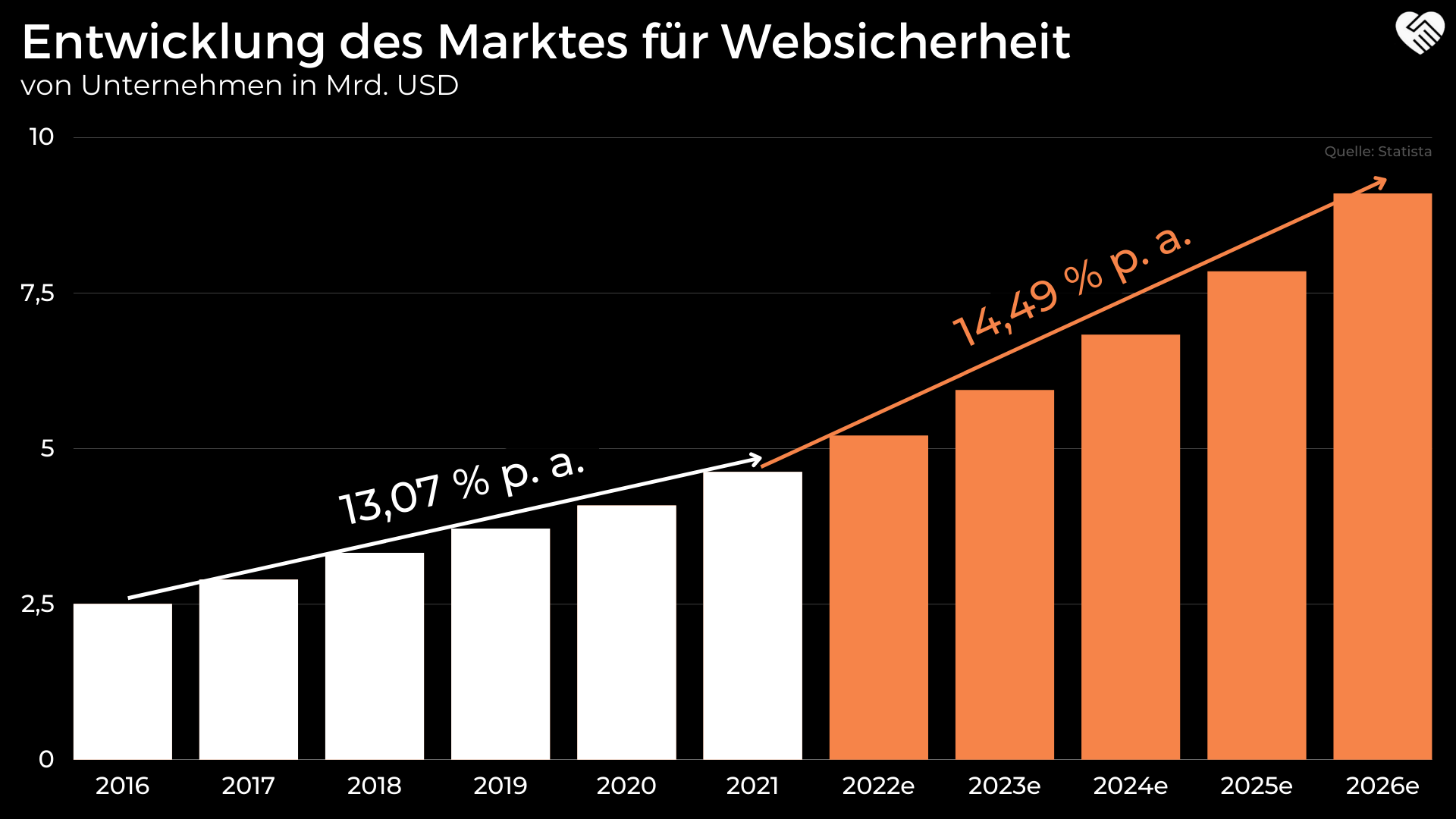

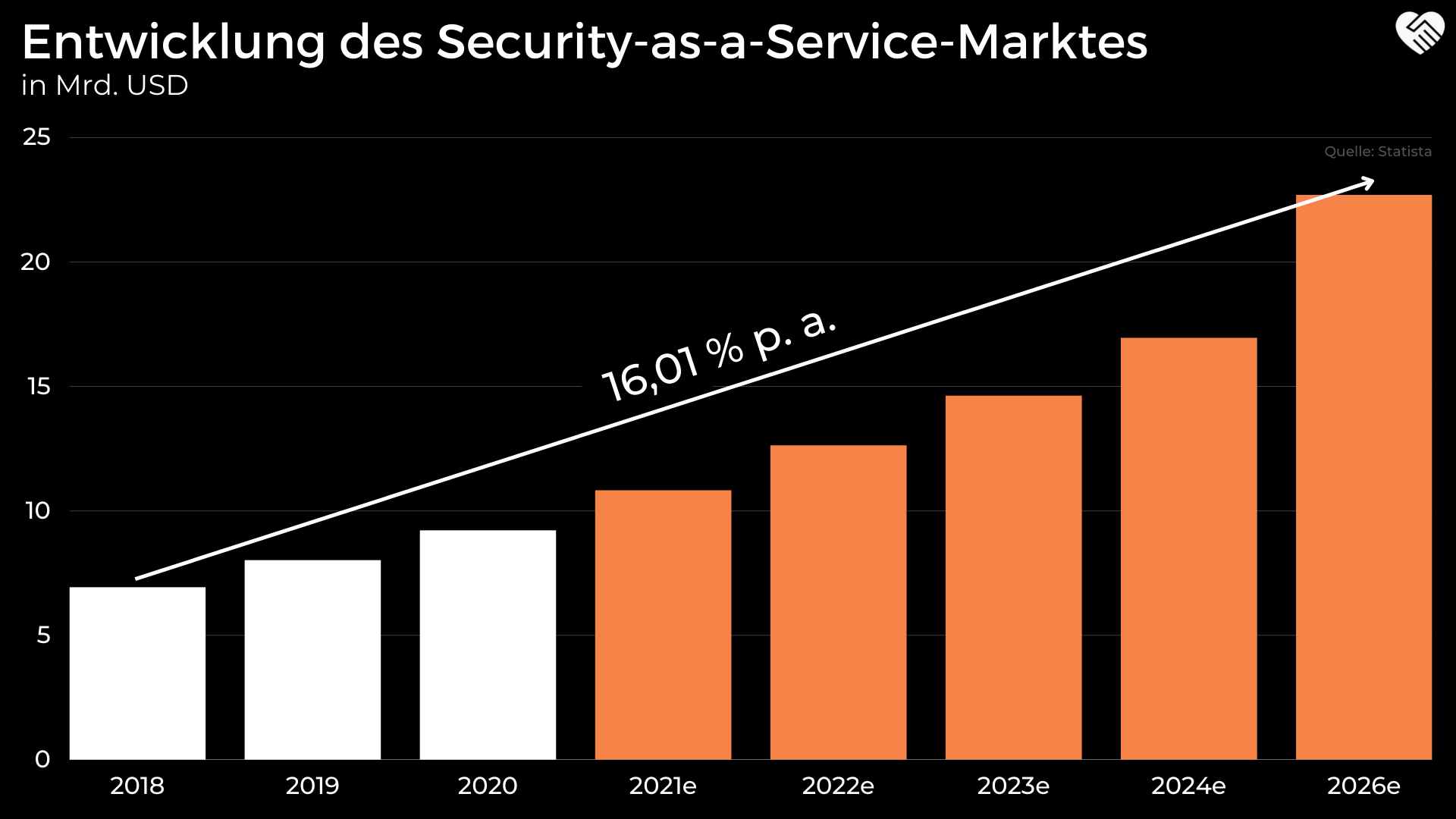

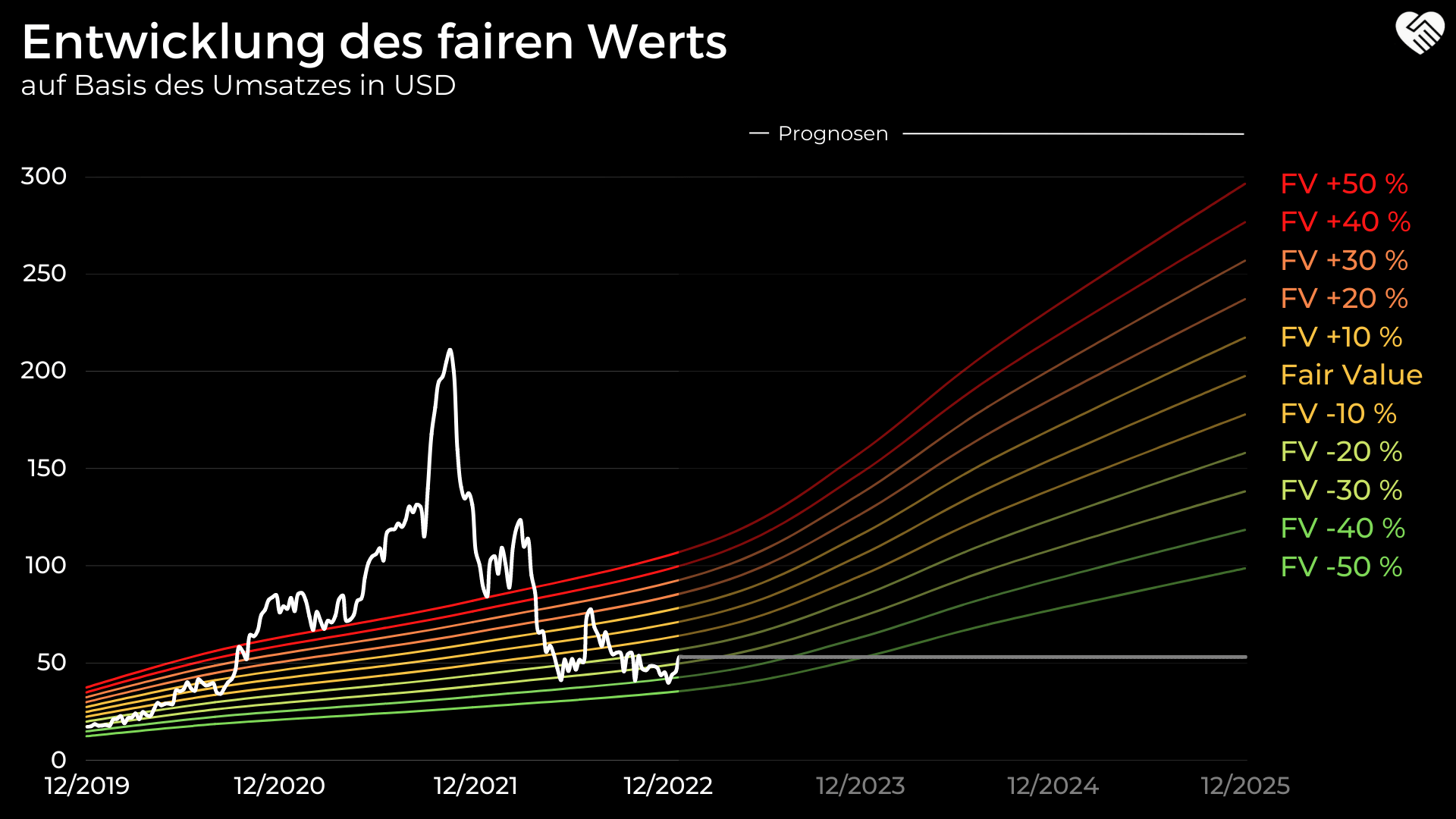

Verschiedene Gründe werden auch bis 2026 zu einer stark steigenden Nachfrage führen und die Größe des Marktes auf einen neuen Höchststand bringen. 22,67 Mrd. USD schwer soll der SecaaS-Markt in drei Jahren sein, was einer Wachstumsrate von über 16,00 % im Jahresdurchschnitt entsprechen würde.

Gerade weil die Online-Sicherheitsbedrohungen und Hacking-Tools immer größer bzw. besser werden, wollen viele Konzerne sichergehen, dass sie einem solchen Risiko nicht ausgesetzt sind. Auch die Einsparung von Hardwarekosten spielt hier eine Rolle; es wird den Unternehmen einfach viel Arbeit abgenommen, die für die meisten sehr aufwendig ist. Außerdem wird die Welt in Zukunft weitaus vernetzter sein, als es jetzt noch der Fall ist, virtuelle Büros und Homeoffice werden zunehmen.

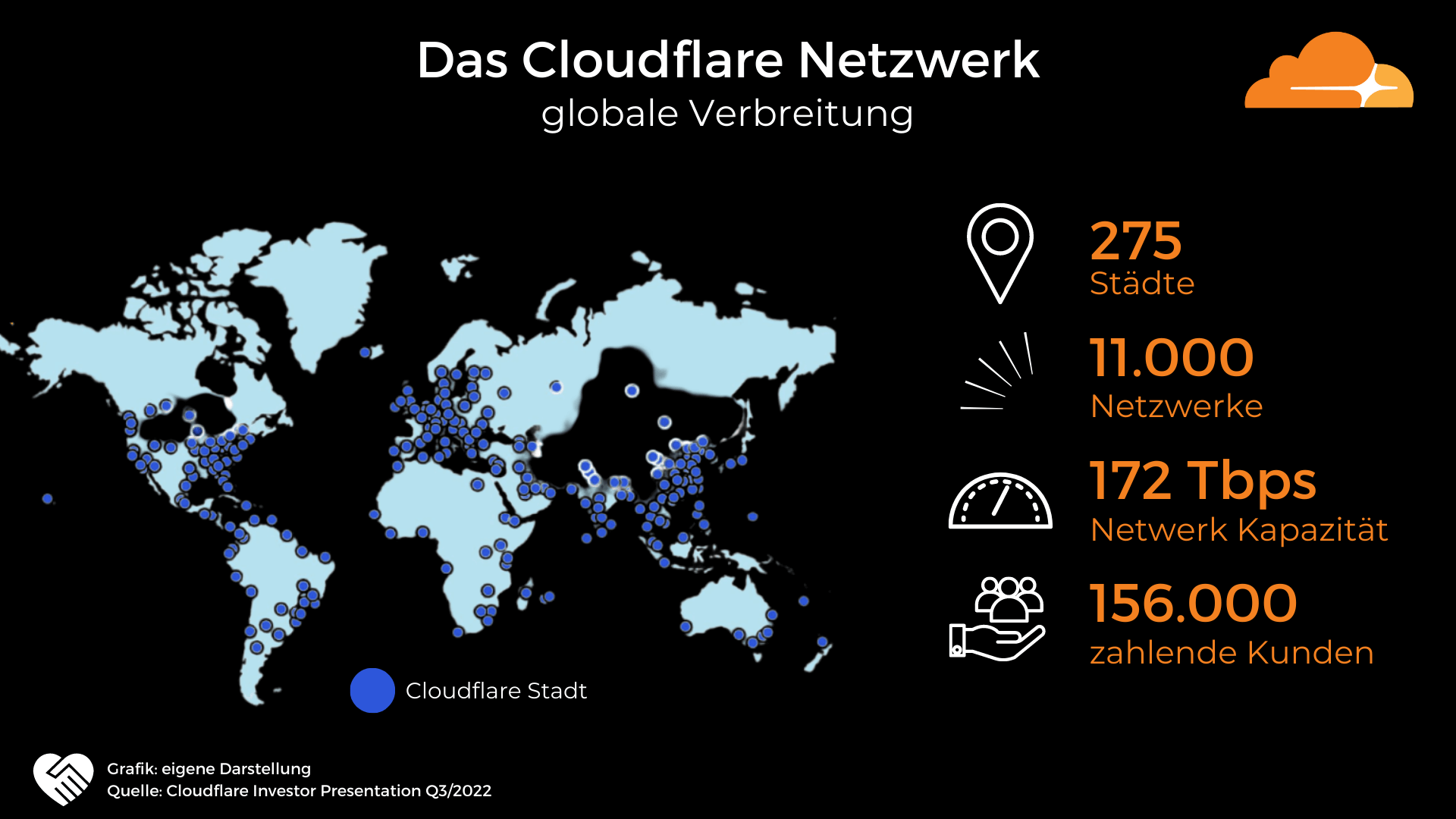

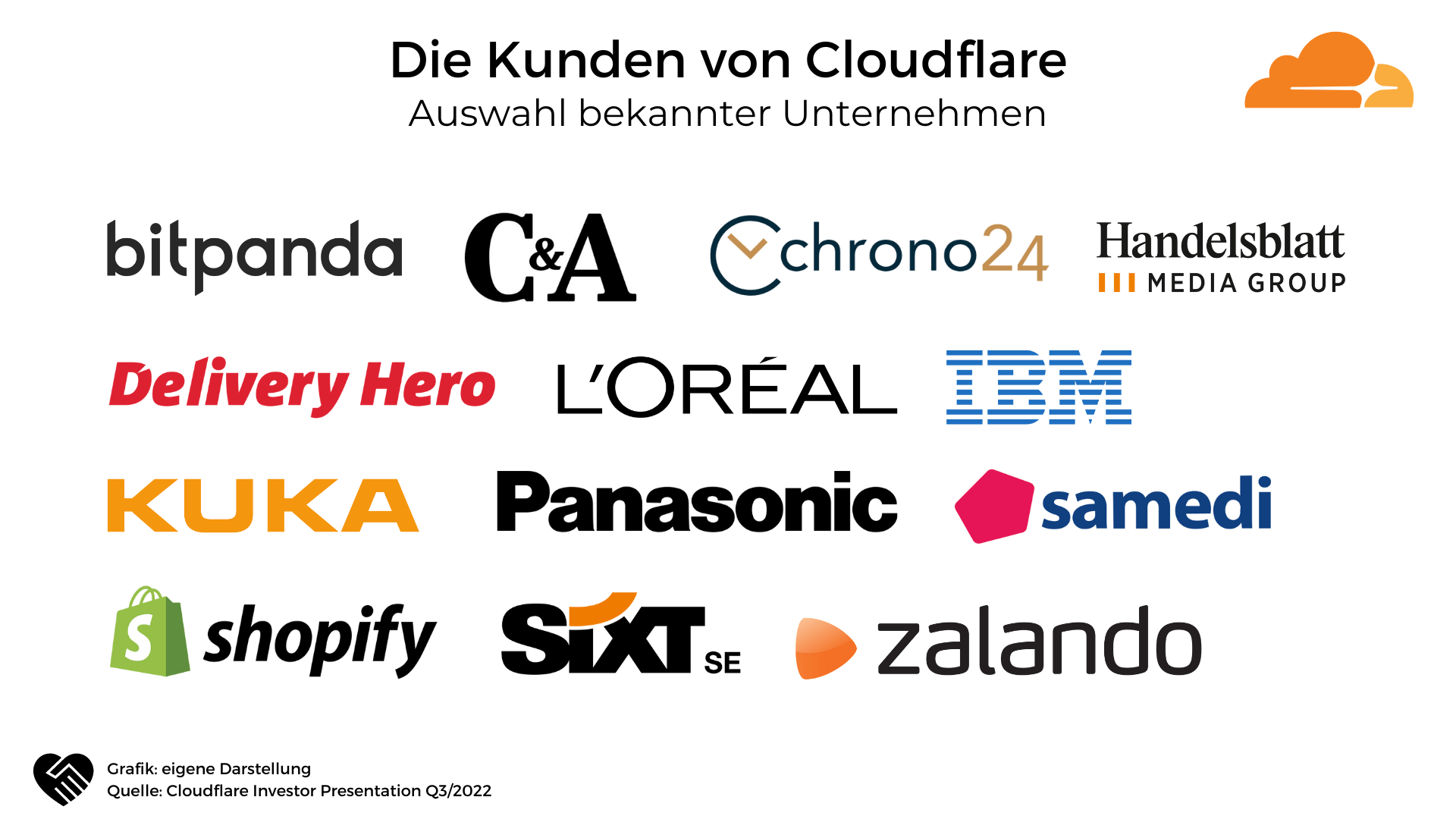

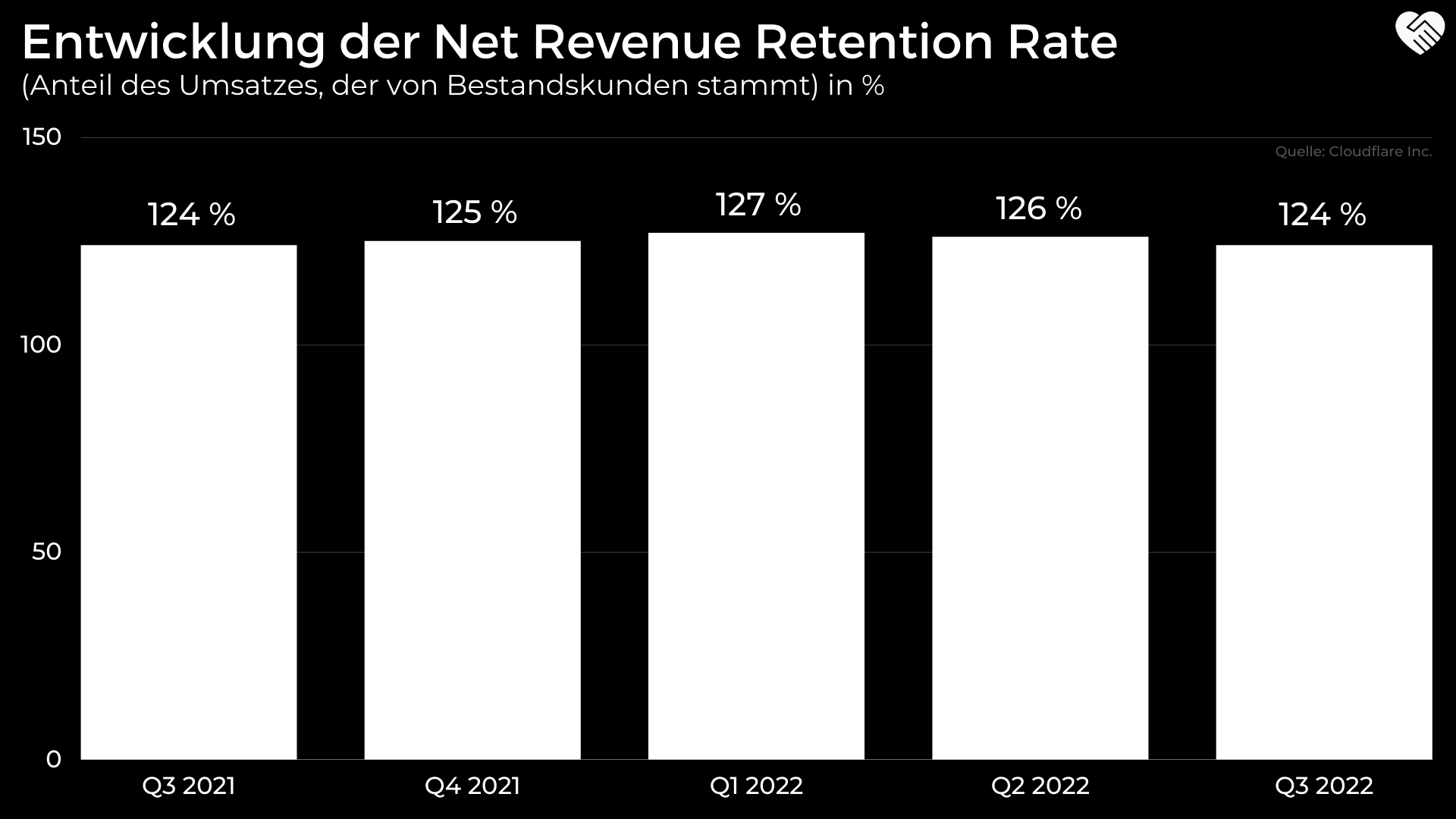

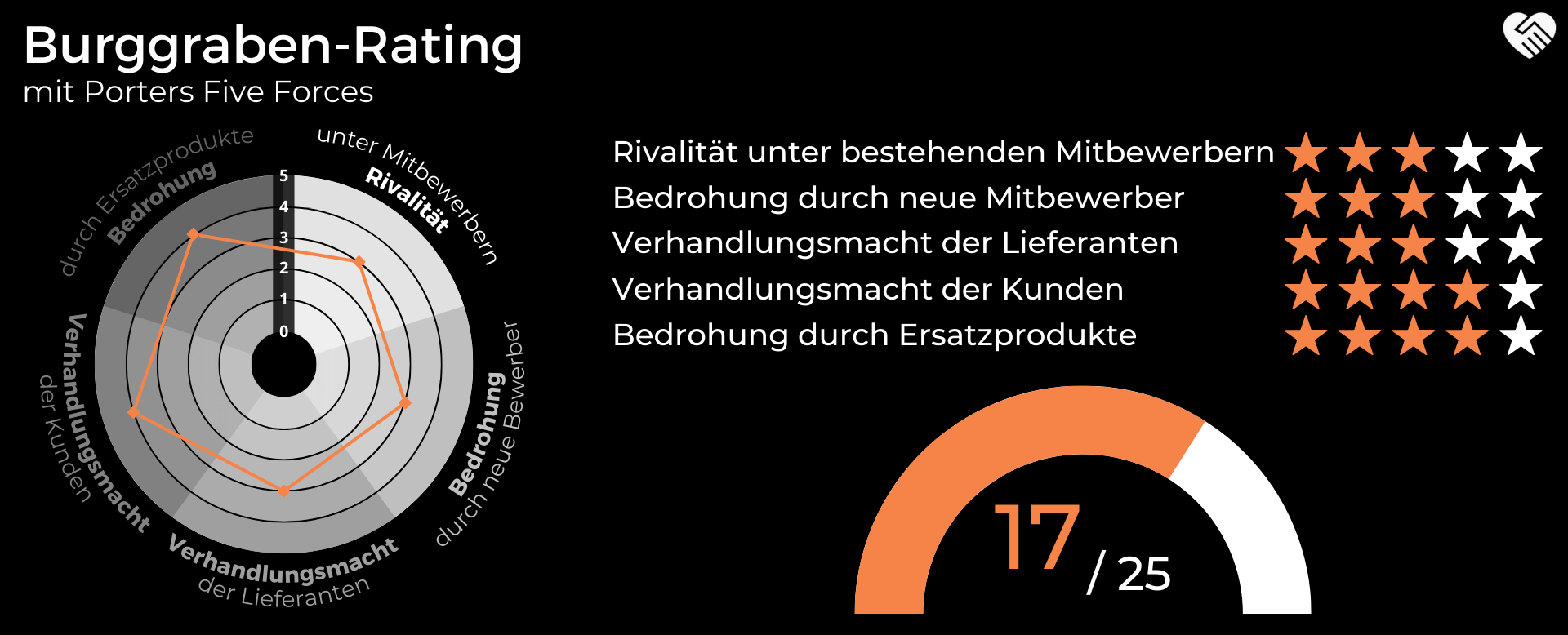

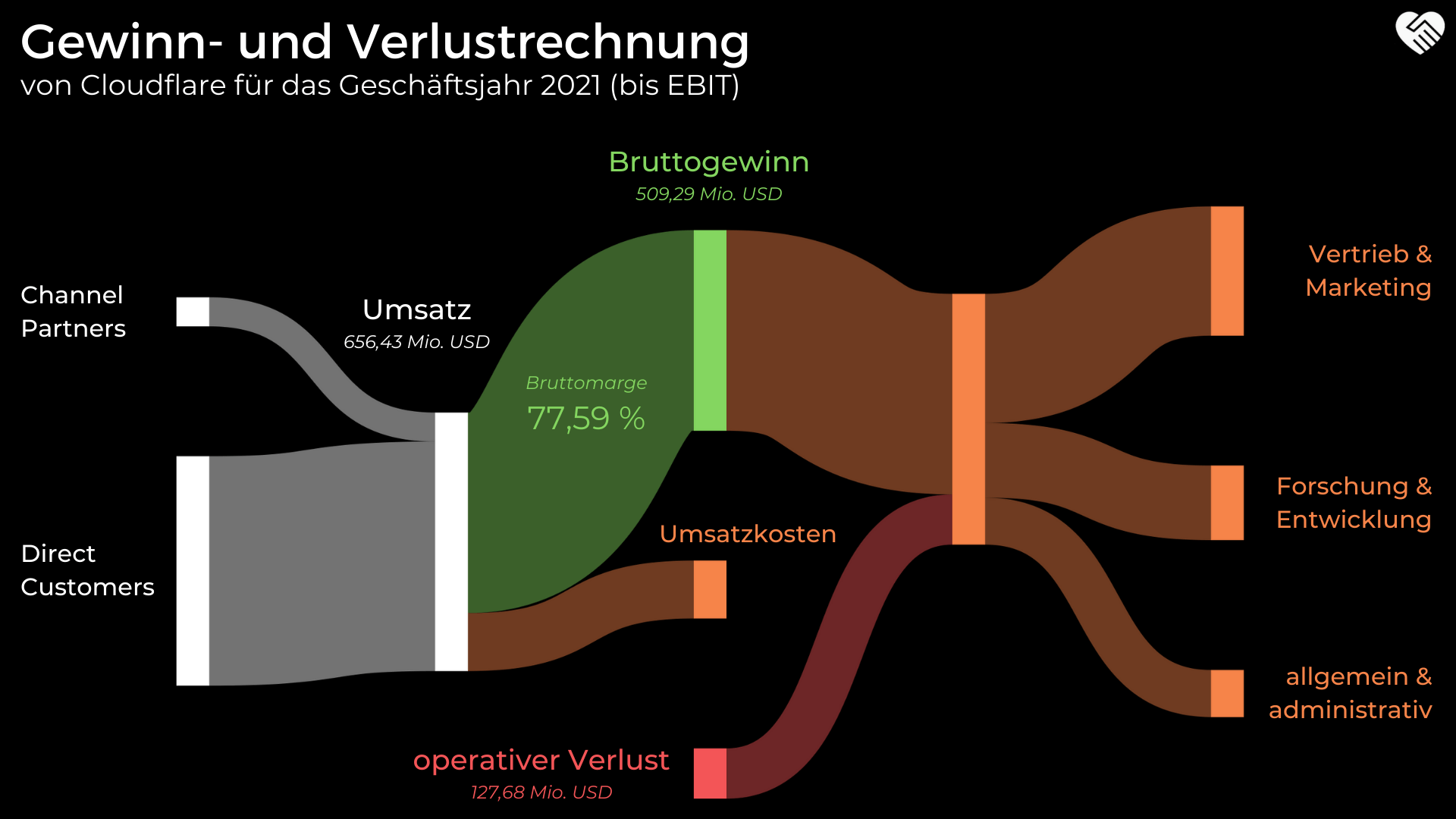

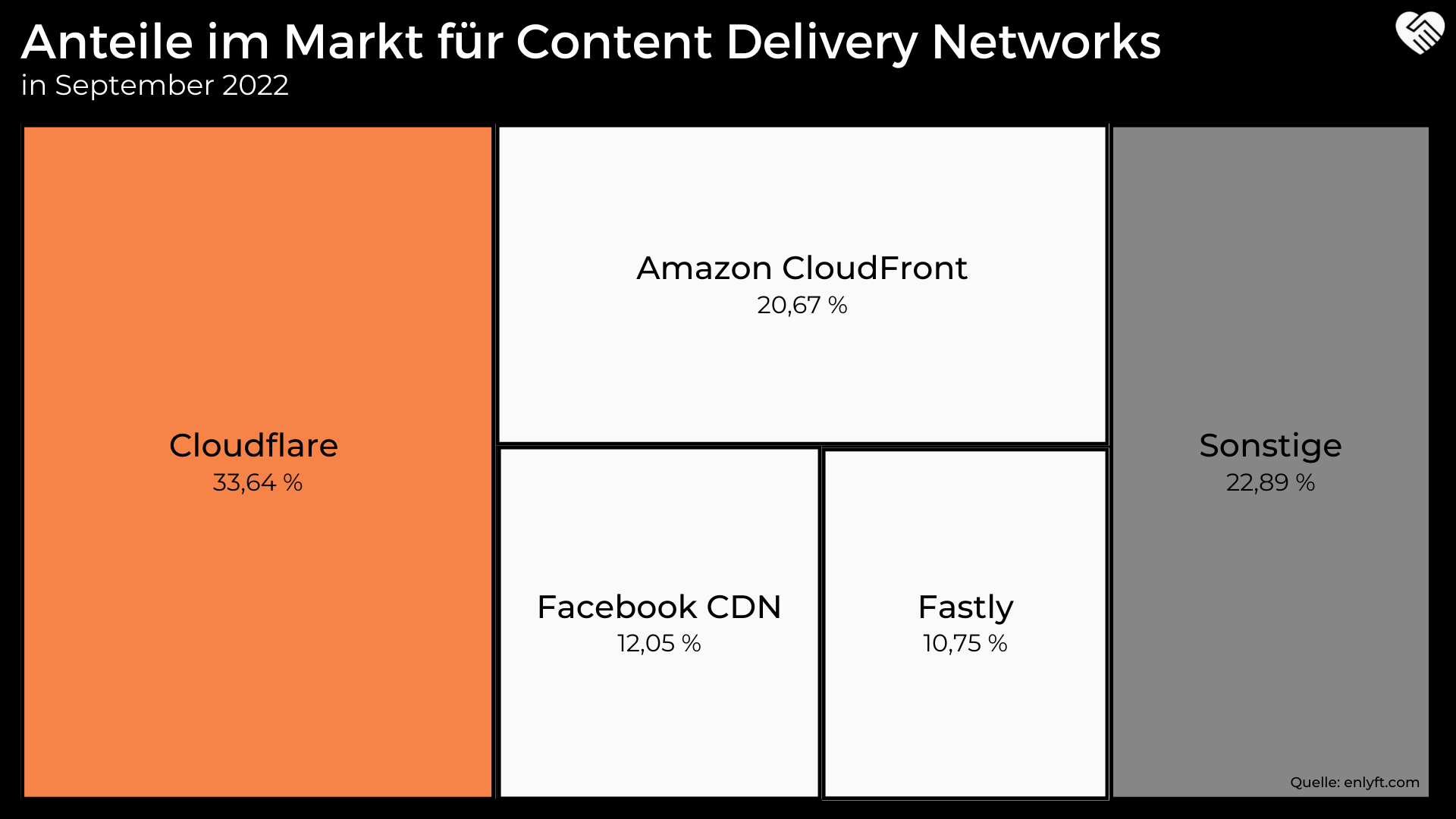

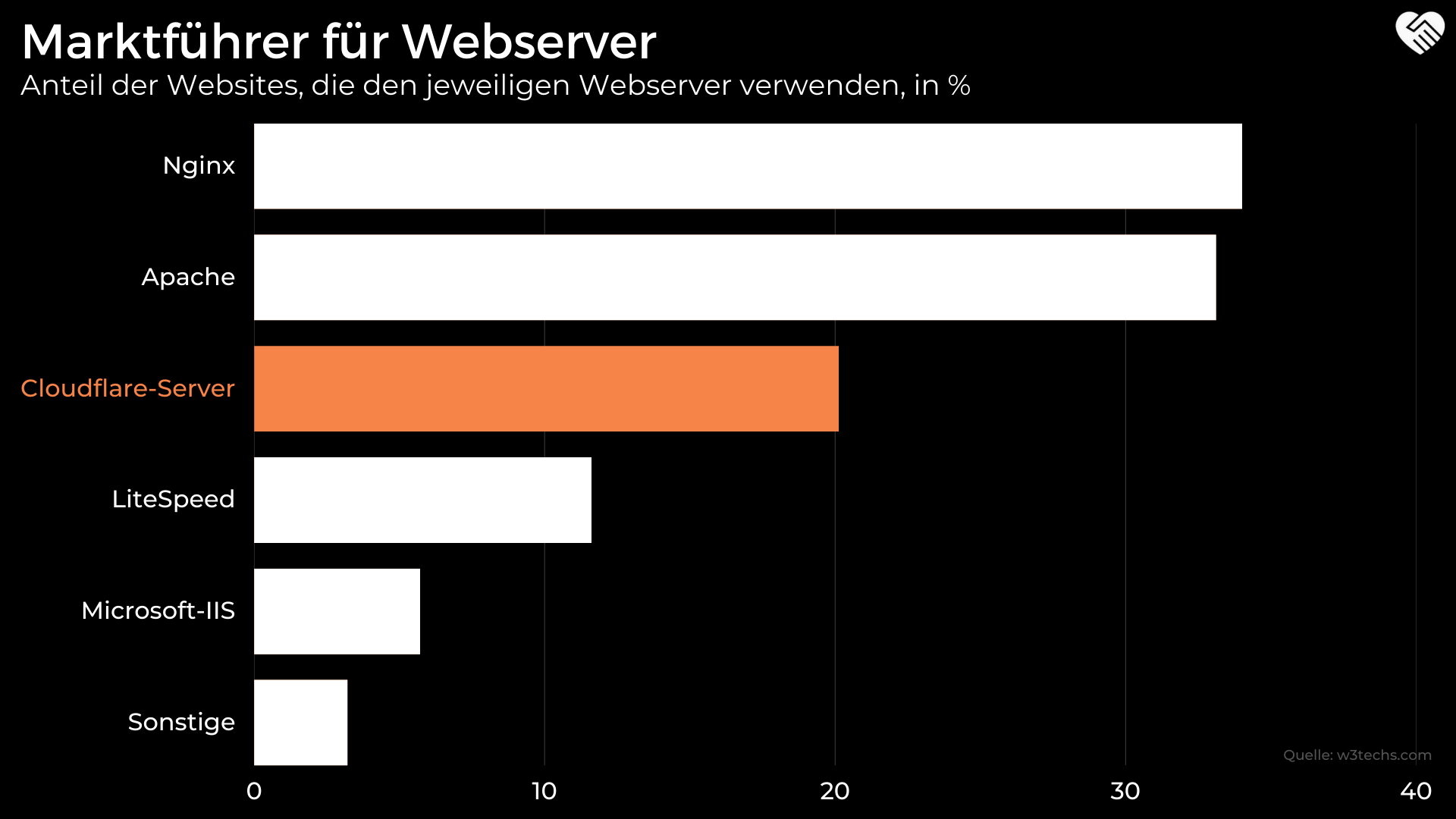

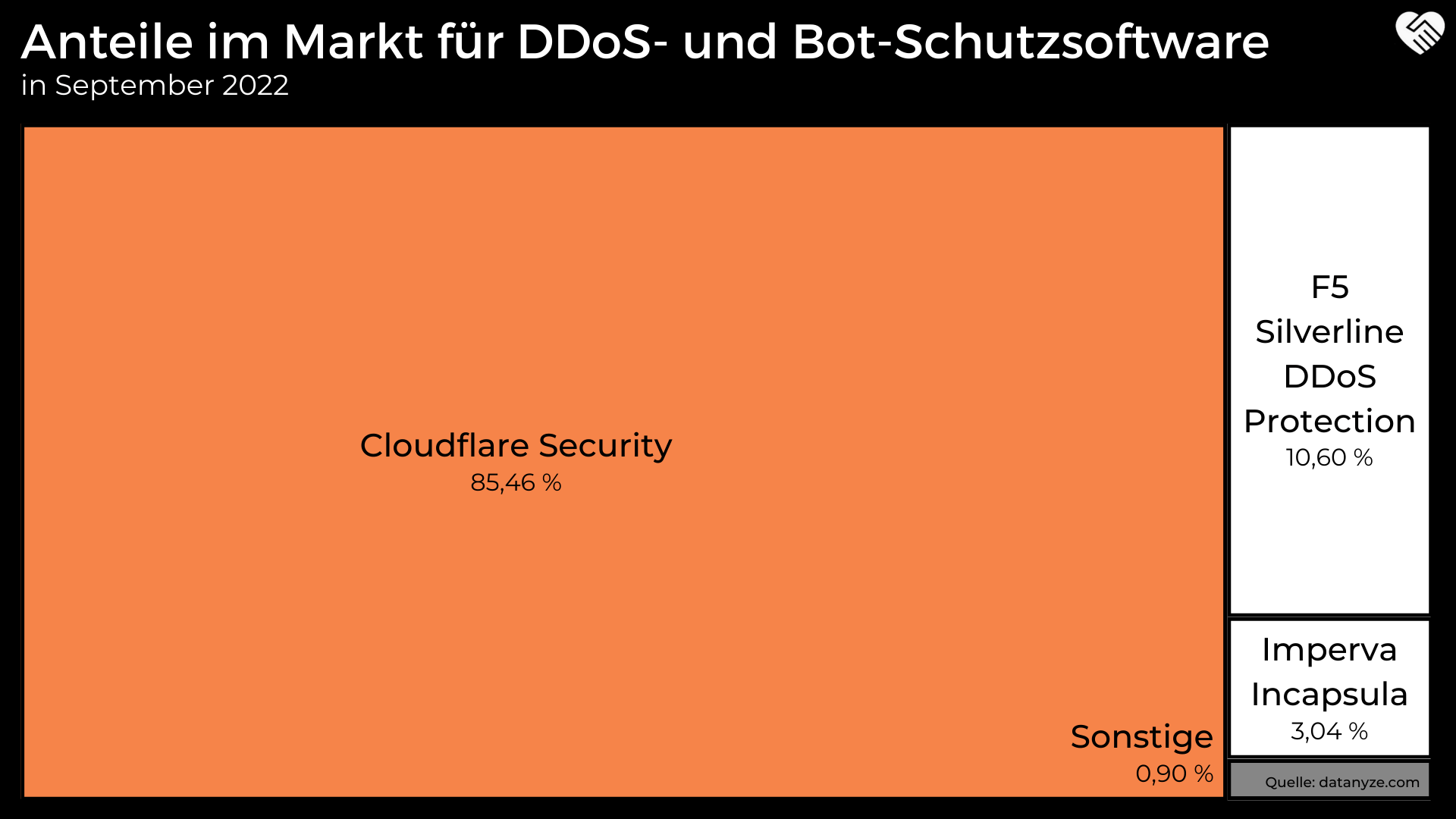

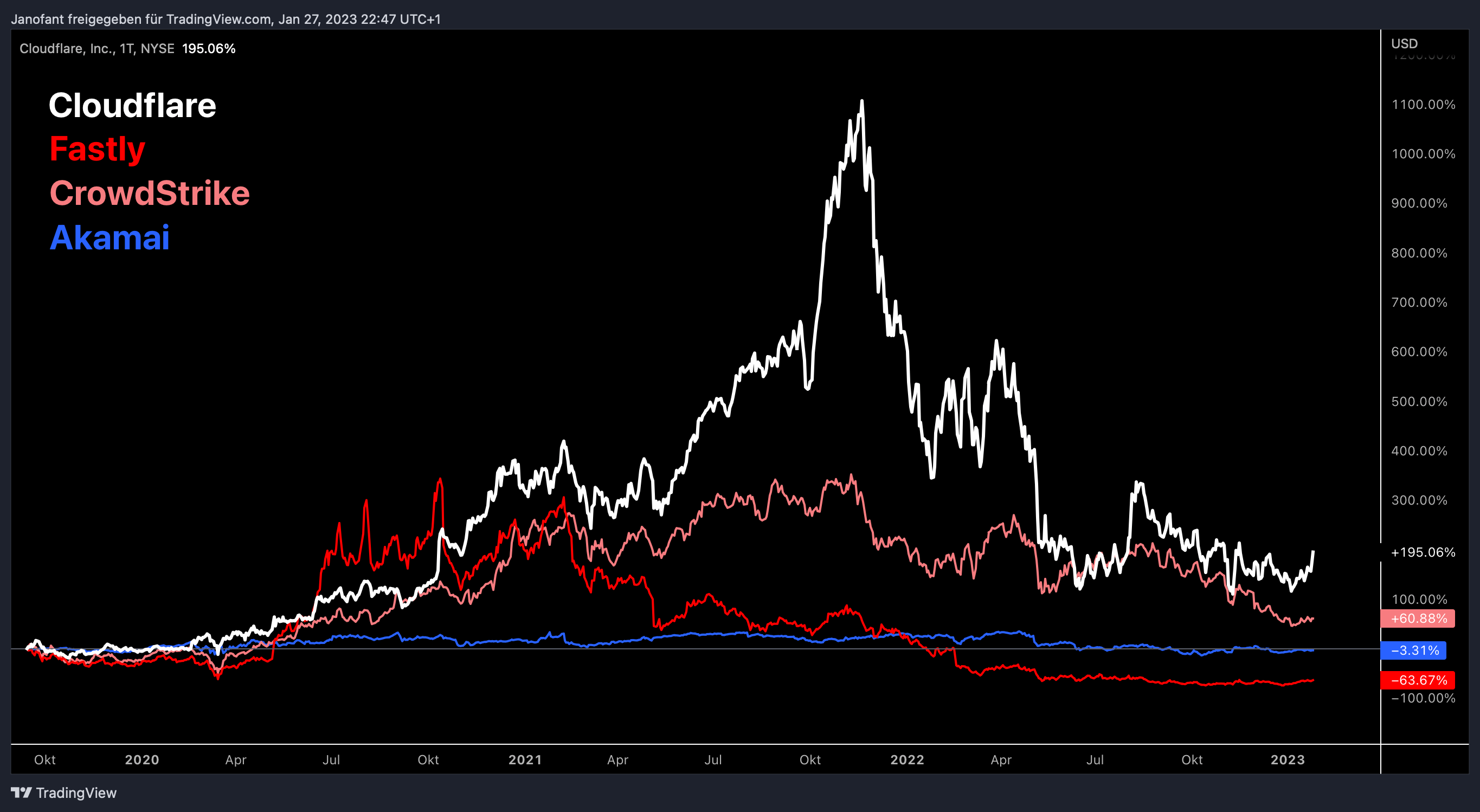

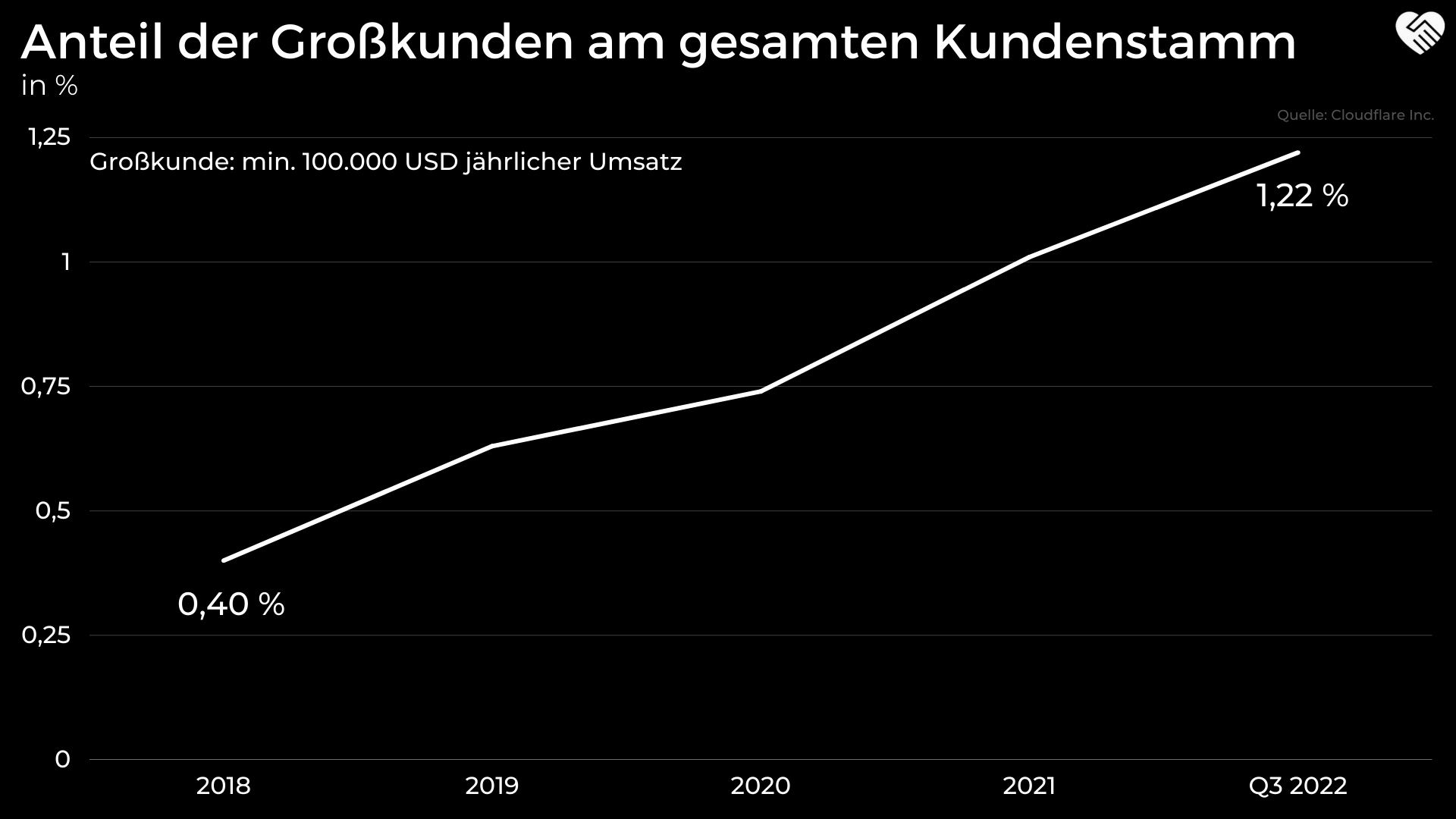

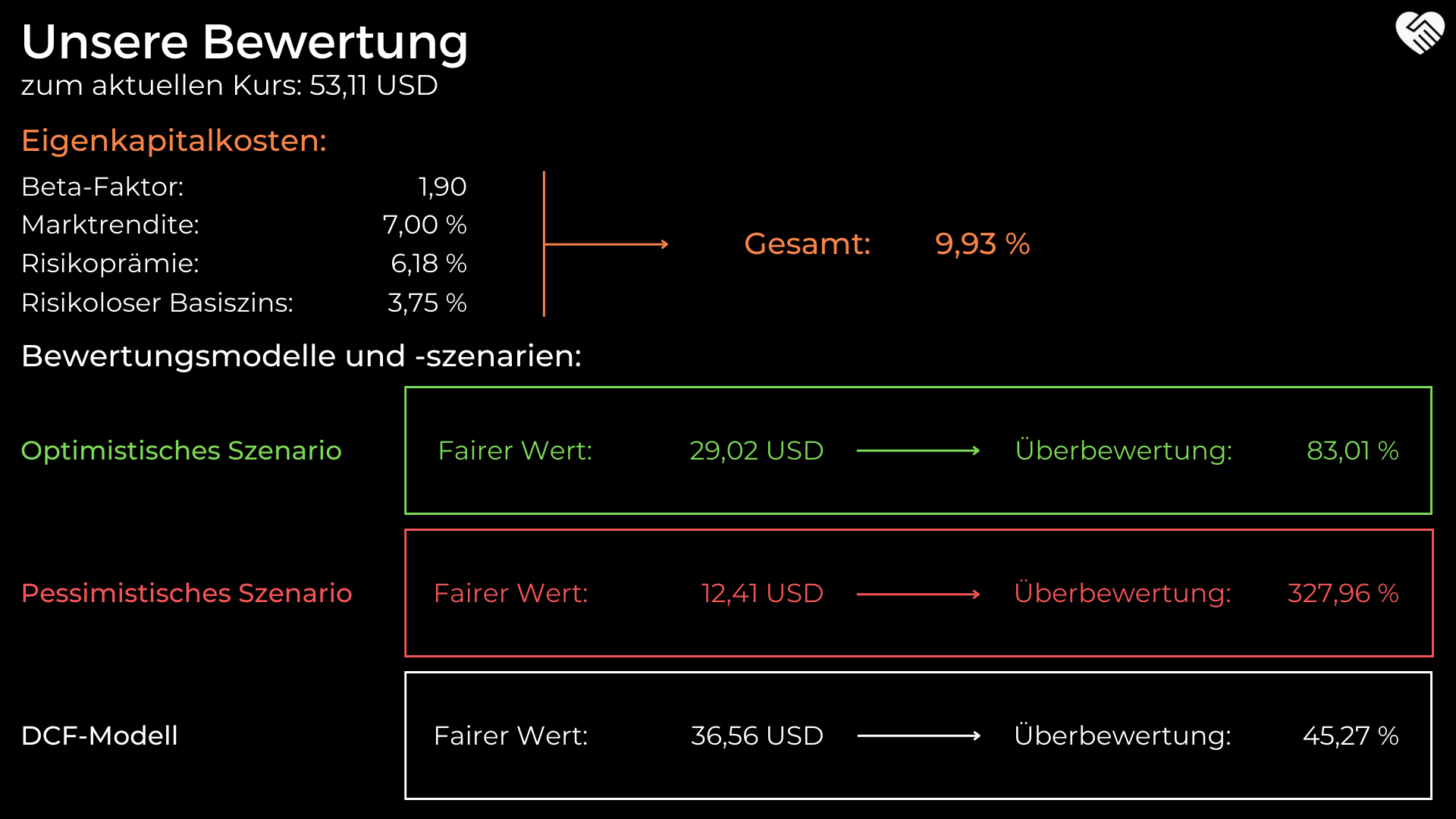

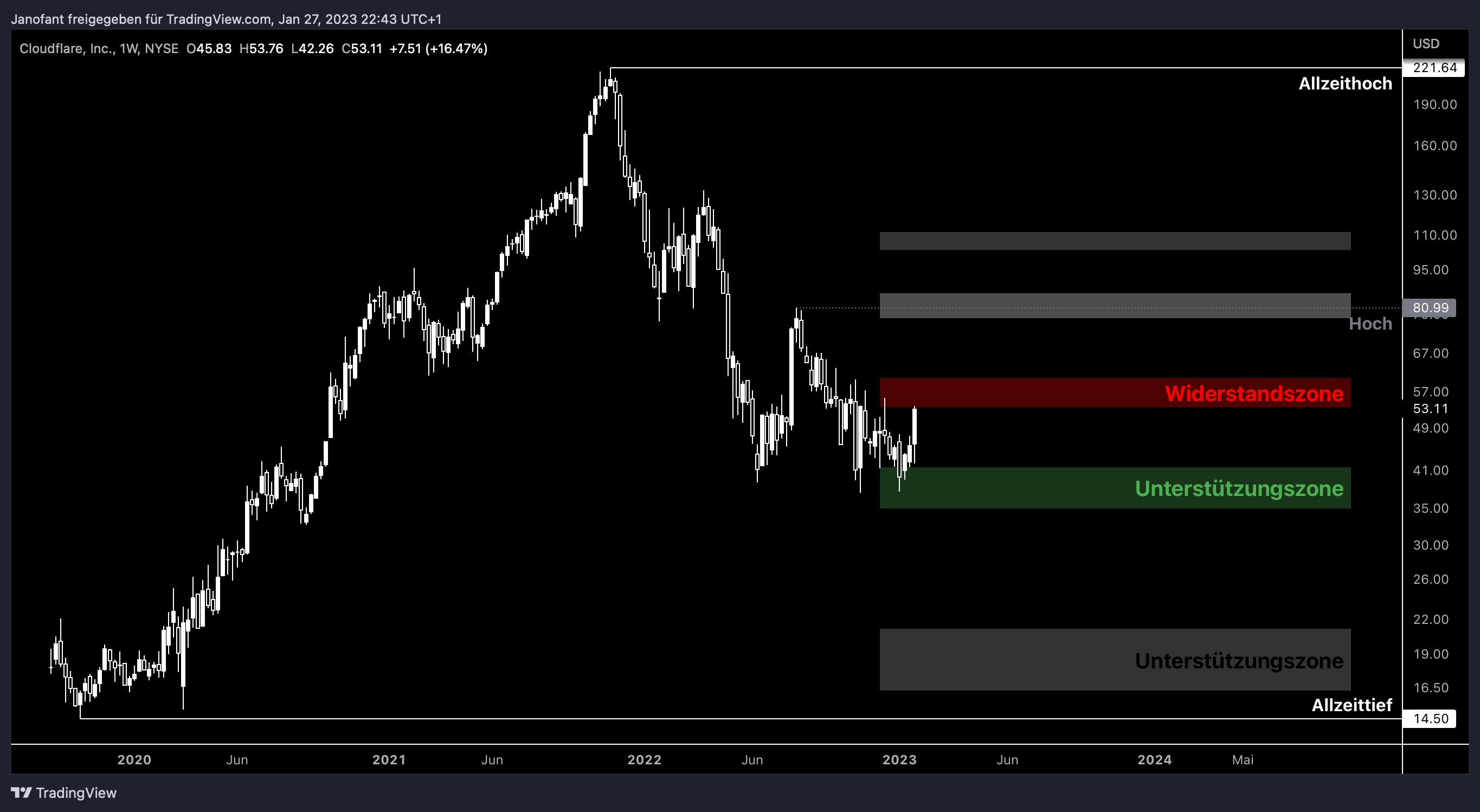

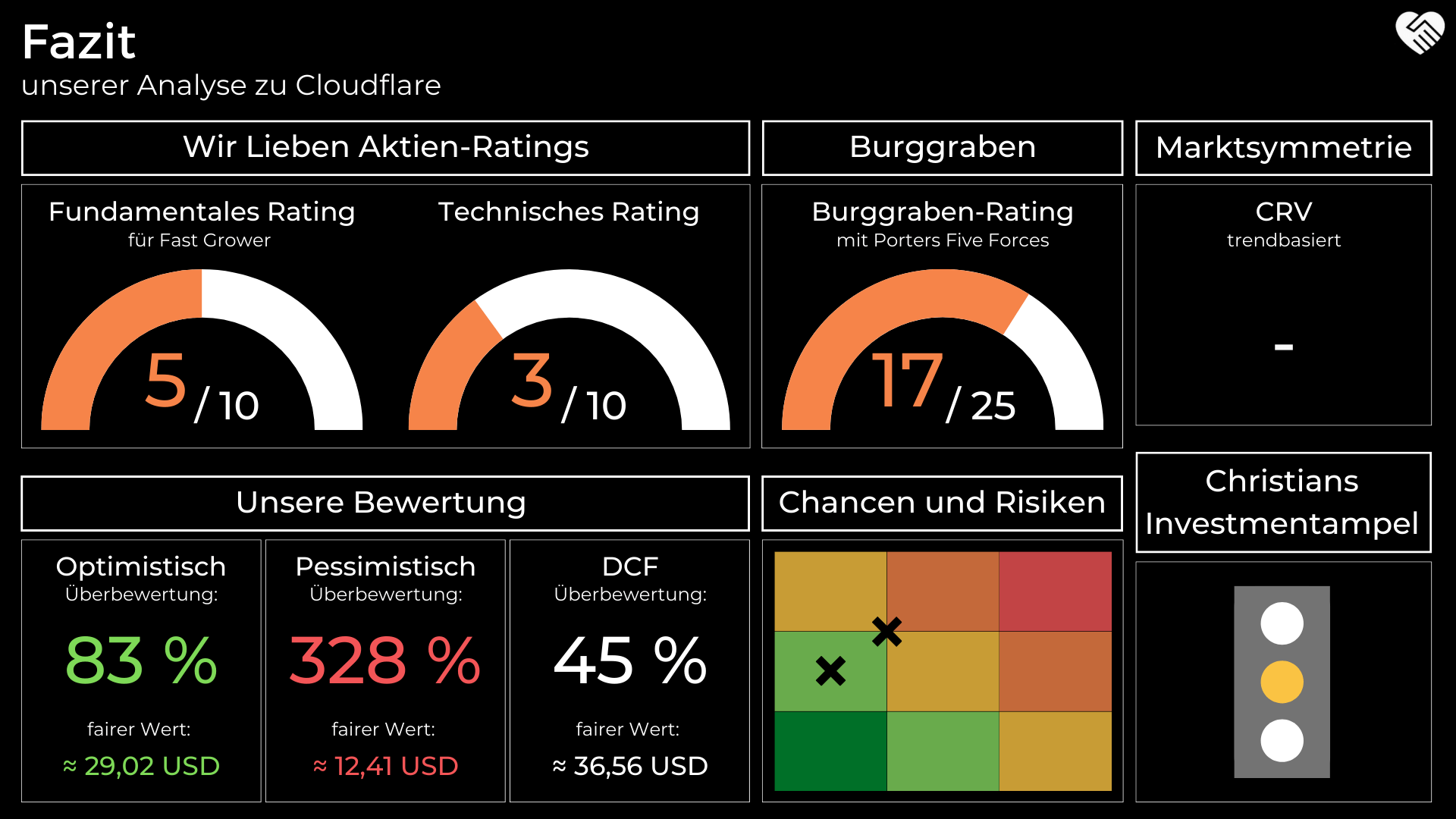

All diese Punkte führen zu einem steigenden Bedarf, der sich auch bei Cloudflare bemerkbar machen wird. Als einer der Marktführer in vielen Bereichen, dürften sich einige aufgrund dieser Position für das Unternehmen entscheiden und die Leistungen in Anspruch nehmen.