PDF zu unserer Aktienanalyse

Bitte logge dich ein, um dir die Analyse als PDF herunterzuladen (64 Seiten)…

Podcast zu unserer Aktienanalyse

Bitte logge dich ein, um dir den Podcast anzuhören…

Kapitel | Timestamp |

|---|---|

Einleitung, Historie, Werte und Nachhaltigkeit, Aktionärsstruktur | 00:00:00 |

Geschäftsmodell, Burggraben und Geschäftsführung | 00:13:04 |

Fundamentale Kennzahlen | 00:34:27 |

Branchenanalyse & Konkurrenzvergleich | 00:45:49 |

Chancen und Risiken, Unsere Bewertung, Technische Analyse | 00:59:58 |

Kurzportrait

Louis Vuitton Moët Hennessy, kurz LVMH, ist der weltweit größte Konzern im Bereich der Luxusgüter und vereint eine Vielzahl an bekannten Marken der gehobenen und margenträchtigen Preisklasse. Von Bekleidung und Lederwaren bis hin zu Uhren, Schmuck, Kosmetikartikeln und Spirituosen bietet das französische Unternehmen ein breites Portfolio.

Im Laufe der Jahre hat sich nicht nur die Aktie von LVMH sehr positiv entwickelt, sondern auch die Kennzahlen. Aus der fundamentalen Perspektive fällt vor allem die Kontinuität der guten Entwicklung auf. Die Aktionäre profitieren zudem auch von regelmäßigen Dividenden.

Aus der charttechnischen Perspektive kann LVMH mit einem sehr gleichmäßigen langfristigen Aufwärtstrend glänzen. Aktuell korrigiert dieser in einem angemessenen Ausmaß.

Die Aktienanalyse bezieht sich auf den Kenntnisstand unserer Recherche vom 14.10.2023.

WKN/ISIN | 853292/FR0000121014 |

|---|---|

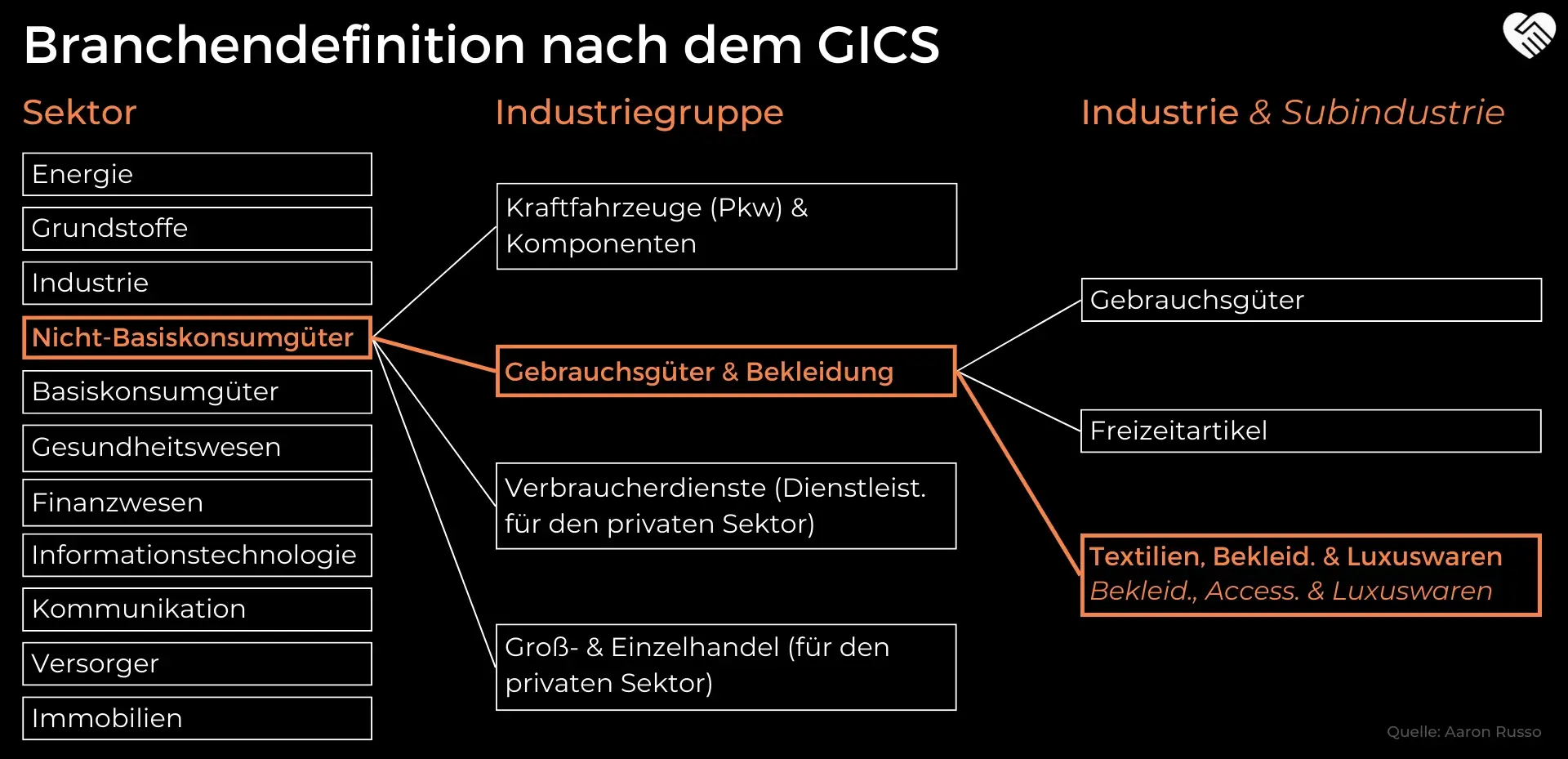

Branche | Nicht-Basiskonsumgüter |

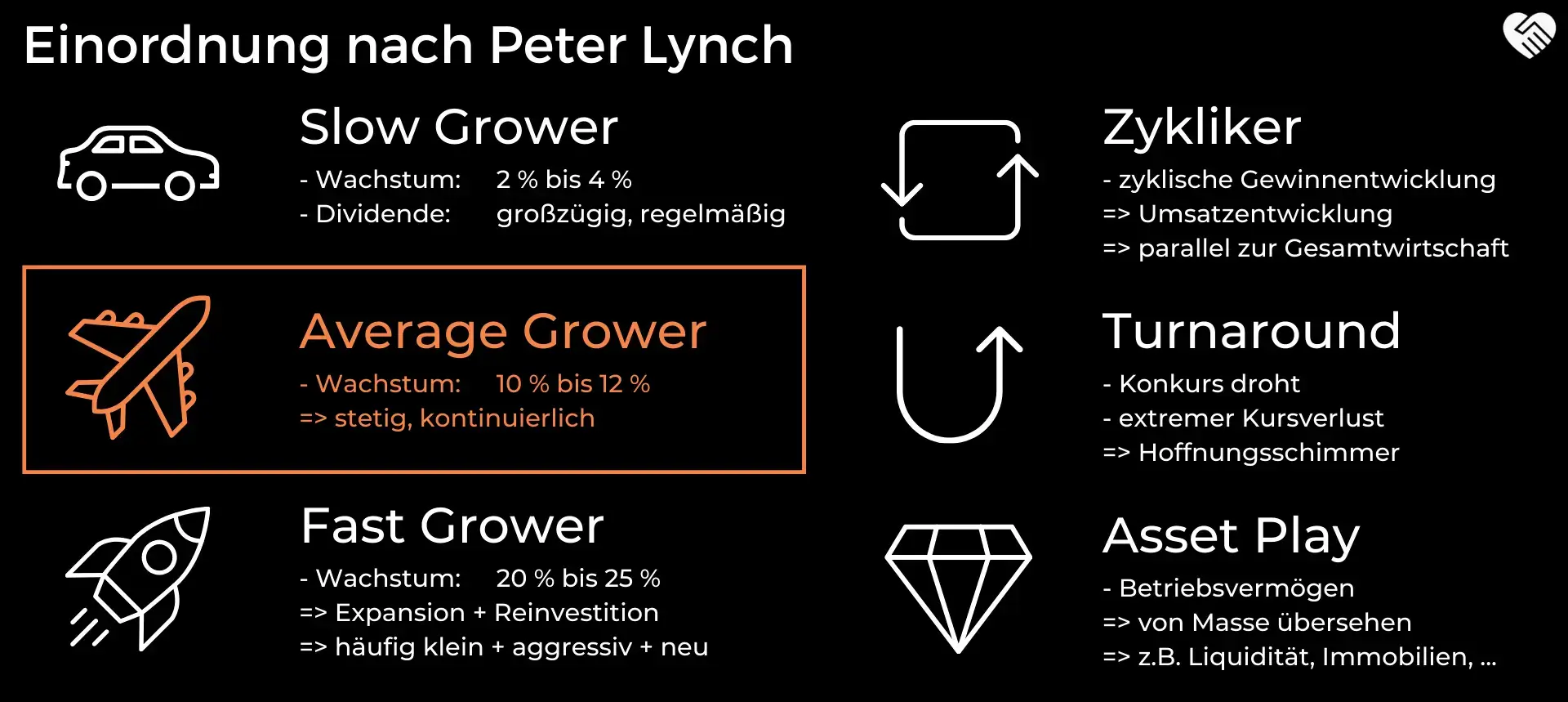

Peter Lynch Einordnung | Average Grower |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Porters Burggraben-Rating | ?/25 |

Marktkapitalisierung | 333,44 Mrd. EUR |

Dividendenrendite | 1,89 % |

KGV | 20,80 |

Firmensitz | Paris (Frankreich) |

Gründungsjahr | 1987 |

Mitarbeiter | 196.006 |

WKN/ISIN | 853292/FR0000121014 |

|---|---|

Branche | Nicht-Basiskonsumgüter |

Peter Lynch Einordnung | Average Grower |

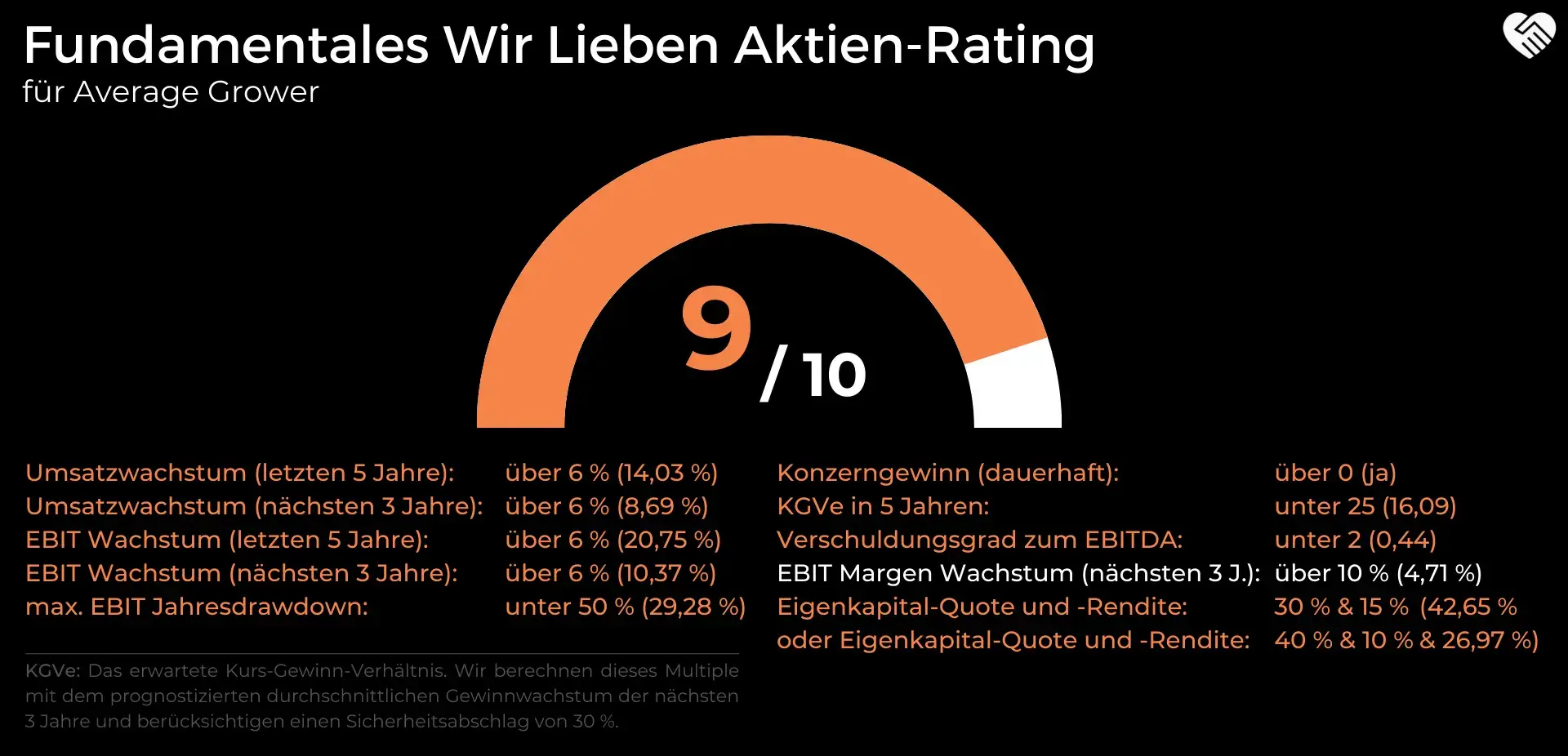

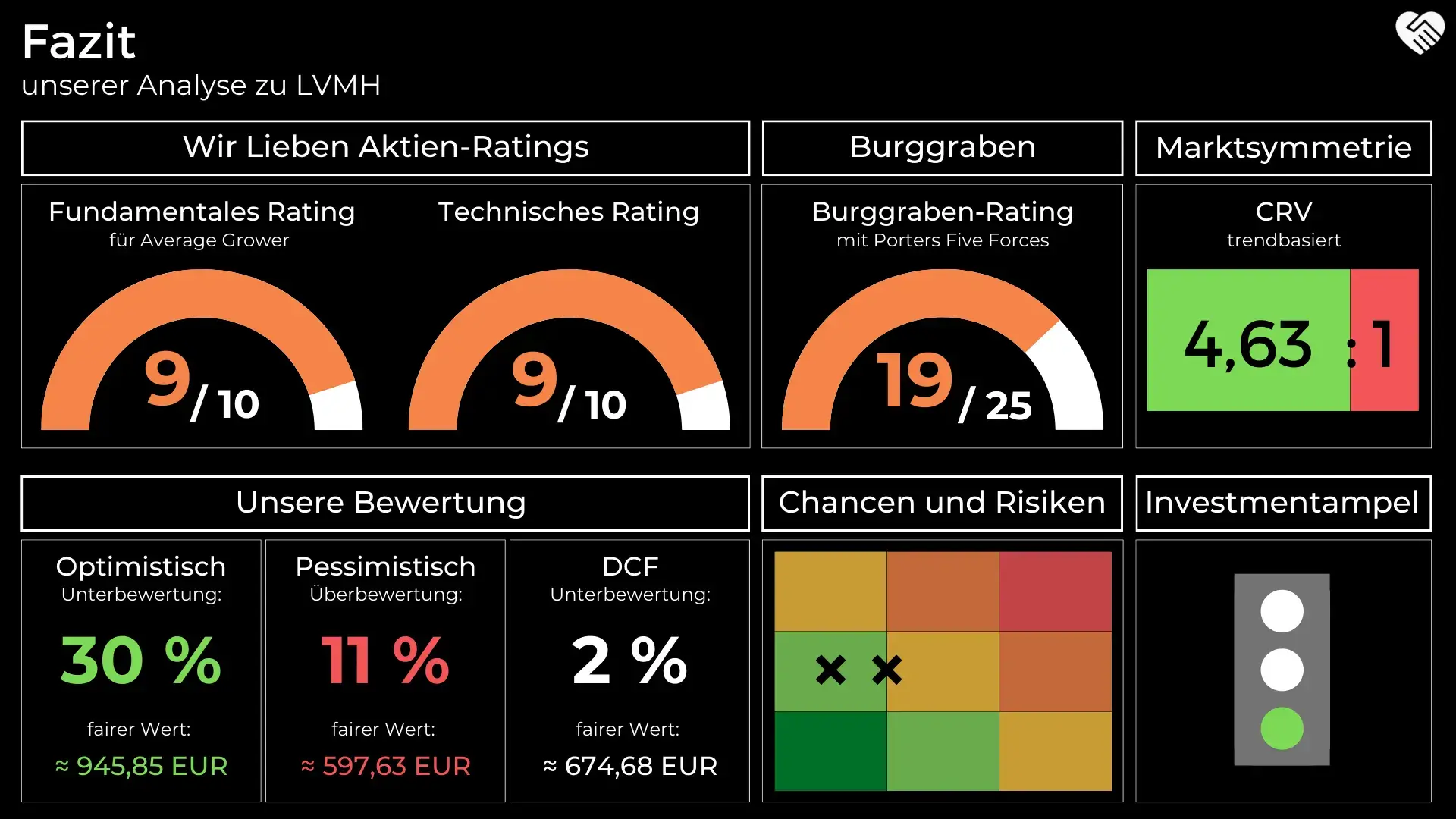

Fundamentales WLA-Rating | 9/10 |

Technisches WLA-Rating | 9/10 |

Porters Burggraben-Rating | 19/25 |

Marktkapitalisierung | 333,44 Mrd. EUR |

Dividendenrendite | 1,89 % |

KGV | 20,80 |

Firmensitz | Paris (Frankreich) |

Gründungsjahr | 1987 |

Mitarbeiter | 196.006 |

Inhaltsverzeichnis

1. Das Unternehmen LVMH

Historie von LVMH

Vorgeschichte

Im Jahr 1984 erfuhr Bernard Arnault, dass das Unternehmen Dior zum Verkauf stand. Die Muttergesellschaft Boussac hatte Insolvenz angemeldet und die französische Regierung suchte nach einem Käufer für das angeschlagene Textilimperium, zu dem mehrere Unternehmen gehörten. Der damals 35-jährige Arnault – der in den letzten zehn Jahren das von seinem Großvater gegründete Bauunternehmen geleitet hatte – erhielt 15,00 Mio. USD von seiner Familie und kombinierte diese Summe mit 45,00 Mio. USD der französischen Finanzinstitution Lazard Frères. Mit diesem Kapital erwarb er Boussac, um in den Besitz des berühmten französischen Modehauses zu gelangen.

Innerhalb von zwei Jahren nach dem Erwerb erzielte Arnault bereits schwarze Zahlen. Erreicht hatte er dies durch die Entlassung von 9.000 Mitarbeitern und den Verkauf des Einwegwindel-Geschäftsbereichs sowie der meisten Textilbetriebe für insgesamt 0,50 Mrd. USD.

Gründung von LVMH und Akquisitionen

Louis Vuitton, 1854 in Frankreich gegründet, wurde 1987 Teil von LVMH, als das Konglomerat ins Leben gerufen wurde. Moët et Chandon und Hennessy, führende Hersteller von Champagner und Cognac, fusionierten jeweils mit Louis Vuitton und formten das Luxusgüterimperium.

Im Jahr 1996 erfolgte die Übernahme des spanischen Unternehmens Loewe, das 1846 gegründet wurde und sich ursprünglich auf hochwertige Lederarbeiten spezialisierte. Sephora, die französische Kosmetikkette, wurde im Juli 1997 Teil von LVMH und hat seitdem ihre Präsenz weltweit ausgebaut. Im Jahr 1999 startete das Unternehmen eine der allerersten Online-Shopping-Websites: sephora.com.

Weiterhin erhielt der Konzern im Austausch von 739,00 Mio. USD eine Mehrheitsbeteiligung an TAG Heuer, einem Schweizer Luxusuhren-Unternehmen. Durch die Anteile an Gucci, welche nach und nach aufgebaut wurden, erhielt LVMH von Pinault-Printemps-Redoute (heute Kering) 806,00 Mio. USD.

Im Jahr 2001 erwarb LVMH die italienische Marke Fendi, die 1925 in Rom gegründet wurde. Im Laufe der Zeit erhöhte LVMH den Anteil an Fendi auf 84,00 % im Jahr 2003. Direkt darauf begann das Unternehmen mit dem Erwerb der Anteile von Hermès, einem Pariser Konkurrent. Dies führte zu einer langwierigen Auseinandersetzung und schließlich zu einer Einigung, bei der LVMH die Anteile an Hermès an Aktionäre und institutionelle Investoren verteilte und sich für fünf Jahre verpflichtete, keine weiteren Aktien zu kaufen.

Im Jahr 2011 erwarb LVMH die italienische Schmuckmarke Bulgari in einem Aktientausch im Wert von 6,01 Mrd. USD. Zwei Jahre später folgte die Akquisition der Mehrheitsbeteiligung am britischen Schuhunternehmen Nicholas Kirkwood, das 2004 gegründet wurde. Rimowa, ein deutscher Hersteller von Koffern und Lederwaren, wurde 2016 als erste deutsche Marke Teil von LVMH. Darauf folgte technisch gesehen die Übernahme des Pariser Haute-Couture-Hauses, Christian Dior. Die Kosten der Übernahme betrugen 13,10 Mrd. USD, wobei das Geld hauptsächlich an den Hauptaktionär, das private Holdingunternehmen von Bernard Arnault ging.

Im Jahr 2019 verstärkte LVMH die Präsenz im Luxus-Hospitality-Sektor durch die Übernahme von Belmond. Das Unternehmen wurde 1976 gegründet und ist in 24 Ländern tätig. Im selben Jahr wurde offiziell die Marke Fenty lanciert, als Teil eines Joint Ventures mit der Musikerin Rihanna, die einen Anteil i. H. v. 49,99 % an der neuen Marke hält, während LVMH die Mehrheit von 50,01 % besitzt. Dasselbe wurde mit Stella McCartney und ihrer gleichnamigen Marke gemacht. Zuvor war McCartney mit Kering verpartnert.

2021 folgte die Übernahme von Tiffany. Dabei kaufte LVMH alle Anteile des Unternehmens für 15,80 Mrd. USD. Im selben Jahr erreichte der Konzern eine Mehrheitsbeteiligung an der Marke Off-White von Virgil Abloh. Er hält weiterhin 40,00 % des Unternehmens und ist Kreativdirektor.

Meilensteine

Im Jahr 1997 eröffnete LVMH das Hauptquartier in New York, in einem von Architekt Christian de Portzamparc entworfenen Gebäude. De Portzamparc ist Preisträger des renommierten Pritzker-Preises.

LVMH startete 2011 die Journées Particulières (dt. besondere Tage) und öffnete erstmals die Türen der Häuser für die Öffentlichkeit. Drei Jahre später führte LVMH das Institut des Métiers d’Excellence ein, ein berufliches Ausbildungsprogramm, das es dem Unternehmen ermöglicht, einzigartige Fähigkeiten und Know-how an neue Generationen weiterzugeben. Im Jahr 2017 enthüllte Hennessy Pont Neuf die neue Cognac-Abfüll- und Logistikstätte. Die Einrichtung ermöglicht es Hennessy, dem Cognac-Hersteller, 8,00 Mio. Kisten pro Jahr zu verschicken. 2018 weihte LVMH die Manifattura Thélios ein, eine neue italienische Produktionsstätte, die sich auf Brillen spezialisiert.

Vision, Werte und Nachhaltigkeit bei LVMH

Vision

Die Vision von LVMH, als weltweiter Marktführer im Luxussegment, ist geprägt von kreativem Schwung und einer ständigen Suche nach Exzellenz seit der Gründung im Jahr 1987. Das Unternehmen verfolgt eine langfristige Dynamik, um seine 75 Maisons zu entwickeln, dabei stets die individuellen Identitäten respektierend.

Die Maisons bei LVMH haben immer einen raffinierte „Art de Vivre“ (dt. Lebenskunst) befürwortet und verkörpert. Jedes der 75 Maisons des Konzerns muss das höchste Qualitätsniveau pflegen, nicht nur, um es Jahr für Jahr aufrechtzuerhalten, sondern auch, um es zu steigern, da immer höhere Standards gesetzt werden.

Werte

Die Kombination von Kreativität und Innovation bildet das Fundament der Maisons. Dies ermöglicht, die feine Balance zu finden, die erforderlich ist, um das Angebot kontinuierlich zu erneuern und dabei entschlossen in die Zukunft zu schauen, während das einzigartige Erbe respektiert wird. Moderne verschmilzt mit Geschichte, um zeitlose Produkte zu schaffen. Kreativität und Innovation sind ein wesentlicher Bestandteil der DNA von LVMH und haben im Laufe der Jahre maßgeblich zum Erfolg der Maisons beigetragen.

Qualität ist ein Eckpfeiler des Erfolgs von LVMH. Jedes der 75 Maisons der Gruppe kultiviert das höchste Qualitätsniveau in den Produkten und Dienstleistungen, nicht nur, um es Jahr für Jahr aufrechtzuerhalten, sondern auch, um es zu steigern, da immer höhere Standards gesetzt werden. Der Konzern möchte alles verkörpern, was in der Welt des Handwerks am edelsten und vollendetsten ist, dabei wird akribisch auf Details geachtet und nach Perfektion gestrebt.

Der dynamische Schwung von LVMH wird von einem unternehmerischen Geist auf jeder Ebene der Organisation inspiriert. Obwohl der Konzern bereits der Weltmarktführer ist, soll der Geist eines Start-ups bewahrt werden, indem unternehmerische Herausforderungen eng mit Kreativität und dem unaufhörlichen Streben nach höchster Qualität verbunden werden.

Jede Handlung des Unternehmens und seiner Mitarbeiter soll das Engagement für Ethik, soziale Verantwortung und Umweltschutz widerspiegeln. Mit der festen Überzeugung, begehrte Produkte könnten nur von nachhaltigen Unternehmen stammen, setzt sich LVMH dafür ein, dass die Herstellung eine positive Wirkung auf unser gesamtes Ökosystem und die Orte und Gemeinschaften hat.

Nachhaltigkeit

LVMH hat den „LIFE 360“-Plan eingeführt, mit welchem sehr ehrgeizige Ziele angestrebt werden. Dabei wurden drei Schlüsseljahre festgelegt – 2023, 2026 sowie 2030 – und sich auf vier produktbezogene Säulen konzentriert:

Das Programm „Man and Biosphere” wurde in Zusammenarbeit mit der UNESCO ins Leben gerufen und weitere Pilotprojekte wie die regenerative Landwirtschaft im Sektor Weine & Spirituosen wurden gestartet.

Das Unternehmen strebt Verbesserung der Energieeffizienz der Standorte und Geschäfte an und legt dabei einen großen Schwerpunkt auf die CO2-Emissionen. Ein besonderes Augenmerk wird auf den Transport, die Beschaffung und die Verwendung gelegt.

Durch Initiativen wie das Recycling unverkaufter Produkte, die Umgestaltung von Kleidung aus vorhandenen Beständen oder die Identifizierung alternativer Materialien möchte LVMH einen weiteren Schritt in Richtung einer Kreislaufwirtschaft gehen.

Aktionärsstruktur von LVMH

Die Aktionärsstruktur von LVMH zeigt eine breite Palette von Anteilseignern, wobei Christian Dior den größten Anteil mit 41,52 % besitzt. Die Arnault-Familie hält ebenfalls einen bedeutenden Anteil von 6,74 %. Institutionelle Investoren wie Capital Research & Management, Vanguard, Norges Bank, Fidelity, BlackRock, Capital International und Massachusetts Financial Services sind ebenfalls an LVMH beteiligt, wobei ihre Anteile zwischen 0,45 % und 2,23 % variieren.

Geschäftsmodell von LVMH

Einleitung

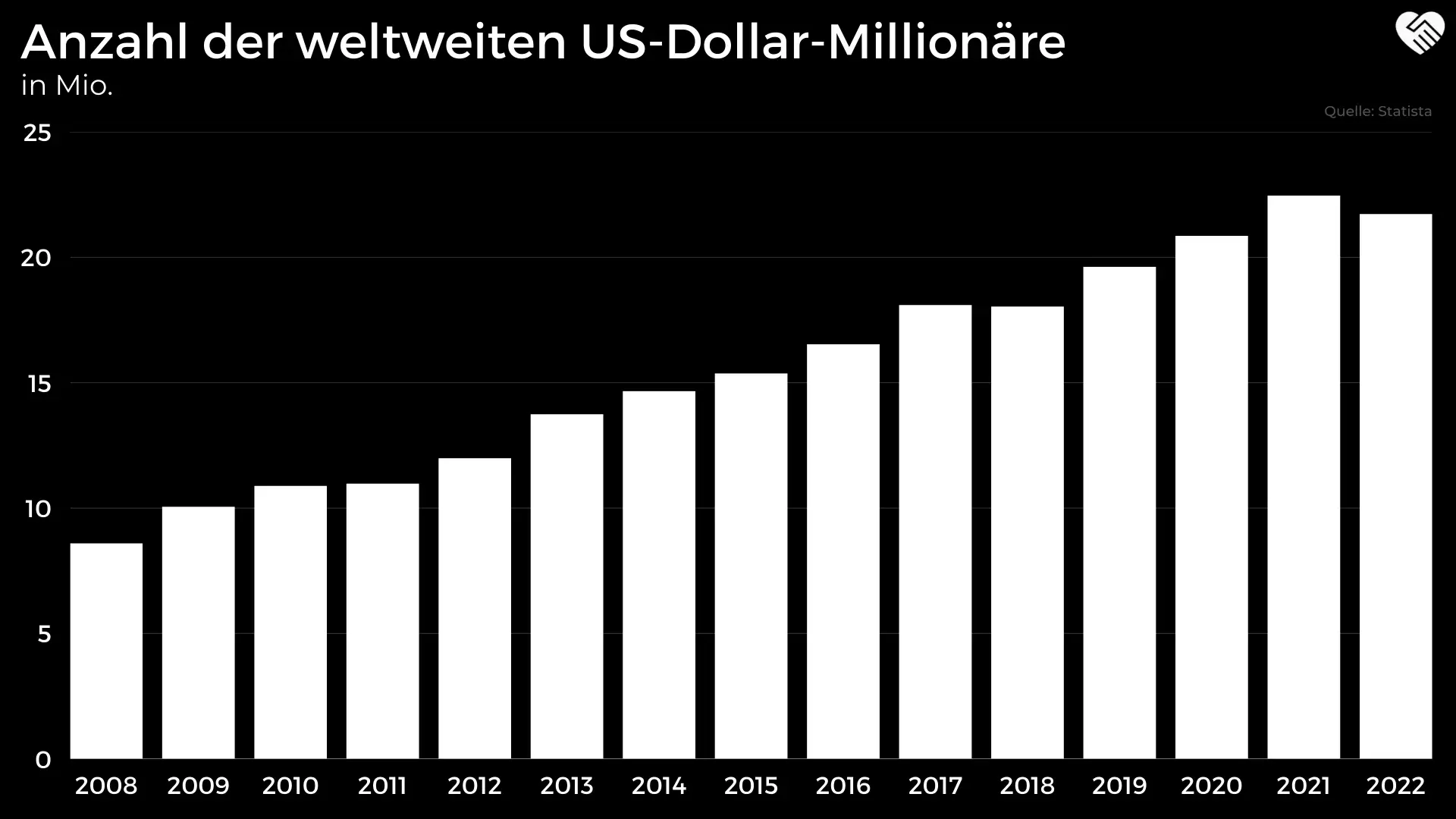

Global betrachtet, werden die Menschen immer reicher. Insbesondere in aufstrebenden Regionen erzielen viele Bürger wirtschaftliche Erfolge und schaffen es, Millionär zu werden. Einer Studie des Beratungs- und Dienstleistungsunternehmens Capgemini zufolge, existierten im Jahr 2010 etwas mehr als zehn Mio. High Net Worth Individuals (HNWI), also Personen mit einem Nettovermögen von mehr als 1,00 Mrd. USD. In 2021 waren es mit 22,46 Mio. Menschen bereits mehr als doppelt so viele Personen. Vor diesem Hintergrund hat sich die Luxusgüterindustrie in den vergangenen Jahren äußerst positiv entwickelt.

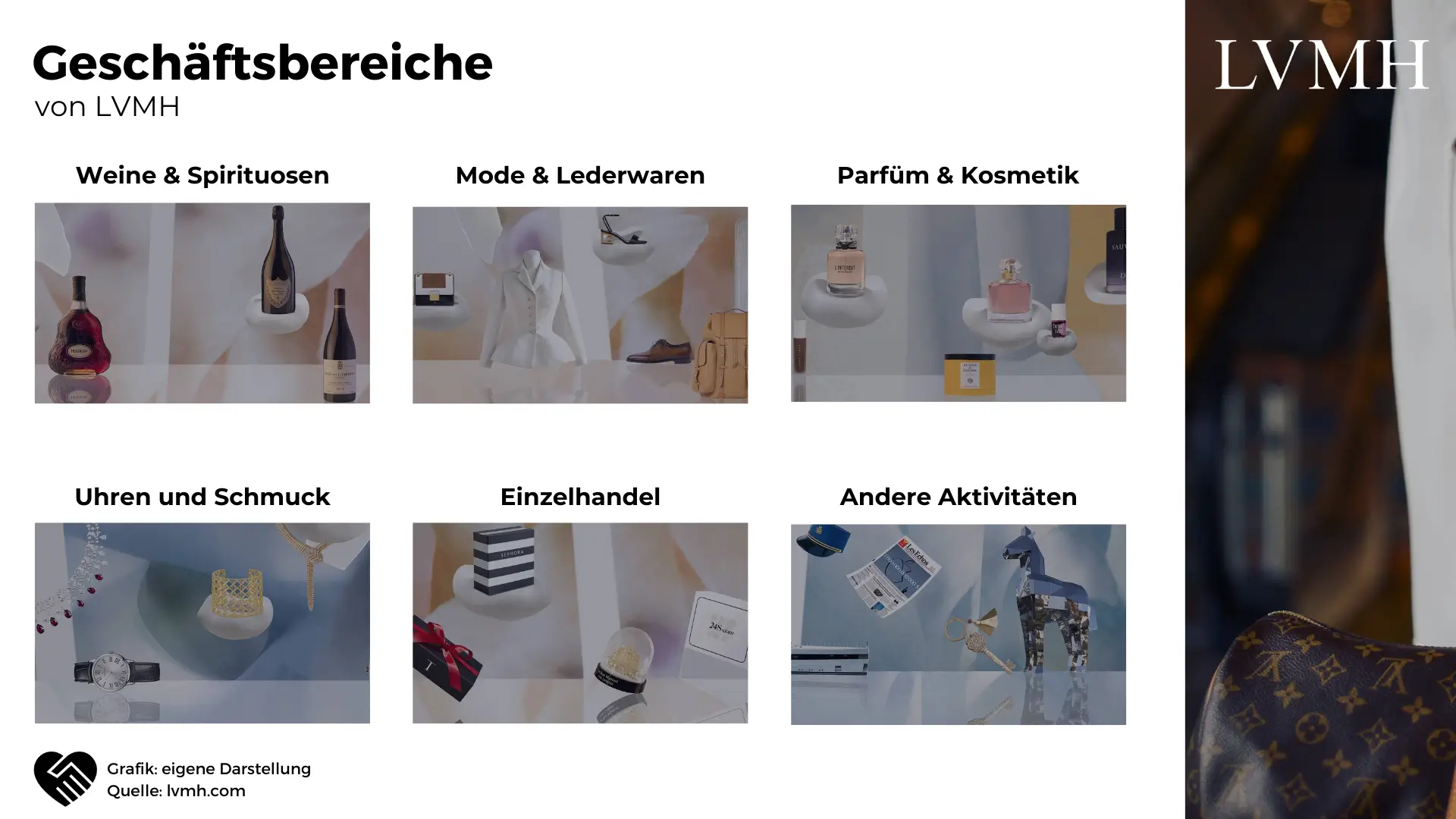

Der französische Luxuskonzern LVMH ist mit einem Portfolio von 75 sogenannten Häusern (Maisons) in sechs verschiedene Geschäftsbereiche unterteilt. Mit Umsatzerlösen i. H. v. 84,70 Mrd. EUR innerhalb der letzten vier Quartale und einem Netzwerk bestehend aus 110 Produktionsstandorten in Frankreich sowie 5.720 Stores in 81 Ländern lässt sich LVMH weltweit mit weitem Abstand als größter Player der Luxusgüterbranche einordnen. Das Unternehmen setzt nach eigenen Angaben auf einzigartige Handwerkskunst sowie exklusive Marken, welche die Kunden begeistern sollen. Dass LVMH zudem einen hohen Wert auf die Tradition der Häuser legt, spiegelt sich in dem Alter wider: 31 der 75 Maisons sind älter als 100 Jahre. Derweil existieren nur fünf Stück seit weniger als sechs Jahren.

Häuser und Geschäftsbereiche

Wie bereits erwähnt, verfügt LVMH über sechs verschiedene Geschäftsbereiche bzw. Segmente, welche sich mit dem Design, der Herstellung und dem Vertrieb bestimmter Produktkategorien befassen und die der Übersicht halber in Abbildung 2 dargestellt sind.

Fashion and Leather Goods

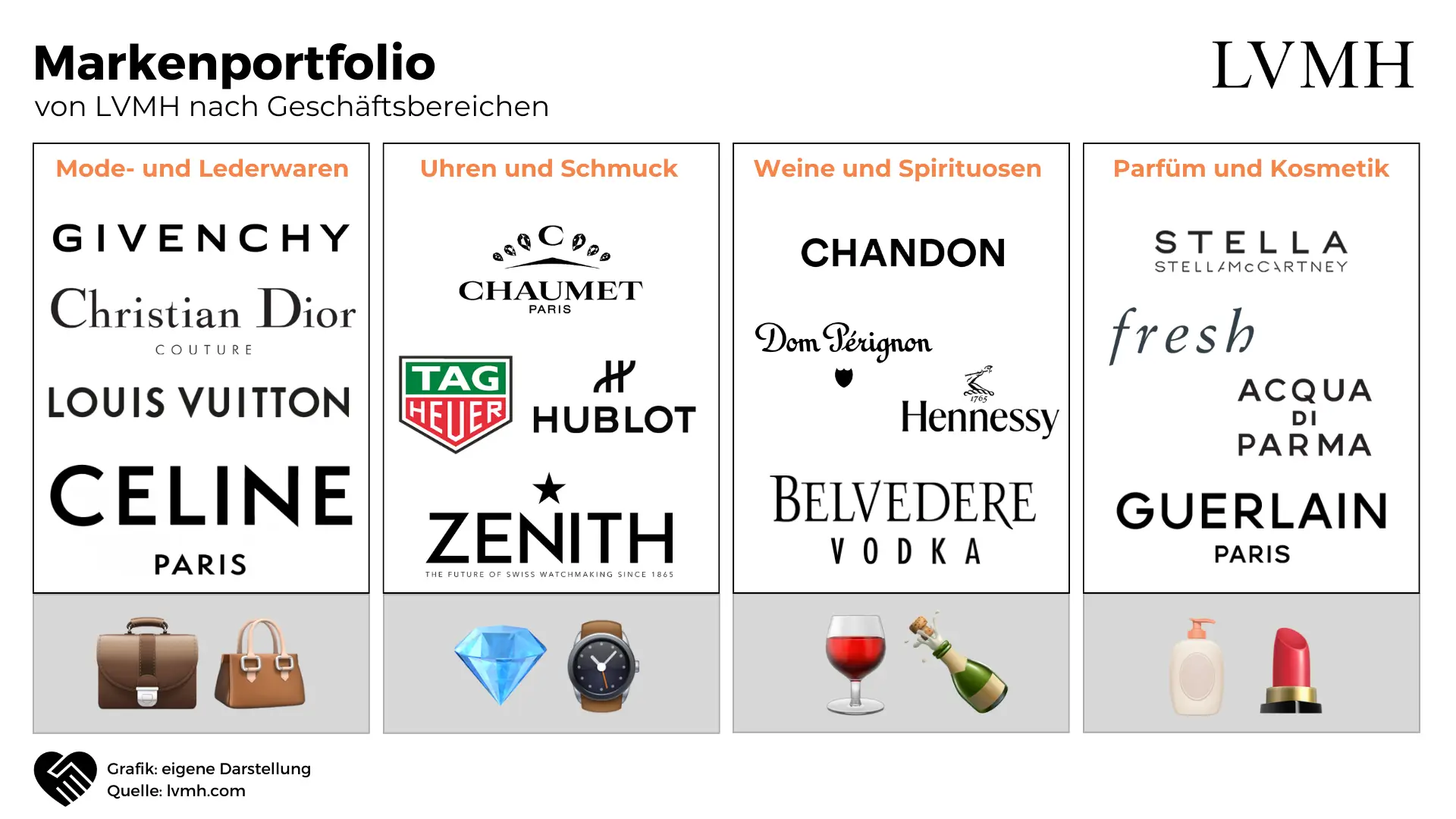

Dieser Geschäftsbereich, welcher anhand der Umsätze als wichtigster von LVMH hervorzuheben ist, umfasst den Vertrieb von Kleidungsstücken sowie Lederwaren unter prestigereichen Marken wie Louis Vuitton, Christian Dior, Givenchy, Celine und Fendi. Die Gründung der ältesten Marke, Loewe, geht auf das Jahr 1846 zurück und liegt somit 177 Jahre in der Vergangenheit. Das Segment besteht aus insgesamt 14 Häusern und macht LVMH zu einem der wichtigsten Player der Mode- und Lederwarenindustrie.

Selective Retailing

Im Gegensatz zu den anderen Segmenten von LVMH ist dem Name „Selective Retailing“ nicht unmittelbar zu entnehmen, welche Aktivitäten der Luxuskonzern innerhalb dieses Geschäftsbereichs verfolgt. Tatsächlich beinhaltet dieses Segment sechs Handelsunternehmen, die sich auf unterschiedliche Produkte fokussieren und ein einzigartiges Einkaufserlebnis ermöglichen sollen. Hierzu gehören:

- SEPHORA, eine Einzelhandelskette für Kosmetik- und Schönheitsprodukte

- La Grande Épicerie, ein Lebensmittelgeschäft mit Fokus auf Feinkostprodukte

- Le Bon Marché Rive Gauche, ein renommiertes Kaufhaus in Paris (vergleichbar z. B. mit dem KaDeWe)

- DFS, ein Inhaber von Duty-Free-Stores in Flughäfen

- Starbord Cruise Services, ein Betreiber von Luxusgeschäften auf Kreuzfahrtschiffen

- 24S.com, ein Onlinehändler für Luxusgüter

Watches and Jewelry

Darüber hinaus ist LVMH auch im Bereich von Uhren und Schmuck sehr breit aufgestellt. Das aktuelle Portfolio des Unternehmens, welches acht Maisons umfasst, wird seit dem Jahr 1998 durch fortlaufende Akquisitionen aufgebaut. Heute gehören TAG Heuer, Zenith, Hublot und Bulgari zu LVMH, um nur ein paar namhafte Marken zu nennen. In diesem Zusammenhang ist außerdem die Übernahme von Tiffany in 2021 zu nennen, einem führenden Juwelier aus den USA. Mit einem Volumen von rund 16,00 Mrd. EUR war dies die größte Akquisition von LVMH seit vielen Jahren.

Wines and Spirits

Wie dem Abschnitt zur Historie von LVMH zu entnehmen ist, entstand der Luxuskonzern in seiner heutigen Form durch die Fusion von Louis Vuitton und Moët Hennessy. Dementsprechend gehört der Verkauf von alkoholischen Getränken seit Beginn an zu den Aktivitäten des Unternehmens. Im Laufe der letzten Jahre und Jahrzehnte wurde das entsprechende Portfolio mittels weiterer Übernahmen ergänzt und in Richtung anderer Kategorien wie Tequila, Wodka, Rum und Whisky ausgebaut.

Perfumes and Cosmetics

Chrisitian Dior, Givenchy und weitere Marken von LVMH beschäftigen sich neben der Produktion von Kleidungsstücken und Lederwaren auch mit der Herstellung von Düften und Kosmetika, sodass dieser Geschäftsbereich eine nicht zu vernachlässigende Relevanz für den Konzern besitzt. Weitere bekannte Häuser dieses Segments, welche sich im Besitz von LVMH befinden, sind bspw. Acqua di Parma, STELLA und fresh.

Andere

Dieses Segment umfasst sämtliche Randgeschäfte von LVMH, welche sich keinem der vorherigen Geschäftsbereiche zuordnen lassen. Obwohl diese in Anbetracht der aktuellen Umsatzerlöse eher zu vernachlässigen sind, ist es äußerst spannend, welche Aktivitäten der Luxuskonzern abseits seines Kerngeschäfts verfolgt. Hierzu gehören nämlich:

- Der Pariser Freizeitpark Jardin d’Acclimatation

- Die Zeitschriften Connaissance des Arts, Les Echos, Le Parisien und Investir

- Der Radiosender Radio Classique

- Der Betreiber von Luxushotels, -zügen, -restaurants und Kreuzfahrtschiffen Belmond

- Die Luxushotel und -resortmarke Cheval Blanc

- Der niederländischen Hersteller von Luxusyachten Royal Van Lent

Um die Begehrlichkeit sowie Sichtbarkeit der Marken zu erhöhen, kooperiert LVMH mit vielen verschiedenen Markenbotschaftern aus unterschiedlichen Bereichen. Als prominente Beispiele sind in diesem Kontext die Sängerin Roseanne Park der südkoreanischen Girlgroup Blackpink, der Fußballspieler Kylian Mbappé von Paris Saint-Germain, das Supermodel Gisele Bündchen sowie die Schauspielerin Anne Hathaway zu nennen.

An dieser Stelle ist hervorzuheben, dass LVMH dezentral organisiert ist. Trotz Zugehörigkeit zum Luxuskonzern agieren die einzelnen Häuser autonom, wodurch sich das Management eine schnelle und effektive Entscheidungsfindung verspricht.

Zur Veranschaulichung sind in Abbildung 4 noch einmal die wichtigsten Marken von LVMH innerhalb der vier Geschäftsbereiche, welche sich mit der Herstellung von bestimmten Produktkategorien befassen, abgebildet.

Säulen des Geschäftsmodells und vertikale Integration

Das Geschäftsmodell von LVMH fußt auf mehreren Säulen, die vom Unternehmen eindeutig definiert werden. Hierzu gehört u. a. die bereits angesprochene dezentrale Organisation der einzelnen Häuser. Darüber hinaus fokussiert sich der Luxuskonzern auf organisches Wachstum, will Synergien zwischen den einzelnen Geschäftsbereichen durch das Teilen von Ressourcen und Know-how generieren und vom ausgewogenen geographischen Netzwerk profitieren.

Eine weitere Säule des Geschäftsmodells, auf die wir in diesem Rahmen näher eingehen wollen, nennt sich vertikale Integration. Um diesen Begriff etwas zu veranschaulichen, kannst du dir die verschiedenen Stufen der Wertschöpfungskette von LVMH als Abfolge „von oben nach unten“, also vertikal, vorstellen. Diese wollen wir im Folgenden vereinfacht beschreiben:

An erster Stelle steht bspw. die Beschaffung von Rohstoffen, welche für die Produktion der Luxusgüter verwendet werden. An zweiter Stelle folgt der Entwurf bzw. das Design des herzustellenden Produkts. Daraufhin kann der Fertigungsprozess beginnen. Ist dieser abgeschlossen, erfolgt der Transport in den entsprechenden Store oder zu einem kooperierenden Einzelhändler. Um Aufmerksamkeit zu generieren und Kunden zu gewinnen, muss LVMH im Rahmen der Marketingaktivitäten auf sich aufmerksam machen und Werbung schalten. Abschließend folgt der Vertrieb und unter Umständen die nachgelagerte Betreuung des Kunden.

In diesem Zusammenhang bedeutet vertikale Integration, dass LVMH möglichst viele bzw. wenn möglich sogar alle Schritte der Wertschöpfungskette in das eigene Geschäftsmodell integriert oder zumindest direkt an ihnen beteiligt ist. Dies lässt sich beispielhaft an der Produktion von Weinen unter der Marke „Newton“ verdeutlichen. LVMH besitzt nämlich einen Weinberg im Napa Valley in Kalifornien und ist demnach direkt für der Beschaffung der Rohstoffe verantwortlich. Die Weintrauben werden in eigenen Produktionsanlagen verarbeitet und später u. a. über eigene Kanäle vertrieben.

Wenngleich die Strategie einer vertikalen Integration unter Umständen auch Nachteile zur Folge haben kann, verspricht sich LVMH durch dieses Vorgehen, eine hohe Qualität sicherstellen zu können, um somit die volle Kontrolle über das Image der Häuser zu haben.

Burggraben von LVMH

Einleitung

Worin der Burggraben von LVMH besteht, liegt eigentlich auf der Hand. Das Unternehmen ist aus sämtlichen Perspektiven als größtes und am meisten diversifiziertes der gesamten Luxusgüterindustrie einzuordnen. LVMH verfügt nicht nur über eine hohe zweistellige Anzahl an Marken, sondern ist auch in allen wichtigen Wirtschaftsräumen der Welt vertreten. Zudem ist das Unternehmen an den meisten Schritten der Wertschöpfungskette direkt beteiligt, sodass der Einfluss von Dritten als gering zu bewerten ist.

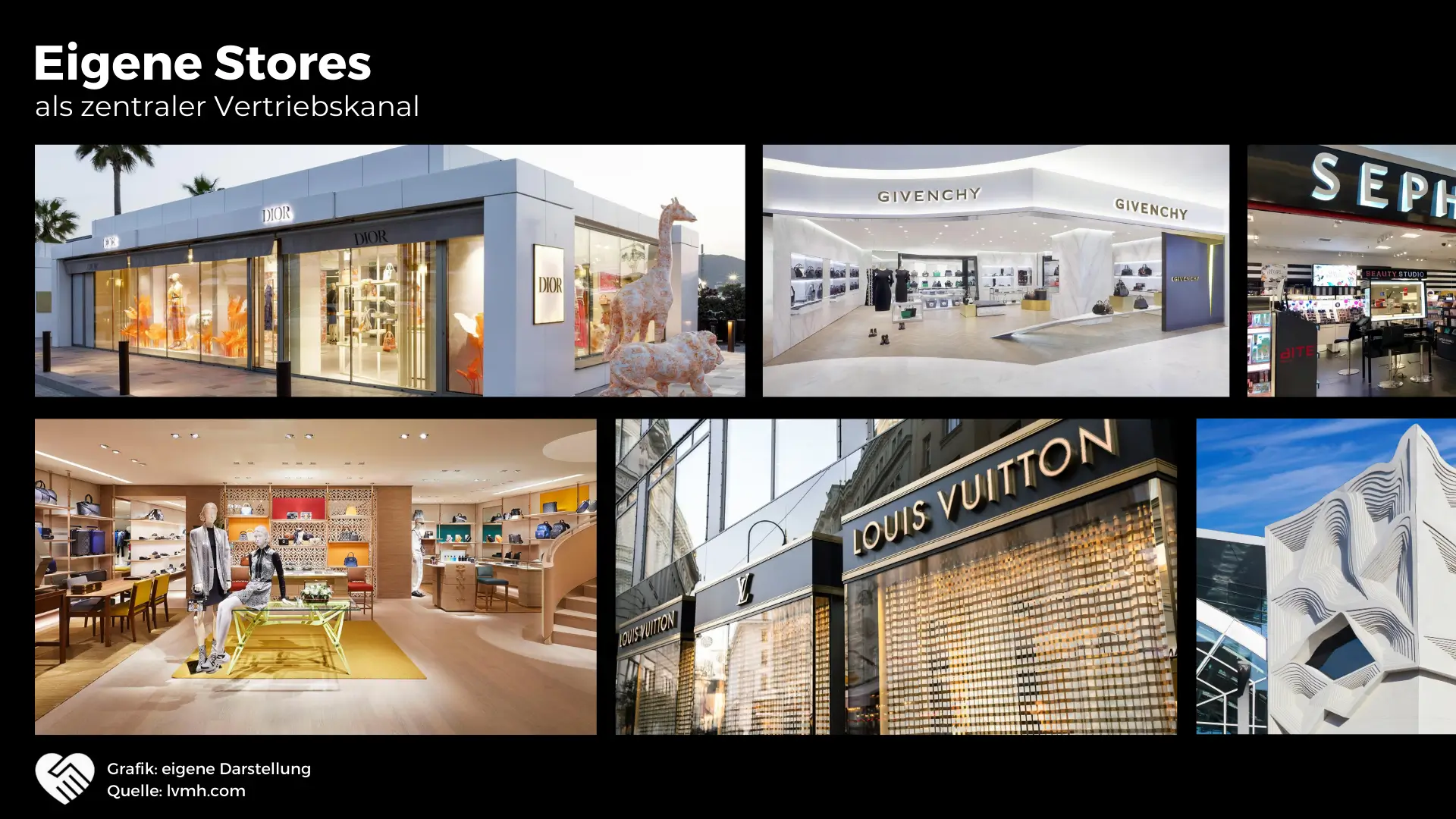

An dieser Stelle wollen wir außerdem die Entwicklung der weltweiten Anzahl an Stores von LVMH thematisieren. Wie zuvor bereits erwähnt, belief sich diese zum Ende des letzten Geschäftsjahres auf 5.664. In 2008, also vor 15 Jahren, waren es hingegen nur 2.314 Standorte. Dies entspricht einem Wachstum von 6,15 % pro Jahr und es ist davon auszugehen, dass auch in den kommenden Geschäftsjahren weiterhin neue Geschäfte eröffnet werden, welche das Netzwerk des Unternehmens zusätzlich stärken und die Erwirtschaftung höherer Erlöse begünstigen.

Der spannendste Teil des Artikels mit vielen exklusiven Informationen folgt erst noch. Werde jetzt Wir Lieben Aktien Mitglied und sichere dir Zugriff auf alle wichtigen Informationen, um einen Vorteil an der Börse zu erhalten!

Jetzt Mitglied werden

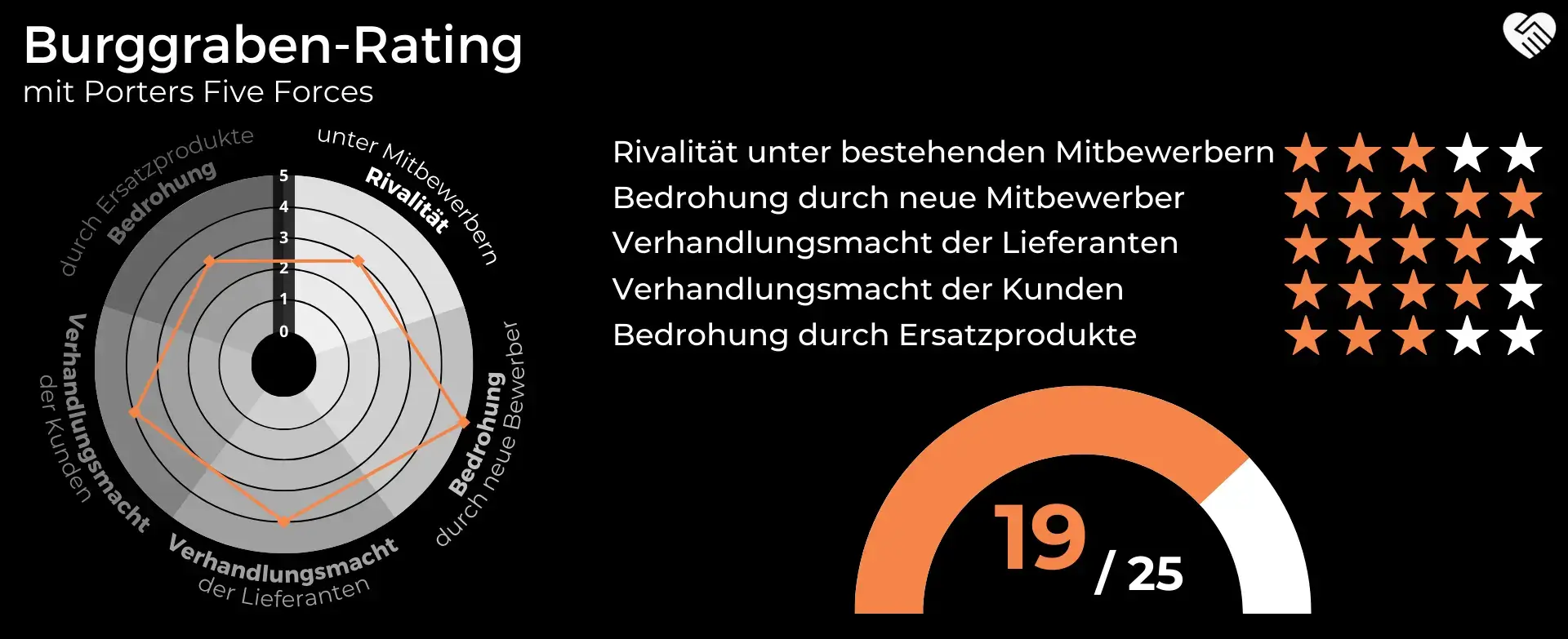

Porters Five Forces

Nachstehend die Branchenstrukturanalyse nach Michael E. Porter. Diese dient der Einordnung von externen Kräften, welche auf die Unternehmen einer Branche einwirken. Unsere Skala reicht hierbei von 0 bis 5. Je besser LVMH aufgestellt ist, desto höher ist die Punktzahl, welche wir vergeben.

Externe Kraft | Stärke | Begründung |

|---|---|---|

Rivalität unter bestehenden Wettbewerbern | 3/5 | Mit einem aktuellen Markenportfolio von mehr als 75 Häusern besitzt LVMH das am meisten diversifizierte der Branche. Dieses umfasst zudem begehrenswerte Marken wie Louis Vuitton oder Dior. Obwohl mit Kering (z. B. Gucci und Yves Saint Laurent), Moncler und Hermès ernst zu nehmende Mitbewerber existieren, vergeben wir aufgrund der Breite und Tiefe der Marken und Produkte von LVMH drei Punkte. |

Bedrohung durch neue Wettbewerber | 5/5 | Fast alle Maisons, welche LVMH unter einem Dach vereint, zeichnen sich durch eine Eigenschaft aus: Sie besitzen eine äußerst traditionsreiche Historie. Wie zuvor bereits erwähnt, sind 31 Marken des französischen Luxusunternehmens älter als 100 Jahre. Dieses Niveau an Prestige können Start-ups oder junge Unternehmen nicht von heute auf morgen erreichen, sodass wir die Bedrohung durch neue Wettbewerber als sehr gering bewerten. |

Verhandlungsmacht der Lieferanten | 4/5 | In Bezug auf die Verhandlungsmacht der Lieferanten kann LVMH mit der beschriebenen vertikalen Integration des Geschäftsmodells profitieren. Denn das Unternehmen ist an der Beschaffung vieler Rohstoffe direkt beteiligt oder übernimmt diese gar komplett. Daher stufen wir die Verhandlungsmacht der Lieferanten als eher niedrig ein, zumal LVMH auch in diesem Kontext von der Stellung als Marktführer profitieren kann. |

Verhandlungsmacht der Kunden | 4/5 | Auf den ersten Blick könnte es verwundern, dass wir für die Verhandlungsmacht von LVMH gegenüber den Kunden 4 von 5 Punkte vergeben. Immerhin stellt das Unternehmen in erster Linie Gebrauchsgüter her und kann keinerlei Lock-in-Effekte generieren. Dennoch hat LVMH in der Vergangenheit bewiesen, über eine hohe Preissetzungsmacht zu verfügen, was sich nicht zuletzt in einer stabilen Entwicklung der Bruttomarge widerspiegelt. Zudem dürfte ein Großteil der Kunden des französischen Unternehmens finanziell gut aufgestellt sein, dass etwaige Preiserhöhungen zu verkraften wären. |

Bedrohung durch Ersatzprodukte | 3/5 | In unserer Analyse zu Kering haben wir bereits darauf hingewiesen, dass im Grunde niemand auf Luxusgüter angewiesen ist. Von einer funktionellen Perspektive betrachtet, sind die Produkte von LVMH nicht besser als günstigere Alternativen. Dennoch können sich die Menschen für Luxusartikel begeistern und aufgrund eines weltweit weiterhin anwachsenden Wohlstandes ist davon auszugehen, dass sich auch die Nachfrage bei LVMH positiv entwickeln wird. |

Geschäftsführung

Bernard Arnault

Arnault wurde am 5. März 1949 in Roubaix, Frankreich geboren. Er studierte an der Ecole polytechnique, einer Elite-Hochschule in Frankreich. Seine berufliche Laufbahn begann als Ingenieur bei der Bauunternehmung Ferret-Savinel, wo er bereits die ersten Führungspositionen inne hatte. 1978 wurde er dann zum Vorsitzenden des Unternehmens ernannt. Er blieb dort bis 1984, als er die Umstrukturierung der Financière Agache Holding übernahm. Die Gruppe wurde zurück zur Profitabilität geführt, währenddessen er eine Strategie zur Entwicklung eines der weltweit führenden Luxus-Unternehmen verfolgte.

Im Jahr 1989 wurde Arnault Mehrheitsaktionär von LVMH und schuf damit die heute weltweit führende Gruppe für Luxusprodukte. Seitdem ist er Vorsitzender und CEO des Unternehmens. Arnault wurde mit den Ehrentiteln “Grand Officier de la Légion d’Honneur” und “Commandeur des Arts et des Lettres” ausgezeichnet.

CEO-Vergütung

Die Vergütung von Arnault für das Jahr 2022 setzt sich aus einem Festgehalt in Höhe von 1,14 Mio. EUR und einer variablen Vergütung von 2,20 Mio. EUR zusammen. Insgesamt beläuft sich die Gesamtvergütung auf 3,34 Mio. EUR.

2. Fundamentale Analyse zu LVMH

Kennzahlen

Die Prognosen aus diesem Abschnitt werden vom Aktienfinder zur Verfügung gestellt.

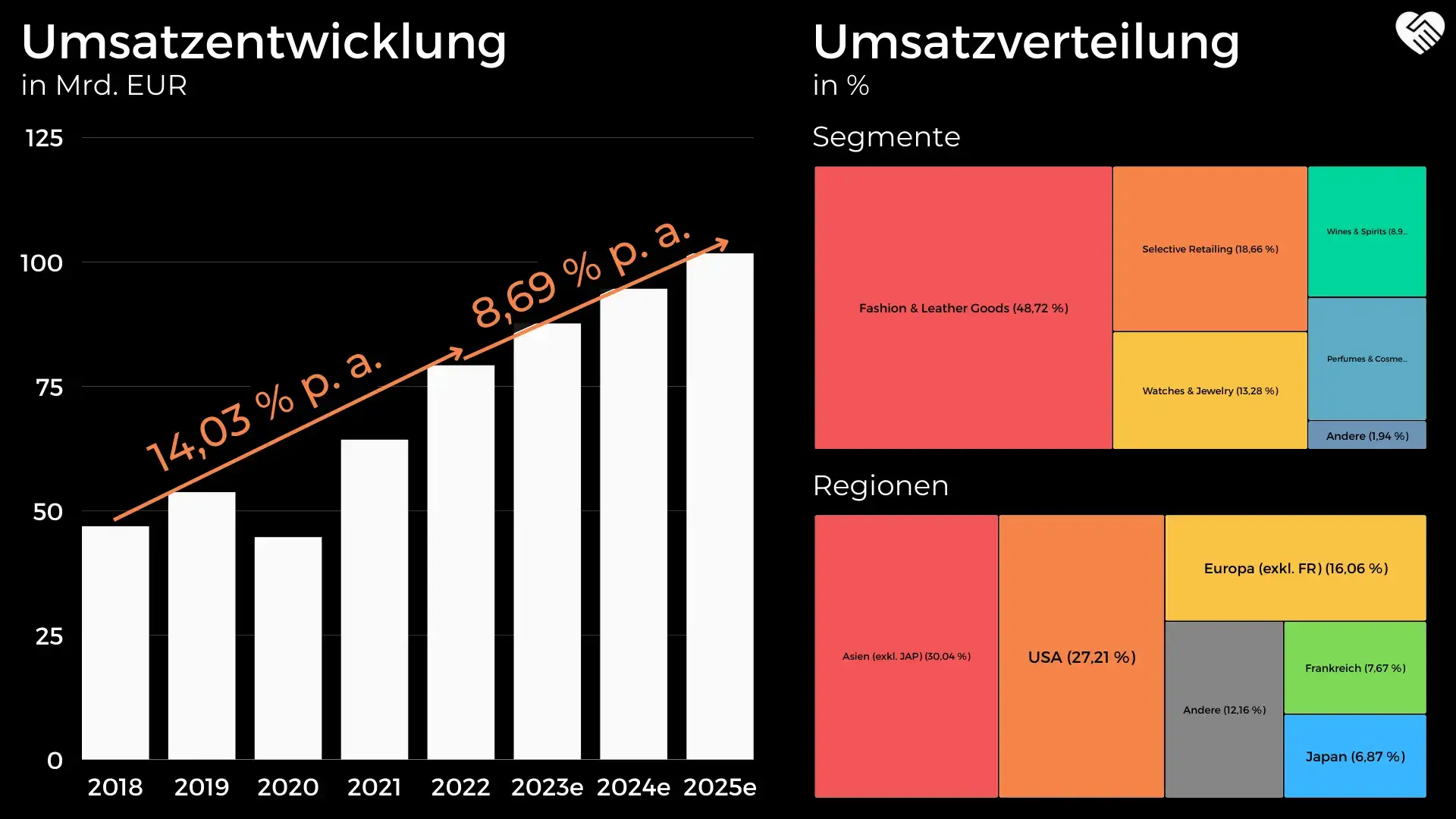

Umsatz

Entwicklung

Die Umsätze von LVMH entwickeln sich langfristig sehr stetig. Seit dem Börsengang des Unternehmens kam es lediglich vier Mal zu vorübergehenden Einbrüchen. So führte zuletzt die Corona-Pandemie im Geschäftsjahr 2020 aufgrund temporärer Ladenschließungen sowie einer Verunsicherung der Konsumenten zu einem Rückgang i. H. v. 18,60 %. Dieser konnte jedoch bereits im darauffolgenden Geschäftsjahr überkompensiert werden, da die Kauflust in sämtliche Absatzmärkte von LVMH zurückkehrte und das weltweite Netzwerk an Standorten weiter ausgebaut wurde. Auch in 2022 erzielte der Luxusgüterkonzern mit Erlösen i. H. v. 79,18 Mrd. EUR einen neuen Rekord, sodass sich für die letzten fünf Geschäftsjahre ein durchschnittliches Wachstum von 14,03 % pro Jahr ermitteln lässt. Obwohl LVMH den Fokus auf organische Zuwächse legt, werden in unregelmäßigen Abständen auch Akquisitionen durchgeführt. So leistete insbesondere die Übernahme von Tiffany einen nicht unerheblichen Beitrag zum historischen Anstieg der Erlöse. Darüber hinaus sind die folgenden Akquisitionen hervorzuheben:

- Rimowa, deutscher Hersteller von Luxuskoffern, in 2016

- Modesparte von Christian Dior in 2017

In den ersten neun Monaten des laufenden Geschäftsjahres konnte LVMH an diesen Trend anknüpfen. Bis auf das Geschäft mit Weinen und Spirituosen konnte das Unternehmen in sämtlichen Segmenten steigende Erlöse verbuchen. Auf Konzernebene betrug das organische Wachstum somit 14,00 %. Allerdings führten negative Währungseffekte zu einer Schmälerung auf 10,00 % in EUR. Als Treiber dieses Wachstums lassen sich die Eröffnung 56 neuer Standorte, Marktanteilsgewinne, höhere Verkaufspreise sowie eine gesunde Entwicklung der Nachfrage identifizieren. Obwohl die Analysten in den kommenden Geschäftsjahren weiterhin mit steigenden Einnahmen rechnen, ist eine spürbare Verlangsamung der Wachstumsdynamik zu erwarten. Demnach könnte LVMH in 2025 erstmals mehr als 100,00 Mrd. EUR an Umsätzen generieren. Nichtsdestotrotz würde sich die Wachstumsgeschwindigkeit in diesem Fall auf „nur“ 8,69 % pro Jahr belaufen.

Umsatzverteilung nach Segmenten

Die sechs verschiedenen Geschäftsbereiche von LVMH haben wir bereits ausführlich thematisiert. Die entsprechenden Umsatzanteile bewegen sich in unterschiedlichen Größenordnungen.

Das mit Abstand wichtigste Segment von LVMH ist das Geschäft mit Fashion and Leather Goods. Im vergangenen Jahr erwirtschaftete das französische Luxuskonglomerat mit 48,72 % fast die Hälfte der gesamten Einnahmen innerhalb dieses Geschäftsbereichs, die Tendenz ist dabei sogar stark steigend. Darüber hinaus ist der Verkauf von Kleidung und Lederwaren hochprofitabel. Mit 40,72 % lag die operative Gewinnspanne in 2022 deutlich oberhalb des Konzerndurchschnitts.

Auf Platz zwei und drei folgen die Segmente Selective Retailing und Watches and Jewelry mit Umsatzanteilen i. H. v. 18,66 % bzw. 13,28 % im vergangenen Geschäftsjahr. Während sich ersteres noch nicht vollständig von den Auswirkungen der Corona-Pandemie erholen konnte, hat der Verkauf von Uhren und Schmuck durch die Übernahme von Tiffany in der jüngeren Vergangenheit deutlich an Bedeutung gewonnen.

Die Umsatzanteile der Segmente Wines and Spirits sowie Perfumes and Cosmetics sind im hohen einstelligen Bereich einzuordnen. Trotz fortlaufender Zuwächse der absoluten Erlöse nimmt die Bedeutung dieser Geschäftsbereiche aufgrund der unterdurchschnittlichen Wachstumsdynamik langfristig tendenziell ab

Auf die Randgeschäfte des Segments „Andere“ entfielen zuletzt lediglich 1,94 % der gesamten Einnahmen von LVMH. Zudem verzeichnet der Luxuskonzern innerhalb dieses Geschäftsbereichs die höchsten Schwankungen.

Verteilung der Stores nach Regionen

LVMH ist in 81 Ländern aktiv und deckt sowohl mit Schwellen- als auch Industrienationen die wichtigsten Wirtschaftsräume der Welt ab. Insbesondere in Asien erfreuen sich die Produkte des Luxusgüterkonzerns einer hohen Beliebtheit. Im vergangenen Geschäftsjahr entfielen 30,04 % der gesamten Erlöse auf den Kontinent (ohne Japan). Des Weiteren kann LVMH in der Regel in Asien überdurchschnittliche Wachstumsraten im Vergleich zum Konzerndurchschnitt generieren. In 2022 sank der Umsatzanteil hingegen um einige Prozentpunkte, da auch LVMH von den Ausgangssperren in China betroffen war.

Nur drei Prozentpunkte niedriger liegt der Umsatzanteil, welcher den Vereinigten Staaten zuzuordnen ist. Hier kann LVMH ebenfalls recht stetige Zuwächse vorweisen. Im vorliegenden Zeitraum stieg die Relevanz der USA deutlich an, was jedoch u. a. mit der Akquisition von Tiffany zu erklären ist.

An dritter Stelle folgt der europäische Absatzmarkt mit einem Umsatzanteil i. H. v. 16,06 % im vergangenen Geschäftsjahr (ohne Frankreich). Wenngleich die Erlöse absolut betrachtet auch auf diesem Kontinent fortlaufend ansteigen, ist die Wachstumsdynamik der letzten Jahre als verhältnismäßig gering zu bewerten, sodass der Umsatzanteil tendenziell rückläufig ist.

Die nationalen Einzelmärkte Frankreich und Japan werden aufgrund ihrer hohen Relevanz von LVMH separat ausgewiesen. Im Großen und Ganzen entwickeln sich die entsprechenden Erlöse im Gleichschritt zu den gesamten Einnahmen des Luxusgüterkonzerns. Die Umsatzanteile befinden sich im mittleren einstelligen Bereich.

Alle anderen Länder bzw. Absatzmärkte, welche nicht einzeln ausgewiesen werden, erreichen einen kumulierten Umsatzanteil i. H. v. 12,16 % in 2022. Hierbei dürfte es sich in erster Linie um die restlichen Länder in Nordamerika sowie Südamerika und Afrika handeln.

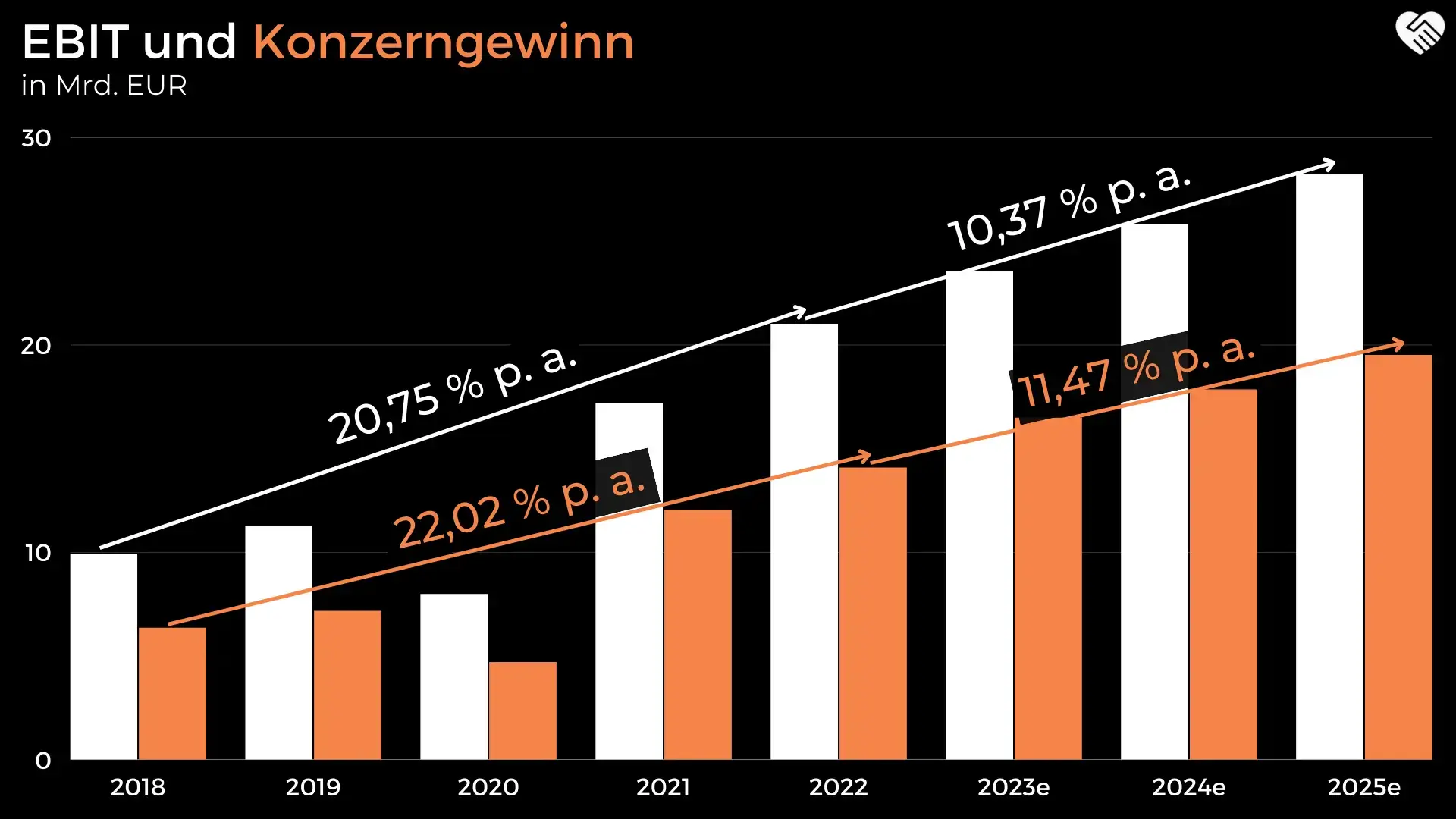

EBIT und Konzerngewinn

Im vorliegenden Zeitraum entwickelten sich die Umsätze und Gewinne von LVMH im Gleichschritt zu den Umsatzerlösen. Während der Luxusgüterkonzern in 2019 einen Zuwachs des EBITs um 14,07 % generieren konnte, sanken die Ergebnisse durch die Auswirkungen der Corona-Pandemie überproportional stark um 29,28 % bzw. 34,43 %. Denn obwohl LVMH bspw. mit einer Senkung der Marketingaufwendungen reagierte, konnten die operativen Aufwendungen so kurzfristig nicht stark genug gesenkt werden, um den Umsatzeinbruch zu kompensieren.

Dies änderte sich jedoch bereits im darauffolgenden Geschäftsjahr. LVMH ist es nämlich gelungen, an vorherigen Wachstumstrends anzuknüpfen, denn während die Umsätze aus den zuvor beschriebenen Gründen auf neue Hochs steigen konnten, wuchsen die Kosten für Vertrieb und Marketing sowie Verwaltung und Allgemeines nur in einem unterdurchschnittlichen Umfang an. Folglich explodierten das operative Ergebnis und der Konzerngewinn um mehr als 100,00 %. Das Wachstum im vergangenen Geschäftsjahr lag auf Höhe des Umsatzwachstums, sodass sich seit 2018 durchschnittliche Wachstumsraten von mehr als 20,00 % ergeben.

Aktuell ist laut Analystenschätzungen davon auszugehen, dass sich das überproportionale Gewinnwachstum bis 2025 ununterbrochen fortsetzen wird. Demnach soll LVMH bis dahin ein operatives Ergebnis i. H. v. 28,23 Mrd. EUR erwirtschaften. Der Konzerngewinn soll sich derweil auf 19,51 Mrd. EUR belaufen. Somit lassen sich durchschnittliche Zuwächse um 10,37 % bzw. 11,47 % pro Jahr ermitteln.

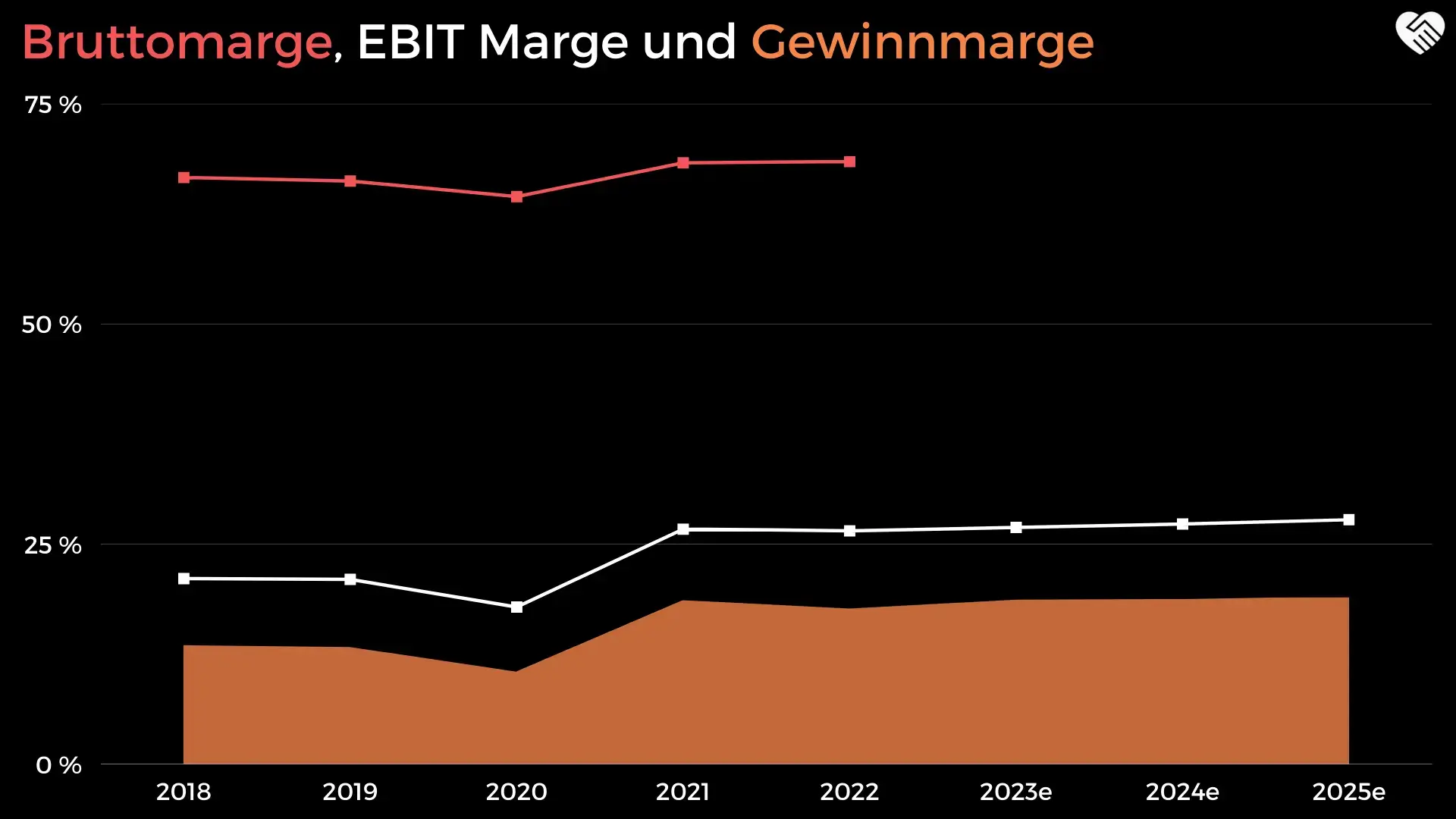

Margen

Die Entwicklung der Bruttomarge von LVMH innerhalb der letzten fünf Geschäftsjahre ist als zufriedenstellend zu bewerten. Nach Abzug der Umsatzkosten (bspw. für Rohstoffe und Produktion der Artikel) ergab sich in 2018 ein Bruttoergebnis von 31,20 Mrd. EUR, was wiederum einer Bruttomarge von 66,63 % entsprach. Bis 2022 ist es dem Luxuskonzern jedoch gelungen, die Einnahmen schneller als die Umsatzkosten zu steigern, sodass sich ein aktueller Wert von 68,72 % ergibt, was die Preissetzungsmacht von LVMH unterstreicht.

Mit Ausnahme eines Einbruchs der Gewinnspannen in 2020 entwickelten sich die EBIT- und Nettomarge von LVMH ebenfalls äußerst positiv. Auffällig ist in diesem Zusammenhang der Anstieg der Margen ab 2021. Während das französische Unternehmen zuvor etwas mehr als 20,00 % der Umsätze als operativen Gewinn verbuchen konnte, waren es in den vergangenen zwei Geschäftsjahren jeweils mehr als 26,00 %. Dies ist nicht zuletzt mit dem positiven Einfluss der Übernahme von Tiffany zu begründen.

Das historische Wachstum der Margen von LVMH wird sich aller Voraussicht nach nicht wiederholen. Nichtsdestotrotz ist weiterhin ein fortlaufender Anstieg der Profitabilität zu erwarten. In drei Jahren könnte sich die operative Gewinnspanne demnach auf 27,77 % belaufen. Als mögliche Treiber dieses Wachstums kommen z. B. weitere Preiserhöhungen, Neueröffnungen sowie eine zunehmende Fokussierung auf den direkten Vertrieb infrage.

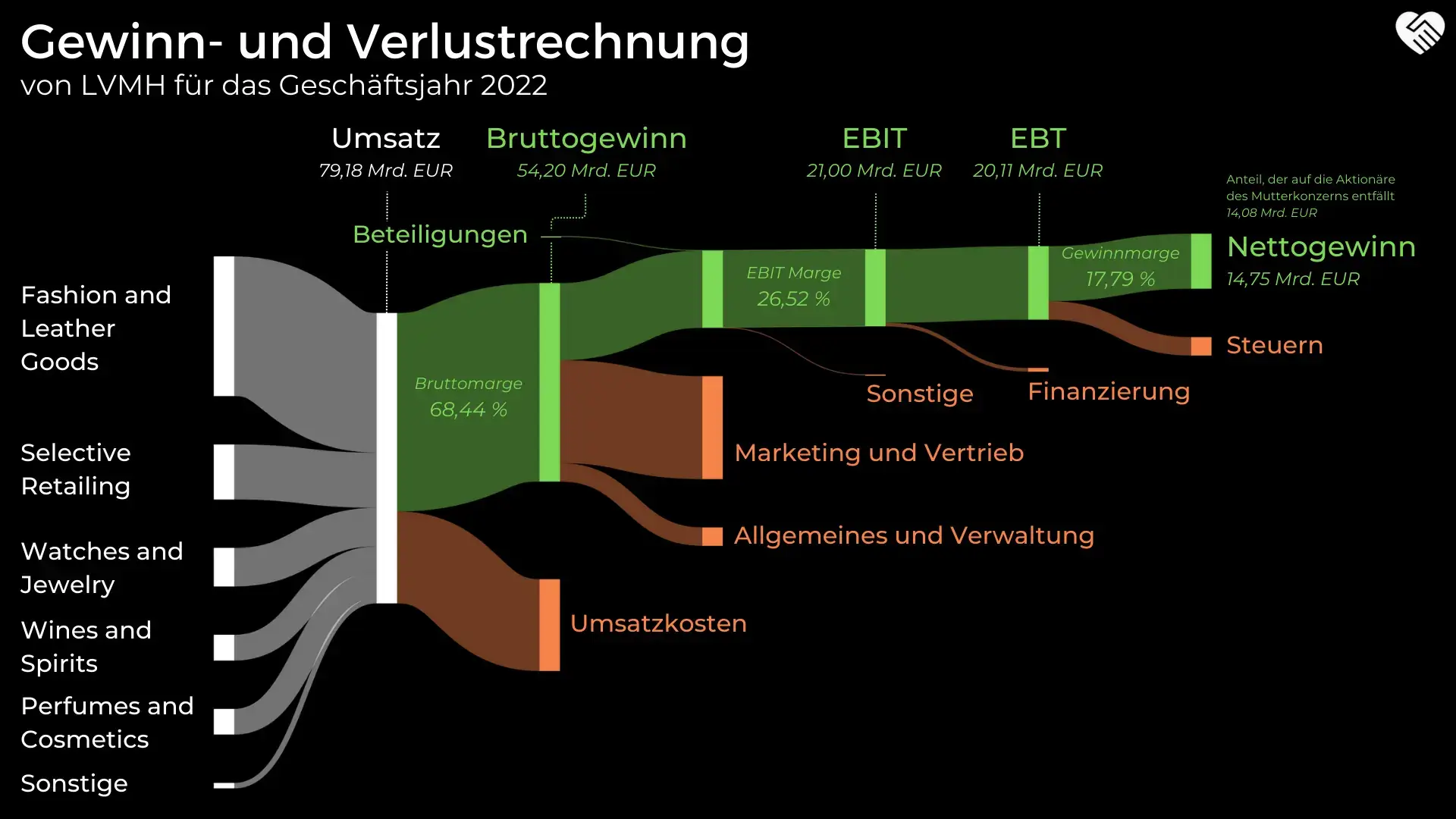

Gewinn- und Verlustrechnung

In der folgenden Abbildung ist die Gewinn- und Verlustrechnung von LVMH dargestellt. Diese dient als Zusammenfassung der Erkenntnisse aus den vorherigen Kapiteln.

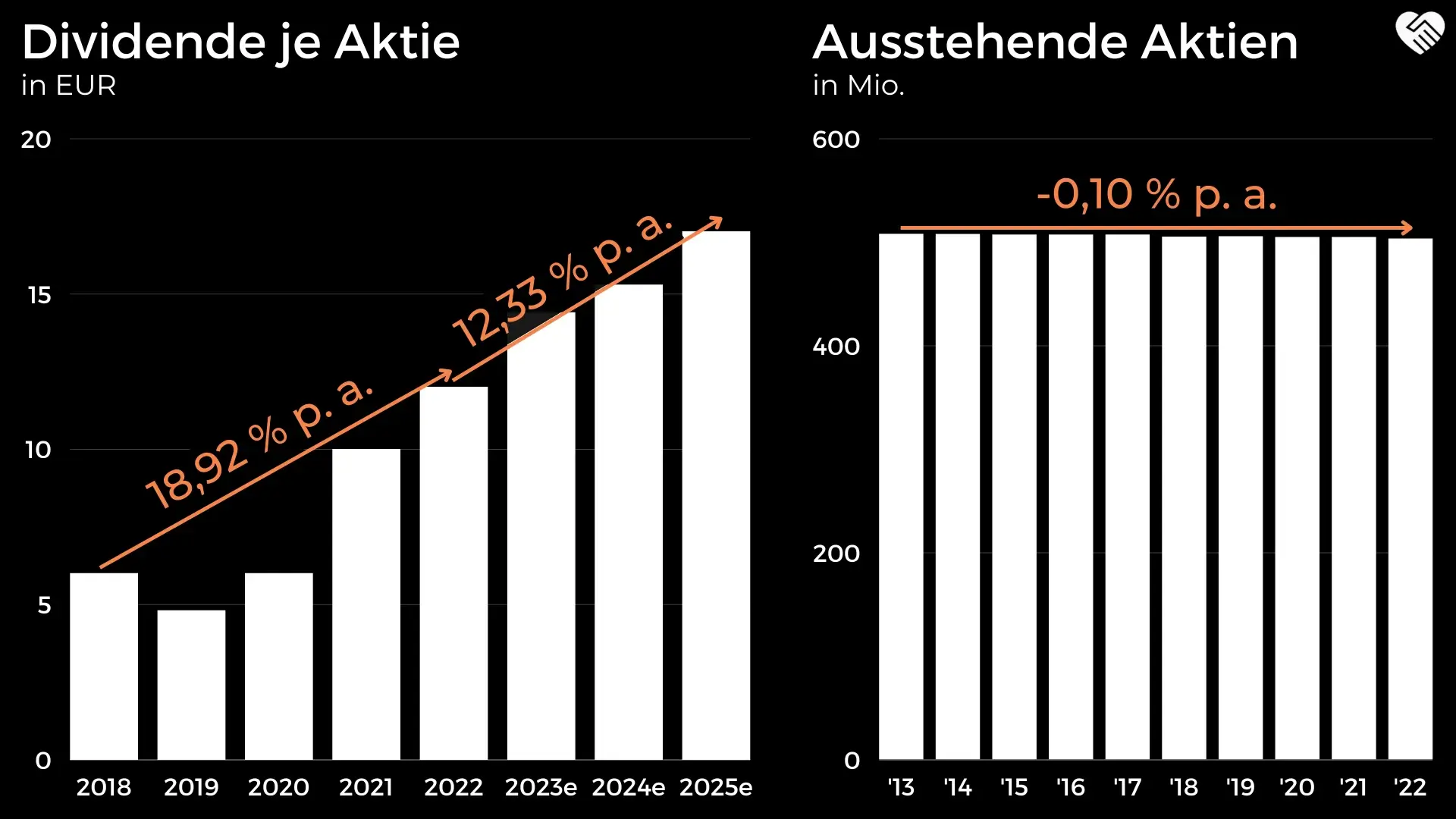

Dividendenpolitik und Aktienrückkäufe

LVMH kann eine respektable Dividendenhistorie vorweisen. In 1994, also unmittelbar nach dem Börsengang vor fast 30 Jahren, hat der Luxuskonzern die Aktionäre erstmals mit einer Ausschüttung i. H. v. 0,50 EUR an den erwirtschafteten Gewinnen beteiligt. Bis einschließlich 2018 wurden die Dividenden in jedem Jahr erhöht bzw. zumindest nicht gekürzt. Im Zuge des Ausbruchs der Corona-Pandemie senkte LVMH als Vorsichtsmaßnahme jedoch die zweite Tranche der Dividendenausschüttung für das Geschäftsjahr 2019, welche im April 2020 gezahlt wurde.

Nichtsdestotrotz ergibt sich im von uns betrachteten Zeitraum ein attraktiver Anstieg der Gewinnbeteiligungen. Diese wurden nämlich von 6,00 EUR je Aktie auf 12,00 EUR verdoppelt, was einem durchschnittlichen Anstieg um 18,92 % pro Jahr entspricht. Die letzten Ausschüttungen ergeben kumuliert 12,50 EUR, sodass sich eine aktuelle Dividendenrendite i. H. V. 1,89 % bei einer Ausschüttungsquote von 39,09 % ermitteln lässt. Demnach besteht weiterhin Spielraum für Anhebungen. Dies sehen die Analysten ähnlich und prognostizieren bis 2025 ein Wachstum um 12,33 % pro Jahr auf 17,01 EUR.

Für viele Jahre fokussierte sich LVMH auf die Ausschüttung von Dividenden und führte keine Aktienrückkäufe in nennenswerter Größe durch. Dementsprechend stagnierte die Anzahl ausstehender Anteile unter leicht steigender Tendenz bei etwas mehr als 500,00 Mio. Stück. Dies änderte sich allerdings in den letzten zwei Geschäftsjahren, in denen LVMH gleich mehrere Aktienrückkaufprogramme mit Volumen von bis zu 1,00 Mrd. EUR einführte. Somit steht für die letzten zehn Jahre ein durchschnittlicher Rückgang der ausstehenden Anteile um 0,10 % pro Jahr zu Buche. Sollte LVMH den Trend der letzten Geschäftsjahre fortsetzen, ist in den kommenden Jahren allerdings ein höherer Rückgang zu erwarten.

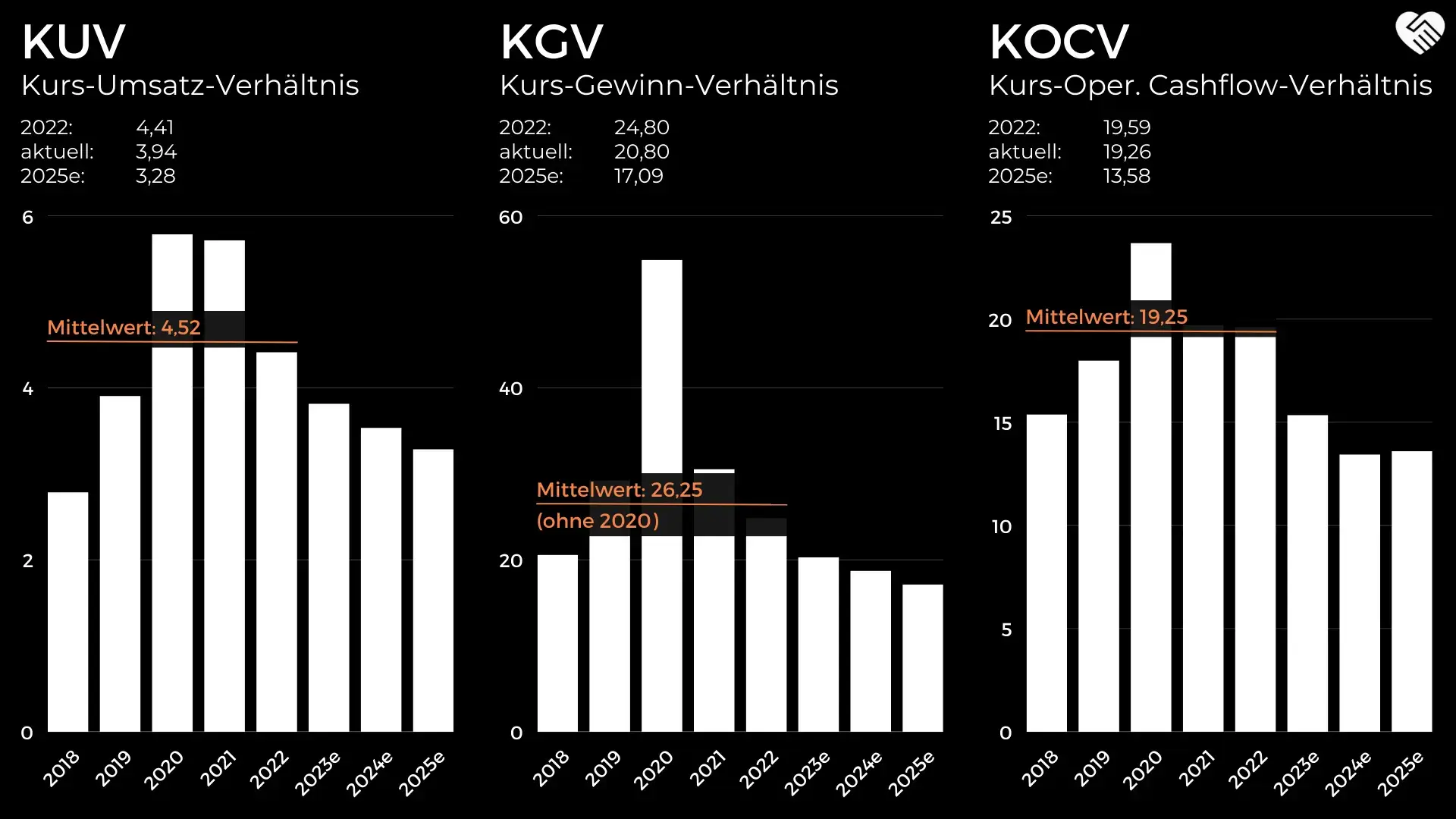

Historische Kennzahlen

KUV

Zwischen 2018 und 2021 stieg die Aktie von LVMH um mehr als 180,00 % an. Trotz der sehr positiven Umsatzentwicklung stieg das Kurs-Umsatz-Verhältnis folglich stark an und belief sich im Hoch auf 5,78. Seit einigen Monaten befindet sich LVMH nun wieder in einer Korrektur, sodass sich das KUV deutlich von den Höchstständen entfernt hat und mit 3,94 unterhalb des historischen Mittelwerts notiert. Bis 2025 ist ein weiterer Rückgang auf 3,28 zu erwarten.

KGV

Die historische Entwicklung der Kurs-Gewinn-Verhältnisse erfolgte analog zu den Kurs-Umsatz-Verhältnissen, wenngleich wir dem Geschäftsjahr 2020 aufgrund des überdurchschnittlichen Ergebnisrückgangs keine Bedeutung beimessen. Während der historische Mittelwert bei 26,25 liegt, wird LVMH zum Zeitpunkt dieser Analyse mit den 20,80-fachen Konzerngewinnen der letzten vier Quartale bewertet. Für 2025 lässt sich ein KGVe von 17,09 ermitteln.

KOCV

Abschreibungen führten wie so häufig dazu, dass die operativen Cashflows von LVMH in jedem von uns betrachteten Geschäftsjahr oberhalb der Nettoergebnisse lagen. Dementsprechend notiert das KOCV stets unterhalb des KGVs und belief sich im Durchschnitt auf 19,25. Als einziges von uns betrachtetes Multiple liegt das Kurs-Cashflow-Verhältnis mit 19,26 derzeit knapp oberhalb dieses Werts. Anhand der Analystenschätzungen ist bis 2025 allerdings mit einem Absinken auf 13,58 zu rechnen.

Einordnung nach Peter Lynch

Innerhalb der letzten fünf Geschäftsjahre entwickelten sich die fundamentalen Kennzahlen von LVMH hervorragend: Während die Erlöse um 14,03 % pro Jahr gesteigert werden konnten, lag das durchschnittliche Wachstum der Gewinne um sechs bis acht Prozentpunkte höher. Wenngleich LVMH hin und wieder Akquisitionen durchführt, entstammt der überwiegende Anteil dieser Entwicklung organischen Zuwächsen. Jedoch erwarten die Analysen bis 2025 eine deutliche Abkühlung der Wachstumsgeschwindigkeit in den hohen einstelligen bzw. niedrigen zweistelligen Bereich. Daher scheint eine Einordnung als Average Grower angemessen.

Fundamentales Wir Lieben Aktien-Rating

Im Rahmen unseres fundamentalen Wir Lieben Aktien-Ratings gibt es an den Kennzahlen von LVMH so gut wie nichts auszusetzen. Der Luxuskonzern aus Frankreich kann stetige und attraktive Wachstumsraten verzeichnen, ist dauerhaft profitabel und anhand des erwarteten Kurs-Gewinn-Verhältnisses in fünf Jahren nicht übermäßig hoch bewertet. Zudem liegt die Verschuldung absolut im Rahmen. Das einzige Kriterium, welches nicht erfüllt wird, ist das erwartete EBIT Margen Wachstum bis 2025, welches mit 4,71 % deutlich unterhalb unseres Schwellenwerts von 10,00 % liegt. Mit 9 von 10 möglichen Punkten steht dennoch ein hervorragendes Ergebnis zu Buche.

3. Konkurrenzvergleich und Branchenanalyse

Allgemeine Infos über die Branche

Einordnung nach dem GICS

Zur besseren Einordnung definieren wir zuerst die Branche, basierend auf der zentralen Geschäftstätigkeit des Unternehmens. Wir beziehen uns hierbei auf den Global Industry Classification Standard (kurz GICS), der zunächst den Sektor definiert, welcher sich wiederum in Industriegruppe, Industrie und Subindustrie unterteilen lässt.

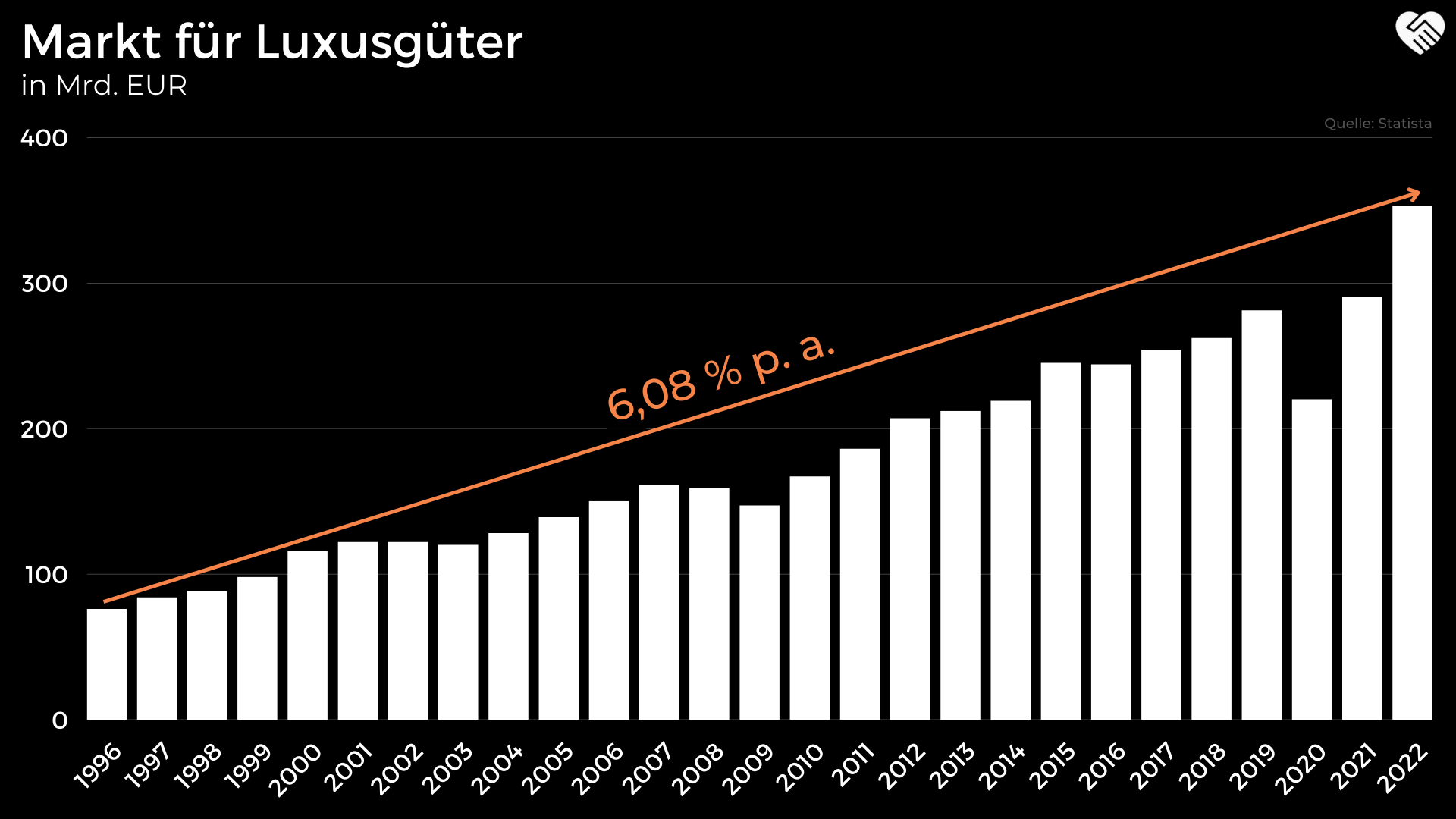

Markt für Luxusgüter

Wert des Marktes für Luxusgüter weltweit

Bereits seit vielen Jahren verzeichnet der Markt für Luxusgüter weltweit ein beachtliches Wachstum, welches sich gerade nach der Corona Pandemie zusätzlich beschleunigte. Ausgehend von 1996 stieg der Wert des Marktes für Luxusgüter um 6,08 % pro Jahr im Durchschnitt und konnte 2022 einen Wert von über 350,00 Mrd. EUR vorweisen.

Grund für diese hohen Wachstumsraten ist insbesondere das wachsende verfügbare Einkommen in Schwellenländern wie Indien, China oder Brasilien. Die Menschen in den genannten Ländern haben heutzutage mehr Geld zur Verfügung und sind bereit, es für hochwertige Luxusprodukte auszugeben. Auch der voranschreitende Onlinehandel verstärkt das Wachstum.

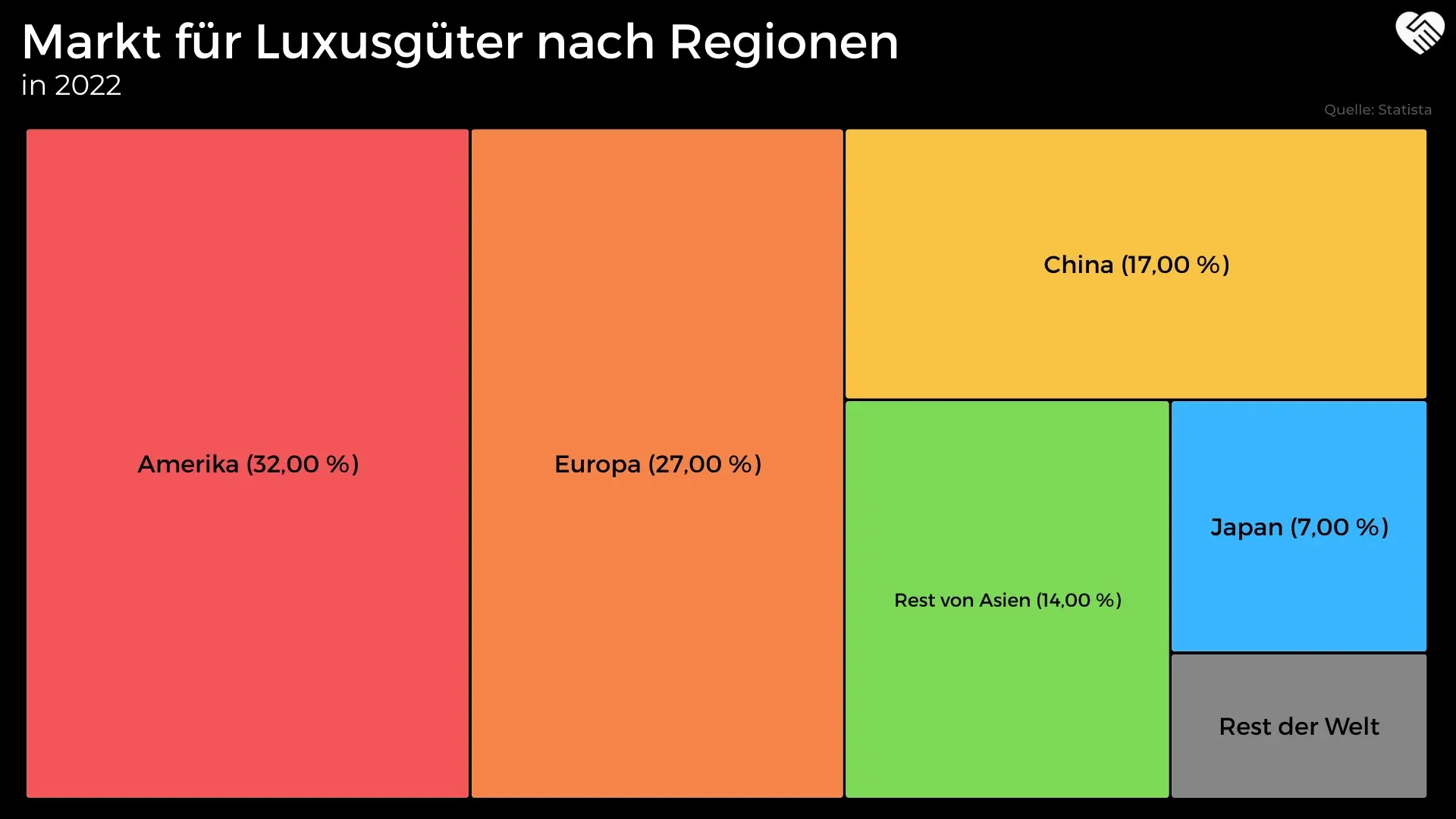

Weltweiter Markt für Luxusgüter nach Regionen

Betrachtet man den Markt für persönliche Luxusgüter nach Regionen, lässt sich gerade seitens des europäischen und amerikanischen Marktes eine Dominanz feststellen. Der Anteil der beiden angesprochenen Kontinente lag im Jahr 2022 bei etwa 60,00 %.

Doch das Wachstum soll sich in den kommenden Jahren gerade in Asien offenbaren. Dies liegt insbesondere an den bereits angsprochenen Gründen des steigenden Wohlstands in diesen Ländern, was sich auf das Ausgabeverhalten der dortigen Bevölkerung auswirkt.

LVMH wird von dieser Entwicklung profitieren können und zeigt bereits jetzt eine starke Präsenz in den asiatischen Märkten. Über 40,00 % der Umsätze sind laut dem Halbjahresbericht 2023 auf diese Region zurückzuführen, was somit die umsatzstärkste Region des Unternehmens darstellt.

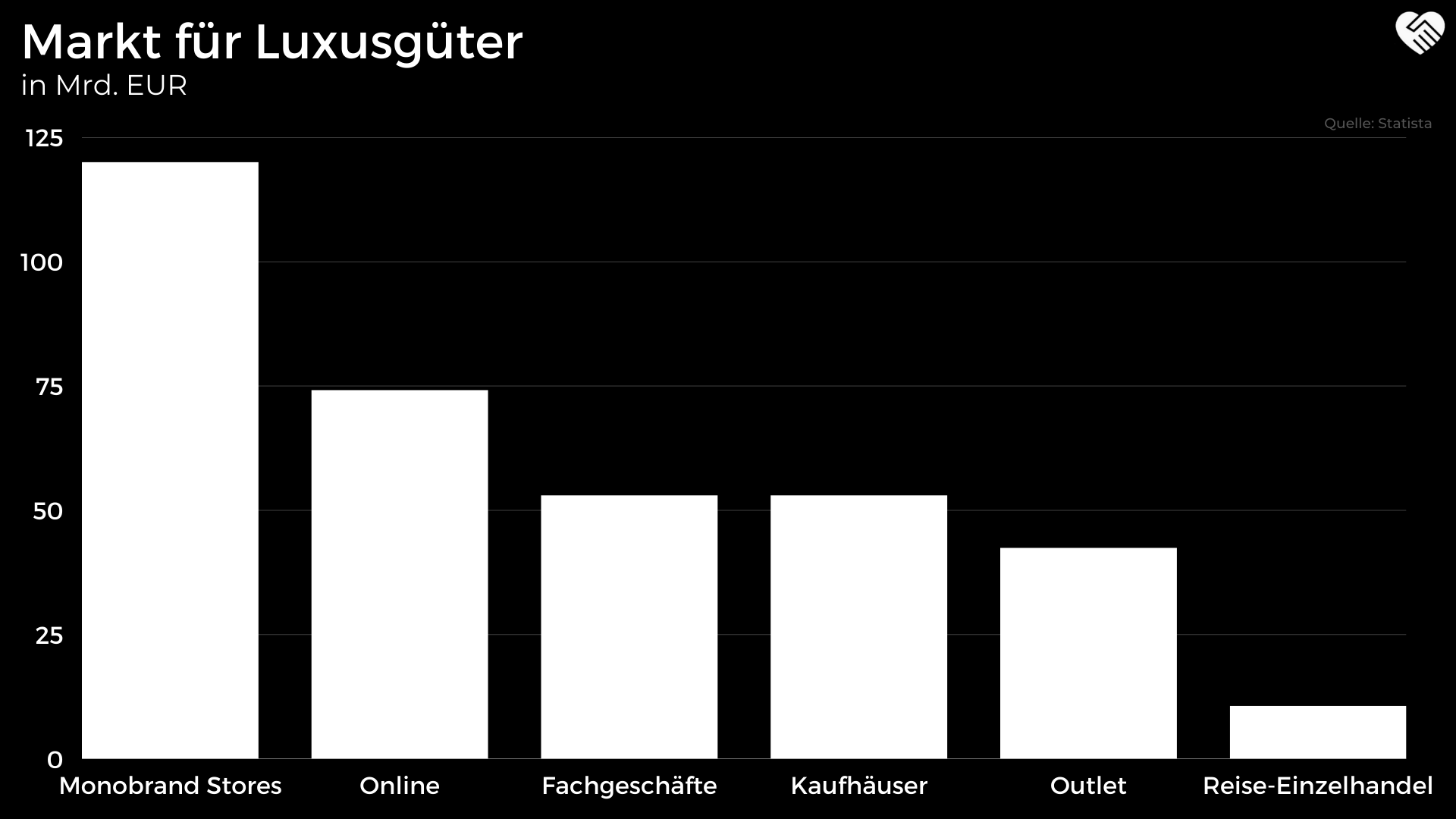

Verkaufskanäle im Markt für Luxuswaren

Im Jahr 2022 waren Monobrand Stores der wertvollste Verkaufskanal im Bereich der persönlichen Luxuswaren. Diese zeichnen sich dadurch aus, dass sie nur Produkte einer einzigen Marke verkaufen, wodurch die Markenidentität der Unternehmen gut vermittelt werden können.

Aber auch hier geht der Wandel hin zum Onlineshopping nicht spurlos vorbei. Fast 75,00 Mrd. EUR war dieser Bereich im Jahr 2022 wert, was den Onlinehandel zum zweitgrößte Verkaufskanal macht. Durch den E-Commerce kann das Einkaufserlebnis noch besser auf den einzelnen Kunden zugeschnitten werden und ebenso eine breitere Abnehmerschicht erreicht werden.

In Zukunft ist davon auszugehen, dass die Wichtigkeit eines Onlineshops weiter zunehmen wird. Der Stellenwert der Erlebnisse im Store sowie die hieraus resultierenden Eindrücke sollten allerdings auch nicht unterschätzt werden, weshalb ein starkes Übergewicht vom E-Commerce eher nicht zu erwarten ist.

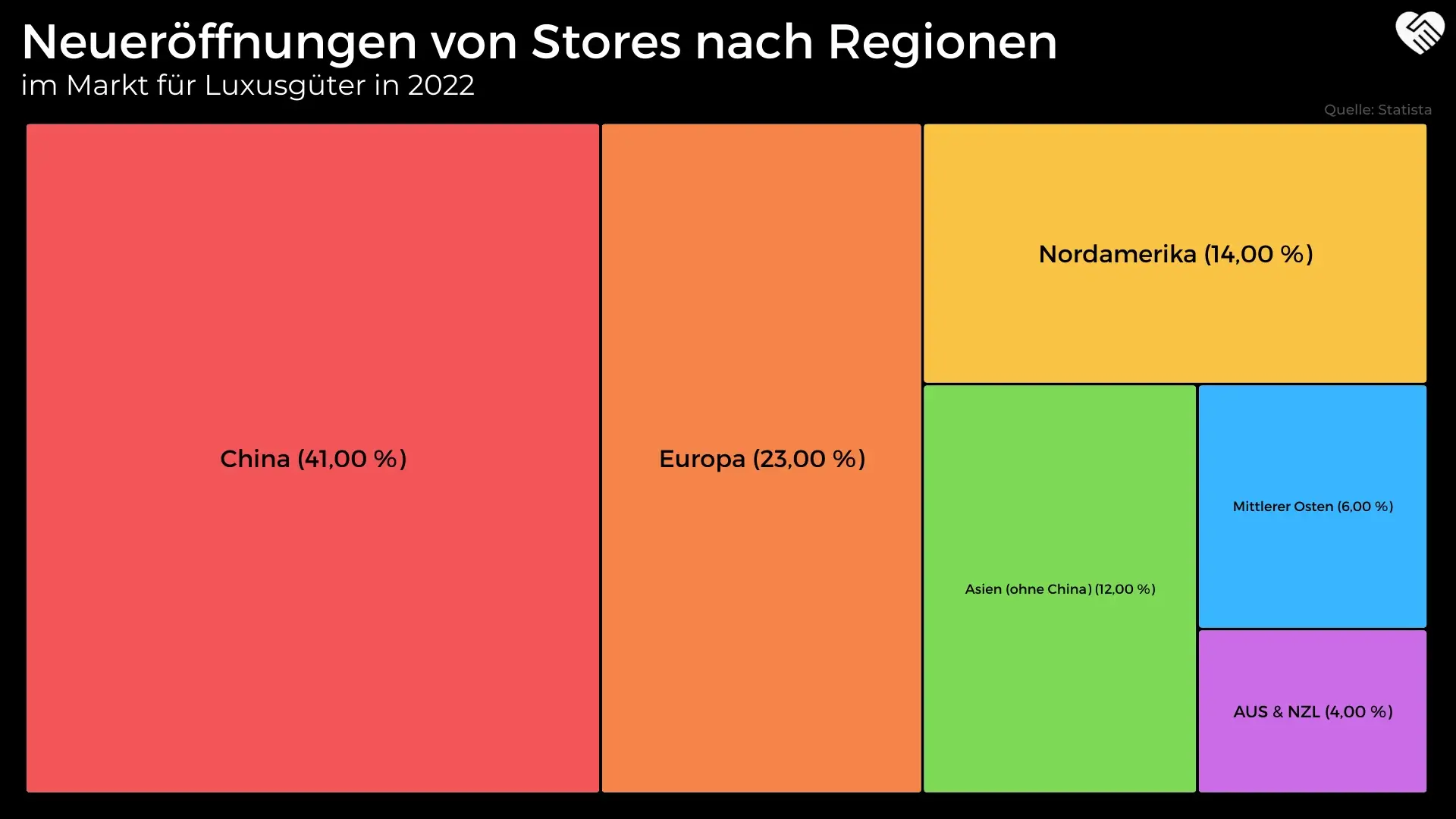

Verteilung der Eröffnungen von Luxusstores nach Regionen

Wie bereits erwähnt, ist insbesondere der chinesische und asiatische Markt attraktiv für Luxusunternehmen, da sich hier die Konsumentenstrukturen grundlegend ändern. In 2022 waren insgesamt 53,00 % der Storeeröffnungen auf den asiatischen Raum zurückzuführen, allein 41,00 % davon waren in China. Selbst die kumulierten Anteile von Europa (23,00 %) und Nordamerika (14,00 %) kommen nicht an den Wert von China heran.

Auch LVMH erkannte dieses Wachstum früh und besitzt über 2.300 Stores in Asien, womit dies die Region mit den meisten Stores ist. Damit ist das französische Unternehmen hier sehr präsent und konnte sich bereits eine starke Markenposition aufbauen.

Führende Unternehmen im Luxusgütermarkt

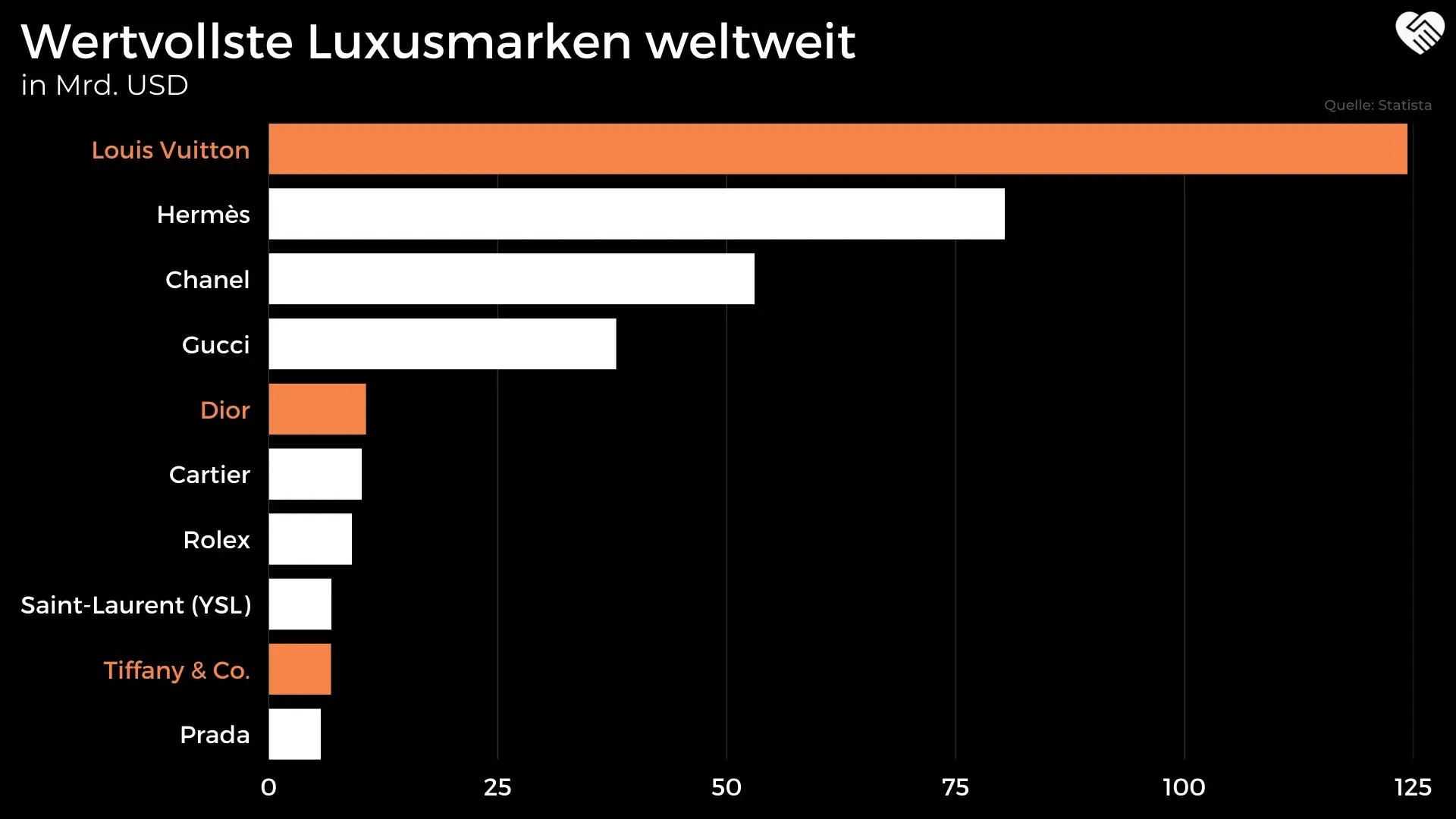

Die wertvollsten Luxusmarken weltweit

Schaut man sich an, welche Marke der Luxusbranche den höchsten Wert besitzt, lässt sich erkennen, dass Louis Vuitton klar an oberster Stelle steht. Stand 2022 war allein diese Marke über 124,00 Mrd. USD wert, während die zweitwertvollste Marke, Hermès, lediglich auf einen Wert von 80,00 Mrd. USD kommt.

Die wertvollste Marke Louis Vuitton gehört zu LVMH, und ist gleichzeitig das Herzstück des Geschäftsmodells des Konzerns. Neben der genannten Marke gibt es allerdings auch noch weitere führende Akteure der Industrie, die zu LVMH gehören. Hierbei sind die unten ebenfalls abgebildeten Marken Dior und Tiffany zu nennen.

Mit einem sehr breit aufgestellten Portfolio an Marken, die in die unterschiedlichsten Branchen reichen, gilt LVMH als einer der am besten aufgestellten Konzerne der gesamten Industrie. Dies wird ebenso durch die nachfolgende Abbildung deutlich.

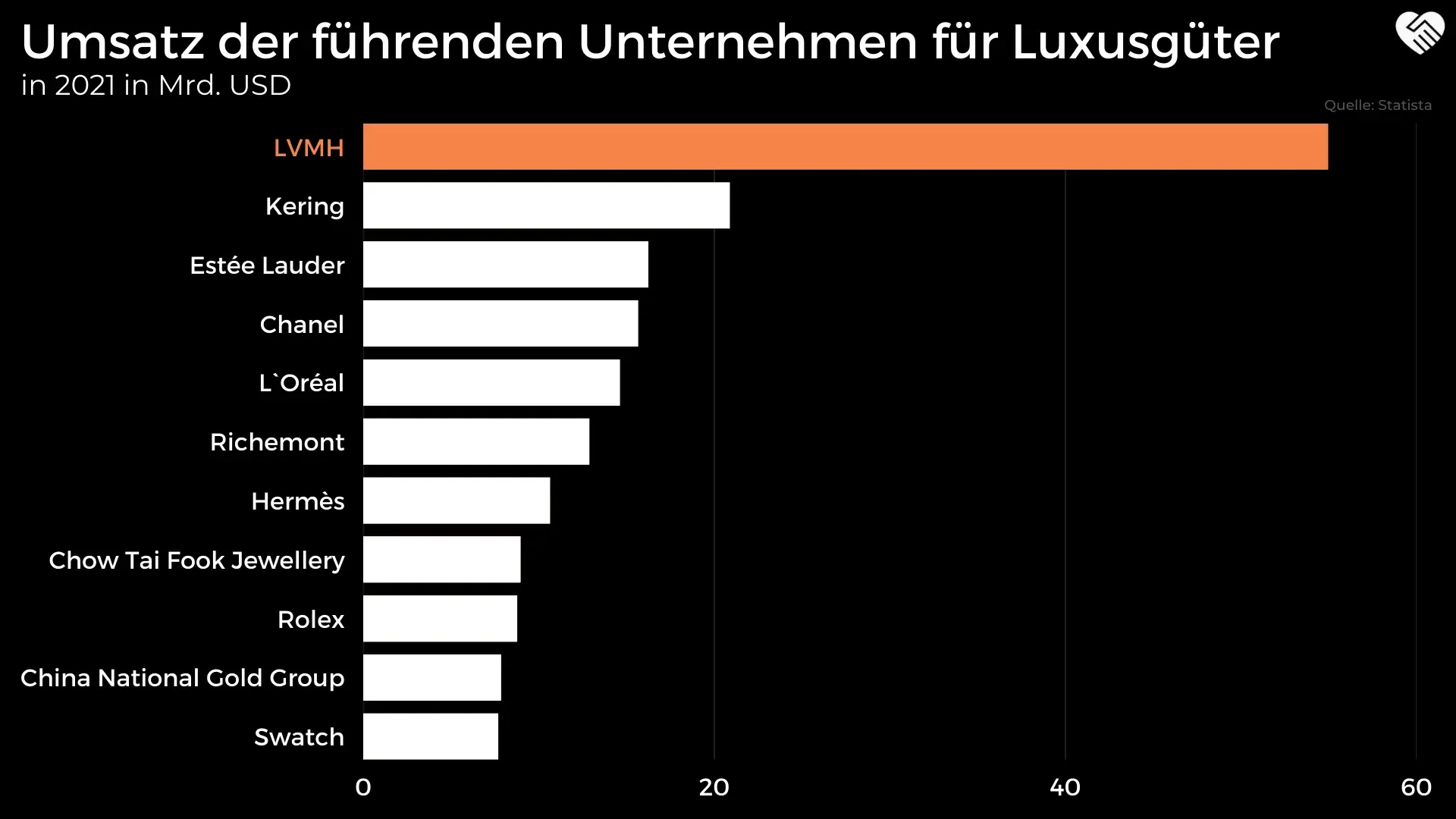

Umsatzstärkste Luxusgüterunternehmen in 2021

Auch bei Betrachtung des Gesamtumsatzes liegt LVMH an oberster Stelle. Im Jahr 2021 konnte man so Werte von ca. 55,00 Mrd. USD vorweisen, während Kering auf Platz zwei mit über 20,00 Mrd. USD lag. Der Einfluss von LVMH auf die gesamte Industrie ist enorm. Mit der Vereinigung gleich mehrerer führenden Marken im eigenen Produktportfolio erfreut man sich einer außerordentlich guten Marktposition. Dennoch ist LVMH bestrebt danach, diese bspw. mit gezielten Übernahmen zu verstärken und auszubauen.

Überblick über die Konkurrenz

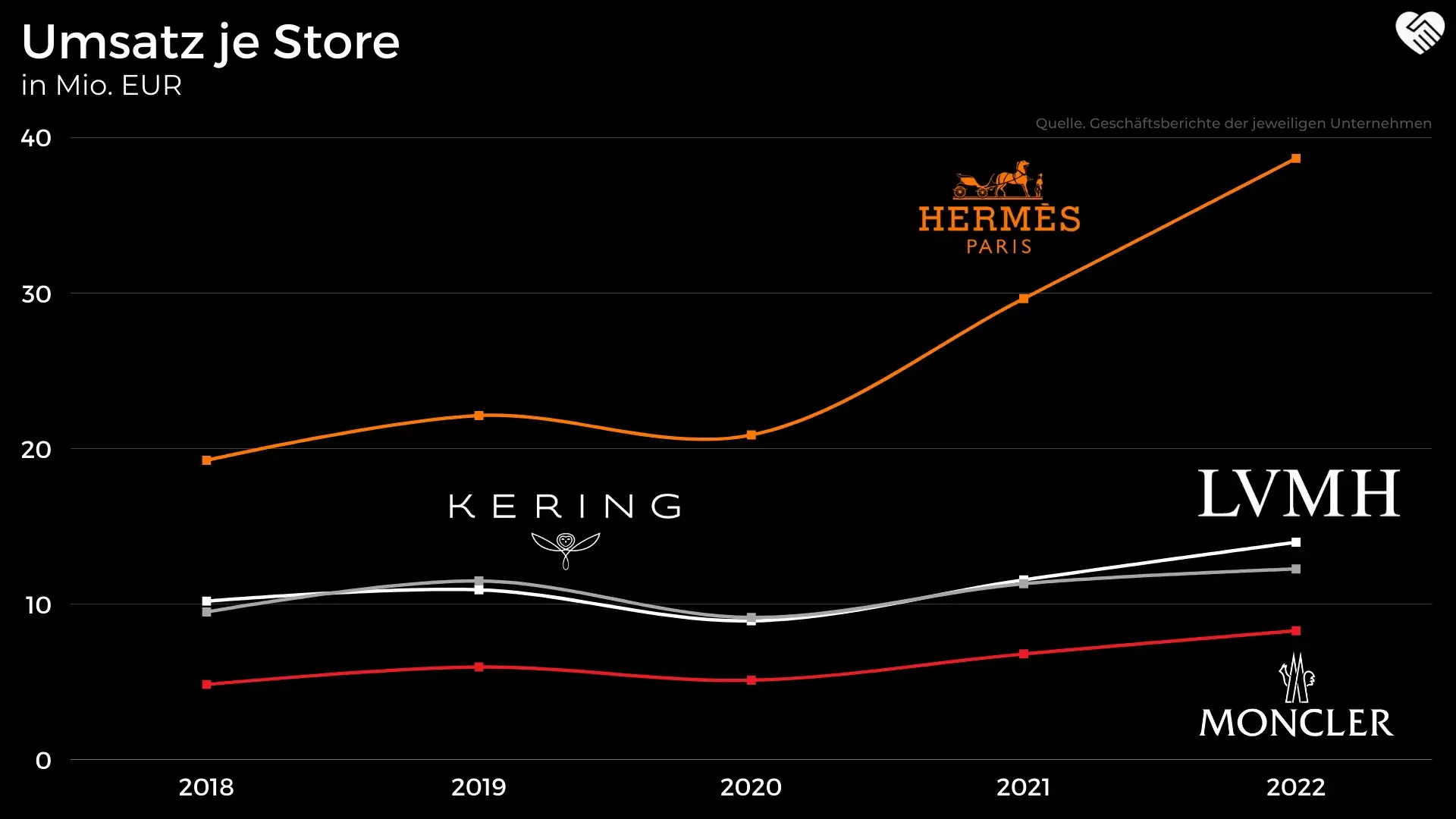

Umsatz je Store

Bei Betrachtung des Umsatzes pro Store liegt Hermès im Branchenvergleich klar vor LVMH, Moncler und Kering. Bereits seit geraumer Zeit konnte der französische Luxusgüterhersteller den Wert weiter ausbauen und auch den Abstand zur Konkurrenz vergrößern. LVMH liegt über die gesamte Zeit ungefähr auf demselben Niveau wie Kering, konnte allerdings im Geschäftsjahr 2022 einen leicht besseren Umsatz pro Store vorweisen.

An dieser Stelle sollte man aber auch erwähnt haben, dass LVMH weitaus mehr Stores besitzt und in dieser Hinsicht ganz klar führend ist. Ende 2022 besaß LVMH an die 5.700 Stores, während Hermès nur 300 vorweisen konnte.

Kennzahlen

In folgender Tabelle vergleichen wir die Konkurrenten von LVMH anhand der Kennzahlen.

Unternehmen | LVMH | Kering | Hermès | Moncler |

|---|---|---|---|---|

WKN/ISIN | 853292/FR0000121014 | 851223/FR0000121485 | 886670/FR0000052292 | A1W66W/IT0004965148 |

Mitarbeiter | 196.006 | 47.227 | 19.686 | 6.310 |

Marktkapitalisierung | 333,44 Mrd. EUR | 49,75 Mrd. EUR | 180,08 Mrd. EUR | 14,37 Mrd. EUR |

Umsatz | 84,70 Mrd. EUR | 20,56 Mrd. EUR | 12,83 Mrd. EUR | 2,82 Mrd. EUR |

Umsatzwachstum (letzten 5 Jahre) | 14,03 % p. a. | 10,47 % p. a. | 18,09 % p. a. | 16,36 % p. a. |

Umsatzwachstum (nächsten 3 Jahre) | 8,69 % p. a. | 4,92 % p. a. | 8,97 % p. a. | 12,39 % p. a. |

Bruttomarge | 68,72 % | 75,65 % | 71,41 % | 76,61 % |

EBIT Marge | 26,49 % | 25,91 % | 41,64 % | 28,79 % |

KUV | 3,94 | 2,42 | 14,04 | 5,09 |

KGV | 20,80 | 14,59 | 45,57 | 26,56 |

Dividendenrendite | 1,89 % | 3,44 % | 0,76 % | 2,11 % |

Ausschüttungsquote | 39,09 % | 50,32 % | 34,47 % | 55,72 % |

Eigenkapitalquote | 42,65 % | 43,96 % | 72,55 % | 63,64 % |

Nettoverschuldung/EBITDA | 0,44 | 0,53 | -1,65 | -0,51 |

Renditeerwartung für die nächsten drei Geschäftsjahre* | 23,40 % p. a. | 26,20 % p. a. | 14,30 % p. a. | 20,80 % p. a. |

*Die Renditeerwartung entstammt der „Fairer Wert“-Funktion von Aktienfinder.net. Für die Ermittlung haben wir das durchschnittliche KGV der letzten fünf Jahre verwendet und in Kombination mit den erwarteten Nettoergebnissen bis zum Ende der nächsten drei Geschäftsjahre fortgeschrieben.

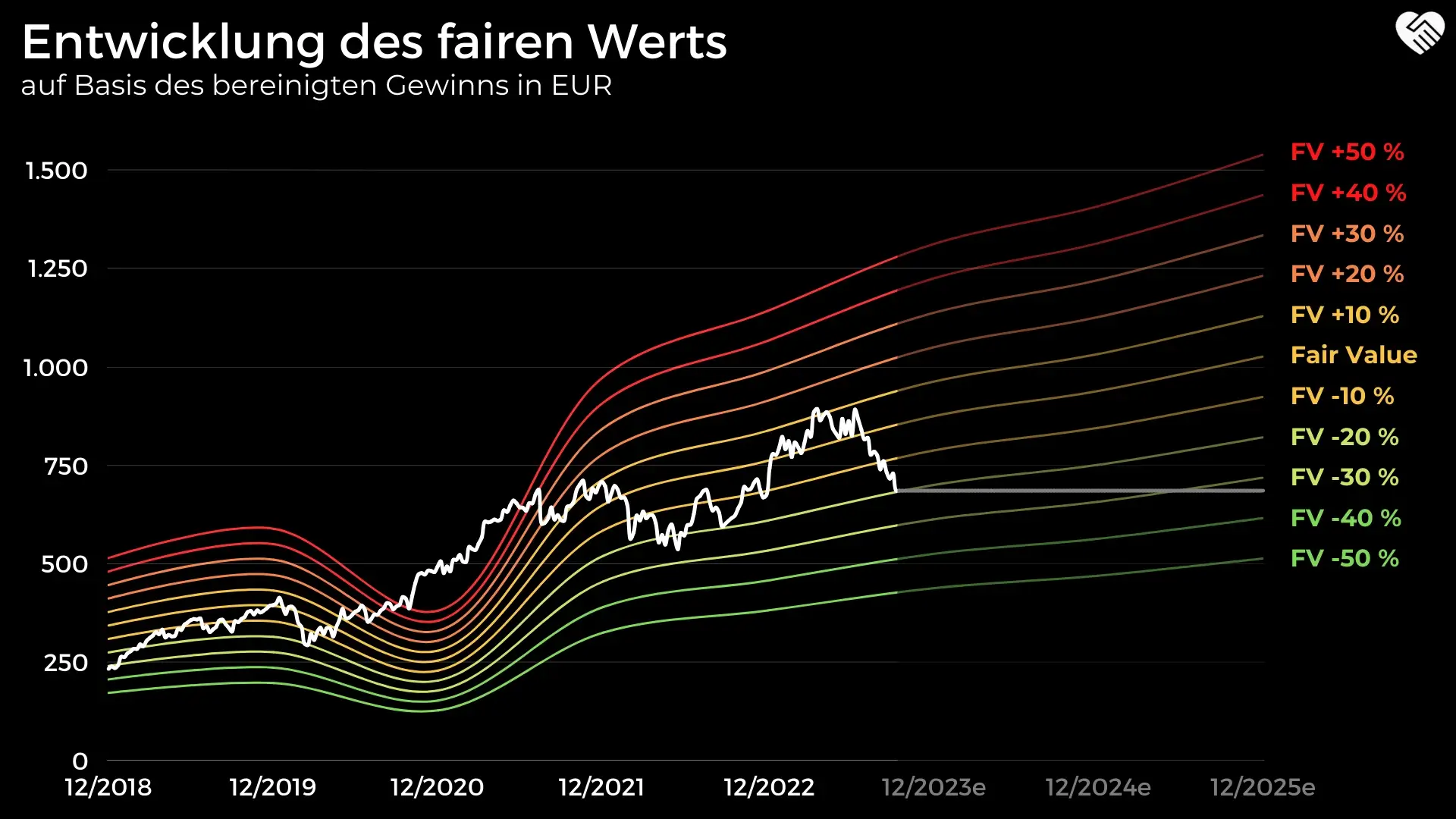

Entwicklung des fairen Werts

Der Fair Value von LVMH entwickelte sich mit Ausnahme des Jahres 2020 (Gründe für den Gewinneinbruch wurden zuvor bereits thematisiert) sehr stetig und dies soll sich auch in Zukunft so fortsetzen. Durch die Korrektur der Aktie ist LVMH in den Bereich einer Unterbewertung gegenüber des fairen Werts gerutscht.

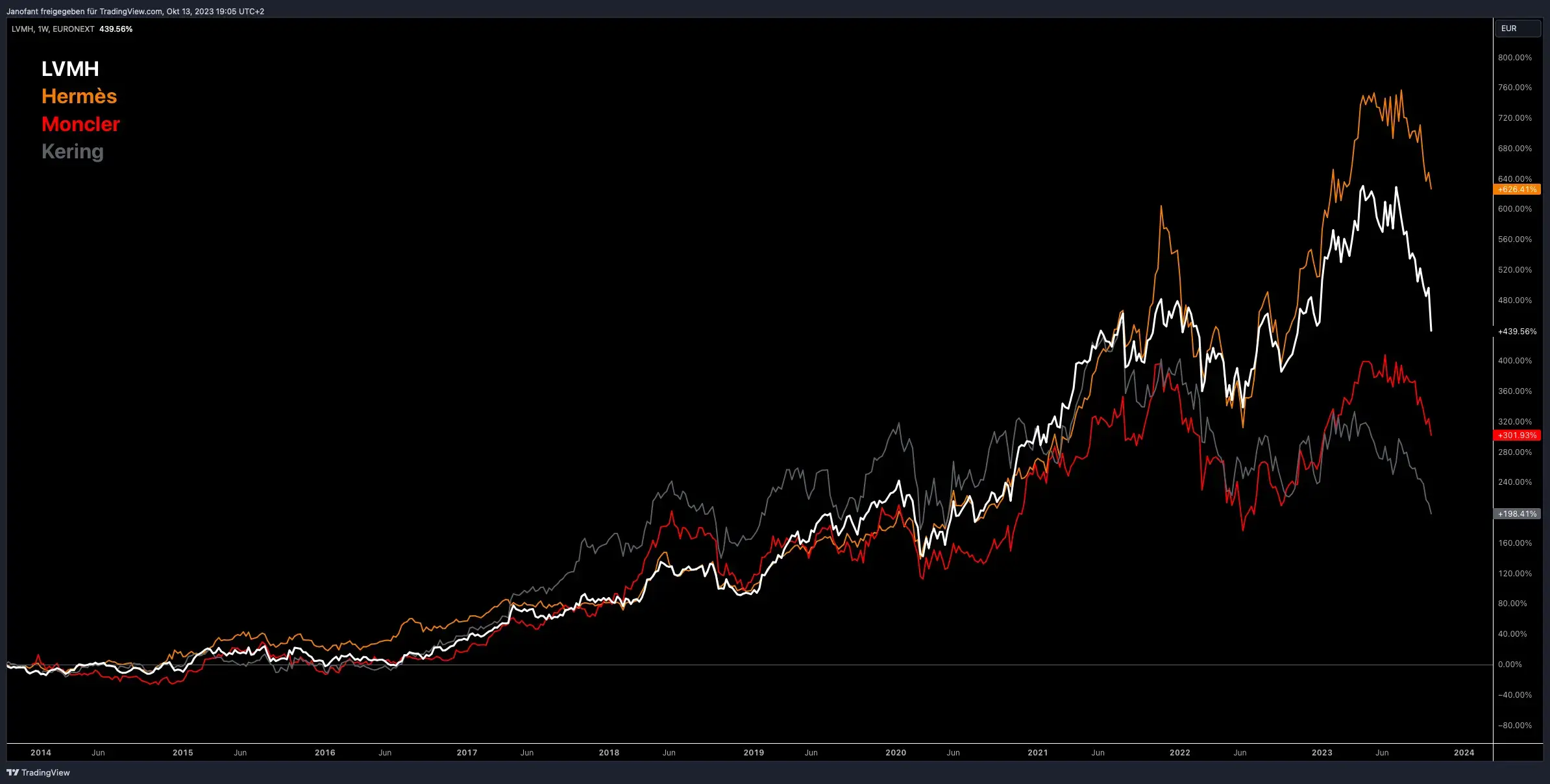

Performance seit 10 Jahren

In den vergangenen zehn Jahren hat Hermès die anderen Aktien aus dem Konkurrenzvergleich deutlich outperformt. Auffällig ist in dieser Hinsicht vor allem die relative Schwäche von Kering, die seit dem Tief in 2022 einsetzte. LVMH lag in den letzten 10 Jahren mit dem Total Return zwischen Hermès und Moncler.

4. Chancen und Risiken bei LVMH

Chancen

Steigender Wohlstand und geographische Diversifizierung (1)

Unsere erste Chance bei LVMH bezieht sich auf den steigenden Wohlstand sowie die geographische Diversifizierung mit Fokus auf Asien. Durch einen steigenden Wohlstand verändert sich auch das Ausgabeverhalten der Bevölkerung, was auf die Nachfrage von Produkten bei LVMH positive Auswirkungen hat. Ebenso kann man den französischen Konzern als geographisch sehr diversifiziert beschreiben, was auch positiven Einfluss hat.

Die Anzahl der Millionäre ist weltweit weiterhin steigend. Im Vergleich zu 2010 verdoppelte sich die Zahl bis 2021 auf 22,46 Mio. Menschen. Auch anhand anderer Statistiken und Abbildungen würde sich verdeutlichen lassen, dass der Wohlstand über die letzten Jahre weltweit klar gestiegen ist. Gerade in Asien lässt sich seit einigen Jahren beobachten, dass in Ländern wie China oder Indien der Wohlstand stark wächst und sich damit positiv auf die Nachfrage bei LVMH auswirkt. In den genannten Staaten wird die Mittelschicht immer größer, was die Nachfrage nach Luxusgütern stark beeinflusst.

Neben stabilen Märkten wie Frankreich und andere europäische Länder sowie die USA, ist LVMH gerade in Regionen von Schwellenländern sehr gut positioniert und hat auch dort den Großteil der Stores. Durch diese Eigenschaft ist LVMH in der Lage, gegen konjunkturelle Schwankungen noch resistenter und widerstandsfähiger zu sein und das Geschäft somit stabiler aufzustellen.

Abschließend sehen wir beide genannten Punkte als sehr entscheidend für den Erfolg von LVMH an. Der steigende Wohlstand, gerade im asiatischen Raum, gepaart mit einer außerordentlich guten geographischen Diversifizierung stellen das gesamte Geschäftsmodell vom französischen Konzern stabiler und krisensicherer auf. Ebenso kann LVMH durch die Orientierung an asiatischen Märkten von einem überproportionalen Wachstum der Nachfrage von Luxusgütern profitieren.

Krisenresistenz und Marktposition (2)

Die zweite Chance für LVMH sehen wir in der gegebenen Krisenresistenz sowie der guten Marktposition des Unternehmens. Letztere verstärkt der aus Frankreich stammende Konzern auch u. a. durch Übernahmen, wobei aktuell die von Tiffany & Co. im Vordergrund steht. Hierauf kommen wir allerdings noch im weiteren Verlauf zu sprechen.

Der Markt für Luxusgüter verkauft sich krisenresistenter als so manch andere Branche. Zwar war auch für diese Industrie die Corona-Pandemie ein einschneidendes Ereignis, die aktuellen Zeiten hoher Inflation werden allerdings voraussichtlich keine allzu großen Auswirkungen haben. Dies liegt im ersten Moment an der Kundenbasis, die in der Regel von sehr wohlhabenden Personen geprägt ist. Preiserhöhungen haben für diesen Kundenkreis keine Auswirkungen, denn sie sind bereit, diese in Kauf zu nehmen. Zwar werden Luxusgüter, wie die Produkte von LVMH, keinesfalls zu den überlebensnotwendigen Gütern gezählt, haben in der Bevölkerung jedoch eine nicht zu unterschätzende Statussymbol-Bedeutung.

Ebenso ist LVMH danach bestrebt, die aktuelle Marktposition weiter auszubauen und zu schützen. Unter den wertvollsten Top-10-Luxusmarken weltweit listet LVMH insgesamt drei, was die Stärke der Marktposition unterstreicht. Anfang 2021 übernahm man Tiffany & Co., was zweifelsohne einer der spektakulärsten Übernahmen im Luxusgütersektor darstellte. Etwa 16,00 Mrd. USD hat die Akquisition damals gekostet und repräsentiert damit die teuerste Übernahme der Konzerngeschichte. Mithilfe von Tiffany war LVMH in der Lage, das Produktangebot im Uhren- und Schmuckgeschäft zu erweitern und dieses grundlegend zu verändern.

Abschließend sehen wir das außerordentlich gut aufgestellte Produktportfolio von LVMH als einen sehr entscheidenden Vorteil in dieser hart umkämpften Branche. Strategische Übernahmen unterstreichen das Vorhaben von LVMH weiter zu wachsen und die Marktposition ersichtlich zu sichern. Durch eine vorwiegend sehr wohlhabende Abnehmergruppe offenbaren sich zudem krisenresistente Strukturen.

Risiken

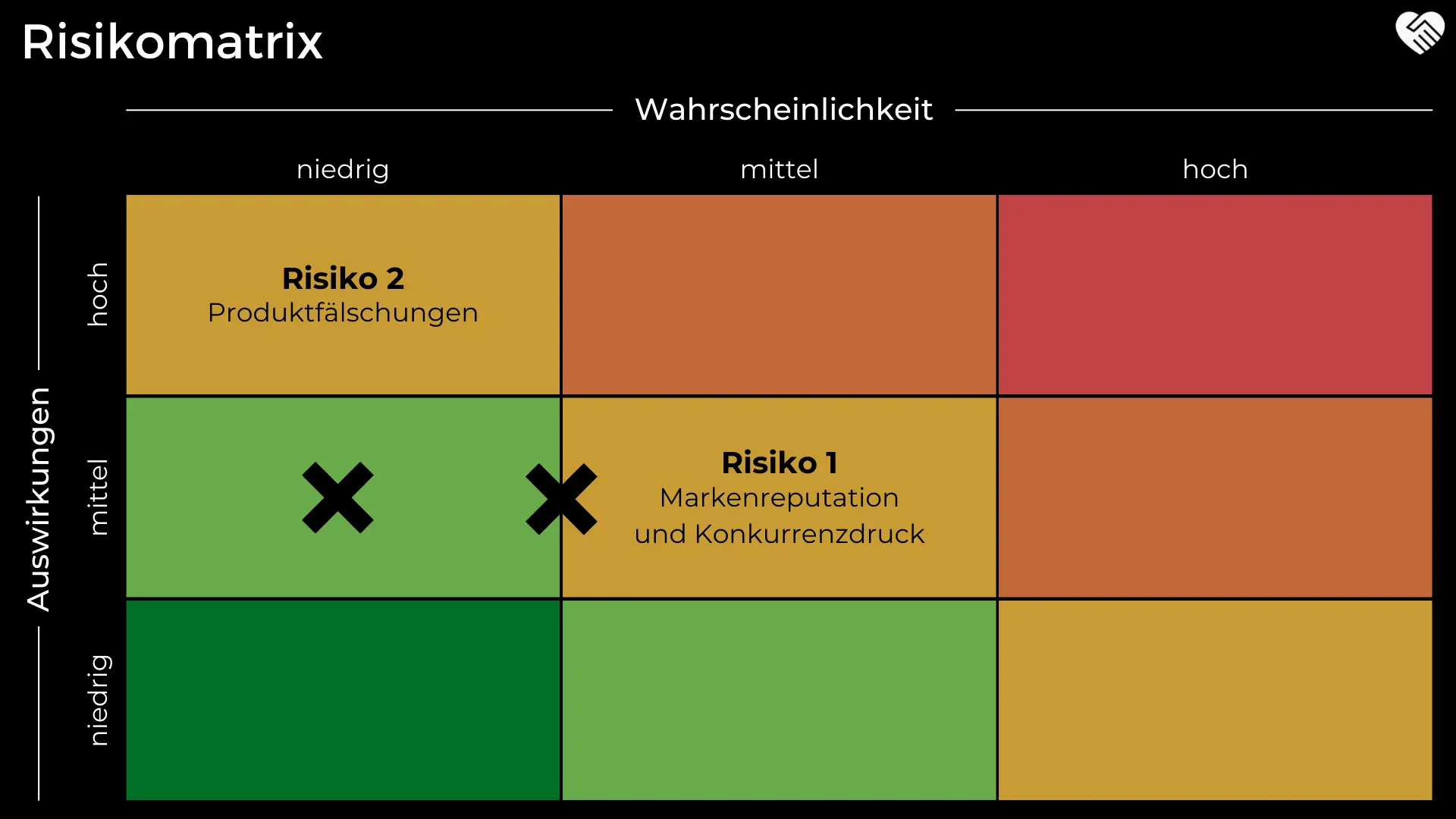

Markenreputation und Konkurrenzdruck (1)

Eintrittswahrscheinlichkeit: niedrig-mittel

Auswirkungen: mittel

Unsere erste Chance bezieht sich auf die Wichtigkeit der Markenreputation in Kombination mit dem vorherrschenden Konkurrenzdruck innerhalb der Branche. Gerade letzterer Punkt sollte nicht unterschätzt werden, auch wenn LVMH aktuell als eines der führenden Unternehmen beschrieben werden kann.

Die Markenreputation ist für LVMH von entscheidender Bedeutung. Die Marken des Konzerns sind international bekannt und stehen vordergründig für Qualität, Exklusivität sowie Eleganz. Diese Säulen gilt es zu bewahren, um auch in Zukunft öffentlich in dieser Hinsicht eine gute Reputation zu haben. Gerade heutzutage ist die Verantwortung von Nachhaltigkeitsaspekten sowie sozialen Komponenten wesentlich größer als noch vor einigen Jahren. Der Einhaltung von Umweltstandards sowie Menschenrechten ist somit heutzutage durchaus eine nicht unwesentliche Rolle zuzusprechen, die sich auch auf den Konzernerfolg auswirken kann.

Des Weiteren ist der Konkurrenzdruck in der Branche anzusprechen. LVMH muss sich gegenüber vielen Konkurrenten wie Moncler, Hermès oder auch Kering beweisen. Im Gegensatz zu anderen Industrien ist der Preiskampf hier nicht allzu ausschlaggebend, es gilt den Kunden allerdings stets ein Einkaufserlebnis zu bieten und von der Qualität der Produkte zu überzeugen.

Wir denken, dass LVMH die angesprochenen Risikoaspekte zurzeit gut erfüllen kann und mit der Markenstärke punktet. Zudem kommt der Konzern ebenso gut mit dem vorherrschenden Konkurrenzdruck zurecht. Aufgrund dieser Umstände sehen wir die Eintrittswahrscheinlichkeit untypisch niedrig für unser erstes Risiko und ordnen diese auf niedrig-mittel ein. Die Auswirkungen sind zugleich auf mittel einzuordnen. Der Eintritt dieses Risikoszenarios würde sich negativ auf den Umsatz sowie den Gewinn auswirken können und damit LVMH schwächen.

Produktfälschungen (2)

Eintrittswahrscheinlichkeit: niedrig

Auswirkungen: mittel

Das zweite Risiko bezieht sich vordergründig auf Produktfälschungen, aus denen in den vergangenen Jahren ein sehr großer Markt geworden ist. Heutzutage ist die angesprochene Industrie so weit, dass es bereits Nachahmungen gibt, die noch kaum vom Original zu unterscheiden sind. Dies stellt Konzerne wie LVMH oder Moncler vor Herausforderungen, auf die wir nun näher eingehen werden.

Noch vor wenigen Jahren war der Produktfälschungsmarkt ein noch nicht so ernstzunehmender Konkurrent im Vergleich zu heute. Minderwertige Qualität oder starke Unterschiede im Aussehen der Produkte machten die Nachahmungen zu offensichtlichen Fälschungen und sorgten eher für zusätzliches Marketing. Dieses Bild hat sich allerdings bis heute stark gewandelt, denn die Produktfälschungen haben sich in ihren bisherigen Kritikpunkten stark verbessert: Es gibt unzählige große Onlineshops, die sich ausschließlich auf den Verkauf solcher Nachahmungen spezialisiert haben. Auf den Abnehmerkreis der wohlhabenden Personen dürfte dies nur bedingte Auswirkungen haben, da für sie in erster Linie das Statussymbol und nicht der Preis zählt. Doch mithilfe von wirklich gut gefälschten und nachgeahmten Produkten kann die Exklusivität der Marken schnell vorüber sein, weshalb die Hersteller an dieser Stelle innovativ werden sollten.

Anfang bis Mitte 2021 gab es genau zu diesem Thema einen Zusammenschluss der eigentlichen Konkurrenten LVMH, Prada und Richemont. Mithilfe eines neuen Blockchain-Projekts wollen die Hersteller die Transparenz in der Lieferkette verbessern und es Kunden ermöglichen, die Echtheit von Luxusgütern zu überprüfen. Somit wären Produktfälschungen zwar zu überprüfen, allerdings von Außenstehenden trotzdem nicht direkt zu erkennen, weshalb dies nur einen Teil des Problems behebt. Denn alle Luxusgüterunternehmen zeichnen sich durch eine unheimliche Exklusivität der Produkte aus, wodurch das Besitzen dieser etwas ganz Besonderes bleibt.

Wir sehen abschließend die Eintrittswahrscheinlichkeit auf niedrig. Es ist zum aktuellen Zeitpunkt unwahrscheinlich, dass durch Produktfälschungen die Hersteller negative Konsequenzen davontragen, gerade auch weil sie in dieser Hinsicht eng zusammenarbeiten, was normalerweise sehr unüblich ist. Sollte es jedoch zum Eintritt dieses Risikos kommen, sehen wir die Auswirkungen bei mittel.

5. Unsere Bewertung für LVMH

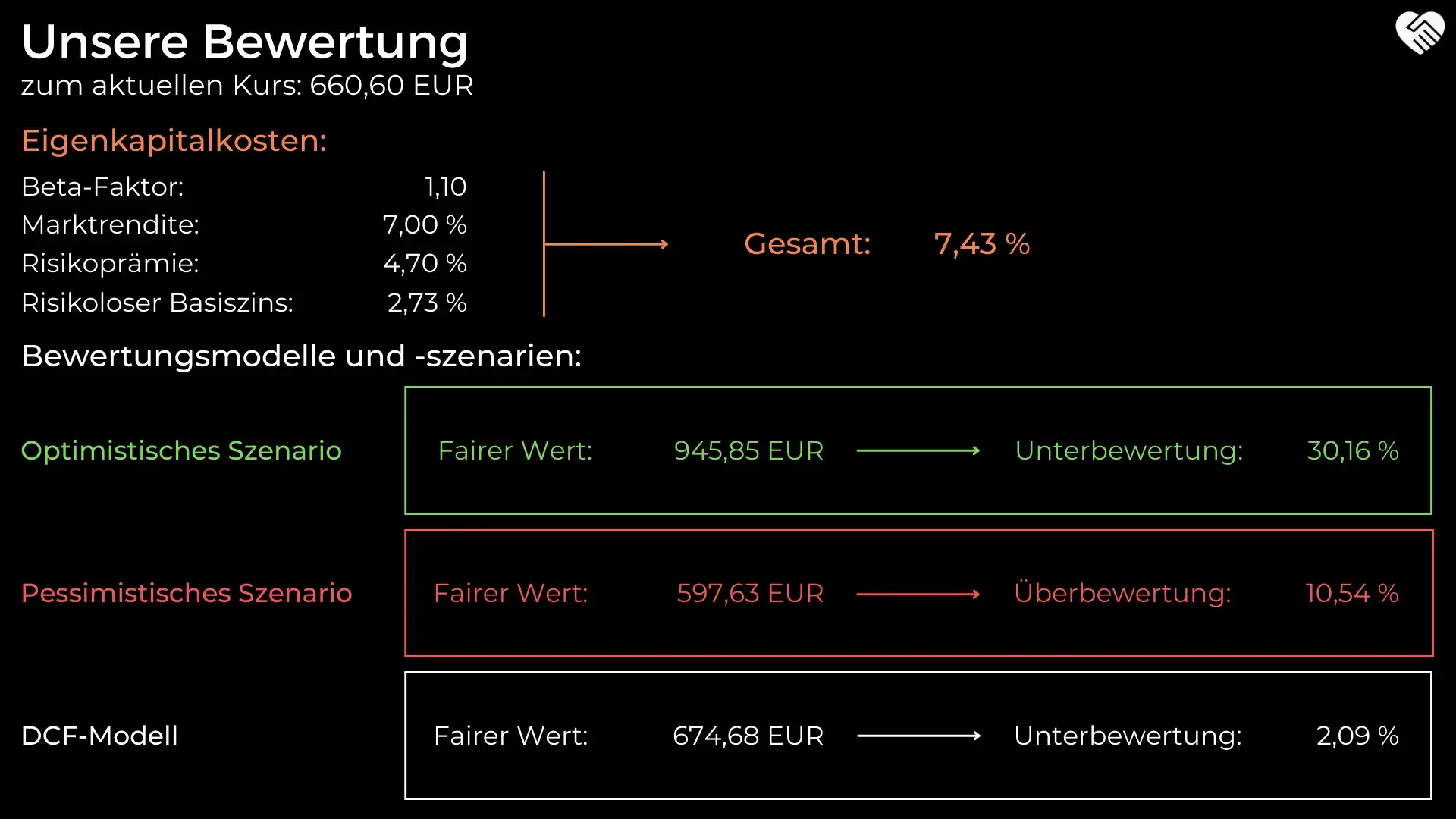

Eigenkapitalkosten

Beginnen wir wie immer bei der Ermittlung der kalkulierten Eigenkapitalkosten:

Unsere Werte für LVMH sind hier wie folgt:

Risikoloser Basiszins: 2,73 %

Risikoprämie: 4,70 %

Marktrendite: 7,00 %

Beta: 1,10

Diese ergeben insgesamt Eigenkapitalkosten von 7,43 %.

Bilanzanalyse

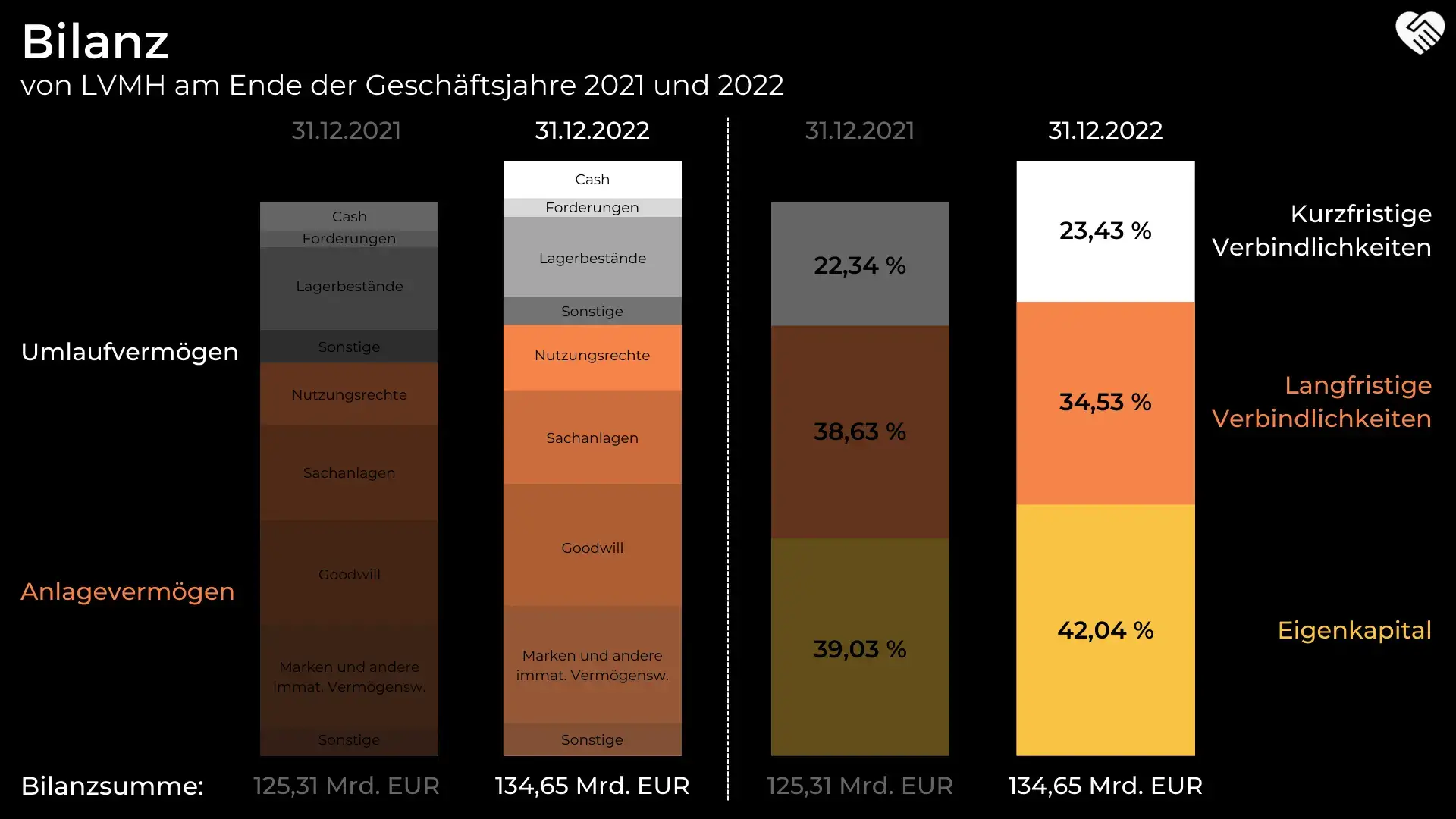

Die gesamte, von LVMH ausgewiesene, Bilanzsumme beträgt für das Geschäftsjahr 2022 etwa 134,65 Mrd. EUR und hat sich damit um ca. 9,05 % verlängert. In der folgenden Tabelle wollen wir detaillierter auf die Struktur der Bilanz eingehen.

Kategorie | Begründung |

|---|---|

Entwicklung des Umlaufvermögens | Die Zahlungsmittelbestände sind unwesentlich von 8,02 Mrd. EUR auf 7,30 Mrd. EUR gesunken, was 8,99 % entspricht und in erster Linie mit der Ausschüttung von Rekorddividenden, Aktienrückkäufen und der Rückführung von Verbindlichkeiten zu begründen ist. Die Forderungen sind derweil um 12,44 % auf 4,26 Mrd. EUR angewachsen. Der Bestand des Inventars von LVMH hat sich ebenfalls um 22,78 % erhöht. Zusammenfassend hat sich das Umlaufvermögen damit um etwa 15,86% ausgeweitet. |

Entwicklung des Anlagevermögens | Im vorletzten Geschäftsjahr ist der Goodwill von LVMH aufgrund der Übernahme von Tiffany sprunghaft um mehrere Mrd. EUR auf 25,90 Mrd. EUR angestiegen. In 2022 hat sich dieser aufgrund entsprechender Amortisierungen auf 24,78 Mrd. EUR reduziert. Die kumulierten Markenwerte der Maisons von LVMH sowie weitere nicht greifbare Vermögenswerte bewegen sich in derselben Größenordnung. Der Wert der Sachanlagen ist zuletzt ebenfalls um 14,17 % gestiegen, sodass auch das Anlagevermögen um insgesamt 4,28 % ausgebaut werden konnte. |

Eigen- bzw. Fremdkapitalquote und Verhältnis der Schulden | Das Eigenkapital von LVMH steigt aufgrund der hohen Gewinne des Unternehmens sowie der bestehenden Reserven kontinuierlich an. Auch im vergangenen Geschäftsjahr konnte eine Steigerung um 15,73 % auf 56,60 Mrd. EUR verzeichnet werden. Die Eigenkapitalquote beläuft sich somit auf 42,04 %. Während sich die langfristigen Verbindlichkeiten um ca. 2,00 Mrd. EUR reduziert haben, sind die kurzfristigen Verbindlichkeiten aufgrund höherer ausstehender Zahlungen an Lieferanten um 12,70 gestiegen. Das gesamte Fremdkapital hat sich um insgesamt 2,15 % ausgeweitet. |

Schulden im Verhältnis zu kurzfristigen Zahlungsmitteln und kurzfristigen Investitionen | Die Zahlungsmittel und Zahlungsmitteläquivalente liegen bei LVMH zum Stand des Jahresabschlusses von 2022 ca. 24,24 Mrd. EUR unter den kurzfristigen Verbindlichkeiten. Die kurzfristigen Investitionen betrugen zuletzt etwa 5,92 Mrd. EUR und belaufen sich somit auf das 0,81-fache des Cashbestands. |

Schulden im Verhältnis zum EBIT des letzten Geschäftsjahres | Das EBIT von LVMH lag in 2022 bei rund 21,00 Mrd. EUR. Die kurzfristigen Verbindlichkeiten liegen entsprechend bei einem Faktor von 1,50. In Bezug auf das gesamte Fremdkapital erhöht sich dieser auf etwa 3,72. |

Fazit | Die Bilanz von LVMH macht einen rundum gesunden Eindruck. Das Eigenkapital wächst stetig an und nach Abzug der Zahlungsmittel vom verzinsten Fremdkapital beläuft sich die Nettoverschuldung auf 12,47 Mrd. EUR. In Relation zum EBITDA ergibt sich ein Faktor von 0,44. Das bedeutet, dass der Luxuskonzern seine gesamten Schulden mit dem Gewinn vor Zinsen, Steuern, Abschreibungen und Amortisationen in weniger als einem halben Jahr vollständig tilgen könnte. Demnach bewerten wir die Bilanz als äußerst solide. |

Bewertungsszenarien und -modelle

Optimistisches Szenario

Bis 2025 kalkulieren wir wie immer mit den Prognosen der Analysten. Diese erwarten, dass das Wachstum von LVMH allmählich abflachen und sich durchschnittlich auf 8,69 % pro Jahr belaufen wird. Dies berücksichtigen wir in unseren Annahmen und rechnen mit weiteren Rückgängen der Wachstumsdynamik auf 5,00 % in 2032. Die ewige Rente (2033ff.) setzen wir auf 2,00 %.

Die Analysten erwarten darüber hinaus einen Zuwachs der Profitabilität von LVMH. Daher haben wir auch nach 2025 mit weiterem Spielraum kalkuliert und angenommen, dass die operative Gewinnspanne bis 2032 auf 29,50 % anwächst.

Da LVMH in den letzten zwei Geschäftsjahren zunehmend auch auf Aktienrückkäufe gesetzt hat, rechnen wir damit dass sich dieser Trend fortsetzen wird und kalkulieren mit einem Rückgang der ausstehenden Aktien um 2,00 % pro Jahr. Die durchschnittliche Ausschüttungsquote setzen wir auf 40,00 %.

Der dann ermittelte faire Wert beläuft sich auf 945,85 EUR und gibt damit eine Unterbewertung von etwa 30,00 % an.

Mit einem KGVe von 24 in 2032 kommen wir dann auf eine Renditeerwartung von 12,43 % pro Jahr.

Pessimistisches Szenario

Das pessimistische Szenario gestalten wir bis 2025 exakt gleich wie das optimistische. Ab 2026 kalkulieren wir hier jedoch mit einem deutlich schnelleren Rückgang der Wachstumsgeschwindigkeit, welche in diesem Szenario bis 2032 auf 3,50 % sinkt. Für die ewigen Rente (2033ff.) rechnen wir mit durchschnittlich 1,50 %.

Für die Margen nehmen wir statt weiterer Zuwächse an, dass diese schrittweise schrumpfen werden. Für 2032 setzen wir die operative Gewinnspanne auf 21,00 %, was deutlich unterhalb des Niveaus der letzten Geschäftsjahre liegt.

Zum aktuellen Zeitpunkt kommen wir damit nur noch auf einen fairen Wert von 597,63 EUR, was einer Überbewertung von ca. 11,00 % entspricht.

Mit einem Gewinnmultiple von 18, Aktienrückkäufen i. H. v. 0,50 % pro Jahr sowie einer durchschnittlichen Ausschüttungsquote von 35,00 % kommen wir dann auf eine erwartete Rendite von 3,15 % pro Jahr.

DCF-Modell

Bei der DCF-Berechnung berechnen wir einen WACC von 7,20 % und verwenden einen Wachstumsabschlag von 2,00 %.

Für den Zeitraum bis 2025 verwenden wir hier die Umsatzzahlen der beiden DNP-Szenarien und anschließend Durchschnittswerte dieser.

Die Analysten prognostizieren einen Anstieg der Free Cashflow Marge auf bis zu 18,80 % in 2025. Wir rechnen im Anschluss mit leicht niedrigeren Werten, sodass sich ein fairer Wert i. H. v. 674,68 EUR und eine minimale Überbewertung von 2,09 % ergeben.

Unsere Einschätzung

LVMH vermittelt rundum ein starkes Bild. Die Umsätze, Gewinne und Cashflows stiegen in den vergangenen Geschäftsjahren mit einer attraktiven Wachstumsdynamik fast kontinuierlich an. Die Bilanz des Unternehmens ist sauber und eine Verschuldung ist nur in geringem Umfang vorhanden. Die Analysten zeigen sich weiterhin optimistisch, was die Zukunft des Luxusgüterkonzerns betrifft. Gleichzeitig hat die Korrektur der vergangenen Monate dazu geführt, dass die Bewertung der Aktie anhand vieler Multiples unter die historischen Durchschnittswerte gesunken ist. Auch unser pessimistisches Bewertungsmodell zeigt keine deutliche Überbewertung an, sodass sich bei einem entsprechende technischen Bild ein Einstieg anbietet.

Um nach unseren Annahmen mit dem DNP-Modell eine etwa faire Bewertung zu erreichen, könnte im Schnitt ein Umsatzwachstum von 4,50 % erzielt werden. Das dann benötigte KGV, um eine Renditeerwartung von ca. 10,00 % zu erreichen, würde bei 34,00 liegen.

Die erwartete Rendite setzen wir auf etwa 9,00 bis 9,50 % p. a.

Die Investmentampel stellen wir auf Grün, da die zu erwartende Rendite von LVMH, unserer Ansicht nach, in Einklang mit den Risiken einer Investition steht.

Excel-Tabellen zu den Bewertungsmodellen als Download: DNP-Modelle (optimistisch und pessimistisch) und DCF-Modell

6. Technische Analyse zu LVMH

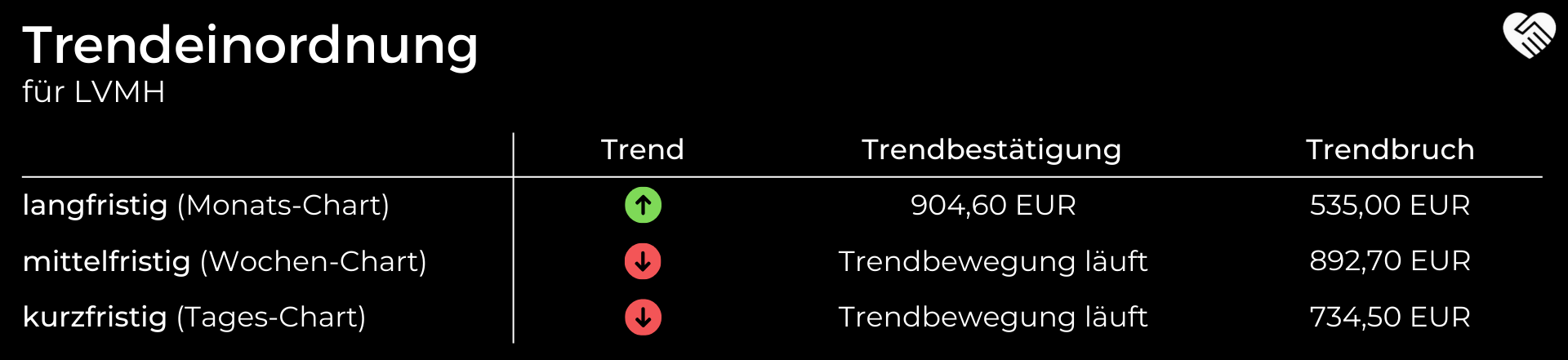

Charttechnische Trendeinordnung

Übersicht

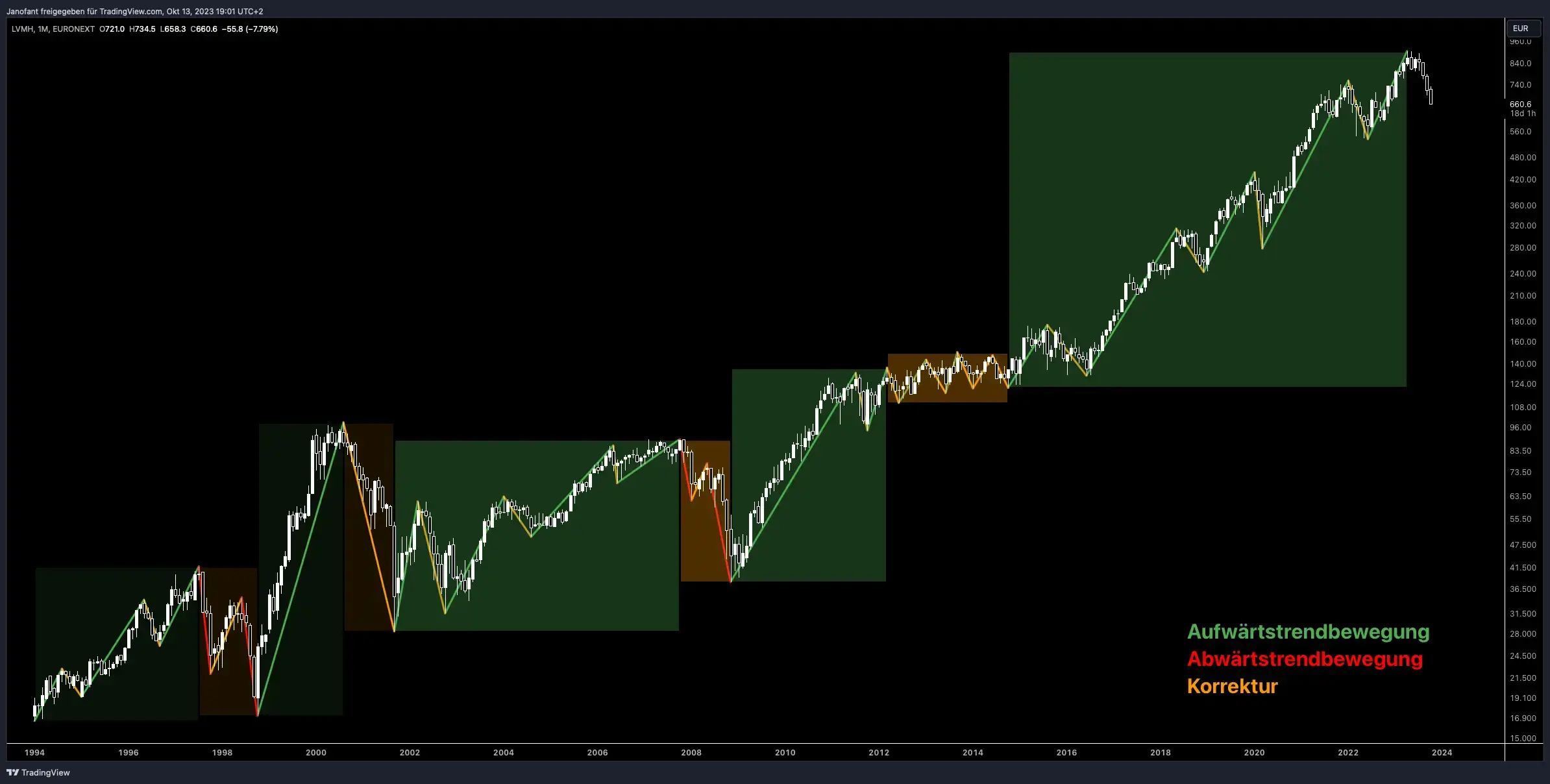

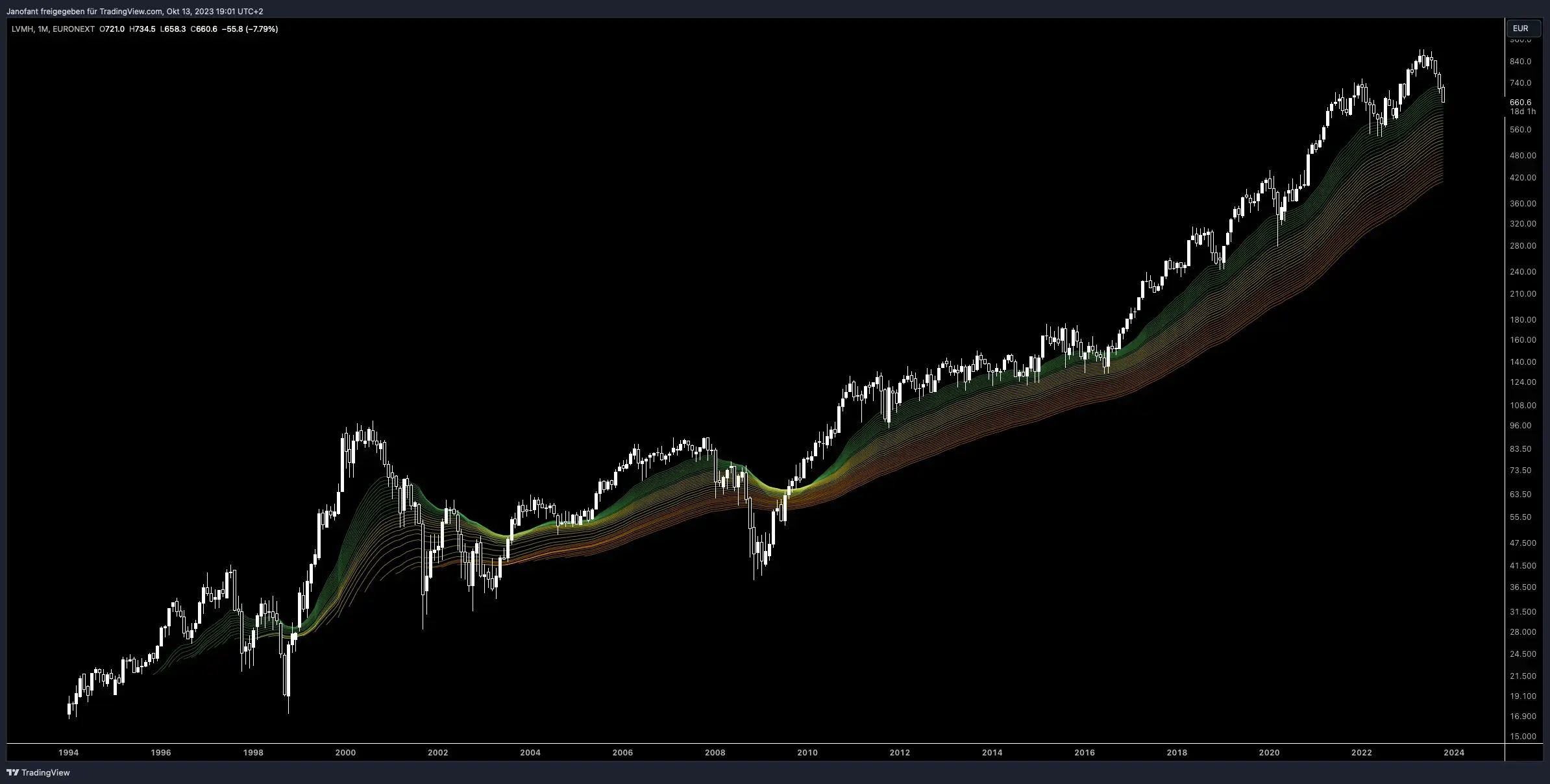

Langfristig

LVMH befindet sich in einem langfristigen Aufwärtstrend, welcher vor allem seit einigen Jahren eine hohe Gleichmäßigkeit vorweisen kann. Die aktuelle Trendgeschwindigkeit ist bereits seit dem Tief der Finanzkrise in 2008 intakt und nur die Schwächephase von 2012 bis 2014 stört im Gesamtbild seitdem leicht.

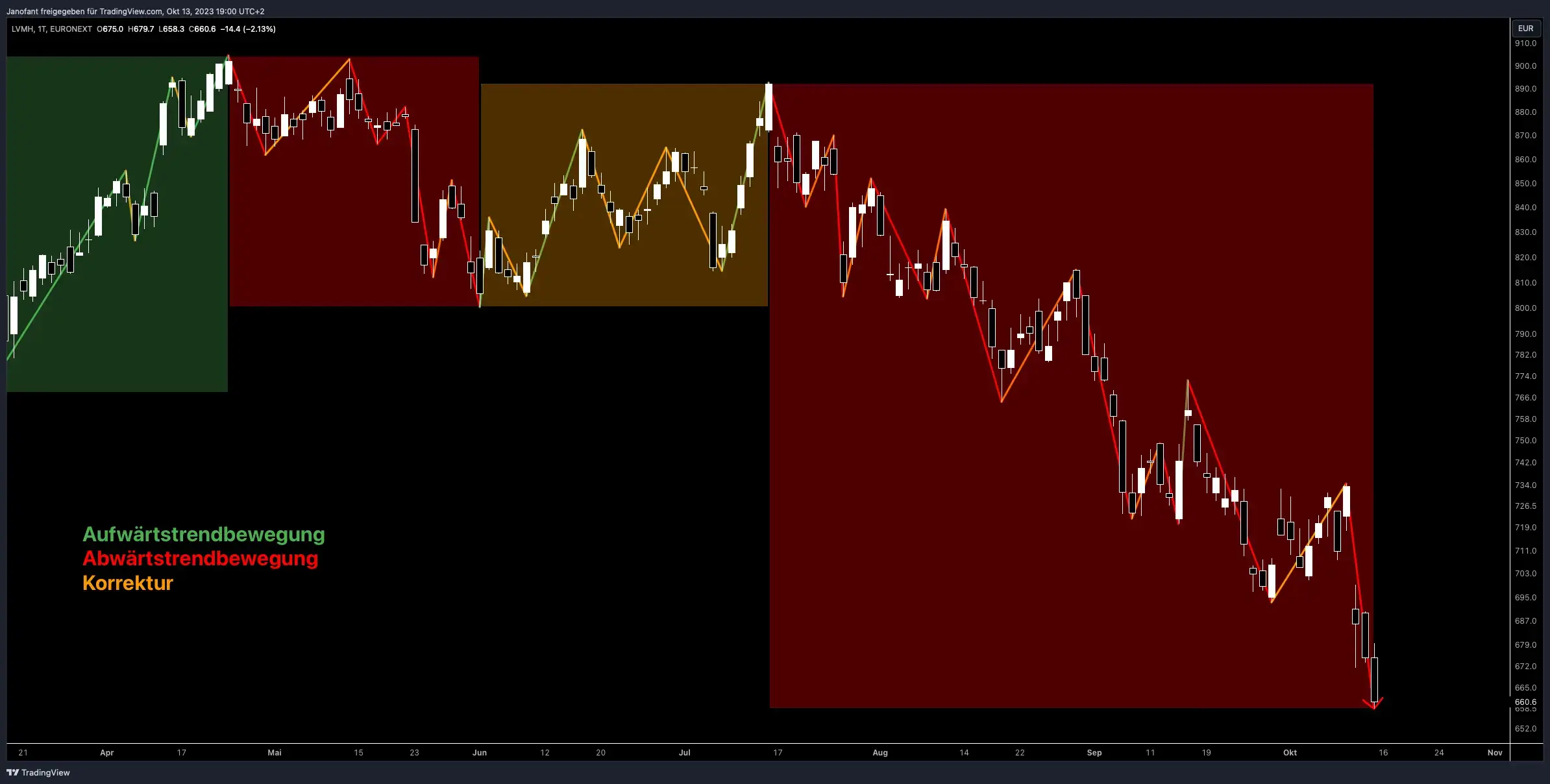

Mittelfristig

Auf der mittelfristigen Zeitebene hat die LVMH-Aktie vor einigen Wochen in einen Abwärtstrend gewechselt, welcher im langfristigen Chart als gesunde Korrektur einzuordnen ist. Aus der derzeitigen Perspektive müsste die Aktie fast bis auf das Allzeithoch steigen (genau genommen bis zum Hoch bei 892,70 EUR), um den Abwärtstrend im Wochen-Chart zu brechen.

Kurzfristig

Im Tages-Chart ist ein Abwärtstrend intakt, welcher zwar regelmäßig in kurzen Aufwärtsbewegungen korrigiert, aber ansonsten eine eher hohe Dynamik aufweist. Ein Ansatz einer nachhaltigen Umkehr ist bislang noch nicht erkennbar.

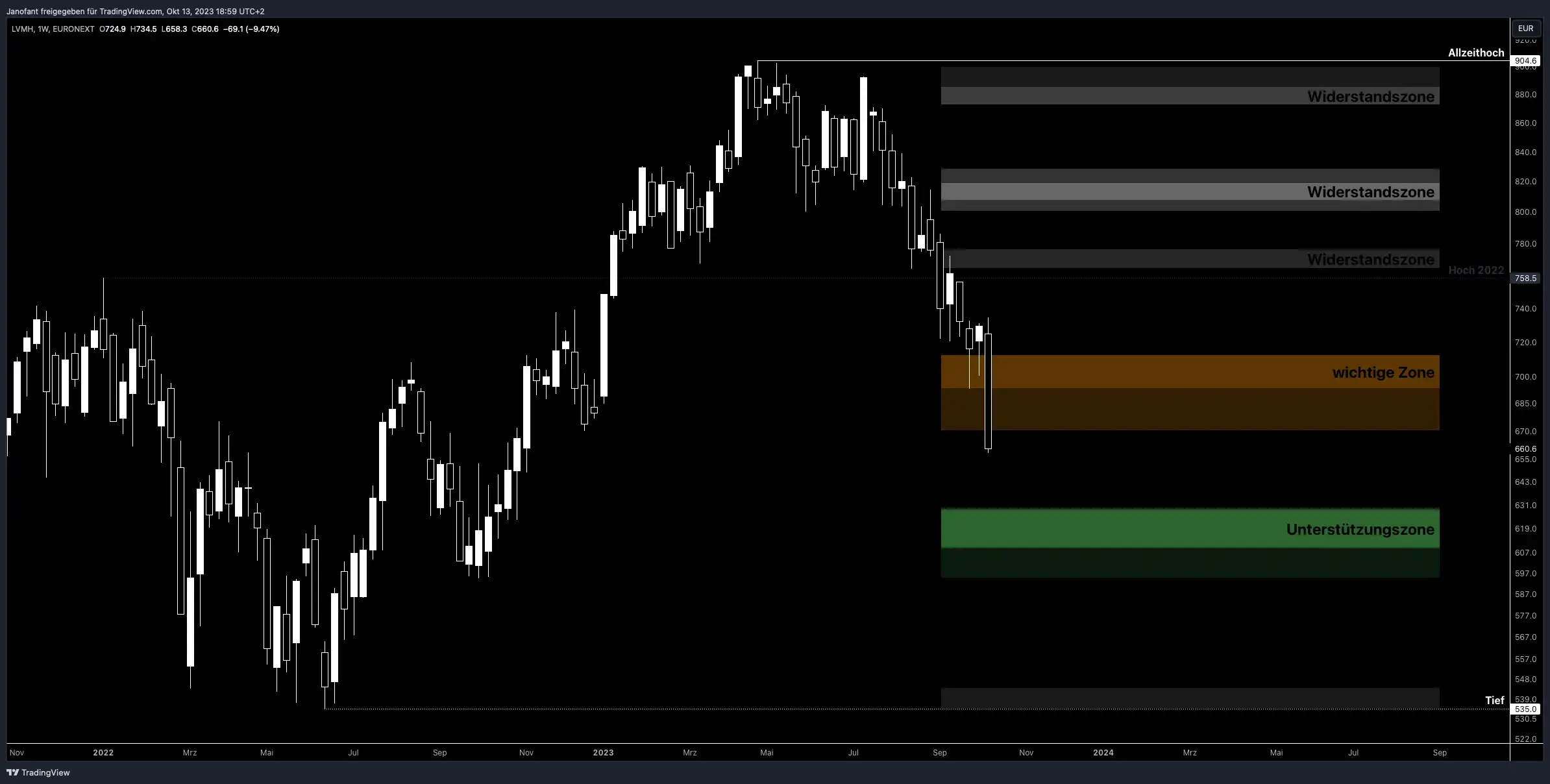

Aussicht

Die Korrektur des langfristigen Aufwärtstrends hat inzwischen bereits die wichtige Unterstützungszone (ca. 670,00 EUR bis 700,00 EUR) per Wochenschlusskurs unterboten. Diese Kursregion stellte nicht nur eine gute Unterstützung dar, sondern war auch aus der Sicht der Marktsymmetrie eine wahrscheinliche Zone für eine nachhaltige Stabilisierung. Eine schnelle und starke Reaktion der Bullen in der kommenden Woche könnte eine Bodenbildung im Bereich der wichtigen Zone zwar noch ermöglichen, aber die Wahrscheinlichkeit dafür ist gering.

In den Fokus rückt nun der Kursbereich ab 630,00 EUR. Ein Test dieser Zone ist im Sinne des langfristigen Aufwärtstrends noch verkraftbar und zudem als wahrscheinlich einzustufen.

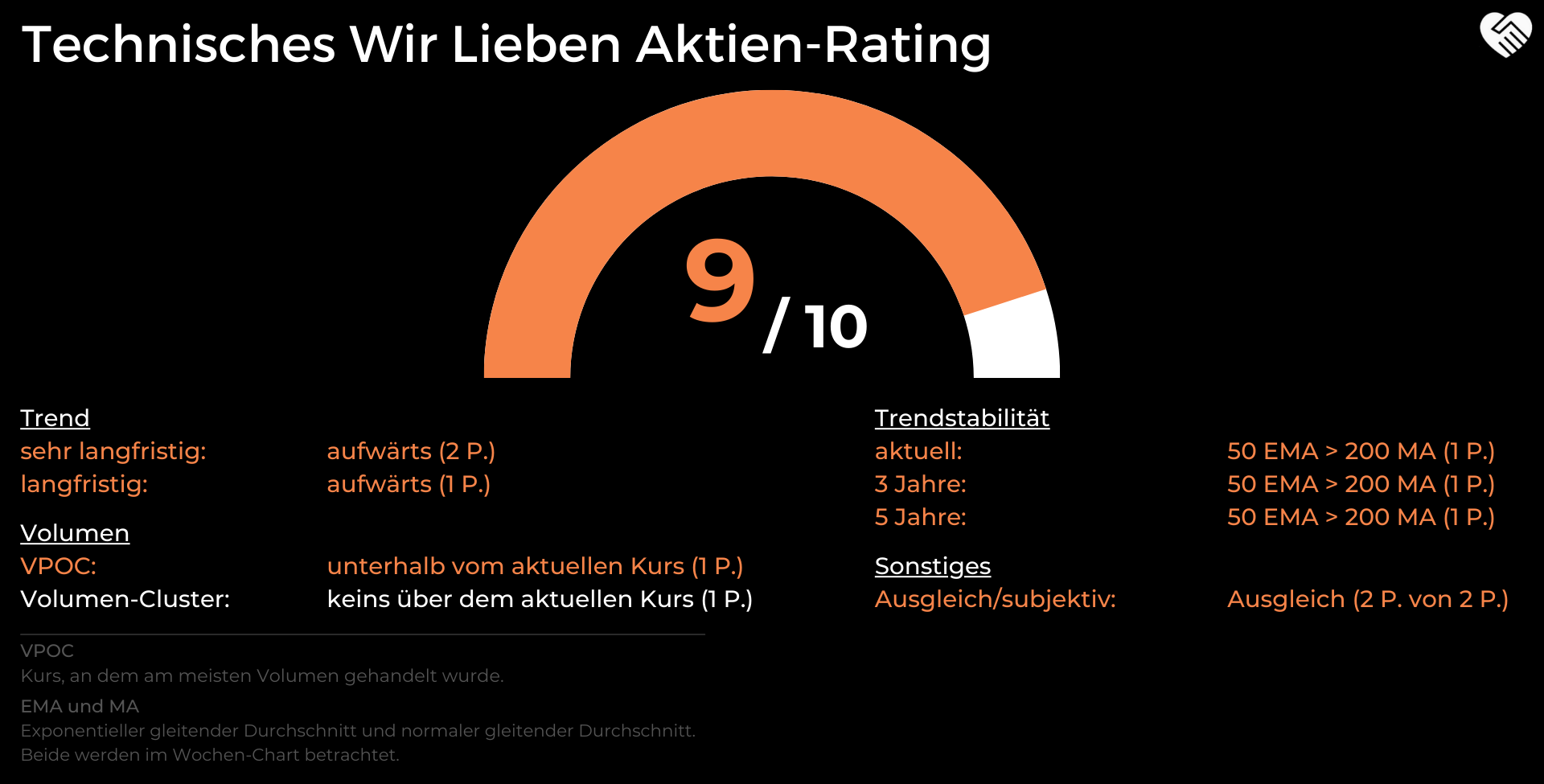

Technisches Wir Lieben Aktien-Rating

Im technischen Wir Lieben Aktien-Rating erzielt LVMH mit 9 von 10 Punkten ein sehr gutes Ergebnis. Der einzige Kritikpunkt ist eine mittelstark ausgeprägte Volumenakkumulation als Widerstand im Bereich von rund 810,00 EUR.

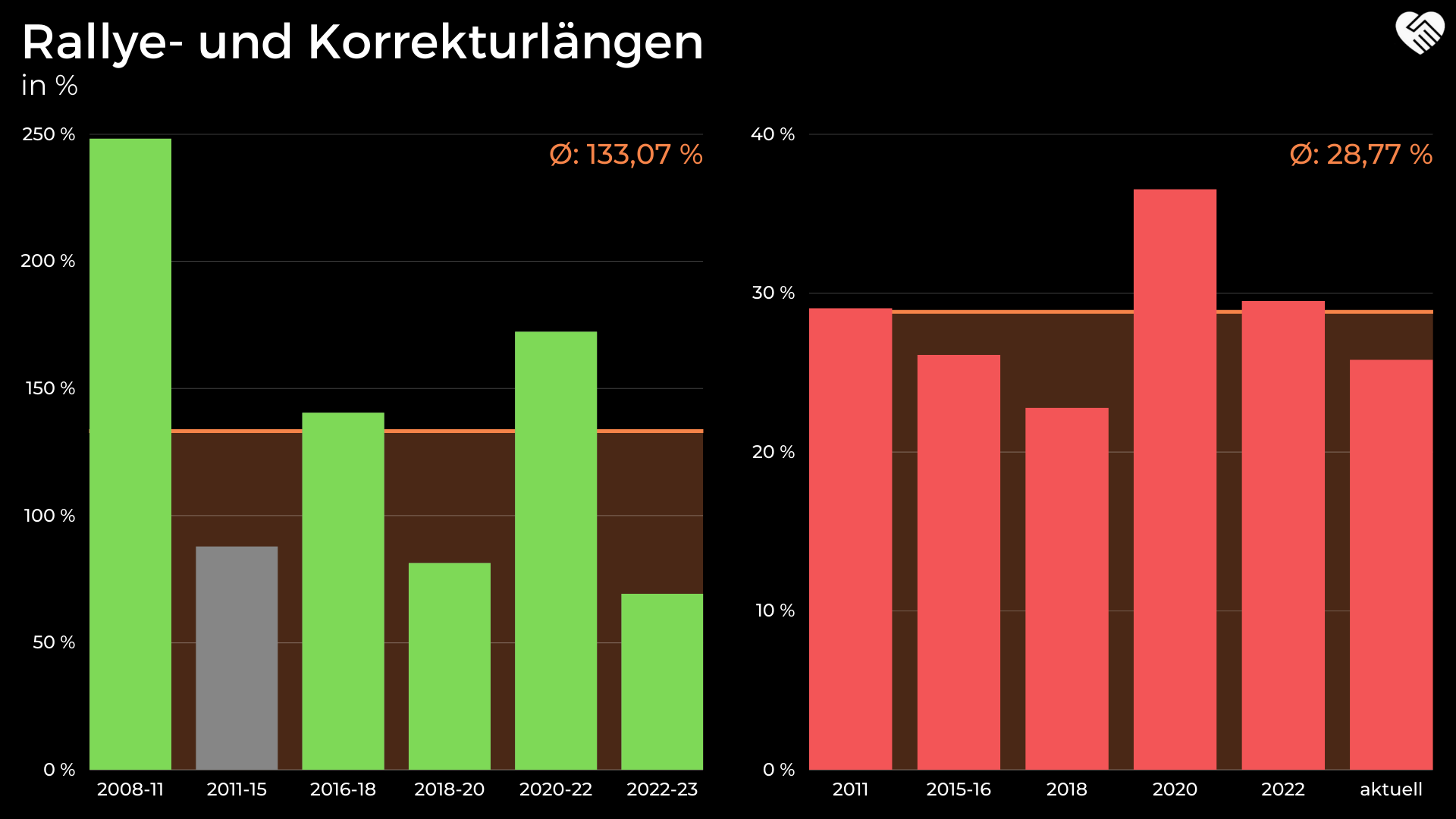

Marktsymmetrie

Da sich die Volatilität und Trendstruktur der LVMH-Aktie nach 2008 erheblich geändert hat, ist im Sinne der Marktsymmetrie ein Vergleich ab diesem Jahr sinnvoller als die Betrachtung einer längeren Charthistorie. Die aktuelle Korrektur gehört zwar nicht zu den längsten Abwärtsphasen, aber hat durchaus schon ein annehmbares Ausmaß erreicht. Eine leichte Ausweitung und ein Test der Kurszone ab 630,00 EUR ist ebenso problemlos möglich.

Die Rainbow-EMAs ermöglichen eine Einordnung der Korrekturlänge, bereinigt um die Trendgeschwindigkeit der Aktie. Dies zeigt bei LVMH deutlich, dass sich die Aktie vor allem in den letzten Jahren sehr dynamisch entwickelt hat, denn der Boden in den Korrekturen wurde häufig schon im grünen EMA-Bereich gebildet. Manche Abwärtsphasen endeten erst auf dem Niveau der gelben EMAs.

Insgesamt stützt die Betrachtung der Rainbow-EMAs die Aussagen von der Analyse der reinen Korrekturlängen: Eine Ausweitung der Korrektur ist möglich, aber nicht nötig. Sollte also ein stabiler Boden gebildet werden, ist davon auszugehen, dass dieser auch für eine nachhaltige Umkehr sorgt.

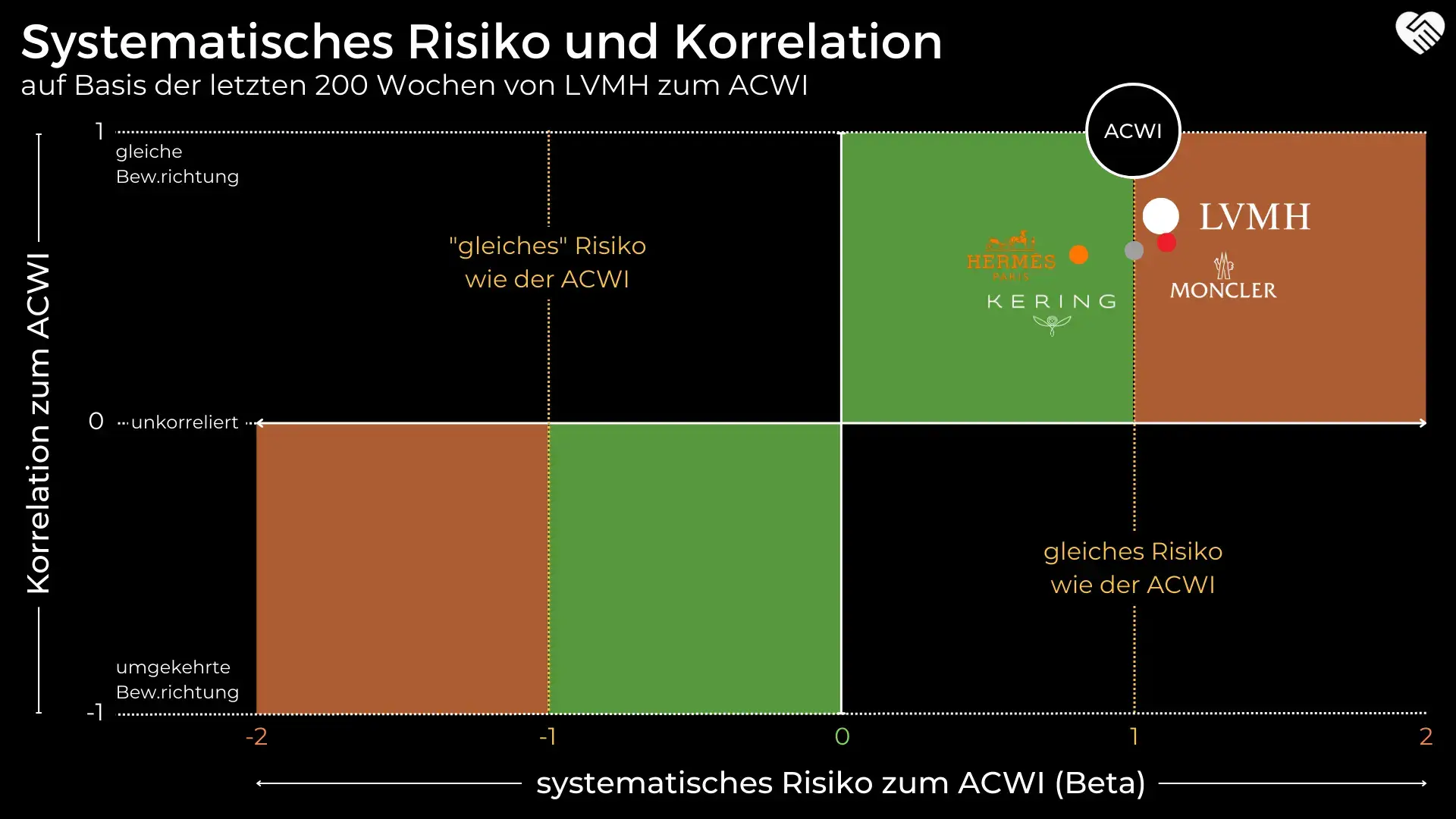

Systematisches Risiko

Auf Basis der letzten 200 Wochen weisen alle Aktien aus dem Konkurrenzvergleich eine ähnlich hohe Korrelation mit dem Gesamtmarkt auf. Auch das systematische Risiko von LVMH, Kering und Moncler ist ähnlich und entspricht ungefähr dem Risiko des Gesamtmarktes. Lediglich Hermès fällt durch einen niedrigeren Beta-Faktor auf.

7. Fazit zur LVMH Aktie

Allgemein

Louis Vuitton, TAG Heuer, Dom Perignon, Acqua di Parma – dies sind nur vier von 75 prestige- und traditionsreichen Marken bzw. Maisons, welche der französische Luxusgüterkonzern LVMH unter seinem Dach vereint. Das Unternehmen, welches als mit Abstand Größtes der Branche einzuordnen ist, kann von einem wachsenden Wohlstand auf der Welt profitieren, welcher zu einem fast kontinuierlichen Anstieg des globalen Marktvolumens für Luxusgüter führt. Zudem wächst LVMH deutlich dynamischer als der allgemeine Sektor, was nicht zuletzt daran liegt, dass stetig Marktanteile gewonnen werden können.

Wenngleich der Luxusriese nicht immun gegen wirtschaftliche Schwankungen zu sein scheint, ist aller Voraussicht nach davon auszugehen, dass LVMH die Umsätze und Gewinne dank Preiserhöhungen, der Eröffnung neuer Standorte sowie anorganischer Zuwächse durch Akquisitionen noch viele Jahre steigern können wird.

Wie beschrieben, steht die Investmentampel auf Grün und die Renditeerwartung beträgt 9,00 % bis 9,50 % p. a.

Langfristig befindet sich die LVMH-Aktie in einem gleichmäßigen und dynamischen Aufwärtstrend. Die aktuelle Korrektur ist gesund und wenn ein nachhaltiger Boden gebildet wird, ist mit der Wiederaufnahme der Richtung des übergeordneten Aufwärtstrends zu rechnen.

Meinungen der Team-Mitglieder

Jan

LVMH ist für mich der „sicherste” und stabilste Player aus dem Luxussektor, der sich hervorragend für ein Dividendendepot eignet. Auf dem aktuellen Niveau ist die Aktie sowohl aus Sicht der Bewertung als auch aus der technischen Perspektive interessant. Da ich allerdings bereits Moncler in meinem Depot habe und nicht plane, mich von dieser Position zu trennen, ist eine weitere Aktie aus der Luxusgüterbranche für mich vorerst nicht interessant. Hätte ich Moncler jedoch nicht, würde ich mich bei einer kurzfristigen Bodenbildung auf dem aktuellen Niveau bei LVMH positionieren.

Adrian

Die Aktie von LVMH Ist definitiv einer der Top-Picks am europäischen Markt. In den letzten 20 Jahren war man jedes Mal sehr gut bedient, eine Korrektur der Aktie, wie wir sie jetzt erleben, zu kaufen. Der langfristige technische Trend ist intakt und stabil, genauso wie die komplette fundamentale Aufstellung. Ein Ende des Luxus-Hypes sehe ich nicht, auch wenn die Konjunktur vielleicht zwischenzeitlich einen Dämpfer verpasst. Ich persönlich würde gerne nochmal den Bereich um 640,00 EUR sehen, dann eine Bodenbildung für eine finale Bestätigung. Die einzige Luxusaktie, die mir noch einen Tick besser gefällt, ist Hermès. Da diese Aktie aber nicht korrigiert, wird es am Ende wohl LVMH werden.

Autoren dieser Analyse

Jan Fuhrmann

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Live Kursdaten von Tradingview

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/